一、摘要

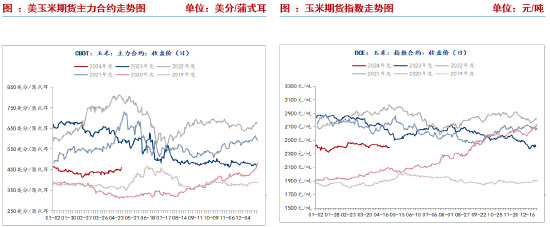

近期南美等玉米产区因天气问题引发市场关注,其中因巴西中南部受到洪水袭击且阿根廷作物受到连续降雨、虫害和罢工影响,利多美玉米,引导美玉米主力合约上涨,但美玉米仍未脱离430-460的低位震荡区间,且技术面显示上行略有乏力。国内而言,4月以来,供应压力降低,同时受华北-东北玉米价格倒挂,华北玉米倒流东北,以及需求提振作用欠佳影响,玉米主力7月合约自2460附近最低跌至2375。

二、基本面分析

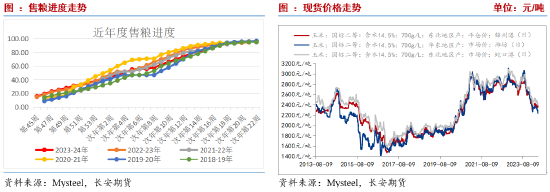

(一)卖压降低,但粮价连续弱势

Mysteel数据显示,全国范围内售粮92%,较去年同期略有偏慢。具体来看,东北地区售粮94%,持平于去年同期,华北售粮进度86%,去年同期90%。当前全国售粮达到九成,所剩余粮不多。山东地区近期售粮进度加快,所剩余粮仅一成左右,河南河北余粮仍超过一成。4月以来,全国粮食价格延续下滑。在政策性收储以及余粮有限支撑下,东北地区稳中略偏弱,港口价格由2380降至2370,华北地区由于卖压较大,潍坊粮价由2350降至2240,由于替代压制南方港口价格由2470降至2390。整体来看,价格已经跌至2020年以来的低点,且山东-东北持续倒挂导致东北粮源外流难,华北粮源倒流东北,同时,南方港口-东北粮价也逐步倒挂。

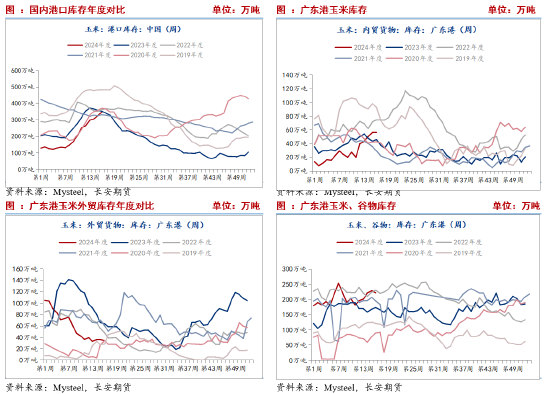

(二)港口谷物库存高企

Mysteel数据显示,截至4月19日,北方四港玉米库存347万吨,今年以来持续增加,但同比仍处2018年以来的低位。广东港玉米内贸库存56万吨,同比增加10万吨,外贸玉米库存34.4万吨,环比持续降低,同比降至2019年以来的低位。与此同时广东港谷物库存222.1万吨,周度高位略有回落,月度仍处于增加态势。除此之外,本年度进口谷物3684万吨,为2017-18年度以来最高,进口旺盛且价格具有优势,抑制国内玉米需求。

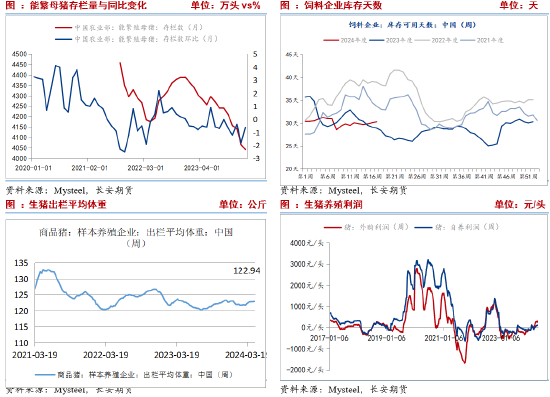

(四)下游采购不温不火,提振作用有限

饲料方面,截至4月26日饲料企业玉米库存天数30.33天,稳步小幅回升,但变化有限。据农业农村部监测,2024年3月全国能繁母猪存栏量3992万头,连续5个月环比下降;同比下降1.24%,连续9个月同比减少,自2021年以来最少存栏量,也就是近3年最少。但较《生猪产能调控实施方案》最新确立的产能正常保有量3900万头仍较多。当前生猪出栏量对应去年6月能繁母猪存栏量4296万头,仍处在出栏高位区间,饲料需求仍有一定保证。3月中上旬,养殖端压栏挺价,以及二次育肥积极入场,导致猪价上涨幅度超过了市场预期,养殖利润纷纷由负转正。截至目前,外购仔猪养殖利润240元/头,自繁自养养殖利润110元/头。同时,生猪出栏与屠宰均重均有所增加,4月底出栏均重达到123公斤,卓创资讯则显示全国生猪交易均重为124.10公斤,较春节前最低点2月8日的121.92公斤涨幅1.79%。后续,随着气温上升,生猪增重或减慢,且大猪需求逐步减弱,压栏增重或有所减弱。除此之外,考虑到去产能加速,市场对下半年看涨预期强烈,若猪价下跌或提升二次育肥积极性,由此,饲料需求保证。但替代品进口充裕,或部分抑制原料玉米需求。

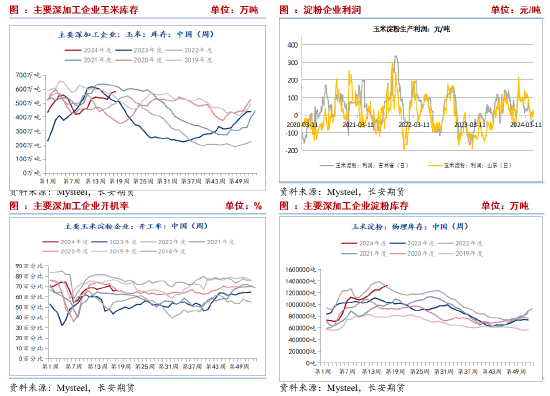

深加工方面,截至5月3日,企业原料玉米库存继续回升至584万吨,月环比增加40万吨,同比仍已经升至2019年以来的第二高位,产品淀粉库存增加值133万吨,且升至2019年以来的高位,再度累库。由于淀粉供应增加且处于淡季消费,价格下滑吞噬加工利润,其中山东淀粉价格已经自年初3200附近跌至2880,山东企业加工利润已经跌至8,吉林利润自4月上旬转为亏损。外加停机检修影响,深加工企业开机率降至66.4%。后续来看,玉米仍面临多方利空或承压运行,同时产品亏损或引导深加工企业降低开机率,谨慎采购。

(五)2024-25年度消息追踪

市场调研显示,东北三省一区玉米种植面积略有下滑,其中黑龙江略降低3%,辽宁降幅较大,吉林、内蒙古略有增加。整体来看,主要受玉米-大豆之间改种指标任务以及担忧玉米亏损影响,导致种植面积略有缩减。东北三省一区地租成本普遍下滑,各地下滑幅度不一。据市场消息,当地地租降幅约在每公顷2000-3000元,折合到港成本降低300-400元/吨,由此推算今年的玉米折港成本约2200-2300元/吨。

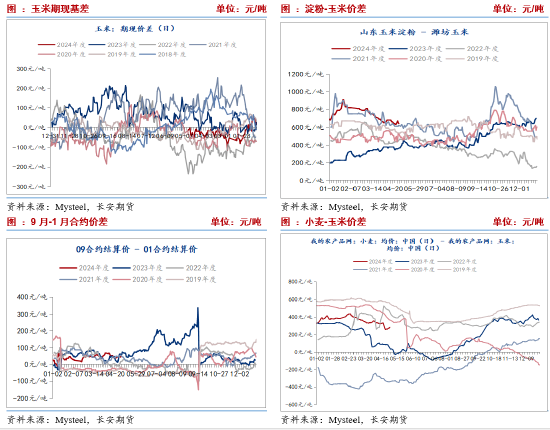

(六)产品原料价差持续收窄

目前锦州港基差维持稳定,以黑龙江地区价格2200计算,与港口价格基本持平,目前基差维持在合理区间。9月-1月合约价差变动不大。与此同时,山东淀粉-玉米价差持续收窄,由年中高点910降至当前的640,仍将对玉米价格形成压制,按照成本计算及产品供需关系来看,价差仍有一定的回落空间。前期小麦价格持续下跌引导小麦-玉米基差回落,但仍未达到替代区间。后续,小麦长势良好且丰产压力仍存,玉米短期仍将承压。

(七)南美主产国玉米产量存变数

近期南半球国家的主季收获即将启动,但恶劣天气抑制了主要生产国的单产前景。巴西南部和中西部的主要产区天气条件并不理想,或导致单产前景受限,FAO预计玉米产量降低至1.11亿吨,不过仍略高于过去五年的平均水平。其他机构产量预期仍未有大幅调整,尤其STonex仍在上调巴西产量。阿根廷谷物交易所因虫害和天气影响再次大幅下调玉米产量预估至4650万吨,低于前次预估的4950万吨,为近七年除17-18和22-23年度遭受严重干旱打击导致大幅减产外的最低水平。在叶蝉数量出现异常增长之前,交易所最初预估玉米产量将创下5650万吨的纪录高位。整体来看,南美玉米产量因天气原因存在调整空间,但整体而言,全球玉米依旧供应充裕,美玉米或难以脱离低位区间。

三、小结与展望

当下,供应压力逐步降低但需求不佳导致价格持续偏弱,东北-华北玉米价格倒挂。具体来看,全国供应压力大幅减轻。需求端,深加工企业玉米库存稳步增加,但随着淀粉累库价格接连下跌,生产利润逐步收缩,其中吉林已转为亏损,且部分地区出现停机检修,对原料玉米提振作用有限。饲料企业玉米库存天数仅是小幅抬升,且养殖利润依旧低位,叠加谷物进口高企,价格优势明显,玉米饲用需求乏力。库存端,北港玉米库存继续抬升至与去年持平,广东港玉米与谷物库存均有小幅降低,或一定程度上支撑玉米期现货价格,但整体而言,谷物库存高企。整体而言,供应压力减轻但需求端提振不足。后续华北地区面临麦收腾库,华北地区价格或反弹乏力,东北地区难寻价格提振动能,或由东北价格回落修复价差,预计期货价格承压筑底为主,关注2350-2375附近的支撑力度。

分析师简介:

刘琳,长安期货研究员,西北大学统计学硕士,进入期货市场以来一直专注于玉米、白糖等品种研究,对农产品现货市场有系统的了解,善于结合统计学理论基础分析农产品现货产业链,并从基本面信息和政策指导中预测行情走势。