陆家嘴大宗商品论坛

【20240426】【专题】豆粕:十年豆粕的牛熊周期

观点小结

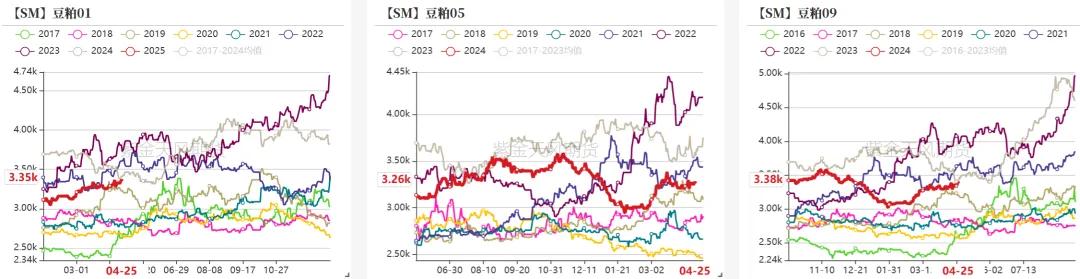

今年全球大豆处于供应宽松格局未改,23/24年度,美国大豆供给已经定型。当前市场对于美豆的聚焦点在于24/25年度播种工作的开展顺利与否、最终种植面积的落地,市场普遍预期美豆最终实际种植面积低于8651万英亩。USDA对巴西和阿根廷产量的最新预估分别是1.55亿吨和5000万吨。预计23/24年度全球大豆产量为3.9673亿吨,较上年同比增加4.9%。供应的影响因素有轮作、种植损益结构、需求结构、天气等等。2017年与今年有一定相似之处,比如都是由厄尔尼诺转为拉尼娜的年份,2017年也处于供应宽松的背景,需求较2024年更好,但是累库的情况要比2024年更重,在对美豆新作播种面积的预期中,2017年市场普遍认为增加新作种植面积。豆粕需求主要受下游消费结构、政策、饲料产量结构、猪周期等的影响。从阶段性的供应来看,4、5月供应量增多,不过累计值上供给和需求都同比减少,大豆、豆粕开启季节性累库。在对近十年的豆粕价格水平与基本面复盘中,发现价格季节性与基本面有较强的联动关系,2017年的豆粕05合约表现较为平淡,主要在2800-3000元/吨区间波动。

1 供应:供应宽松大背景与影响因素

(1)供应宽松大背景

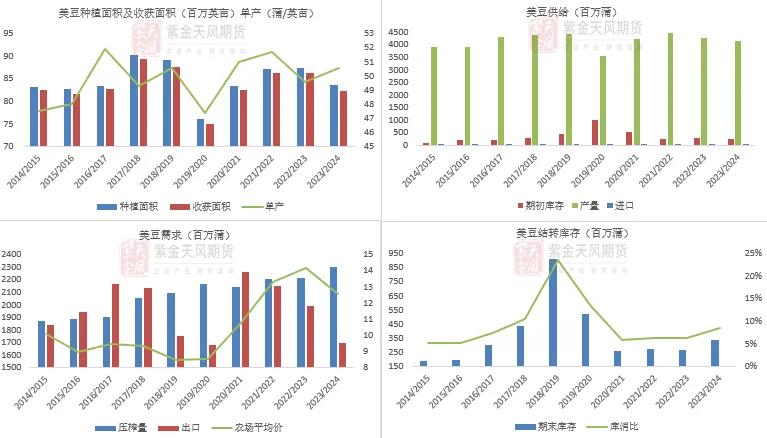

23/24年度,美国大豆供给已经定型。在今年2月的AOF报告对美豆24/25年度新作预估中,面积(8750万英亩)与单产(52蒲/英亩)、期初库存、产量均较上一年上调,进口量减少,压榨与出口也较上一年上调,最终结转库存较上年增加1.2亿蒲。这样一份偏空的报告使得CBOT大豆主力当日跌幅0.87%。而在3月的新作种植面积意向报告披露,新作美国农户计划种植8651万英亩大豆,低于2月AOF预测的8750万英亩,但是与市场主流预测观点一致,结果较中性。美玉米24/25年意向种植面积9003.6万英亩(同比下降460.5万英亩),AOF是9100万英亩。当前市场对于美豆的聚焦点在于24/25年度播种工作的开展顺利与否、最终种植面积的落地,当前美豆种植进度达到8%,当前美国产区天气良好,由于先种美玉米,市场普遍预期美豆最终实际种植面积低于8651万英亩。USDA对巴西和阿根廷产量的最新预估分别是1.55亿吨和5000万吨。USDA预计23/24年度全球大豆产量为3.9673亿吨,较上年同比增加4.9%。

图1:美豆作物年度供应

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

图2:巴豆作物年度供应

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

图3:阿根廷大豆作物年度供应

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

(2)供应影响因素分析

1、轮作、种植损益结构、需求结构等对种植意向的影响

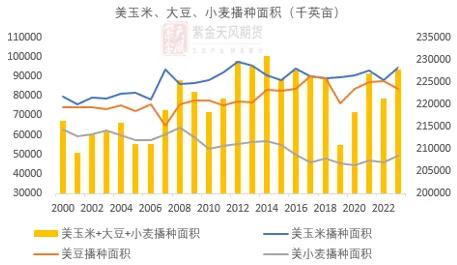

图4:美国三大农作物播种面积

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所

23/24年,美玉米种植面积9464.1万英亩(同比增加647.9万英亩),大豆播种面积8360万英亩(同比减少385万英亩),小麦播种面积4957.5万英亩(同比增加380.6万英亩),三者播种面积加总2.28亿英亩(同比增加643.5万英亩),美玉米较美豆多种了1104.1万英亩。

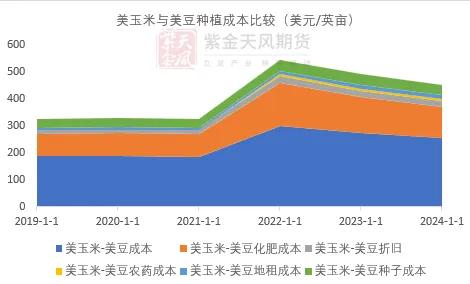

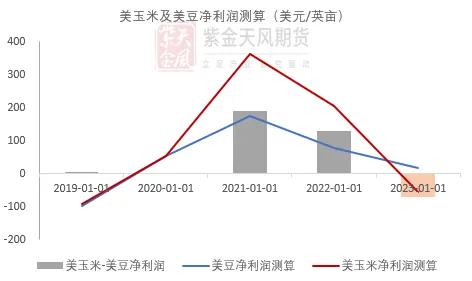

1.2 种植损益结构

前一年的种植利润将影响到后一年种植面积,前一年的亏损,可能导致后一年播种面积同比增加较少,前一年实现较多正利润,外加当年少播种较多,那么可能导致后一年播种面积同比有较大增加。

成本方面,在USDA24/25年成本预估中,美玉米种植成本较美豆高出254.71美元/英亩,高于历史五年差值的均值226.29美元/英亩。基于此更可能多种大豆。结构上高出最多的费用是化肥(高出114.79美元/英亩),因为大豆有固氮菌,只需要少量的氮肥。此外是种子(高出38.84美元/英亩)。

收益与利润方面,据我们对近五年的数据进行测算,23/24年度美豆的种植净利润16.46美元/英亩(同比降幅27.2%),虽然比较微薄,但至少是正数。而23/24年度美玉米种植净利润-55美元/英亩(同比降幅21%)。

图5:美豆、美玉米种植成本比较

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

图6:美豆、美玉米净利润测算

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

1.3 需求结构

美玉米出口依存度低于20%,而美豆的内需与出口半壁江山。因此我们设想美豆的内需和出口能驱动种植面积增长,而美玉米更倾向于种得多则消费得多。

除了上述三点,美豆与美玉米合约比价、保险赔付价格也会对种植意向产生影响。

2、天气对实际种植面积、单产的影响

2.1 厄尔尼诺现象对大豆的影响

自1950年至今,共出现了20次厄尔尼诺天气现象,覆盖美豆生长期的有15次,其中美国大豆单产同比增加的次数有12次,美豆单产同比减少的次数有3次。由此可见,在厄尔尼诺天气现象下,美国大豆单产同比增加的概率达到80%,大概率对美国大豆生长带来有利的影响,并带动美豆价格重心下移。其中3次单产同比减少,均处于从拉尼娜向厄尔尼诺快速转向的年份,和2022-2023年较为相似。

在厄尔尼诺现象下巴西北部及东北地区的降水减少,气温则显著偏高,主要面临的极端风险是严重干旱;而巴西南部地区及阿根廷北部暴雨频率增加,平均月度降水量偏高。我们发现从1986年至今,共出现了10次厄尔尼诺事件,并且均覆盖巴西和阿根廷大豆的关键生长期。其中,阿根廷大豆单产同比增加的概率达到80%,而巴西大豆单产变化并未呈现显著规律。

2.2 拉尼娜现象对大豆的影响

结合拉尼娜发生事件及美豆关键生长期,美豆主产区的爱荷华州、伊利诺伊州、印第安纳州、密歇根州等其高温发生的概率更大、约60%-70%左右,降水方面,拉尼娜更多影响到美国南部密西西比河流域及德州东部,使得这些区域降水偏少,而对中部主产区从影响概率和影响程度来说都不大。在拉尼娜现象下巴西北部较湿润、中部雨水正常、南部偏干旱,气温整体偏凉;阿根廷东北部较容易发生严重干旱情况,气温正常偏热,单产下降为大概率事件。

2.3 2024年与2017年的比较

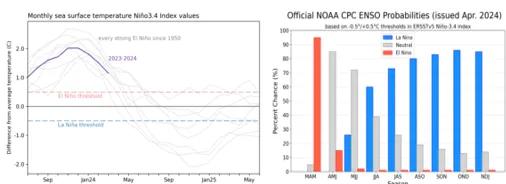

图7:2024年尼诺指数概率

数据来源:NOAA,紫金天风期货研究所

数据来源:NOAA,紫金天风期货研究所

图8:2017年与2024年比较

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

据NOAA预测,2023-24年的厄尔尼诺现象正在减弱,厄尔尼诺现象结束的可能性为85%。拉尼娜在今年6-8月发展的可能性为60%。而回顾历史年份,与2023至2024相似的年份(由厄尔尼诺转向拉尼娜)有1997-2001、2006-2008、2009-2012、2014-2017。

我们选取最近的2017年与近年2014年进行比较。除了都是厄尔尼诺转向拉尼娜的年份以外,还有一些其他的相似之处,比如2017年和2024年的全球大豆供应都将比较宽松。

3、政策对主产国国内大豆压榨量、出口的影响

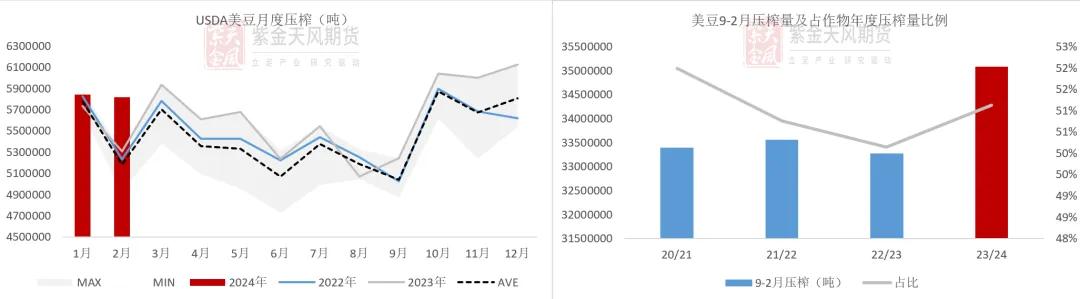

美豆出口已连续三年同比下滑,不过国内压榨缓慢提升,在美国国内生柴需求旺盛的背景下, 24年2月,美豆月度压榨量为581.8万吨,去年同期530.7万吨,23年9月至24年2月,累计压榨3507.9万吨,超过过去三个作物年度同期的压榨水平。

图9:美国国内大豆压榨量

数据来源:路透,紫金天风期货研究所

数据来源:路透,紫金天风期货研究所

2 需求:需求影响因素分析

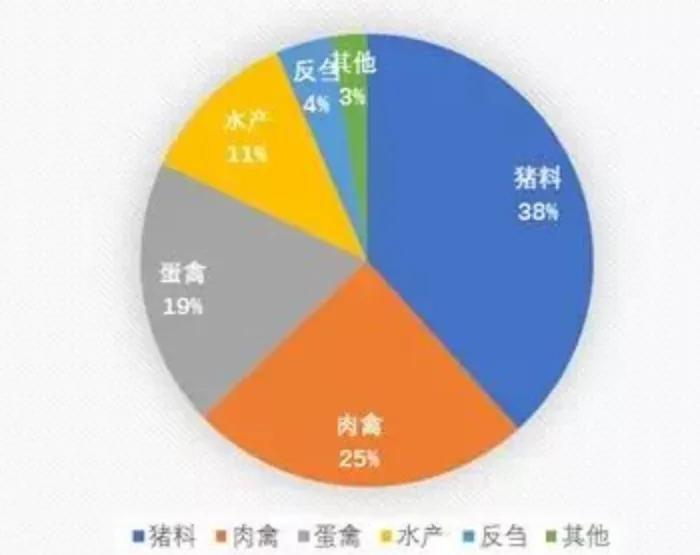

豆粕是大豆提取豆油后得到的一种副产品。由于不同月份的供给和需求差异较大。从而使豆粕期货价格在一定程度上也呈现出季节性变动的特征。豆粕消费受到政策、饲料产量等因素的影响与制约。此外,在豆粕的终端需求中,生猪对豆粕的需求占较大比重,生猪的养殖周期将影响豆粕需求的季节性走势变化。

图10:豆粕下游消费结构分布

数据来源:公开资料整理,紫金天风期货研究所

数据来源:公开资料整理,紫金天风期货研究所

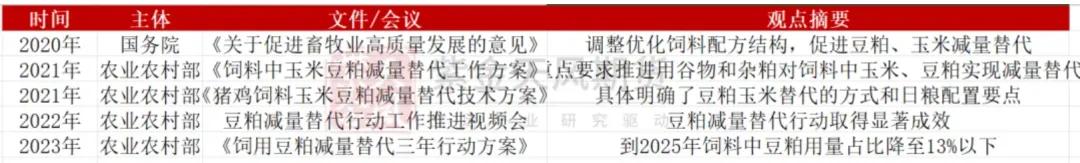

(1)政策

23年4月,农业农村部印发的《饲用豆粕减量替代三年行动方案》,表示在确保畜禽生产效率保持稳定的前提下,力争饲料中豆粕用量占比每年下降0.5个百分点以上,到2025年饲料中豆粕用量占比从2022年的14.5%降至13%以下。豆粕的下游消费中,生猪及禽类消费占比80%以上,其余用于水产、反刍等养殖消费。

图11:豆粕减量替代方案梳理

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

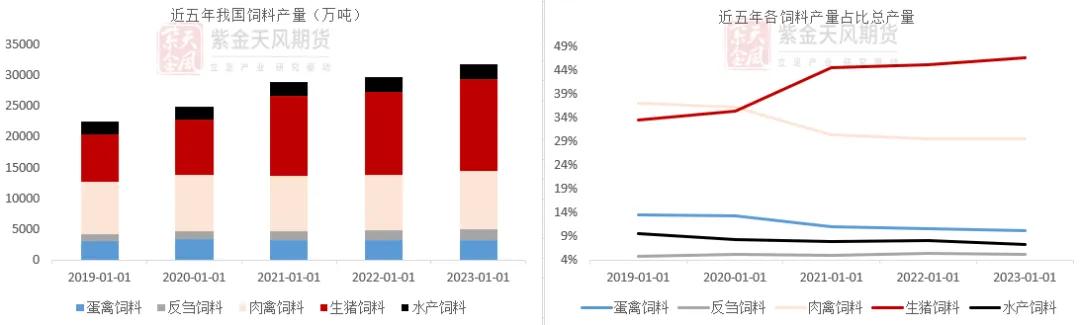

(2)近年饲料产量结构演变

从饲料产量结构占比总产量演变中,只有猪料是逐年上涨的。23年占比为46.6%。肉禽饲料产量占比逐年下降,由19年的37%降低至23年的29.6%。蛋禽饲料也从13.6%下降至10.2%。水产饲料23年占比为7.3%,反刍5.2%。

图12:近年饲料产量结构演变

数据来源:饲料工业协会,紫金天风期货研究所

数据来源:饲料工业协会,紫金天风期货研究所

(3)猪周期对于豆粕消费的影响

猪周期对于豆粕需求影响的逻辑主线是:养殖利润上升——养殖单位增产——存栏量增加——饲料需求量增大——市场供大于求——养殖利润下降——养殖单位减产——存栏量下降——饲料需求下降。

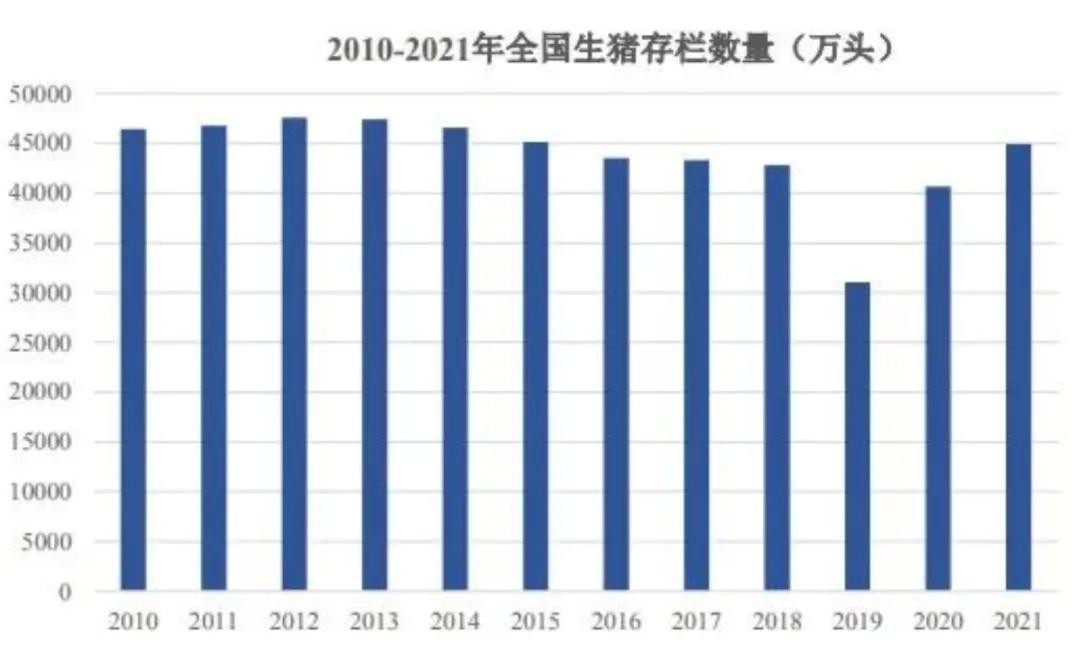

2017年开始,国家开始环保整治,一些小规模的养殖单位逐渐被取缔。2018年非洲猪疫情波及我国,开始大规模防疫,全国性的减产。一直持续到2019年才触底反弹(2017年能繁4470万头,存栏量4.33亿头;2019年能繁近3000万头,存栏量3.1亿头),养殖单位损失惨重,叠加中美贸易战使得振幅加大。丰厚的养殖利润和非洲疫情的减弱,使得猪的生产能力一路飙升,在2021年6月猪的生产能力达到顶点(能繁4564万头,存栏量4.39亿头)。

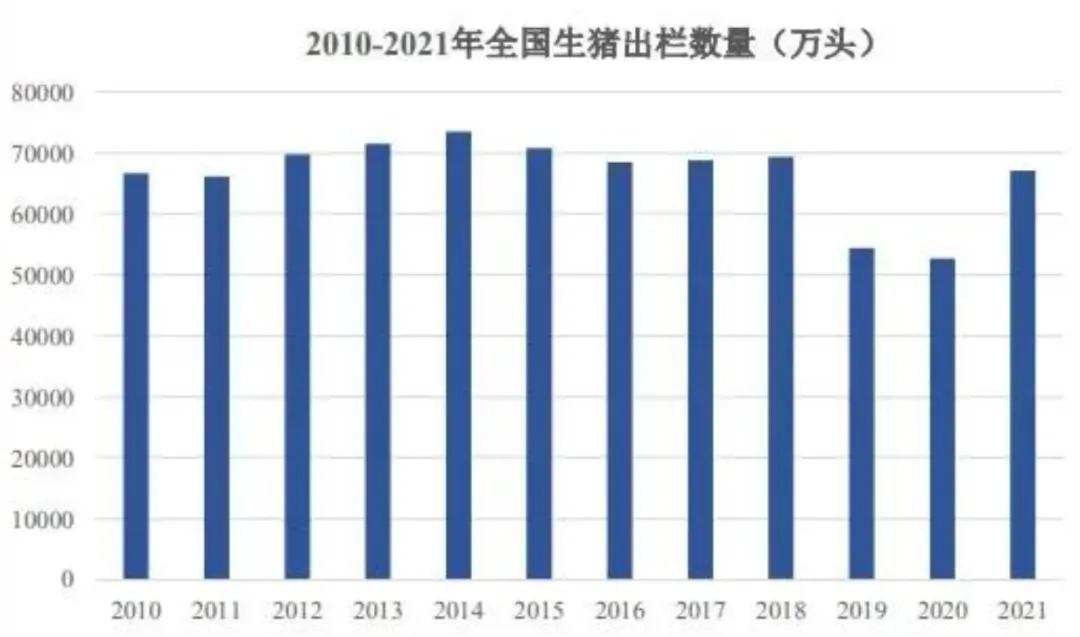

据国统局数据,今年第一季度末我国生猪存栏40850万头,同比去年同期减少2244万头,减幅5.2%。事实上,生猪存栏量从2023年第三季度开始,已经连续两个季度出现下降。一季度末,生猪出栏19455万头,对比去年同期19899万头,同比下降2.2%。据农业农村部,3月末全国能繁母猪存栏量3992万头,比2022年12月末的阶段性高点减少398万头,减幅9.1%。据今年3月1日农业农村部颁布的《生猪产能调控实施方案(2024年修订)》,全国能繁母猪正常保有量目标从4100万头调整为3900万头,能繁母猪存栏量正常波动下限从正常保有量的95%调整为92%,也就是说,即便是当前的3992万头,依然还有404万头能繁母猪的产能需要去化。

图13:近10年我国生猪存栏量和出栏量

数据来源:中国畜牧业年鉴,紫金天风期货研究所

数据来源:中国畜牧业年鉴,紫金天风期货研究所

图14:生猪存栏与能繁母猪存栏(万头)

数据来源:国统局,农业农村部,紫金天风期货研究所

数据来源:国统局,农业农村部,紫金天风期货研究所

3 微观结构:价格季节性与基本面的联动

(1)价格表现

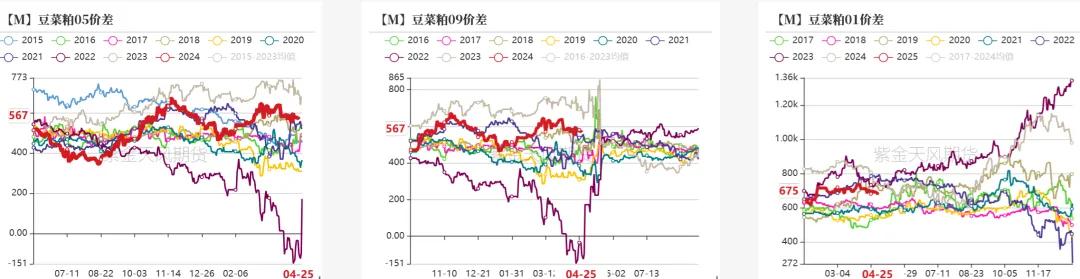

1、豆粕走势、豆粕现货基差、豆菜粕价差季节性规律

1.1豆粕走势季节性规律

从历史规律可以发现,豆粕价格的变化有着明显的季节性规律,主要由于不同月份的供应和需求也呈现出一定的季节性。观察历年盘面走势,3月至8月价格容易上涨,9月至11月容易下跌。从季节性趋势上看,8月易出现较高盘面价格,3月和11月反之。

1月至2月,是巴西大豆的关键生长期,主要关注南美天气。此时美豆旧作出口进度一般在50%左右,新作关注2月底的AOF报告。国内受元旦及春节等假日因素影响,终端饲料厂商的总体备货节奏有所放缓。豆粕价格多为震荡态势。

3月至4月,南美大豆进入收获季,南美天气情况以及北美3月底的种植意向面积报告结果为市场提供一些驱动。4月国内华南地区水产开始上量,平均来说菜粕在水产的添加比例为30%,豆粕在普水中添加比例在20%以下,带动粕类需求。不过也需要关注台风和强暴雨天气对水产的影响。

4月底5初,美豆开始播种,市场重点关注美豆的种植进度。一般在种植面积(6月30日种植面积报告)确定之前,期价会维持一定的升水,美豆易涨难跌。

6月至8月,进入美豆天气市,关注美国农业部每周作物生长报告等,而8、9月份国内正值生猪养殖补栏季节,豆粕需求量大,豆粕现货价格容易出现高点。

9月至10月,进入美豆收获季,产量和单产等数据即将尘埃落定,炒作情绪降温,9月美豆产量确定之后,供应压力使得价格季节性回调。

10月至12月,进入新季南美大豆种植期,CBOT大豆价格会受到天气因素的影响而产生波动,上涨的概率相对较高,但临近年底出于执行合同的需求,国内油厂普遍开机率较高,因而,豆粕库存处于缓慢增加状态,此期间虽然豆粕有一定上涨概率,但涨幅有限。

图15:豆粕主力合约单边结算价(元/吨)

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

图16:豆粕月差(元/吨)

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

1.2 豆粕现货基差季节性规律

豆粕现货基差在1-5月有较为明显的走弱趋势,在6-11月趋于走强。下游饲料厂可以在上半年5、6月基差低点的时候和油厂签订基差合同,锁定基差,在下半年豆粕期货价格低位时,进行点价,以此优化成本。

图17:豆粕现货基差(元/吨)

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

1.3 豆菜粕价差季节性规律

1-5月,有季节性走缩的趋势,原因主要在于,节后饲料消费回暖,随着天气的回暖水产饲料的生产促进了菜粕消费,豆粕方面随着南美大豆上市国内豆粕存在一定库存压力,豆菜粕供需矛盾也常常会诱导资金过度交易,豆菜价差趋势性收缩。7-9月价差季节性走扩,基本面的驱动往往是7月中下旬-8月,美豆处于关键生长期,天气风险增加,北美大豆天气炒作带动豆粕单边上涨,豆菜走扩。11-12月价差走缩行情。蛋白粕供应充足,均处于增库周期;需求上消费淡季,其中水产旺季已过,菜粕需求稳定,猪饲料消费转淡变化一般此时较为明显,豆粕往往会驱动豆菜粕收缩。

图18:豆菜粕价差(元/吨)

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

(2) 近十年行情及微观因素盘点

2014年三季度里,菜粕上涨趋势终结,转而进入连续下跌行情。转折点来自于6月 30 日 USDA 季度库存报告大幅调高美国旧作大豆库存,从2014年年初开始,豆菜粕价差就持续处于较低水平,而现货和期货豆菜粕持续不合理的小价差导致菜粕添加比例大幅降低,利空集中爆发,现货市场的疲弱拖动期货价格加速下跌。

2018年豆菜粕价差的走扩主要受系统风险驱动,4-10月中美贸易战爆发迫使中国对美国进口大豆加征25%的关税,随着贸易摩擦不断升级,连粕价格单边走扩,豆菜粕价差逐步扩大。

而2019年11-12月豆菜粕价差则是于年底跌破了600元/吨,菜粕价格低位盘整。在2019年,中美贸易摩擦、非洲猪瘟以及大豆产量三个因素在不同的阶段分别驱动国内豆粕的走势。11-12月,中美达成第一阶段协议,中国大豆进口预期好转,美豆出口中国大豆赶超贸易摩擦前的水平,美豆出口挤压部分巴西豆的出口份额。在国内油厂仍有榨利、美豆收割压力拖累以及下游需求低迷的因素影响下,国内豆粕开始持续下跌,截止12月31日收盘,豆粕指数跌至 2793点。

2020年第一季度连豆粕走势主要受两个重大事件影响:第一是 2 月新冠肺炎疫情国内爆发,春节长假后开市第一天豆粕跟随整体商品大幅低开。但复工复产推迟、运输受阻、节前各环节低库存决定了豆粕自身基本面相对较好,但由于 CBOT跌跌不休,连豆粕期货价格震荡为主。第二是3月新冠肺炎疫情在蔓延全球,国内本来3月大豆到港就偏低,现货供给偏紧,南美出口装运引发市场担忧,国内4月到港进一步延迟,叠加美豆明显反弹,豆粕期价大幅上行。

2021年一季度豆粕价格先涨后跌。1月主要延续20年底的上涨态势,20年底超预期下调美豆单产,拉尼娜气候形成,利多主导,21年1月USDA报告下调美豆结转库存,2-3月巴西收获延迟,利多逐步兑现后,美豆高位调整,国内养殖出栏增多,国内豆粕市场低位偏弱整理。

2022年第一季度整体豆粕拉涨速度快于菜粕。国内疫情拖累物流运力,菜粕方面主要因为俄乌局势恶化下对菜籽供应的再一度恐慌,以及2021/22 年度加拿大出现了数十年难得一遇的严重干旱现象,萨斯喀彻温省、曼尼托巴省等菜籽主要种植区域均出现了重度甚至极度干旱状态,菜籽产量预计同比下降35.33%至1260万吨,为2008/09 年以来最低水平,国内方面水产养殖旺季来临,菜粕需求端迎来一波提振。美豆方面 3 月底的种植意向面积超过市场预期,显示2022/23年度美豆种植面积高达9095万英亩,可能的原因是美豆价格大涨和化肥价格涨价预期导致农民更倾向于种植大豆,但是巴西受强降雨影响延迟大豆收获,加之受拉尼娜影响,南美减产已成定局,USDA 继续下调巴西大豆产量至 1.27 亿吨,美豆种植面积的增加难以弥补这一缺口。2022年第三季度的增长势头一直持续到了11月中旬,2022年7月中旬至9月间,全球高温少雨引发了市场的美豆减产预期。尽管9月天气时结束,美豆收获,但全球大豆供应仍然偏紧,下方支撑较强,但巴西产量再创新高压制上方空间。至年底,市场开始发酵阿根廷偏干气候,播种进度较慢。受美国中西部地区干旱天气的影响,密西西比河水位极低,下游部分河段驳船运翰的航路中断,超过2,000艘驳船因此滞留。作为美国内陆运输的南北大动脉,低水位影响了包括粮食、化肥、煤炭等各类大宗商品。特别是当前正值美国粮食收割季节,低水位直接影响了美豆、玉米的出口。6-10月我国大豆到港量持续保持低位、豆粕库存连续11周下降,油厂库存最低降至14.92 万吨。油厂挺价心态浓厚,现货价格坚挺、基差处于高位。

2023年开年豆粕盘面延续了2022年底的强势,此后有所回调。价格运行主线在于南美大豆定产情况。三峰拉尼娜现象收尾,1月初阿根廷产区降水缓解旱情,但2月阿根廷大豆受干旱和霜冻等恶劣天气打击,3月发布的USDA报告将阿根廷大豆出口调低至340万吨。但巴西丰产确定足以覆盖阿根廷因干旱产量的下调空间,AgroConsult3月发布的产量评估报告预计2022/23巴豆产量达 1.55亿吨,2022/23年出口量在9600万吨水平,创历史新高。美豆方面2月USDA报告预期单产为52蒲/英亩,而去年为49.5蒲/英亩。届时奠定了对美豆新作供应的宽松预期。国内方面生猪利润疲软,豆粕在饲料中的需求承压,基本面整体呈现供强需弱格局。2023年第三季度豆菜粕双强,而豆粕较菜粕强势。主要影响为6月底美豆种植面积下调400万英亩,加之7-8两月美豆新作进入天气市,豆粕期货价格走势主要受到美豆及国内豆粕供需节奏的影响,国内方面豆粕库存低于历史同期水平,现货挺价带动期价连续上移。

4 展望:累计供给与需求均较去年减少

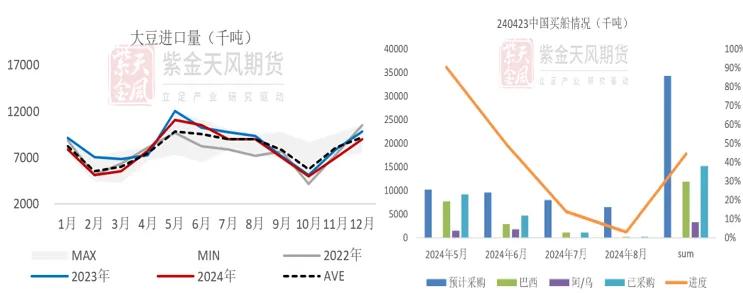

(1)4-5进口大豆到港较多,5-7船期买船同比去年慢,累计进口同比去年少

截至今年4月23日当周,新增了对巴西大豆5、6、7三个船期的买船,其中5月船期新买99万吨,6月船期新买79.2万吨,7月船期新买6.6万吨。5月船期已采购921.3万吨(进度90%,落后于去年同期的进度100%),6月船期已采购474.6万吨(进度49%,落后于去年同期的进度75%),7月船期已采购112.2万吨(进度14%,落后于去年同期的进度32%)。据海关数据,今年3月,我国进口大豆554.1万吨,10-3月我国累计进口大豆4147.9万吨,较上个年度减少358.8万吨。

图19:买船与进口

数据来源:海关总署、McD、紫金天风期货研究所

数据来源:海关总署、McD、紫金天风期货研究所

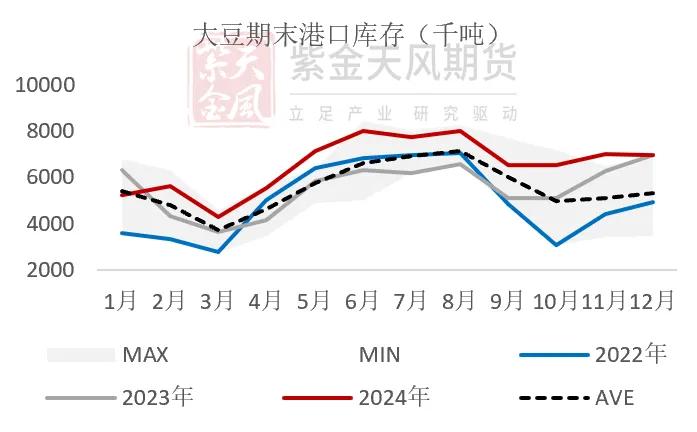

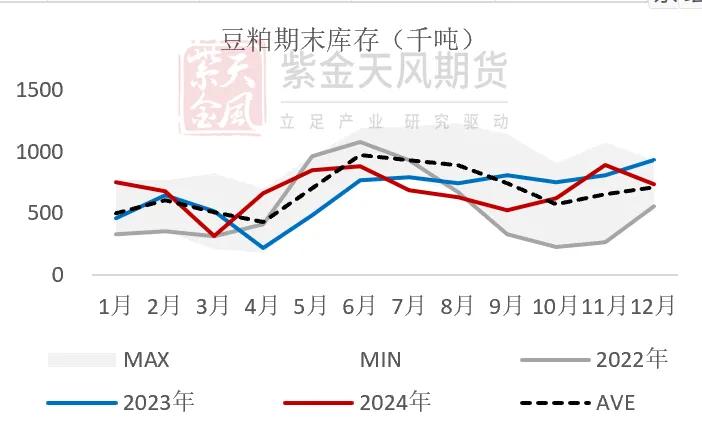

(2)大豆、豆粕开启季节性累库

截至今年3月底,进口大豆港口库存为428.4万吨,历史五年同期均值为371.5万吨,去年3月为362.5万吨。油厂豆粕库存为31.3万吨,处于历史五年同期中较低水平,不过由于下游维持随采随用,油厂豆粕已从低位开始累库,4、5月进口大豆到港量较大,预计节后开机压榨加速回升,豆粕累库速度或加快。

图20:进口大豆港口库存及油厂豆粕库存

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所

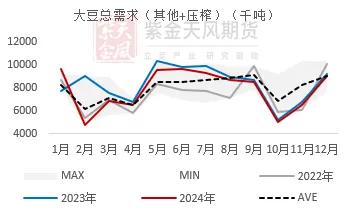

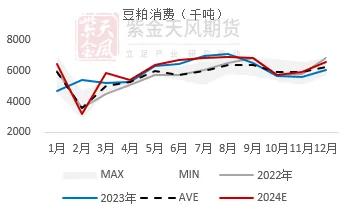

(3)大豆、豆粕累计表观消费均减少

根据计算,3月份的进口大豆总需求为688.1万吨,10-3月进口大豆累计总需求为4228万吨,较上一年度同比减少了400万吨左右。3月份国内豆粕表观消费583.1万吨,10-3月豆粕累计需求3268.3万吨,较上一年度减少了80万吨。

图21:进口大豆需求与豆粕表观需求

数据来源:钢联,紫金天风期货研究所

数据来源:钢联,紫金天风期货研究所