【导语】春节假期结束,目前多数钢厂对于矿石、焦炭等资源仍以消耗前期库存为主,加上部分下游终端加工企业尚未复工,需求端表现疲弱,原料价格有所下跌,钢厂生产成本松动,而现货钢价窄幅震荡运行,结构钢生产企业利润空间回升九成多,亏损情况有明显好转,3月利润仍存在进一步改善空间。

节后结构钢长流程利润回涨了93.45%

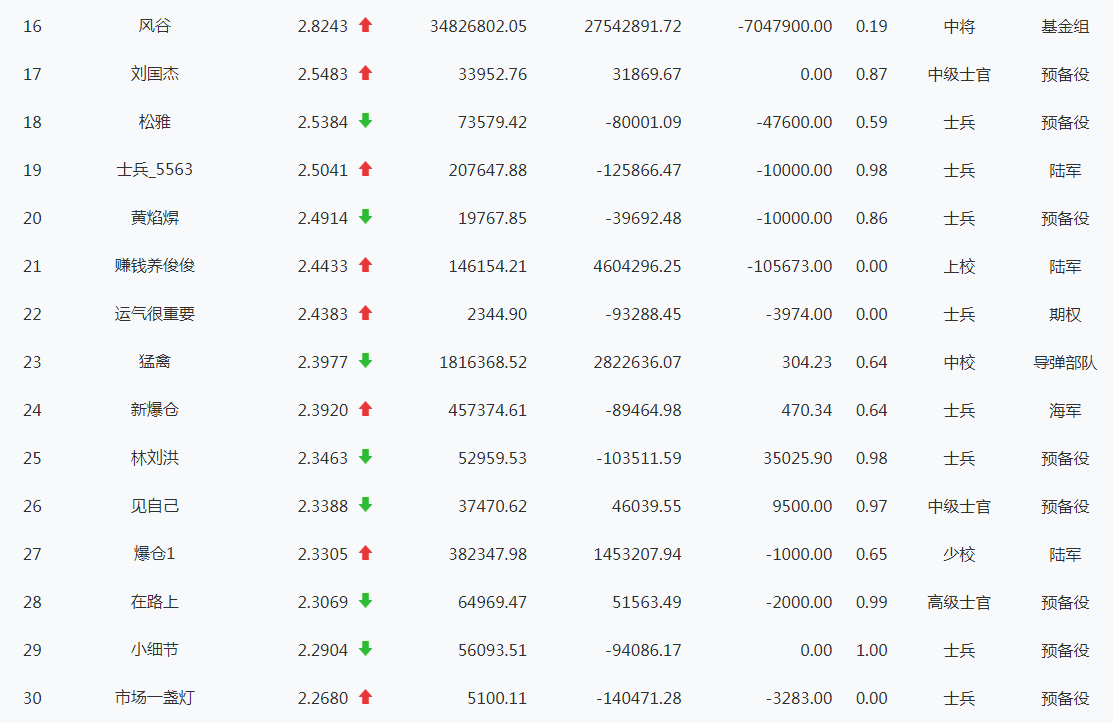

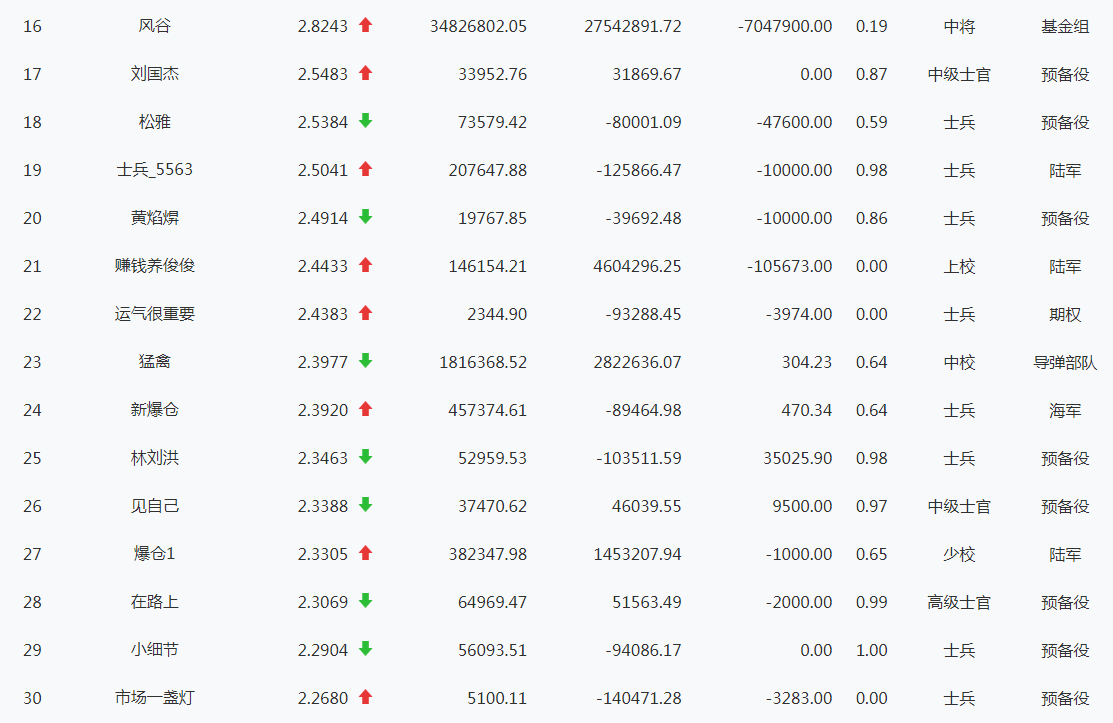

卓创资讯数据监测,节后最新一期结构钢长流程中小企业45#利润为-8.47元/吨,较节前2月8日利润回涨了120.86元/吨,涨幅93.45%,2023年下半年以来多数时间段钢厂处于亏损运行装填,利润空间为-100元/吨至-300元/吨波动。节后结构钢长流程中小企业45#成本4058.47元/吨,较节前2月8日成本下降125.86元/吨,降幅3.01%。

节后首周,结构钢市场实际交投清淡,多数下游终端零部件加工企业尚未复产,需求整体显偏弱,多数商家观望心态浓厚,现货市场仅零星交投。多数钢厂对于矿石、焦炭等原料价格需求尚未启动,多以消耗前期库存为主,加上目前港口矿石库存较节前有明显上升,供应充足,节后结构钢价格变动不大,而原料价格下跌,带动结构钢生产成本下降,是钢厂利润空间回升的关键因素。

原料价格下降 钢厂生产成本松动

卓创资讯数据监测,目前铁精粉日照港澳洲矿山PB粉61.5%最新市价936元/吨,较节前2月8日价格下跌了51.5元/吨,跌幅5.22%。铁矿石是结构钢生产的主要原料,在结构钢生产成本占比中能占到40%-50%的比例。节前国内钢厂高炉开工负荷一直处于偏高水平,对铁矿石等原料采买尚可,较长一段时间内钢厂成本居于偏高水平,而现货结构钢价格表现不佳的情况下,节前钢厂亏损空间普遍较大,随着节后原料铁矿石价格的下跌,钢厂生产成本松动,提供了利润回升的基础条件。

3月钢价存好转预期 钢厂利润或持续回升

宏观面来看,近期中国2月LPR报价出炉,1年期LPR报价持平于3.45%,5年期以上LPR下调25个基点至3.95%,创历史最大降幅,为稳经济、稳投资提供了保障,提振了市场信心,也为后续结构钢价格上涨提供了底部支撑。

供应端来看,目前钢厂多维持正常产出,节后钢厂结构钢库存存在累库压力,或用一个月左右时间降库至正常水平,不过考虑结构钢利润回升明显的因素,部分螺纹钢企业或倾向于排产结构钢产品,“普转优”增多,后续结构钢供应压力增大,或限制后续钢价的持续回升。

需求端来看,目前下游部分终端企业尚未复工,需求表现整体依然偏弱,短期内钢价或盘整运行,而随着3月下游终端企业复工增多,加上宏观方面的向好推动,汽车、机械制造、家电等下游终端企业复工及补库需求意向提升,3月钢市需求存好转预期。

成本面来看,卓创资讯调研的165家钢厂575座高炉的开工率为80.24%,较节前上升0.34个百分点,而目前钢厂对原料消耗库存为主,实际需求尚不活跃,短期原料价格处于偏弱局面。

总体来看,目前宏观政策面偏暖运行,市场信心有所回升,而下游终端加工企业复工有限,实际需求表现仍弱,市场成交低迷,原料价格偏弱运行下,钢厂生产成本松动,钢厂利润空间回升,且随着后续需求改善,现在钢价盘整运行后,3月钢价或再度上涨,钢厂结构钢利润存在进一步回升空间。

(卓创资讯 许海滨)