【导语】节后国内轮胎企业如期复工复产,部分地区订货会如火如荼的进行,市场交投气氛有所回升。据悉节后不到一周的时间,部分厂商已有订单收获。但终端基建、物流运输等行业运行仍处于恢复阶段,对全钢轮胎实质性需求支撑有限。相对半钢轮胎在出口订单向好支撑下产销呈现向好表现。

1. 节后复工复产调研—半钢轮胎复工时间早于全钢轮胎

卓创资讯共调研85家轮胎企业,其中山东地区轮胎企业占56.47%,非山东地区占43.53%;全钢轮胎企业48家,半钢轮胎企业37家,共涉及13495万条全钢轮胎产能,覆盖率达到65.7%,涉及半钢轮胎产能42310万条,覆盖率达到55%。

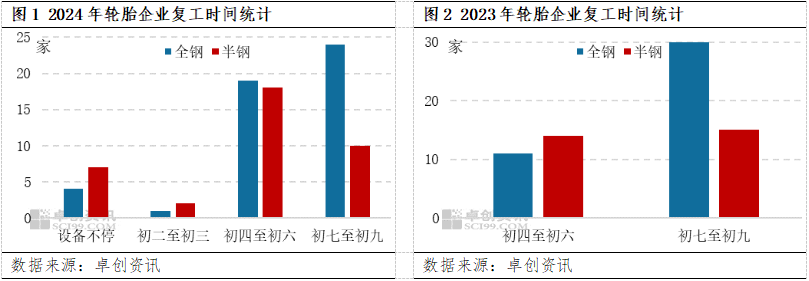

据卓创资讯调研,2024年春节后中国轮胎企业复工情况早于2023年,甚至部分企业春节期间设备不停,2023年春节期间无企业不放假情况,并且整体复工时间也略早于2023年。另外,2024年春节后半钢轮胎企业复工情况好于全钢轮胎企业,半钢轮胎企业复工时间多集中在初四至初六期间,全钢轮胎企业复工时间多集中在初七至初九期间,主要原 因在于半钢轮胎出口订单较好,库存水平偏低,为满足春节后市场需求,轮胎企业积极生产,提早复工。

数据来源:卓创资讯

2. 节后市场贸易环节调研—终端需求尚未放量 贸易环节观点不一

目前为春节后市场商家返市阶段,终端需求尚未放量。卓创资讯针对现阶段代理商订单及出货情况做简单调研,代理商所持观点总结如下:

观点一:部分代理商表示订单表现较好,但是出货尚未恢复。主要是因为目前市场商家存在补货行为,订单表现尚可。但是由于物流尚未完全恢复,在一定程度上影响发货。

观点二:部分代理商表示出货表现一般,但多为欠款。目前终端市场需求尚未完全恢复,终端库存消化有限,目前多为下级客户的备库,多为赊账为主,市场全面恢复或在元宵节之后。

观点三:少部分代理商为返市初期,出货较少。该部分代理商开业时间略晚,目前刚接订单,出货较少。随着市场恢复正常 ,出货将会陆续增多。

3.节后轮胎市场运行表现与往年大致相同

节后国内轮胎企业如期复工复产,部分地区订货会如火如荼的进行。但相对终端基建、物流运输等行业仍处于恢复阶段,对轮胎实质性需求支撑仍显乏力。综合来看,年后轮胎市场运行表现较往年相比大致相同。卓创资讯简单总结如下:

1、通常来讲,春节过后,尤其是进入3月份轮胎市场的季节性销售旺季,市场参与者在经过短暂休整之后整装再出发。相对今年轮胎市场启动较往年比有所提前,加之会议政策支撑下贸易环节补货行为屡屡发生。

2、节前轮胎市场一直处于观望气氛中,全钢轮胎市场表现较为明显,经销商进货意向持续减弱。加之临近春节,物流运输业停滞较多,需求持续减弱拖累市场交投表现。

3、经过市场多年的经验,轮胎厂商对市场有了更现实的认知,重新规划任务目标、调整产品结构等措施推动厂商在销售过程中进行良性竞争。

4. 2024年轮胎表现仍旧可期

全钢轮胎方面,卓创资讯认为2024年中国全钢轮胎总需求量仍回城小幅增长趋势。在需求带动下,全刚轮胎产量仍存增长空间。首先,配套市场方面,商用车行业具有明显的周期性,“十四五”期间将进入回调及稳定期,2021-2022年连续两年下滑,自2023年开始,随着乡村振兴、全国统一大市场建设、减税降费等利好政策的深入推进,以及“双碳”战略、商用车新能源的拉动,商用车市场将重新恢复上行通道,全钢轮胎配套市场亦跟随恢复上涨。其次,替换市场方面,2023年中国替换市场需求尚未恢复至疫情前水平,2024年随着中国经济继续恢复,全钢轮胎替换市场需求量仍呈增长的可能。最后,出口市场方面,中国轮胎对出口的依赖性较高,人民币汇率调整、国际局势紧张以及发展中国家经济增速向好的背景下,全球轮胎供需缺口犹存,对中国轮胎存一定的需求支撑。但是中国轮胎仍然无法摆脱来自各国的贸易摩擦,加之中国龙头轮胎企业海外建厂,部分轮胎出口订单或将外移,中国出口高增长或难持续。

半钢轮胎方面,卓创资讯认为2024年中国半钢轮胎供需仍呈增长趋势。在国际局势紧张、人民币汇率利好和全球汽车保有量持续上升的背景下,中国半钢轮胎的出口仍有一定的支撑,但中国轮胎仍然无法摆脱来自各国的贸易摩擦,加之中国龙头轮胎企业外出建厂,部分轮胎出口订单或将外移,出口高增长或难持续。从国内需求方面来讲,未来几年,随着中国人均汽车拥有量和消费水平的提升,中国半钢轮胎需求仍将存在一定的增长潜力。加之传统能源汽车向新能源汽车的转化也或将成为半钢轮胎配套市场增长支撑。

(卓创资讯 郭娟)