[焦炭未见明显向上驱动]

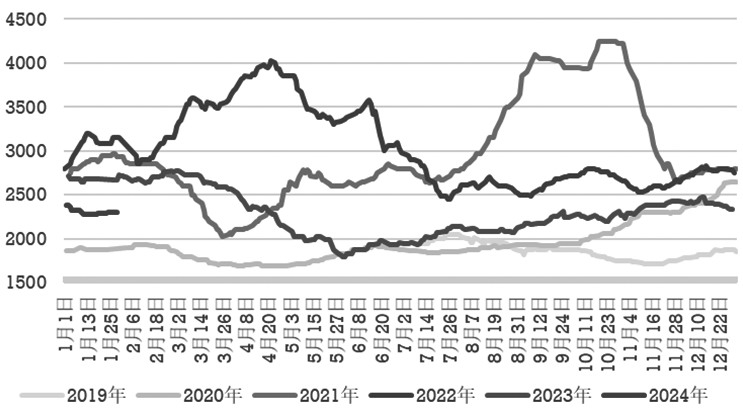

根据钢联数据,2023年日照港准一级焦炭平均价格为2298元/吨,较2022年的3024元/吨下降幅度超过30%。与此同时,独立焦化企业吨焦利润持续下滑,2023年利润有近半时间处于亏损状态,其余未亏损时亦挣扎在盈亏平衡线附近,焦企被动地位明显,对价格的掌控能力较弱。

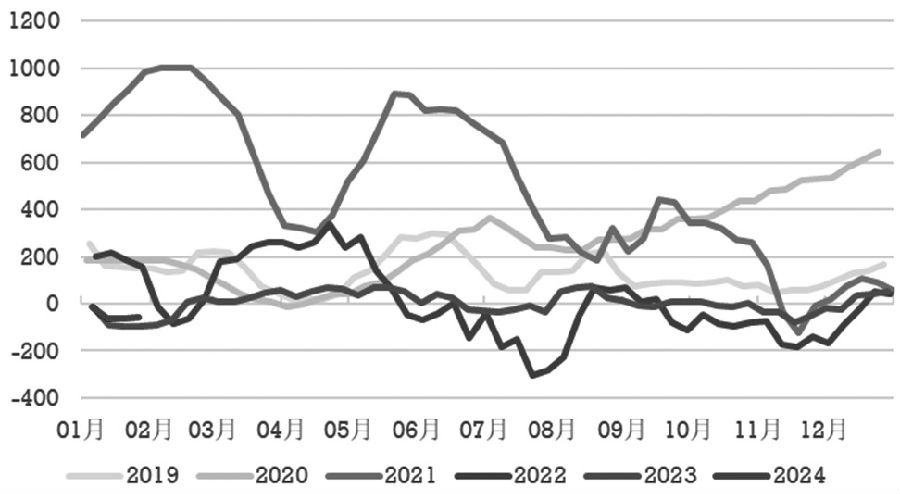

图为独立焦化企业吨焦平均利润

众所周知,焦企处于煤焦钢产业链的中游,往上难向煤矿压缩煤价,往下难向钢厂索要利润空间,进退维谷。虽有2023年年底前退出落后产能的政策限制在,但此番退出早已在市场的预期之内,加上当前产能之下焦化仍有提产空间,产能的退出难以扭转焦企的被动地位。当下,焦炭完成两轮降价,幅度为200—220元/吨,在钢厂酝酿第三轮降价之际,下游的冬储补库、煤价止跌和铁水回升打乱了三轮降价的计划,焦炭价格在“成本支撑+需求回升”中企稳。考虑到两轮降价后,吨焦仍处亏损阶段,焦炭估值进入中性偏低区间,在下游需求弱而库存已进入健康区间的背景下,焦炭产业缺口不足,供需矛盾弱化使其难见向上驱动。

[困境之下焦企限产保价]

焦企当前最明显的特征之一是向上游索取利润的能力并不强,坚挺的焦煤价格为焦炭带来成本支撑的同时,也吞噬焦企的利润,使焦企陷入亏损。2023年,严格的安监检查成为煤价上涨的主要推手:频繁的煤矿事故带来区域范围内停产和整改,短暂的供需错配推涨煤价。山西、陕西、贵州、内蒙古、黑龙江等焦煤主产区先后发文整治煤矿,省市、国家层面均开展安全检查,焦企原料的低库存放大其价格弹性。另外,炼焦煤所处矿层深、开采难度大,导致国内炼焦煤产能扩张困难,而优质的低硫主焦煤则更为稀缺,造成了炼焦煤价格居高不下的现实。

考虑到焦煤的供给是以国内为主、进口为补充的格局,煤矿主产地停产带来的供给减量叠加下游低库存对补库频率和时间的要求,区域范围的停产容易在短期内形成供需缺口。在此情形下,焦企被动接受煤价上涨,抬高焦炭的成本线。其实,随着焦炭产能过剩局面的加剧,焦企话语权减弱的现象将会越来越明显,在焦企分散化和较低的市场集中度的大背景下,联合起来减产对于提高焦化企业话语权至关重要。

据不完全统计,仅2023年下半年,主产地焦化企业联合召开会议8次,会后一至两周内对焦企利润的影响较为明显:减亏或扭亏为盈。以最新的一次会议为例,2024年1月10日,山西、河北、内蒙古、江苏、河南、山东、陕西、云贵、黑龙江、辽宁、江西等地焦化企业联合召开会议,认为二轮提降落实后,大部分焦化企业亏损幅度达到200元/吨以上,顶装焦炭亏损幅度将达到400元/吨以上。当前接近农历春节,煤矿陆续开始放假,考虑到焦化厂原料补库需求,供给缩量和补库需求的叠加将进一步推高煤价、吞噬焦企利润,会议呼吁主产区厂商联合起来,以减产应对减亏。此次会议后,独立焦化企业产能利用率下滑3.4个百分点,焦化减产,三轮降价计划落空,吨焦利润止跌,上涨7元/吨。

其实焦炭产能过剩之际,限产保价是明智的选择,也是焦企2023年一以贯之的生产主线。钢联数据显示,2023年,全样本独立焦化厂产能利用率为74.5%,全年产能利用率均匀分布在75%左右,并未出现大幅波动。当前,焦企亏损的境地尚未改变,煤价止跌和焦企限产在铁水回升和冬储周期内至关重要,供减需增将起到支撑焦价的作用,阻碍焦炭价格继续下跌。

[焦炭下游加速补库进程]

焦企最明显的第二个特征在于下游议价能力强,焦企的话语权弱。据统计,2023年钢厂提降14轮全部落地,而焦企提涨14轮,落地9轮,5轮涨价钢厂并未回应,不了了之。从价格变动的成因来看,钢厂提降是为了向上游索取利润空间。众所周知,年内钢厂的日子并不好过,铁矿石价格的增长和成材价格的疲软使钢厂腹背受敌,产能过剩、产业集中度不足的焦炭成为钢厂压低成本线的主要来源。反观焦企,提涨多是煤价上涨驱动。在成本的推动下,焦企涨价多半是弥补煤价上涨带来的亏损。可以说,焦炭降价是钢厂在压缩成本,而焦炭涨价则是焦企为了生存。从落地周期来看,钢厂降价的落地周期显著短于上涨周期。在已落实的调价博弈中,钢厂降价平均1—2天内落实,而焦企的涨价平均落地时间为7天,周期最长的一次涨价经过16日才得到钢厂回应,二者博弈中,钢厂的话语权显然大于焦企。

图为日照港准一级冶金焦价格(单位:元/吨)

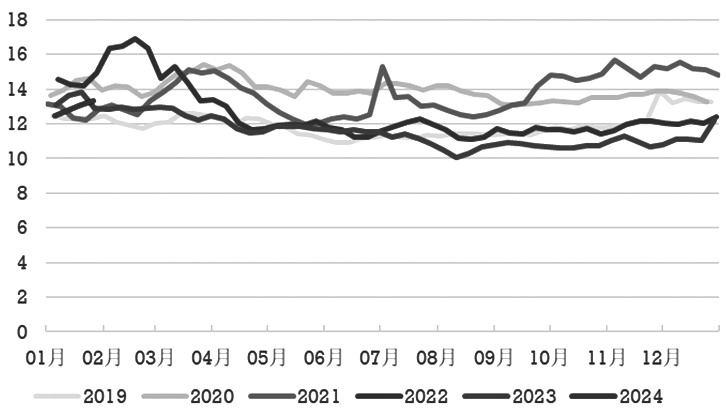

图为247家钢铁企业焦炭库存可用天数(单位:天)

此时,焦炭现货正处二轮降价周期内,计划内的三轮降价在铁水产量回升和钢厂补库的节奏中落空,而年内始终保持低位的钢厂焦炭库存回升也预示着,此番煤炭价格止跌或将加速钢厂补库进程。2023年钢厂焦炭库存可用天数重心有所下移,全年平均天数11.6天,低于2022年的12.6天和2021年的13.7天。在铁水产量高位的背景下,“低库存+高需求”带动焦炭价格重心上移。因此,出于对成本的管控,钢厂下半年焦炭库存始终处于历史低位,全年钢厂始终未进行大规模的补库,而是于2023年四季度末开始跟随冬储节奏进行小范围的补库,其原因有二:一是钢厂低库存运行已成常态化,在成本未见明显改善之际,钢厂并无补库动力,仅保持维持正常生产所需的库存量。二是钢厂有计划继续向焦炭施压降价。随着焦炭三轮降价的落空,钢厂加快补库速度,“买涨不买跌”的心态在产业内蔓延开。

当下,焦炭库存已进入13.32天的健康水平,成材淡季和下游对冬储的犹豫使市场情绪摇摆不定,碳元素库存高于2023年全年高点也意味着碳元素冬储补库基本结束,低库存将成为很长一段时间内钢厂的常态。

[降准对焦炭的影响有限]

1月24日下午,中国央行行长潘功胜称,央行将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元。2月25日将下调支农支小再贷款,再贴现利率0.25个百分点。此番降准为央行首次于新闻发布会宣布,且50个基点超出市场预期,黑色情绪有所提振,1月24日黑色系尾盘拉涨。

然而,当前焦炭并未走出振荡格局。不可否认此番超预期降准降息对宏观预期有所改善,但对焦炭的影响有限,其最主要的原因在于,产业资金逐渐占据主导,而产业逻辑更倾向于交易焦炭的商品属性:铁水复产意愿弱,补库进入尾声,春节前或难见大幅上涨。现货方面,降准信息发布后,焦煤竞拍仍处于涨跌互现的状态,港口焦炭也基本维持平稳,并未出现因预期好转价格大面积上涨的现象。而期货方面,1月24日下午焦炭尾盘拉涨1.27%至2504元/吨后,1月25日收盘已下跌,收于2493.5元/吨。

总的说来,降准对预期的实质性改善将通过成材传导至原料端,当前淡季表征明显,上游市场观望情绪仍然浓厚。更重要的是,钢厂焦炭库存可用天数(13.32天)已超越2023年春节前两周(13.07天),独立焦化厂焦煤库存可用天数接近15天,超过2023年全年的高点,此番补库已有超预期迹象,补库需求将会进一步减弱。

综上所述,焦炭价格跟随焦煤和铁水产量的变化而波动,其本质是煤矿和钢厂的博弈。前者手握焦煤资源,后者掌握需求节奏,而焦炭在其中更多的是作为一个博弈的缓冲地带。考虑到2024年焦炭仍将有新产能投产,焦化产能过剩格局仍将成为限制焦价上方空间的重要原因。因为焦化产能的过剩不仅意味着焦炭的被动地位将继续,也意味着,在上下游的挤压之下,焦企低利润将成为焦企常态。因此,焦企的限产保价显得格外重要。

当下,碳元素库存升至相对高位加快了本轮冬储补库进程,盘面交易逻辑转为冬储补库的结束,需求回落,价格下行。从技术的角度分析,日线级别内,焦炭并未突破下行通道,更多是于通道中振荡下行,本轮反弹是对第三轮降价落空的修正,而反弹高点接近60日均线后回落亦证明了长期趋势尚未被打破。农历春节前产业逻辑已难见明显的上行驱动,焦炭应以弱稳为主,谨慎追多,年后至“两会”前资金面与预期打配合或有向上驱动,关注宏观政策、铁水复产速度和主产地煤矿情况。