大家还记得去年的“人类史上单日最大亏损”事件吗?时隔一年,这场“世纪大爆仓”迎来后续。

“世纪大爆仓”始作俑者被捕

当地时间4月27日,此前因爆仓给华尔街带来巨额损失的对冲基金Archegos Capital Management(下称Archegos)创始人Bill Hwang及该公司前首席财务官Patrick Halligan被美国联邦检察官逮捕。Bill Hwang的律师也证实了其在凌晨被捕的消息。据悉,此次逮捕行动是多年来华尔街白领最大的起诉案件之一。

据检方指控,Bill Hwang犯有敲诈、电信诈骗、操纵市场、证券欺诈等11项罪名,若所有指控成立,Bill Hwang将面临380年的监禁。Patrick Halligan被控犯有3项罪名。

不过,在当天出庭时,Bill Hwang和Patrick Halligan均不承认所有刑事指控,两人的律师也声称自己的当事人是无辜的。Bill Hwang的律师团之一Lawrence Lustberg表示,Bill Hwang完全没有任何不当行为,也没有任何证据表明他犯下了任何罪行,起诉书中的指控有所夸大,并称Bill Hwang一直在配合对Archegos的调查。

据悉,Bill Hwang和Patrick Halligan的保释金分别为1亿美元和100万美元,当前两人均已获释。Bill Hwang拿出了500万美元现金和2处房产作为担保,并承诺不会离开纽约、新泽西和康涅狄格区域。不过,因为Bill Hwang称自己的护照遗失,所以上交的是妻子的护照。尽管已经获释,两人仍需在5月19日重回法庭。

Bill Hwang获释(图源:纽约时报)

背后细节浮出水面

随着Bill Hwang和Patrick Halligan被起诉,一年前那场惊天动地的爆仓事件背后的细节也浮出了水面。

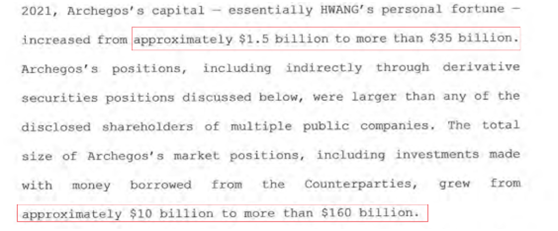

哈曼顿联邦检察官公布了针对两人的59页起诉书,里面曝光了Bill Hwang的种种劣迹。据起诉书显示,在2020年3月至2021年3月的一年间,Bill Hwang在各大投行之间周旋,利用借来的资金大玩杠杆游戏,并试图从中获取巨额利润。在Bill Hwang的一系列操作下,Archegos的管理规模和盈利能力出现快速增长。Bill Hwang的个人投资组合规模从15亿美元增至350亿美元;因为运用杠杆,Archegos包括向华尔街机构借款在内的市场仓位总规模从100亿美元达到巅峰期的1600亿美元,约合1万亿人民币!

那么,Bill Hwang是如何隐匿仓位不引起市场注意的呢?原因在于他们采用了一种欺骗性的交易策略。为了隐瞒自己的真实持仓,Archegos故意将仓位控制在5%的强制报告线以内,之后再通过与银行达成总收益互换合约继续增加持仓。在这种模式下,虽然Archegos会实际承担股票涨跌带来的盈亏,但股票的所有权记在银行名下。

Archegos的重仓股主要包括Viacom、Discovery、跟谁学、腾讯音乐、百度、雾芯科技等。2021年3月23日,Archegos重仓股之一Viacom宣布增发股票,随后公司股价立马从历史高位暴跌至48美元附近。受Viacom股价大跌影响,Archegos收到了一家投资银行追加保证金的通知。正在Archegos管理团队筹钱之际,Bill Hwang却做出了一个十分大胆的决定:用剩余资金大幅加仓推高股价。于是,在短短一天时间里,Archegos就追加买入了9亿美元Viacom的股票,但这依旧未能扭转该股股价大幅下跌的走势。

骗局瓦解,投行遭殃

Viacom股价的不断下行,Bill Hwang精心营造的骗局也开始瓦解。随着保证金窟窿越来越大,那些投行意识到了问题的严重性,于是开始恐慌性抛售股票。爱奇艺、腾讯音乐、唯品会、百度等个股纷纷下跌,最终蝴蝶效应显现,中概股惨遭血洗。短短几天,十几家公司的市值就合计蒸发了超1000亿美元。

由于股价下跌,Archegos无法支撑其头寸,导致爆仓,其150亿美元头寸被强平,再加上3-4倍左右的高杠杆,Archegos的名义风险敞口达到了800亿美元,最终于2021年3月破产清算。

Archegos的倒闭导致包括瑞士信贷、瑞银、野村和摩根士丹利在内的投资银行在追加保证金违约后损失了数十亿美元。根据相关公司事后的披露,瑞士信贷遭受的损失最大,约54亿美元。野村证券、摩根士丹利和瑞银也出现了较大亏损,并引发内部调查和高管被迫离职。如此巨额的亏损,也一度让瑞士信贷的股价单日暴跌11.5%,野村更是暴跌16.3%,创下历史最大单日跌幅。

爆仓事件发生后,监管层也迅速行动。去年10月,美国证券交易委员会宣布对Archegos是否操纵市场展开调查。

早年曾因操纵股价被处罚

事实上,这已经不是Bill Hwang第一次被指控了。早在2012年,其就曾因涉嫌在香港市场操纵股价而受到处罚。

Bill Hwang曾在朱利安•罗伯逊的老虎基金工作,老虎基金解散后,罗伯逊把自己的财富和品牌交给38名自己最欣赏的基金经理进行操作。其中,Bill Hwang的老虎亚洲基金是表现最为出色的基金之一。2001年成立时,Bill Hwang手中只有罗伯逊给的2300万美元,到了2007年底,其管理资产已经超过80亿美元,年化收益率超过40%。

2008年全球金融危机爆发,Bill Hwang看准形势大举做空,一度赚得盆满钵满,但由于过早转向多头,最终损失惨重。此外,Bill Hwang还因为做空大众和抄底雷曼遭受了巨额亏损,最终全年回撤23%。此后,老虎亚洲基金每况愈下,业绩回报表现平平。

2010年4月,Bill Hwang卷入SEC调查,被指涉嫌内幕交易,香港证监会寻求法院颁令禁止老虎亚洲基金在香港市场进行交易。2008年12月及2009年1月,Bill Hwang和老虎亚洲基金通过卖空3只中国银行股票,而后又以低于市场的价格补回空头头寸获利超1620万美元。2012年,Bill Hwang在未承认罪名的情况下,缴纳了4400万美元罚款与监管机构和解,并一度被禁止在香港市场交易数年。

再后来,Bill Hwang二次创业,以2亿美元的自有资金创立家族办公室Archegos Capital Management,并以善用杠杆而闻名,在短短8年时间里就将资产规模扩大到150亿美元。但Bill Hwang并不满足于此,庞大的野心促使他继续以高杠杆投资。接下来的事情大家都已有所耳闻,爬上云端的Bill Hwang摔下来了,而且摔得不轻。

至此,传奇大佬Bill Hwang的故事拉下帷幕,再“超神”的操作也使其难逃因高杠杆所致的“再打的基数乘以零仍然是零”的命运。小编也希望Bill Hwang的经历可以给大家带来一定的警示:普通投资者最好远离杠杆,不要抱有侥幸心理。在投资中的任何加杠杆行为,都要三思。诚如段永平所言,杠杆和负债是不一样的,虽然都是欠钱,但杠杆是 用股票做抵押,而且券商随时可以改变允许你借钱的比例,时间长了碰到一次爆仓可能就会回到解放前了。

七禾研究中心综合整理自网络

七禾网研究中心合作、咨询电话:0571-88212938