来源:紫金天风期货研究所

【20240109】聚酯周报:PTA&MEG:原料走势分化,关注成本和宏观变化

PTA观点小结

核心观点:谨慎偏空 PTA1-2月计划检修不高,有累库压力,加工费中性,驱动一般,关注原油和宏观驱动。

月差:谨慎偏空 1-2月逐步累库压力下,月差反套思路。

现货:中性 PTA现货市场商谈一般,1月货在05-45有成交,价格商谈区间在5680~5710附近。

装置变动:谨慎偏空 PTA装置,YS宁波、新材料装置提负,YS海南1#年底起检修3周,其他装置变化不大。

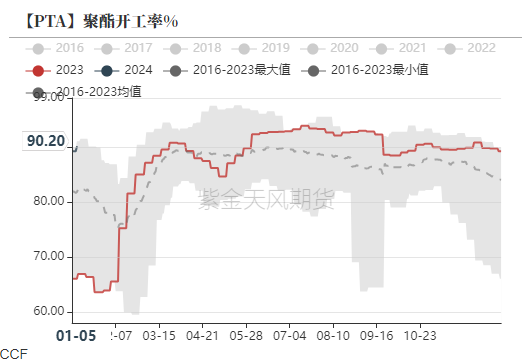

下游需求:中性 织造订单收尾,季节性降负,聚酯负荷持稳偏强90%,春节计划检修装置不高,负荷预计能维持同期高位。

供需平衡:谨慎偏空 12月平衡改善,1-2月累库压力较大。

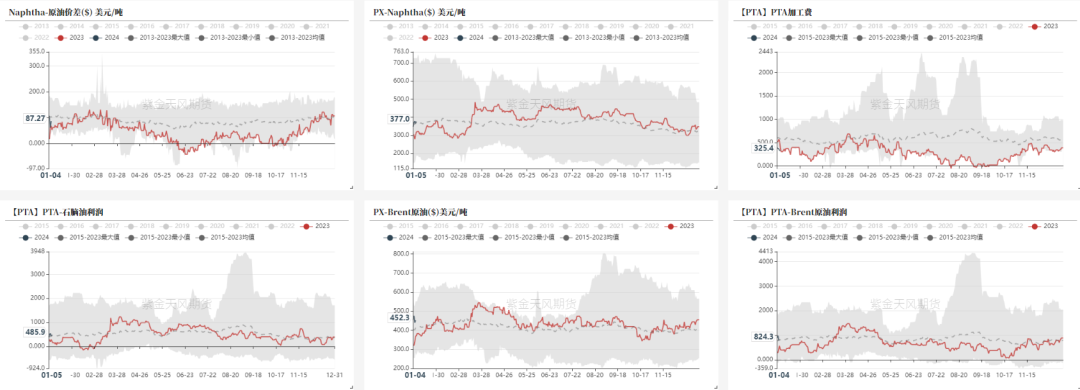

加工利润:谨慎偏高 PTA-石脑油价差中性偏高,PXN修复至370美元,PTA加工费320中性,驱动一般。

PX观点小结

核心观点:中性 PX现实高供应有累库压力,但预期不差,PXN略有修复,关注低位买入机会。

月差:谨慎偏空 月差市场震荡,短期弱现实与强预期交织。

现货:谨慎偏空 浮动价偏弱,月现货浮动价已经在α-15/α-11附近商谈,甚至3月现货为α-3/α-5的贴水

装置变动:谨慎偏空 国内负荷维持高位,变化不大。中化泉州略降负,广东石化预计1.6日重启。海外装置方面,马来西亚芳烃提负,恒逸文莱停车10天左右,沙特一套装置略有降负,科威特芳烃计划1月下旬检修1月。

进口:谨慎偏空 汽油淡季企稳,进口存在回升预期。

下游需求:中性 PTA1-2检修不高,整体需求有支撑。

供需平衡:中性 国内供应和进口回升,24年Q1有小幅累库压力。预期二季度好转。

加工利润:谨慎偏空 成本下移,PXN修复至370美元,估值中性偏高。

乙二醇观点小结

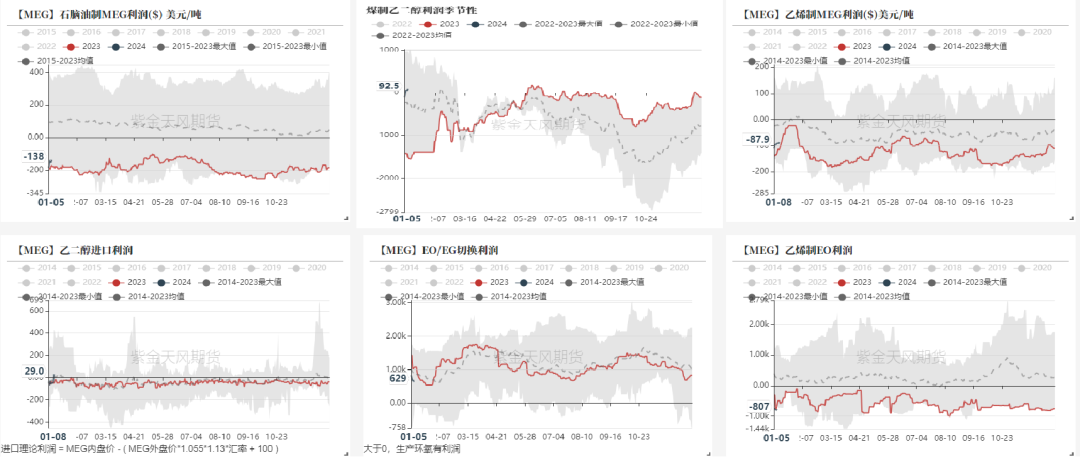

核心观点:谨慎偏强 乙二醇进口利多集中,1-2月平衡偏紧,预期格局好转,关注低多机会。

月差:谨慎偏强 港口去库+市场交易预期好转,逢低5-9正套思路。

现货:中性 MEG目前本周现货基差在05合约贴水111-114元/吨附近,商谈4500-4503元/吨。

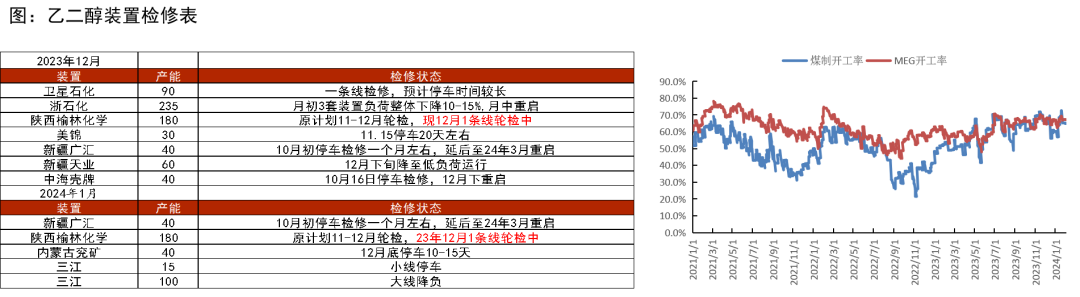

装置变动 :中性 国内装置变化不大,三江小线停车,大线降负,内蒙古兖矿40万吨装置停车。

进口:谨慎偏多 进口检修继续,沙特、北美有减产预期。沙特sharq1#和2#装置检修延长至2月底,Sharq 4#装置和JUPC1停车至2-3个月。进口预计或有下降。港口近期逐步下降。

下游需求:中性 织造、印染负荷季节性略有走弱,聚酯负荷维持90%以上,目前仍然保持淡季不淡。

供需平衡:中性 国内产量维持,进口预期下降,1-2月平衡偏紧,现实平衡有改善。

加工利润:中性 主流工艺现金流改善,煤制工艺基本不亏,关注高价下供应是否有回归。

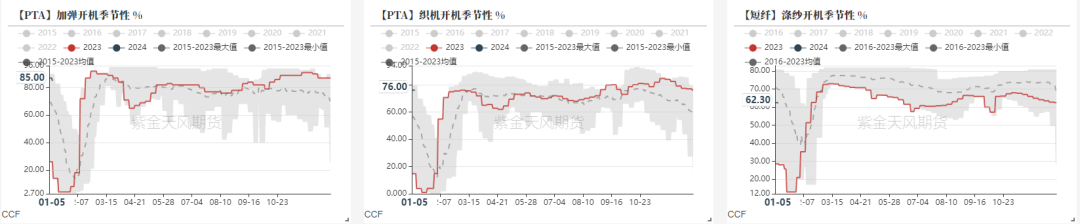

终端季节性下降,聚酯维持高位

织造季节性走淡

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

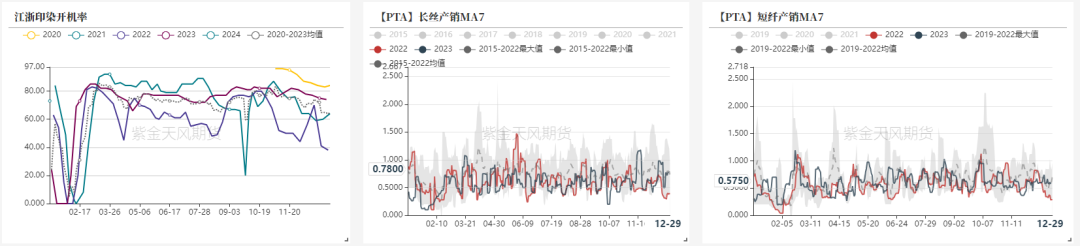

聚酯淡季负荷持稳

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

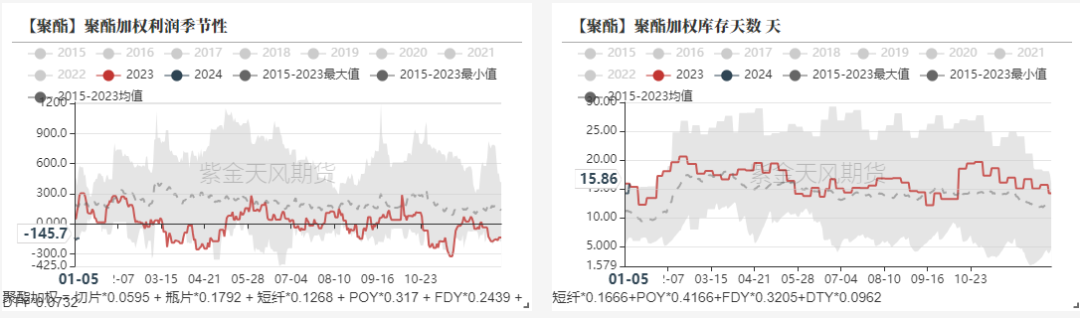

聚酯库存持稳

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

聚酯现金流中性

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

聚酯开工评估

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

PTA年初计划检修装置不高

PTA计划检修量不高

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

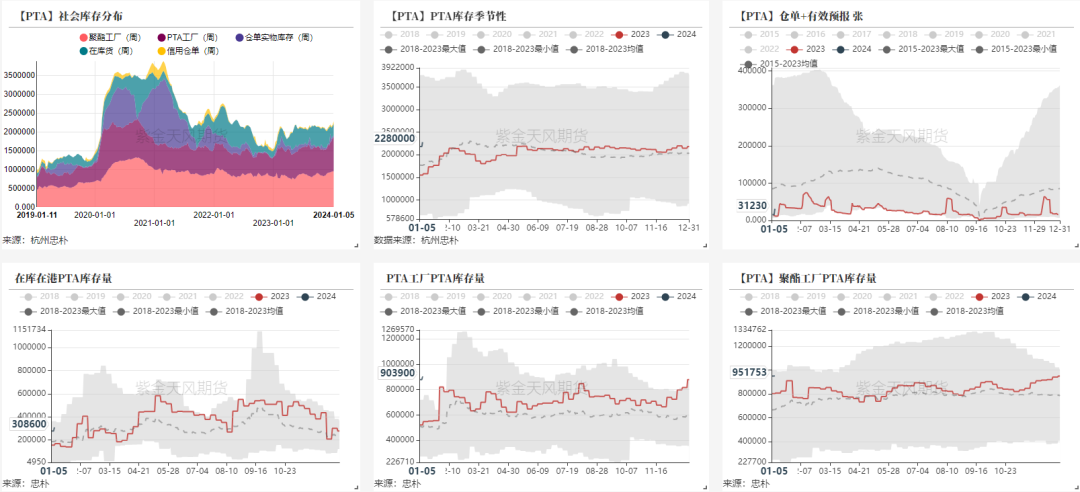

PTA库存逐步累库中

数据来源:杭州忠朴,郑商所,紫金天风期货研究所

数据来源:杭州忠朴,郑商所,紫金天风期货研究所

PTA平衡表

-

PTA1-2月计划检修不多,累库压力较大。估值上PXN修复至偏高,PTA加工费中性,关注原油和宏观驱动。

-

供应端,PTA装置检修动态,YS宁波、新材料装置提负,YS海南1#年底起检修3周,其他装置变化不大。

-

需求端,江浙终端局部下滑,加弹、织机、印染开工率为85%(-2%)、76%(-1%)和73%(-1%)。聚酯开工率持稳至90.2%(+1%),1月-2月评估88%、86%(+1%)。

-

PTA平衡表,平衡变化不大,12月小幅累库,1-2月累库压力较大。PTA加工费320附近中性偏高,整体估值不低,短期驱动跟随原油和宏观。

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

PTA部分席位净持仓VSPTA价格

数据来源:郑商所,紫金天风期货研究所

数据来源:郑商所,紫金天风期货研究所

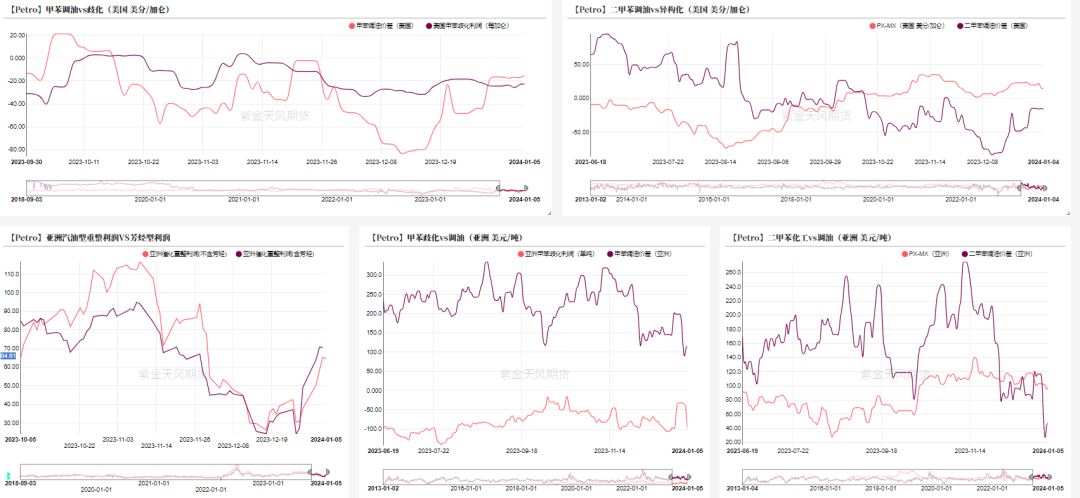

PX弱现实中

汽油季节性累库较快

数据来源:路透,紫金天风期货研究所

数据来源:路透,紫金天风期货研究所

芳烃歧化的经济性略好

数据来源:WIND,紫金天风期货研究所

数据来源:WIND,紫金天风期货研究所

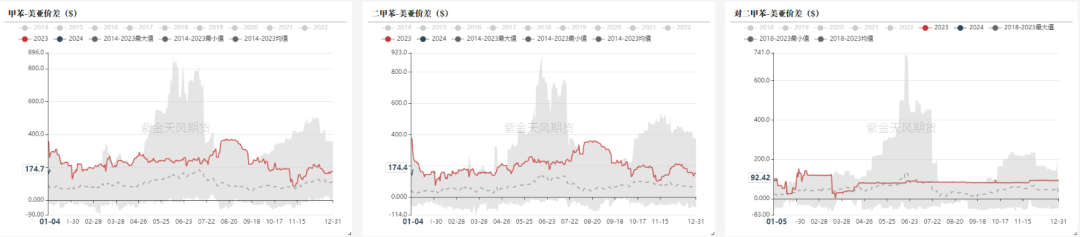

芳烃美亚价差持稳

数据来源:隆众资讯,紫金天风期货研究所

数据来源:隆众资讯,紫金天风期货研究所

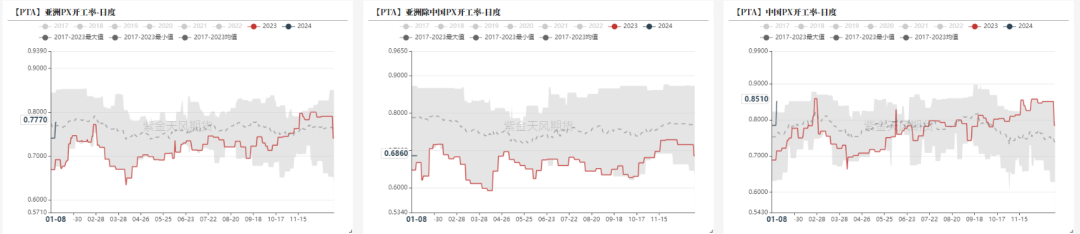

亚洲PX供应维持高位

数据来源:隆众资讯,紫金天风期货研究所

数据来源:隆众资讯,紫金天风期货研究所

PX平衡表

-

PX现实端Q1有累库压力,预期不差。PXN略有修复,预期好转关注低位买入机会。

-

供应方面,PX装置整体变化不大,彭州石化略有提负,中化泉州略降负,广东石化预计1.6日重启。海外装置方面,马来西亚芳烃提负,恒逸文莱停车10天左右,沙特一套装置略有降负,科威特芳烃计划1月下旬检修1月。

-

平衡来看,近端现实维持松平衡,PXN修复至370,估值中性略偏高,远端格局好转,市场关注低位买入的机会。

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

产业链利润略偏高

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

EG关注进口端故事演化

乙二醇负荷略降

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

国内装置变化不大

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

新装置运行稳定

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

主流工艺修复,煤制改善明显

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

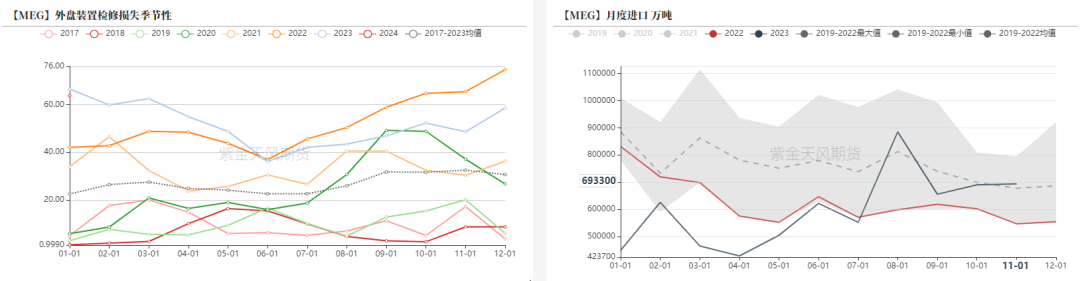

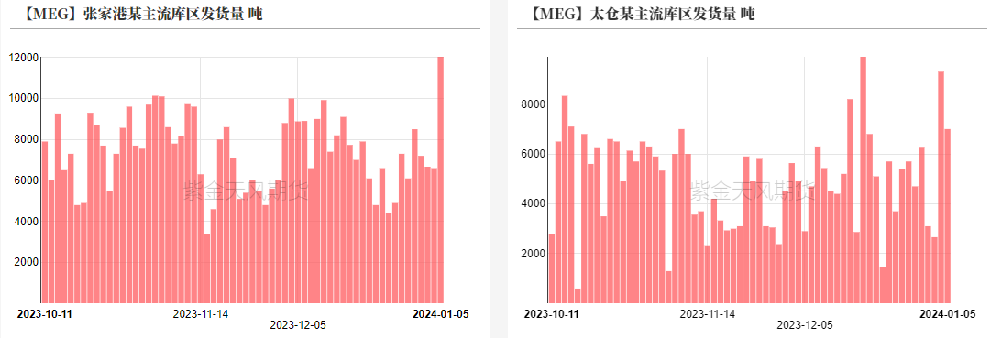

到港量边际下降

数据来源:海关总署,紫金天风期货研究所

数据来源:海关总署,紫金天风期货研究所

港口显性库存去化中

-

从到港量来看,1月2日-1月7日预计到港15.1万吨,实际到港6.88万吨,实际卸货偏低,港口小幅去库。

-

截止1月8日,华东主港地区MEG港口库存约103.8万吨,环比上周去库3.3万吨,较高点下降不少。

-

1.8-1.14,预计到货总量在14万吨附近,到港预估中性,乙二醇库存持稳。

-

聚酯工厂乙二醇备货12.7天,环比回落0.4天,下游备货不高。

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

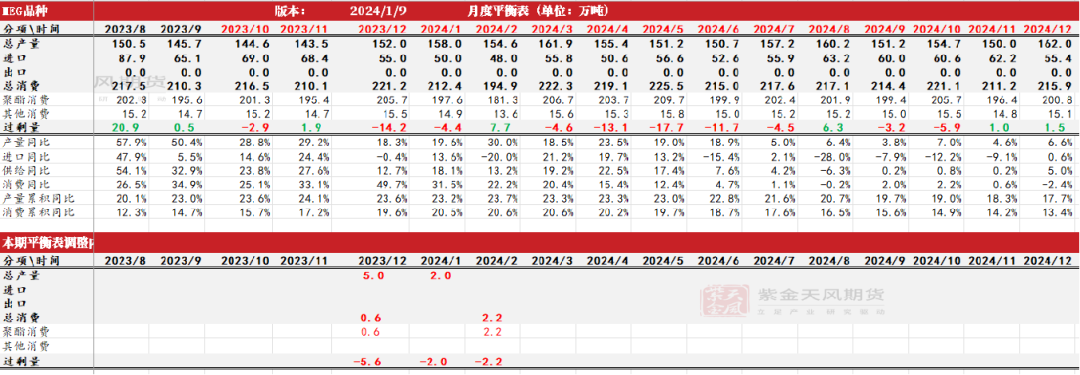

乙二醇平衡表

-

乙二醇进口预期改善,1月平衡预计小幅去库,预期好转低多思路,关注实际到港情况。

-

供应端,乙二醇装置动态,三江小线停车,大线降负,浙石化一条线降负,内蒙古兖矿40万吨装置停车。海外装置变化不大,韩国乐天大山年初计划检修,沙特4套装置、美国南亚维持检修。1-2月进口预计不高,港口库存有望改善。

-

需求端,订单陆续收尾,织造负荷小幅下降,聚酯开工率维持90%,需求端季节性走弱。

-

平衡来看,进口预估下降,1月平衡偏紧格局,预期好港口库存有望改善,关注低多思路。

数据来源:CCF,紫金天风期货研究所

数据来源:CCF,紫金天风期货研究所

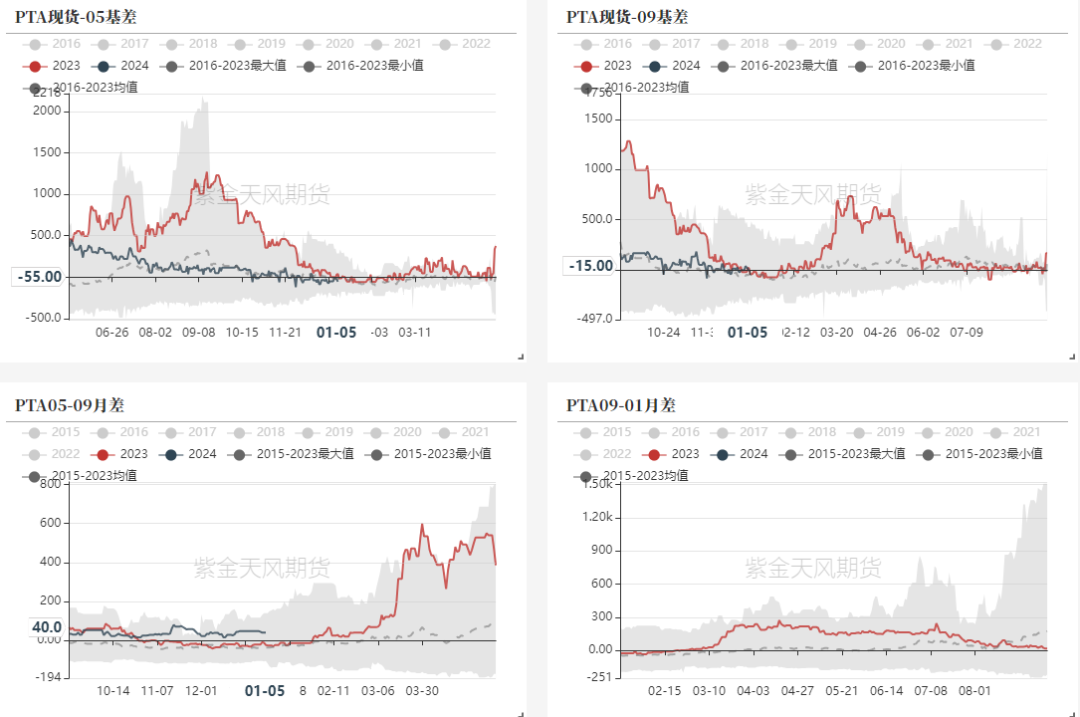

价差结构

PTA基差/月差低位持稳

数据来源:WIND,CCF,紫金天风期货研究所

数据来源:WIND,CCF,紫金天风期货研究所

乙二醇基差、5-9月差走强

数据来源:WIND,CCF,紫金天风期货研究所

数据来源:WIND,CCF,紫金天风期货研究所

远月结构

数据来源:郑商所,大商所,新交所,紫金天风期货研究所

数据来源:郑商所,大商所,新交所,紫金天风期货研究所

作者:刘思琪

从业资格证号:F3083559

交易咨询证号:Z0016260