摩根大通2024年商品展望:美联储降息提振,金价有望突破性反弹站上2300美元

来源:华尔街见闻 卜淑情

摩根大通预计,OPEC+明年将更难平衡市场,布伦特原油明年将保持在80-90美元/桶的区间。

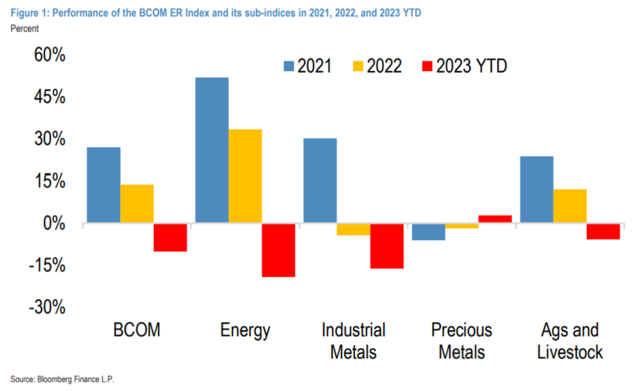

相比于前两年两位数的上涨,今年大宗商品的行情显得越发冷清。

彭博大宗商品指数今年以来已经下跌了10%。能源成为最大输家,今年迄今暴跌了20%,基本金属受全球经济复苏缓慢影响持续疲软,迄今为止只有黄金等贵金属实现了正增长。

然而,随着美联储降息的前景日益明朗,地缘政治的不确定性加剧,大宗商品是否会在2024年实现绝地反击?

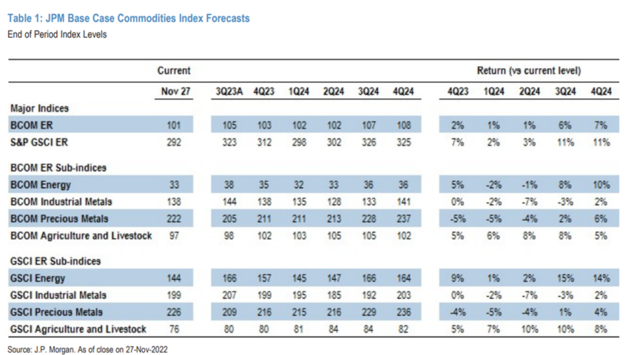

摩根大通Natasha Kaneva等分析师在最新的大宗商品展望中,表达了对贵金属的建设性看法,预计美联储降息将把金价推向2300美元/盎司的目标峰值,2024年年中左右将出现突破性反弹。

能源方面,摩根大通更看好原油,预计布伦特原油明年将保持在80-90美元/桶的区间,比现在的水平高出10美元左右,布伦特原油预计在明年第三季度末见顶。

虽然大宗商品的整体行情难以预测,摩根大通仍看好黄金和石油未来两年的走势。

黄金还有多大上涨空间?

摩根大通继续对黄金和白银持有结构性看涨观点。

摩根大通预计,美联储在2024年下半年和2025年上半年的降息周期预计将在年中左右引发突破性反弹,并将金价推至新的名义高点,目标峰值为2025年2300美元/盎司,而白银则升至30美元/盎司上方。

摩根大通预计,明年下半年贵金属价格的突破将最终抵消高套利成本,可能会实现两位数的上涨,并预计到2024年年底,彭博大宗商品贵金属ER指数的回报率将较当前水平增长6%。

原油市场,OPEC+如何平衡?

石油方面,摩根大通认为,2023年OPEC+以外的供应足以完全满足全球石油需求,迫使OPEC+减产以平衡市场,到2024年,预计还会出现更多类似情况。

首先,在强劲的新兴市场、富有弹性的美国经济和稳定但疲弱的欧洲需求的支撑下,预计2024年全球石油需求将稳定增长每天160万桶。

摩根大通预计,三分之二的石油需求增长可能来自整体经济扩张,而三分之一的增长可能仍由运输燃料需求的持续正常化推动。 非 OPEC+ 产油国应会再次推动供应总体增长,预计达到每天170万桶,超过需求增长。 为了保持石油市场平衡,OPEC+可能需要继续限制产量。

到了2025年,摩根大通预计全球石油平衡将进一步放松,预计沙特和俄罗斯将自愿减产/出口减产延长至2024年第一季度。

大宗商品整体行情,仍充满不确定性

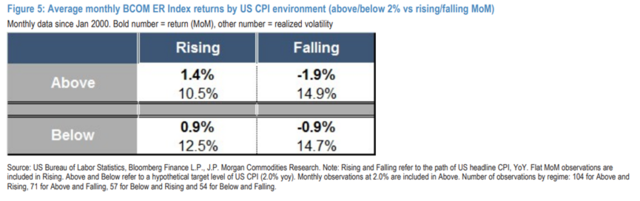

摩根大通发现,大宗商品(尤其是能源)的回报与美国CPI通胀指数成强烈的正相关,这也使能源成为对冲通胀的首选之一。

本世纪初以来,当美国整体CPI高于2%且处于上升通道时,彭博大宗商品ER指数表现最佳(平均环比回报率+1.4%)。 例如,在美国CPI高于2%但下降的情况下,交通指数平均环比下跌1.9%。

尽管增长预计在 2024 年放缓至低于潜力水平,但摩根大通认为,全球经济将在2024年-2025年期间避免衰退,这符合经济周期中期的特征,即大宗商品回报力度将减弱。

重要的是要认识到,当前阶段全球经济下滑和走向衰退的迹象与最终实现软着陆的趋势难以区分。这使得对应宗商品的预测变得复杂。

同样,摩根大通认为,大宗商品明年也不太可能从通胀中受益。该机构预测,明年全球核心通胀率将从 2022 年的5.9% 降至4.1%,解释出现更多的情况可能是通缩。

风险提示及免责条款

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。