加强动态化管理 有效应对市场风险——上期所有关部门负责人就单边市下涨跌停板及保证金比例调整方案答记者问

一、此次对《上海期货交易所风险控制管理办法》进行修订的考虑是什么?

答:近期以来,受国内外宏观经济和金融市场不确定性因素增多的影响,期货价格呈现出波动增大的特征,铜、锌、天然橡胶等活跃品种的波动率上升明显。同时,市场也出现了自2008年金融危机以来少有的期货品种大面积停板现象。

《上海期货交易所风险控制管理办法》(以下简称《办法》)中原先的有关单边市下涨跌停板和保证金比例的规定,是按照过去商品价格区间、市场规模和风险水平进行测试,以静态的方式予以设定的。这些规定难以匹配当前市场的风险水平,不利于市场风险的迅速释放,及期货市场风险管理和价格发现功能的有效发挥。我们认为,有必要从研究三个停板的制度入手,完善现有的风险管理机制。

我们在日常交易管理中,始终将期货合约出现同方向连续三个停板作为判别期货市场风险程度的一项基础性价格指标,对于揭示金融市场出现系统性风险也有重要的参照作用。结合当前的市场运行态势,上期所及时启动风险控制管理办法的修订工作,通过动态化管理的手段,最大程度地发挥三个停板的组合作用,对风险的释放既做到及时有效又能提早在前端完成。

二、此次修订涉及到哪些条款?

答:此次对《上海期货交易所风险控制管理办法》的修订涉及第三章第十二条至第十四条的相关内容,修订后的条款为:

第十二条 当某期货合约在某一交易日(该交易日称为D1交易日,以下几个交易日分别称为D2、D3、D4、D5、D6交易日,D0交易日为D1交易日前一交易日)出现单边市,则D2交易日铜、铝、锌、铅、螺纹钢、线材、黄金、天然橡胶和燃料油期货合约的涨跌停板为在D1交易日涨跌停板的基础上增加3个点,D1交易日结算时铜、铝、锌、铅、螺纹钢、线材、黄金、天然橡胶和燃料油期货合约的交易保证金为在D2交易日涨跌停板幅度上增加2个点,如果调整后的交易保证金比例低于D0交易日结算时的交易保证金比例,则按D0交易日结算时该合约交易保证金比例收取。

若D1交易日为该合约上市挂盘后第一个交易日,则该合约上市挂盘当日交易保证金视为该合约D0交易日结算时的交易保证金比例。

第十三条 该期货合约若D2交易日未出现单边市,则D3交易日涨跌停板、交易保证金比例恢复到正常水平。

若D2交易日出现反方向单边市,则视作新一轮单边市开始,该日即视为D1交易日,下一日交易保证金和涨跌停板参照本办法第十二条规定执行。

若D2交易日出现同方向单边市,D3交易日铜、铝、锌、铅、螺纹钢、线材、黄金、天然橡胶和燃料油期货合约的涨跌停板为在D1交易日涨跌停板的基础上增加5个点,D2交易日结算时铜、铝、锌、铅、螺纹钢、线材、黄金、天然橡胶和燃料油期货合约的交易保证金为在D3交易日涨跌停板幅度上增加2个点,如果调整后的交易保证金比例低于D0交易日结算时保证金比例,则按D0交易日结算时该合约的交易保证金比例收取。

第十四条 若D3交易日未出现单边市,则D4交易日涨跌停板、交易保证金比例恢复到正常水平。

若D3交易日出现反方向单边市,则视作新一轮单边市开始,该日即视为D1交易日,下一日交易保证金和涨跌停板参照本办法第十二条规定执行。

若D3交易日期货合约出现同方向单边市(即连续三天达到涨跌停板),则当日收盘结算时,该铜、铝、锌、铅、螺纹钢、线材、黄金、天然橡胶和燃料油期货合约的交易保证金仍按照D2交易日结算时的交易保证金比例收取。

三、请具体介绍一下修订后的《办法》对单边市下涨跌停板及保证金比例是如何调整的?

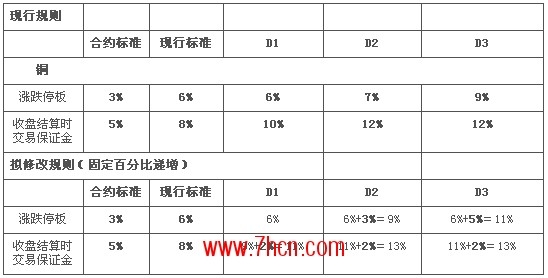

答:我们这里以铜期货为例进行说明。

当铜期货合约在D1交易日出现单边市,则D2交易日铜期货合约的涨跌停板为在D1交易日涨跌停板的基础上增加3个百分点,D1交易日结算时铜期货合约的交易保证金为在D2交易日涨跌停板幅度上增加2个百分点,如果调整后的保证金比例低于原保证金比例,则按原保证金比例收取。

若D2交易日出现同方向单边市,D3交易日铜期货合约的涨跌停板为在D1交易日涨跌停板的基础上增加5个百分点,D2交易日结算时铜期货合约的交易保证金为在D3交易日涨跌停板幅度上增加2个百分点,如果调整后的保证金比例低于原保证金比例,则按原保证金比例收取。

若D3交易日期货合约出现同方向单边市(即连续三天达到涨跌停板),则当日收盘结算时,该铜期货合约的交易保证金仍按照D2收盘结算时的交易保证金比例收取。

调整前后对比表(以铜品种为例)

四、修订后的条款与原来的规定相比有何优势?

答:与原来单边市下涨跌停板和保证金比例的规定相比,此次修订的优势体现在以下几个方面。

一是能够有效避免出现连续同方向单边市,特别是连续三天达到涨跌停板的情形。当市场出现极端行情时,通过扩大后续涨跌停板幅度和相应提高保证金比例的手段,可以防范或减少出现类似2008年的系统性风险的情况。2008年伦敦三月铜合约在国庆期间加上我所开盘后三天的累计跌幅为24.4%,此次调整后,因国庆假期而出现连续同方向单边市时,涨跌停板幅度依次为8%、11%、13%,累计达到28.8%,完全可以覆盖这个跌幅。

二是调整幅度温和适当,充分考虑了市场各个层次的承受力。从铜品种的例子中可以看出,尽管停板幅度采用动态化方式调整,但交易保证金的调整幅度相对较小,在市场资金承受能力范围之内,因此在实施过程中对市场的影响相对有限。

五、交易所将如何做好现阶段市场风险的防范与控制工作?

答:期货市场必须不断完善功能,从而更好地服务服从于国民经济的发展,同时在发挥功能的过程中也必须强化风险管理,守住风险底线,两者不可偏废。

经过多年的规范发展,国内期货市场已经形成了较为完备的交易规则和监管体制,对于过度投机和各种违规行为,按照相关法规及时有效地进行查处,坚决维护良好的交易秩序,进一步提高市场的运行质量,促进整个市场从量的扩张向质的提升不断转变。

随着市场的不断发展,市场参与各方也需要不断深化对市场风险的认识。下一步,上期所将和市场各方共同努力,进一步加强对市场风险的预研预判,更加注重风控措施的针对性、灵活性和前瞻性,把“守住风险底线”作为风控工作的重中之重,贯穿到规则修订和一线监管工作的每一个细节中。同时,持续做好服务实体经济发展的各项具体工作,促进品种功能有效发挥,确保市场安全平稳运行。

六、此次修订的《办法》实施后,会员和投资者要注意哪些问题?

答:维护市场的平稳健康发展是包括交易所、会员单位及投资者在内的市场参与各方共同的责任和义务,希望各会员单位帮助投资者及时熟悉和掌握修订后的相关条款,进一步加强投资者教育,提醒投资者谨慎运作,理性投资。同时,做好技术系统的相应调整,修改和完善各自的风险管理措施和应急预案,加强投资者的持仓管理和资金管理,保证交易、结算、交割等各项业务顺利进行。