聚丙烯期货:无近忧 有远虑

2023-07-05

据中国证券报报道,自7月中下旬以来,PP期货持续走强,价格创下近年来的新高。展望后市,尽管供需偏紧的格局在8月仍难有明显改观,但考虑到大部分的利多因素均已有不同程度体现,价格对基本面的反作用已逐渐在进行之

粮食价格走向何处:小麦、玉米还有大行情吗?

2023-07-05

本文系作者参加天风证券农业8月10号电话会的纪要,内容有节选核心观点对于后期,我们认为小麦现货价格还是看涨的。现在也是属于消费的淡季,面粉厂的开机也是低位,后期随着供需的节余逐步减少,加上今年小麦数量和

土耳其里拉骤然崩盘 “避险工具”黄金为何继续下挫

2023-07-05

自上周五爆发的土耳其危机,使得土耳其货币里拉进入暴跌状态,股市、债市、商品市场全线低迷,全球尤其是新兴市场货币都随之下跌。土耳其里拉崩盘,为何素有“避险工具”之称的黄金却在继续下挫,事件最终又是否会演

贸易摩擦加上制裁伊朗油价有望“破百”吗

2023-07-05

近期,原油走势令投资者颇感纠结——一方面,上周一美国宣布重启对伊朗的制裁,其中包括11月将对伊朗的命脉油气产业进行制裁,油价短线跳涨;另一方面,贸易摩擦、土耳其危机提振美元,打击能源需求前景。未来油价究

库存低供应紧 蛋价还得涨?

2023-07-05

7月以来,全国各地鸡蛋现货价格迎来上涨。鸡蛋全国均价从7月初的2.94元/斤跃至月末的3.84元/斤,月内涨幅高达30.61%。月均价3.39元/斤,环比涨幅2.73%,同比涨幅30.38%。截至8月10日,全国主产区均价已涨至4.30元/斤

市场人士:玉米淀粉慢牛行情将继续

2023-07-05

8月以来,玉米淀粉期货价格呈现振荡上行的趋势。随着玉米临储库存持续下降,国内供需缺口如何演变?在全球贸易摩擦加剧的背景下,玉米与淀粉将受到怎样的影响?8月10日,由华南(期货)私募俱乐部主办的“华南私募汇

小麦收购量大跌背后:政策性收储全面转型

2023-07-05

“往年这个时候卖粮的车排长队,但是今年很少见到了。”安徽省阜阳市一家粮库相关负责人对证券时报记者表示。不仅在安徽,在全国六大小麦主产区的河南、河北、山东等地,记者调查发现,大多数国储仓库门前,都已不再

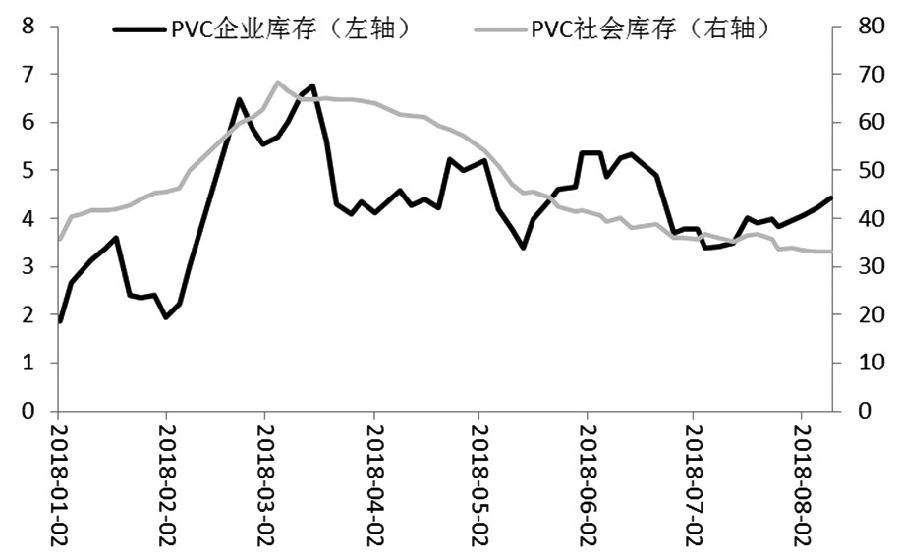

下游需求没有跟进 追涨PVC需谨慎

2023-07-05

目前,虽然PVC价格持续上涨,但是下游管材、型材的订单量偏低,下游产品涨幅明显低于PVC涨幅,偏高的价格难以向终端传导。由于供应压力显现以及需求端表现不佳,PVC上涨阻力重重。PVC期货自7月初以来形成一波单边上

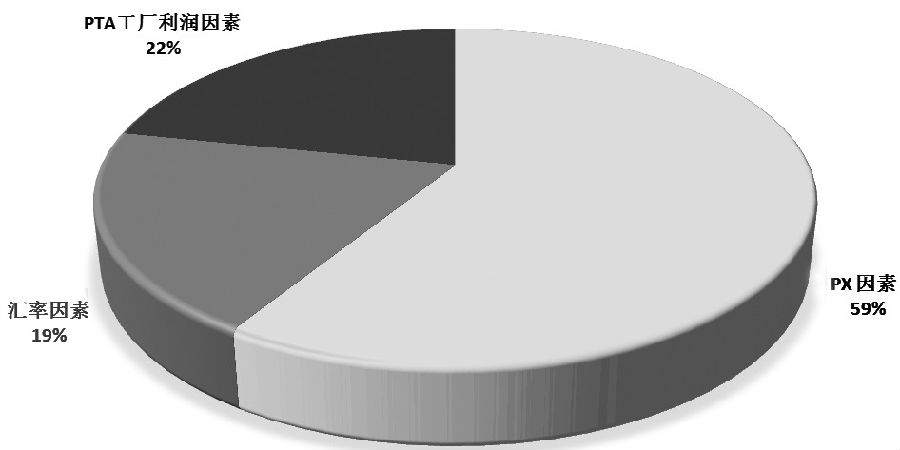

成本因素推动PTA价格大涨

2023-07-05

当前我国PX产能严重不足,去年进口1400多万吨,PX进口依存度近60%,主要进口国为韩国和日本,两国合计进口占我国全部PX进口的62%,可以说我国PX的核心定价权在韩国和日本手中。近期,PTA价格大涨,1809合约从7月初的

环保冲击 螺纹钢强势运行

2023-07-05

上周周初库存数据边际走弱,但炉料价格强势提振,钢材价格震荡走强,萍乡等地区限产,带动钢材走强,高位价格成交偏弱临近周末价格走弱,随着唐山丰南区周日开始限产升级,周末唐山钢坯启动。周一唐山钢坯继续走高,

咨询在线客服