CFC农产品研究

我们很担心看的太远,但交易却只争朝夕。近端纯碱的案例,让成本目标的交易者,让地产后端竣工下行的玻璃空头的交易者很不适应,但供应形成的过剩逻辑就能免除被定价的利空吗?什么时候供应宽松很关键,但更关键的是怎么理解和跟踪投机需求的下降。我理解基差是一个关键的代理变量。

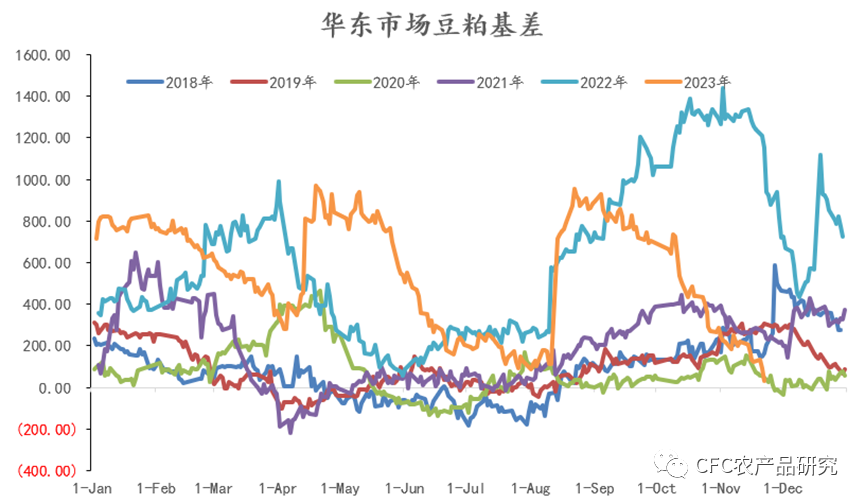

最近比较重要的基差变化在豆粕上,豆粕基差从高点800-1000元每吨下行至0元每吨,这是个重要的信号.

数据来源:

数据来源:

Wind,CFC农产品研究

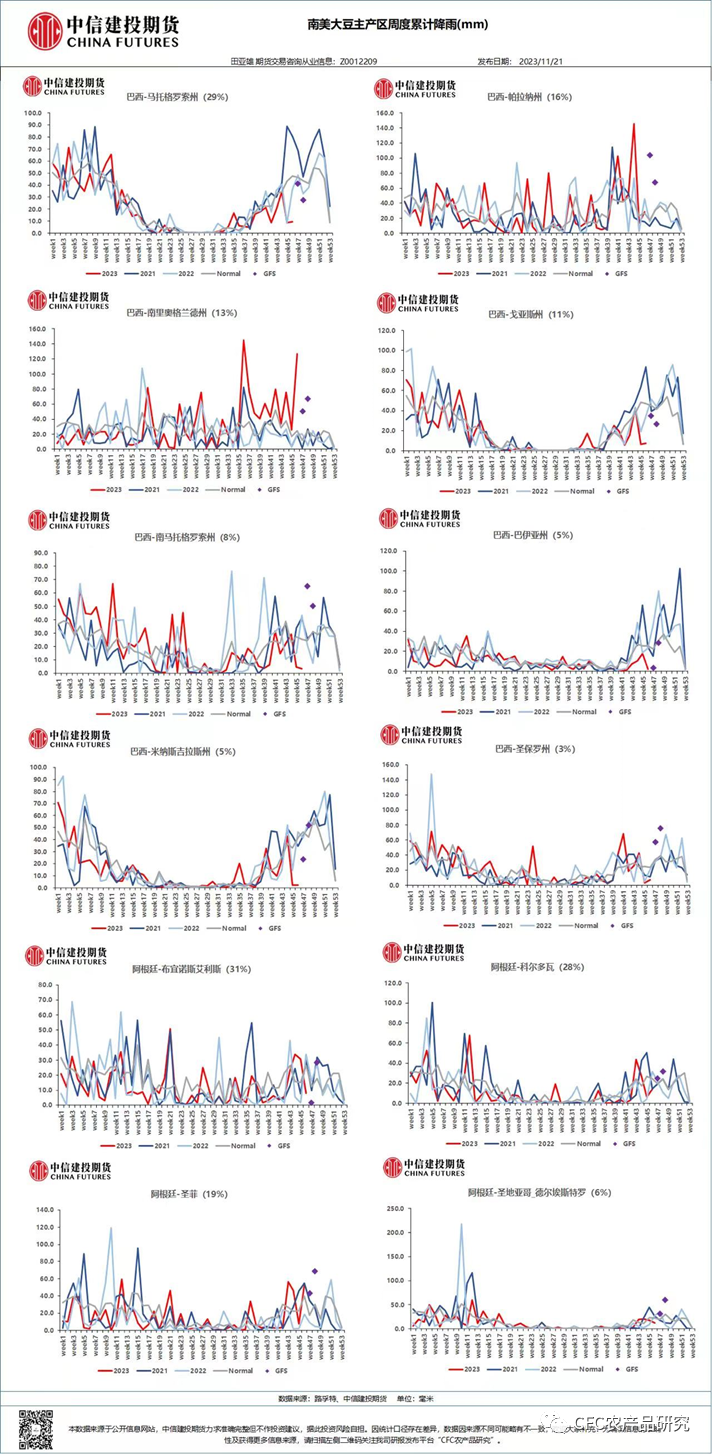

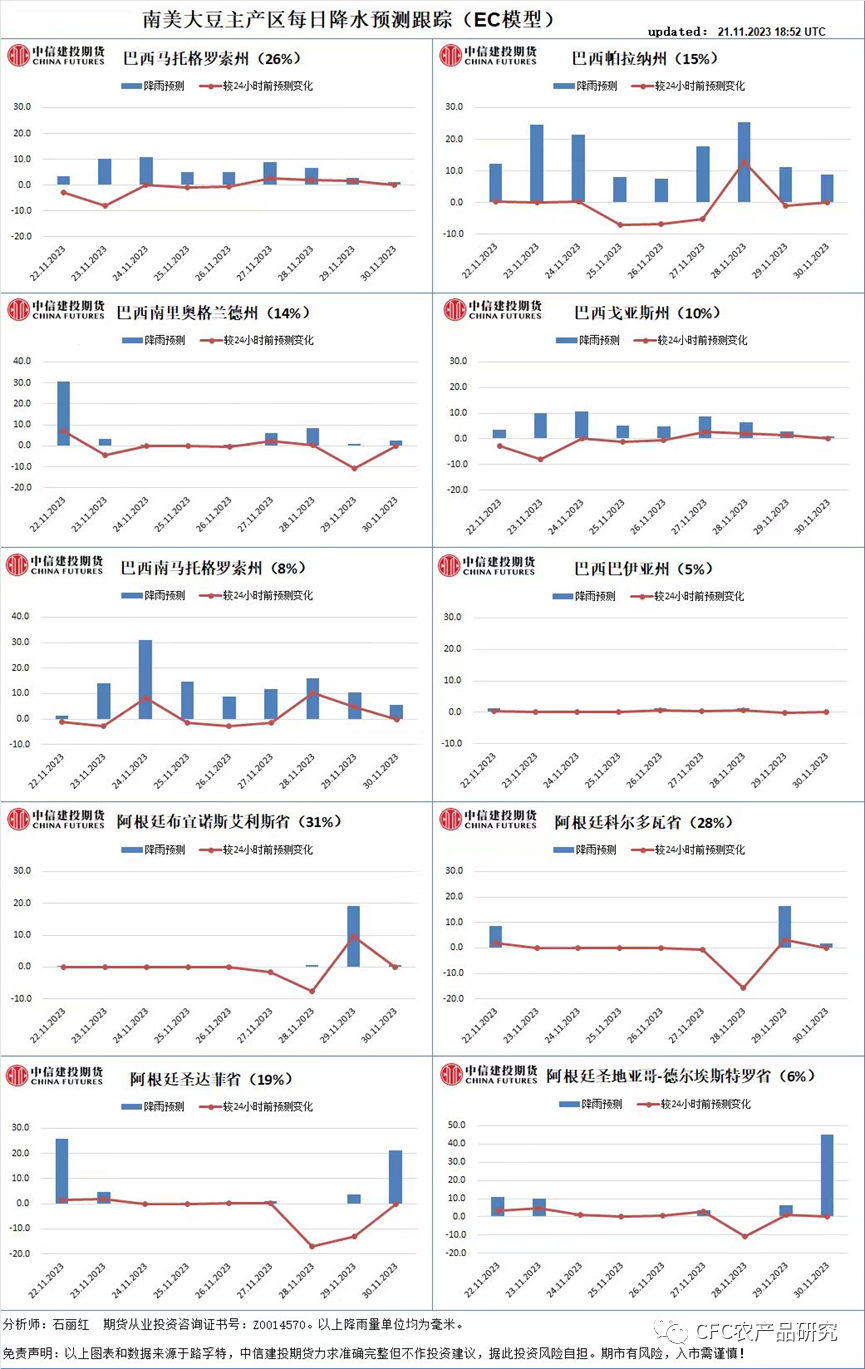

2023年我国的大豆压榨年产能将达到1.87-1.9亿吨,暗示若每年的进口大豆总量9500万吨,开机率或跌破50%。除此以外,2024年1季度的国内饲料消费难言乐观,而根据我们对产业的调研理解2023年11月到2024年1月,大豆到港量或为1030万吨,1120万吨和900万吨,这个数字较往年同期大幅增加,过剩的局面或进一步演进。

数据来源:

数据来源:

Wind,CFC农产品研究

从过去2010年-2020年10年期间的9次现货基差从200元每吨以上的高位回落后,期货和现货价格的表现看,现货价格在后续的20天,40天,60天几乎无一例外的继续承压,虽然刻舟求剑,但其表义足够显著。

数据来源:Wind,CFC农产品研究

数据来源:Wind,CFC农产品研究

除此以外,在豆粕的胀库预期不断深化的过程中,油粕比通常表现亮眼,这是第二点重要的经验,在当下油粕比的合约选择上,棕榈油的多配较豆油更合适。

研究员:田亚雄

期货交易咨询从业信息:Z0012209