一、LPG相对估值中性略高

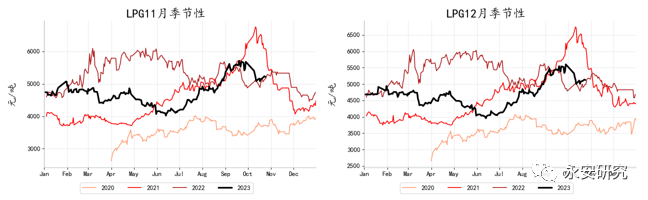

价格高位回落,基差短暂回归

国庆节后,巴以冲突爆发并不断加剧,市场交易重心由此前的“二次通胀”担忧转向地缘政治风险,国际油价触底反弹,Brent再度回升至90美元之上。液化气价格高位回落,整体表现弱于原油。截至10月23日收盘,PG2311合约收于5236元/吨,较节前高点价格回落445元/吨,跌幅7.83%;PG2312合约收于5136元/吨,同期跌幅8.27%。现货方面,在补库预期下“双节”过后炼厂及港口有意挺价,现货价格于10月初并未跟随盘面下跌。而随着炼厂外放增量及到港预期集中,供应压力不断增加,同时下游在补库意愿并不强烈,致使上游库存持续累积至中高位水平,现货价格于近期出现下跌。LPG近月合约基差阶段性回归后再度走弱。

图1:LPG盘面价格

数据来源:Wind,永安期货研究院

图2:LPG基差

数据来源:Wind,隆众资讯,永安期货研究院

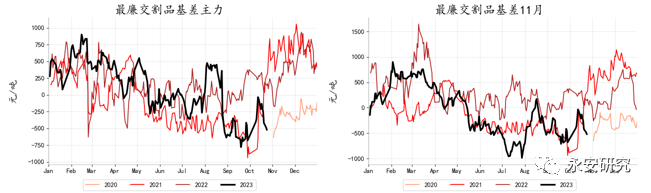

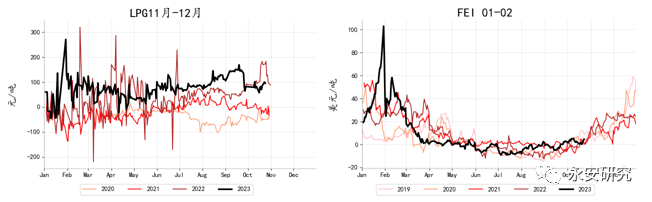

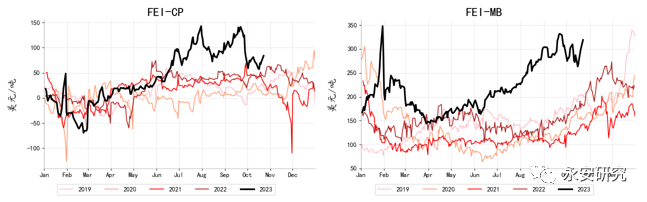

前端结构走弱,内外倒挂加深

运费大幅回落,远东丙烷基本面边际转弱,FEI近月月差收窄。截至10月23日收盘,FEI首次行价差接近平水。内盘新的仓单周期开启,现货价格难以走强,旺季预期并未证实,此前长期的负基差结构带来一定的交割压力,仓单大量注册。LPG盘面价格下跌伴随近月月差走出反套。截至10月23日,PG11-12月差收于100元/吨,较节前高点回落近50元/吨;PG12-01月差收于112元/吨,同期回落60元/吨。内盘旺季逐步交易仓单逻辑,且有非标品压力,盘面内外价差倒挂加深,符合季节性。截至10月23日收盘,PG-FEI11月价差-304元/吨,周环比下跌209元/吨;PG-FEI12月价差-368元/吨,PG-FEI1月价差-380元/吨。

图3:LPG及FEI前端结构

数据来源:Bloomberg,Wind,永安期货研究院

图4:LPG内外价差

数据来源:Wind,Bloomberg,永安期货研究院

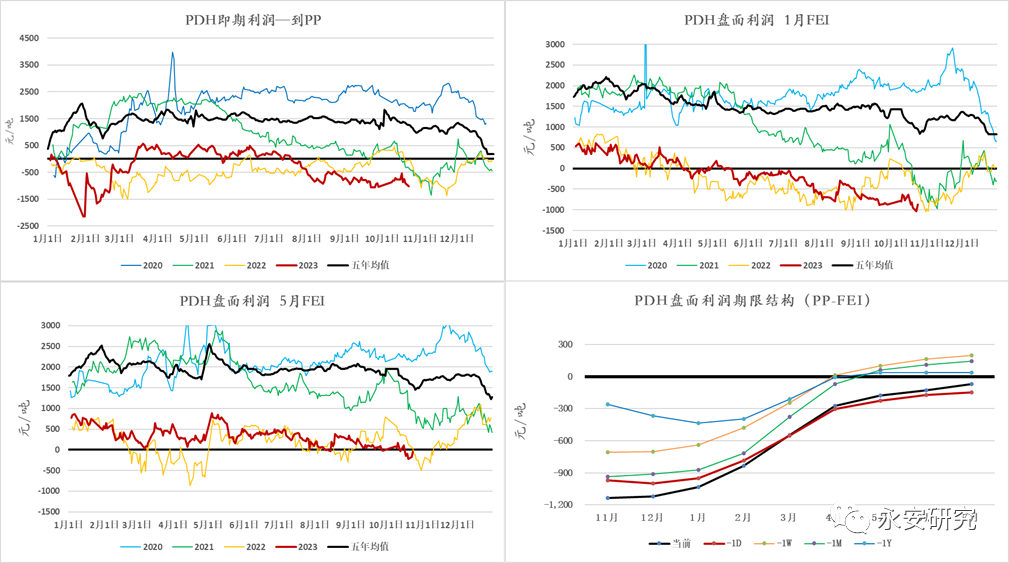

PDH利润小幅回升后再度走弱

能源品价格节后大跌,PDH利润短暂修复,但地缘政治扰动带来风险溢价,再度推升原料价格,PDH利润受到压缩。截至10月23日,用FEI丙烷价格计算的11月PDH纸面利润为-1113元/吨,月度环比下降179元/吨;1月PDH利润为-1003元/吨,同期下降131元/吨;即期PDH装置利润-911元/吨,同期下降86元/吨,亏损程度加剧。

图5:PDH装置利润

数据来源:Wind,隆众资讯,Bloomberg,永安期货研究院

二、航运矛盾阶段性缓解,化工需求持续承压

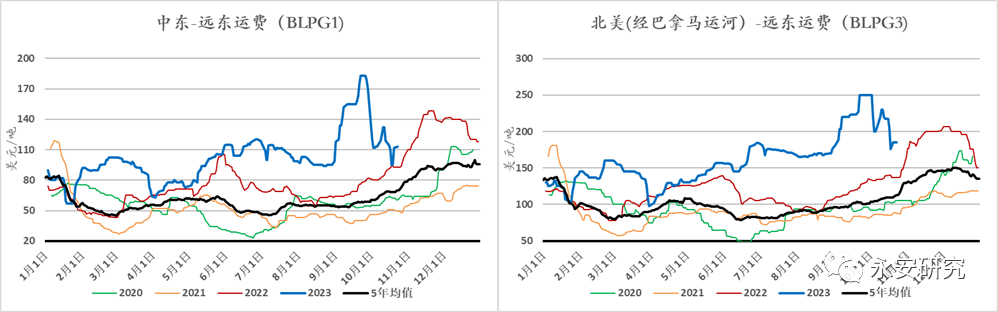

航运矛盾阶段性缓解,供需边际转向宽松

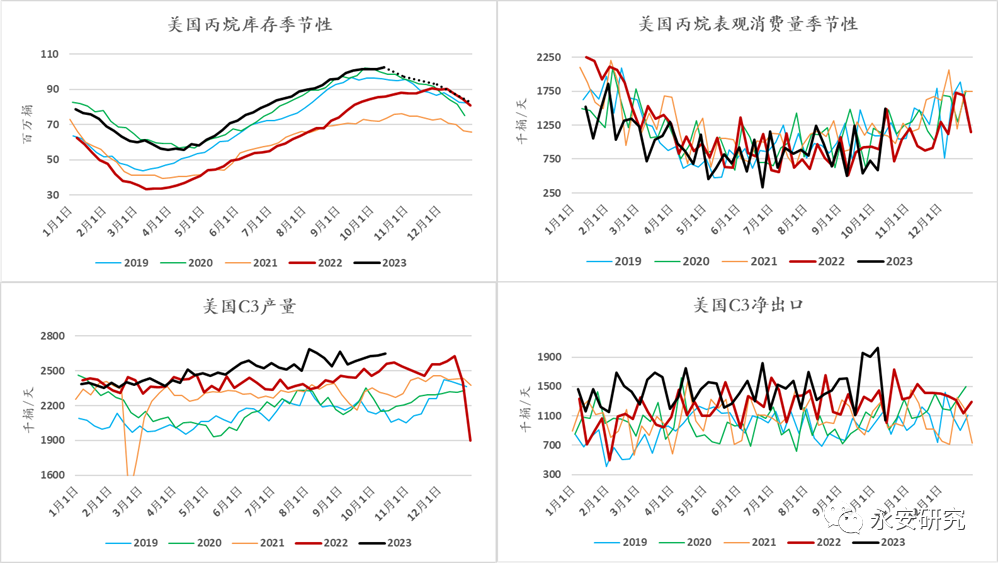

美国丙烷延续宽松格局,产量走势平稳尚未出现大幅回落信号,出口于前两周大幅增加后再度下滑,需求季节性回升,去库周期拐点不断推迟;中东供应减量有边际缓解迹象,部分中东供应商11月存现货销售空间,CP月差低位震荡;巴拿马运河待过闸船只数量回落,租船需求边际下降,航运矛盾阶段性缓解,VLGC运费冲高后回落,削弱远东地区价格支撑,丙烷产销区域间价差部分回归。国内炼厂气供应此前集中回归,利润收缩背景下预期或有减量;随着台风扰动逐渐消退,未来港口到船数量仍将偏多。

图6:美国丙烷供需平衡表

数据来源:EIA,永安期货研究院

图7:海外丙烷区域价差

数据来源:Bloomberg,永安期货研究院

图8:VLGC海运费

数据来源:同花顺,永安期货研究院

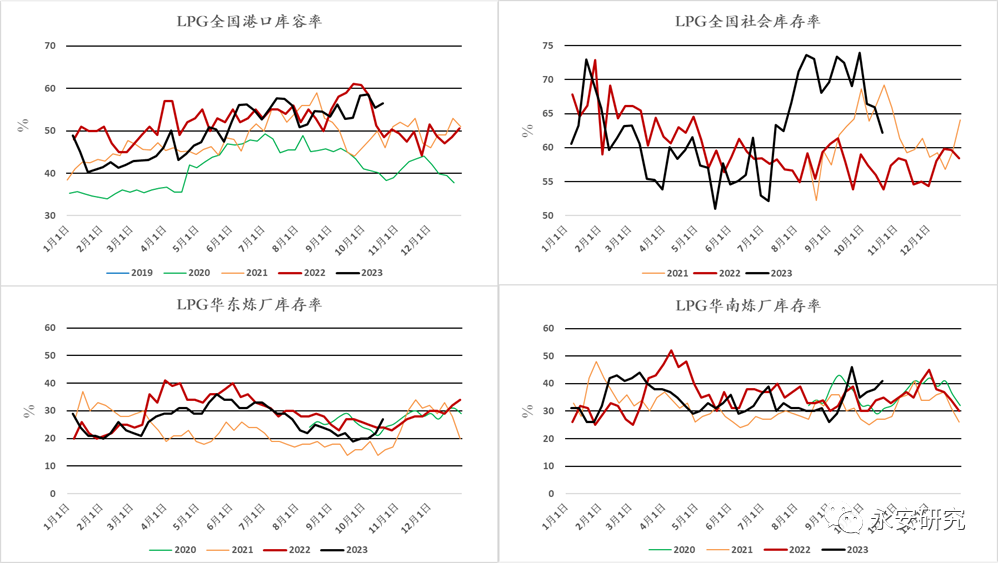

燃烧需求预期回升,化工需求持续承压

随着气温下降,海内外燃烧需求有望季节性回升,当前液化气热值价格相较天然气更低,作为替代燃料仍具有经济性,这将支撑远东地区备货需求。PDH装置利润维持深度亏损区间,意外检修频发,装置回归推迟,当前开工率水平位于同比低位,季节性角度看应当逐步回归。但若脱氢利润无法修复,PDH开工率或难以季节性回升,LPG化工需求预计将持续承压。

图9:国内LPG库存

数据来源:隆众资讯,永安期货研究院

图10:PDH装置开工率

数据来源:隆众资讯,永安期货研究院