A股仍处于“国内政策底”确立、等待“海外政策底”共振的阶段。A股三季报与基金三季报共同指向了阶段性的配置线索,短期优选“低估值+困境反转”,中期坚定“杠铃策略”。

摘 要

A股仍处于“国内政策底”确立、等待“海外政策底”共振的阶段。国内“政策底”夯实,而当前A股从“政策底”到“市场底”还需一个关键变量:中美“政策底”共振。应用广发策略“否极泰来”方法论,我们发现上周指数低点(10.20)A股已经非常接近22年10月末的位置。

宽财政有助于化解资产负债表修复不佳的困局,等待中美政策底共振的最后一环。市场处于“①国内政策底右侧+②经济尚未显著改善+③海外流动性压力”的窗口期。对于变量②,本周宽财政信号(政府加杠杆)是修复中国居民/企业资产负债表问题的有效途径,“对症下药”有助于巩固分子端企业盈利修复的信心;对于变量③,中美“政策底”共振是确认A股市场底的最后一环,美国GDP增速超预期但核心PCE价格及就业数据有所走弱,美国经济增长“完美数据”的根基似有所动摇。

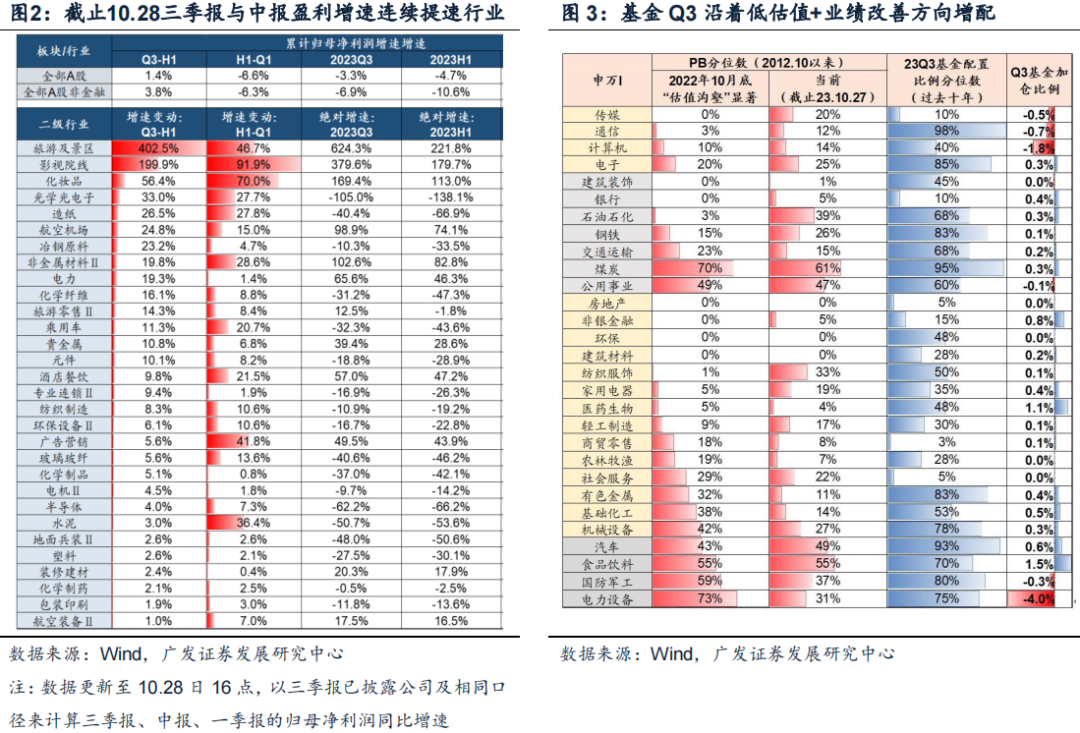

A股三季报与基金三季报共同指向了阶段性的配置线索。1. 基金三季报,新能源配置高位消化近半、医药(剔除产业基金)自低位加仓、食品饮料仍在上升且依然超配幅度最高。“低估值+困境反转”依然是最主要的配置思路,估值所处分位数较低、且潜在受益于政策压制缓和或经济修复的反转行业普遍迎来加仓:银行非银、建材钢铁、医药、家电、纺服、消费电子等。2. 截止10月28日A股三季报披露率超七成,已披公司三季报盈利较中报改善、大致确认中报“盈利底”,连续2个季度盈利加速的行业:TMT中的光学光电子、元件、半导体、广告营销,可选消费中的旅游景区、化妆品、航空机场、乘用车、化学制药,中游周期中的电力、建材、化工、贵金属,结合行业自由现金流框架,建议继续关注【出清期的需求改善】及【回升期的毛利修复】。

中美“政策底”共振仍在酝酿,短期优选“低估值+困境反转”,中期坚定“杠铃策略”。国内政策底已夯实,宽财政信号(政府加杠杆)是修复中国居民/企业资产负债表问题的有效途径,有助于巩固分子端企业盈利修复的信心;中美“政策底”共振是确认A股市场底的最后一环,海外risk off尚未完全形成,目前中美政策底共振反转的大机遇仍在酝酿。当前A股处于“①国内政策底右侧+②经济企稳尚未显著改善+③海外流动性压力”的窗口期,“估值沟壑”大概率继续收敛,低估值更为受益,短期择优美债低敏的低估值“困境反转”、中期坚定“杠铃策略”—— 1.前期跑输、低估值“经济低敏+美债低敏”品种(创新药、消费电子、汽车、船舶);2. 远期科技奇点确定性——数字经济AI+:半导体、光模块、游戏;3. 永续经营确定性——高股息率&高自由现金流:煤炭、石油石化、电力。

风险提示

地缘冲突,疫情超预期,流动性收紧,增长不及预期等。

正 文

一、观点速递

(一)A股仍处于“国内政策底”确立、等待“海外政策底”共振的阶段。

中美股市ERP之差指向0724政治局会议即为本轮“政策底”,我们自8.27《中资股政策底至市场底的实现路径》以来持续强调本轮“市场底”的构筑路径——中美“政策底”共振。海外risk off(大宗↓美债利率↓美股↓)往往是是中美ERP收敛之途需要迈过的坎,此后则有望迎来全球权益市场以及中资股的大机遇。

赔率视角,当前A股到什么位置了?应用广发策略“否极泰来”方法论,我们发现上周指数低点(10.20)A股已经非常接近22年10月末的位置。我们在19年初《否极泰来:A股历史性底部全对比》中向投资者介绍了广发策略“否极泰来”底部判断框架,基于该方法论,我们在19年初判断19年1月份A股熊市底部;此外,我们通过对基础框架的各项指标进行微幅调整,还能运用这一方法论对宽基指数底部进行判断,例如22年4月26日小盘成长符合底部特征。我们基于“否极泰来”方法论对当前A股的赔率进行定位,发现10.20日指数低点时A股已经非常接近22年10月末的位置。

(二)市场处于“①国内政策底右侧+②经济企稳尚未显著改善+③海外流动性压力”的窗口期。对于变量②,本周宽财政信号(政府加杠杆)是修复中国居民/企业资产负债表问题的有效途径,有助于巩固分子端企业盈利修复的信心;对于变量③,中美“政策底”共振是确认A股市场底的最后一环,美国经济增长“完美数据”的根基似有所动摇。

1. 本周公布了批准国务院增发国债和2023年中央预算调整方案的决议,体现了积极的“宽财政”的对症下药思路。以疫情之后美国等海外经验来看,财政扩张(政府加杠杆)对于美国居民和企业部门形成补贴(带动居民/企业加杠杆),是避免资产负债表衰退的有效方式。我们知道当前市场对于中国经济的预期不稳定,主要的底层逻辑即是我们提示的“新范式”背景下的中国居民/企业的资产负债表修复欠佳——居民边际消费倾向低位、地产政策放松而加杠杆意愿不明显;A股上市公司资产负债率回落、自由现金流因营运资本开支收缩而出现累积。当前政策有的放矢,从赤字率上调到国债增发均可视为财政空间打开,将对24年的固定资产增速及经济增长形成正贡献,“对症下药”的政策思路有助于稳定分子端预期。

2. 如果出现美联储转向鸽派则“中美政策底”共振,那么困扰市场的核心矛盾中美利差扩大就会得到修正,这是当前A股“市场底”约束的最后一环。本周公布的美国2023年三季度实际GDP初值年化季环比4.9%,高于前值的2.1%及市场预期的4.5%;不过核心PCE价格指数增长不及预期,且就业数据连续降温,未来就业市场松动会导致收入和消费动能放缓,高利率环境对住宅投资和长期资本开支形成抑制还会显现,美国增长“完美数据”的根基似乎已有松动,等待中美政策底共振酝酿的中资股机遇。

(三)基金三季报披露完毕,新能源配置高位消化近半、医药(剔除产业基金)自低位加仓、食品饮料仍在上升且依然超配幅度最高。从三季度主动权益基金的加仓领域来看,沿着“低估值+困境反转”依然是最主要的配置思路。

基金三季报披露完毕,新能源筹码压力缓和,“杠铃策略”(AI+红利)的机构拥挤度可控,三季度“低估值+困境反转”仍是主要加仓方向,详情请参考10.26《估值沟壑收敛,反转思路占优》。

1. Q3仍在加仓,但公募基金的持股市值缩水、话语权下降。截止23年Q3三类重点基金持股市值约3.6万亿,权益类基金仍在逆势加仓在历史高位,后续的增量加仓空间有限。

2. 新能源产业持续减仓超过1年、幅度接近一半,结构上压力释放。新能源产业链减仓已持续5个季度,23Q3仓位为13.9%,较顶峰的27%消化近一半。从电子、医药等历史配置经验来看,超配比例回落1.5年左右、超配幅度降到1倍以下是筹码压力缓解的信号,新能源各子赛道当前筹码健康程度:风电>储能>光伏>新能源汽车。

3. “杠铃策略”(红利资产+AI产业链)的机构参与程度仍有提升空间。我们在6月中期策略展望《新范式:拥抱确定性溢价》指出,不确定环境下反脆弱的最优策略是“杠铃策略”——类债券(高股息)+类彩票(数字经济AI+)。今年以来,杠铃策略超额积累了可观的超额收益,但基金筹码结构仍比较健康。数字经济AI+:筹码压力分化,核心算力环节(光模块/服务器)筹码压力仍不低,但其他多数环节目前筹码压力较Q2消化。红利策略:机构小幅参与,当前筹码拥挤压力不大,主要行业仍处低配区间。

4. “低估值+困境反转”仍是本次基金加仓的主要方向。我们在23.10.17《A股自由现金流新高及行业比较新范式》构建了基于自由现金流FCFF(及其结构EBIT\CAPEX\营运资本)定位各产业经营周期的行业比较框架,建议关注“出清尾声+需求改善”的低估值困境反转行业。从三季报的基金加仓方向看,估值沟壑修复、低估值困境反转仍是有效的加仓思路。估值所处历史分位数较低、且潜在受益于政策压制缓和或经济修复的反转行业普遍在Q3迎来了配置上升:银行非银、建材钢铁、医药、家电、纺服、消费电子等。

(四)上市公司三季报披露也接近尾声。截止10月28日最新数据,已披露公司的三季报盈利较中报提速,结合Q3的工业企业利润情况大概率能够确认中报即是A股“盈利底”;目前三季报盈利连续2个季度提速的行业主要是TMT、可选消费、部分中游顺周期,印证我们此前的判断“利润分配向中下游倾斜,可选消费与TMT最优”。

截至10月28日16:00,A股三季报披露率达到73.3%,已有一定的样本代表性。以目前样本观测(中报、一季报统一样本),A股非金融中报大概率确立“盈利底”,三季报累计盈利增速环比改善。Q3A股非金融盈利增速-6.9%,较H1的-10.7%有所回暖。结构来看,同口径下已披露公司的盈利增速于三季报、中报连续改善的品种集中于TMT(电子)、可选消费(商社/乘用车/化药)、部分中游周期(公用/化工/建材)。TMT中的光学光电子、元件、半导体、广告营销,可选消费中的旅游及景区、化妆品、旅游零售、航空机场、乘用车、酒店餐饮、化学制药,中游周期中的电力、非金属材料、化纤、贵金属、玻璃玻纤、化学制品、水泥、塑料、装修建材等,印证7.19判断《新一轮利润分配周期向中下游倾斜》。

我们在10.17《A股自由现金流新高及行业比较新范式》中,基于中报的行业自由现金流、营运资本、资本开支、以及库存和产能数据做出行业比较,其中首先推荐【出清期的需求改善】即消费电子、半导体、广告营销,及【回升期的毛利恢复】即纺服、家电、家具。从目前70%披露率的A股三季报来看,大致可印证上述方向仍是三季报前瞻的优势行业,也是基金三季报“低估值+困境反转”配置加仓的方向。

(五)中美“政策底”共振仍在酝酿,短期优选“低估值+困境反转”行业,中期坚定“杠铃策略”。

国内政策底已夯实,宽财政信号(政府加杠杆)是修复中国居民/企业资产负债表问题的有效途径,有助于巩固分子端企业盈利修复的信心;中美“政策底”共振是确认A股市场底的最后一环,海外risk off尚未完全形成,目前中美政策底共振反转的大机遇仍在酝酿。当前A股处于“①国内政策底右侧+②经济企稳未显著改善+③海外流动性压力”的窗口期,“估值沟壑”大概率继续收敛,低估值更为受益,短期择优低估值“困境反转”、中期坚定“杠铃策略”—— 1.前期跑输、低估值“经济低敏+美债低敏”品种(创新药、消费电子、汽车、船舶);2. 远期科技奇点确定性——数字经济AI+:半导体、光模块、游戏;3. 永续经营确定性——高股息率&高自由现金流:煤炭、石油石化、电力。

二、本周重要变化

(一)中观行业

1.下游需求

房地产:Wind 30个大中城市房地产成交面积累计同比下降6.62%,30个大中城市房地产成交面积月环比下降5.19%,月同比下降6.06%,周环比上升3.04%。国家统计局数据,1-9月房地产新开工面积7.21亿平方米,累计同比下降23.40%,相比1-8月增速上升1.00%;9月单月新开工面积0.82亿平方米,同比下降15.18%;1-9月全国房地产开发投资87269.19亿元,同比名义下降9.10%,相比1-8月增速下降0.30%,9月单月新增投资同比名义下降18.67%;1-9月全国商品房销售面积8.4806亿平方米,累计同比下降7.50%,相比1-8月增速下降0.40%,9月单月新增销售面积同比下降19.76%。

汽车:乘联会数据,乘用车初步统计:10月1-22日,乘用车市场零售121.3万辆,同比去年同期增长19%,较上月同期增长8%,今年以来累计零售1,644.6万辆,同比增长3%;全国乘用车厂商批发121.2万辆,同比去年同期增长7%,较上月同期下降7%,今年以来累计批发1,902.8万辆,同比增长7%。新能源初步统计:10月1-22日,新能源车市场零售47.2万辆,同比去年同期增长42%,较上月同期增长4%,今年以来累计零售565.9万辆,同比增长34%;全国乘用车厂商新能源批发51.5万辆,同比去年同期增长8%,较上月同期下降2%,今年以来累计批发642.2万辆,同比增长33%。

港口:9月沿海港口集装箱吞吐量为2365万标准箱,低于8月的2396万,同比上涨7.89%。

航空:9月民航旅客周转量为915.46亿人公里,比8月下降-158.74亿人公里。

2.中游制造

钢铁:截至10月27日,螺纹钢期货收盘价为3724元/吨,比上周上升3.16%。钢铁网数据显示,10月中旬,重点统计钢铁企业日均产量202.22万吨,较10月上旬下降0.40%。9月粗钢累计产量8210.76万吨,同比下降5.60%。

挖掘机:9月企业挖掘机销量14283.00台,高于8月的13105台,同比下降32.60%。

发电量:9月发电量累计同比上升7.70%,较8月累计同比上升6.60%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存上升,煤炭价格上涨。秦皇岛山西优混平仓5500价格截至2023年10月23日涨2.62%至1010.00元/吨;港口铁矿石库存本周上升0.87%至11139.00万吨。

国际大宗:WTI本周跌3.58%至85.18美元,Brent跌3.61%至89.17美元,LME金属价格指数涨1.40%至3609.60,大宗商品CRB指数本周跌1.57%至281.52,BDI指数上周跌23.61%至1563.00。

(二)股市特征

股市涨跌幅:上证综指本周上涨1.16%,行业涨幅前三为农林牧渔(5.12%)、医药生物(4.60%)、食品饮料(4.34%);涨幅后三为通信(-1.86%)、银行(-0.35%)、采掘(0.00%)。

动态估值:A股总体PE(TTM)从上周16.55倍上升到本周16.73倍,PB(LF)从上周1.47倍上升到本周1.48倍;A股整体剔除金融服务业PE(TTM)从上周25.81倍上升到本周26.13倍,PB(LF)从上周2.00倍上升到本周2.01倍;创业板PE(TTM)从上周44.91倍上升到本周47.47倍,PB(LF)从上周3.16倍上升到本周3.20倍;科创板PE(TTM)从上周的54.93倍上升到本周56.57倍,PB(LF)从上周的3.49倍上升到本周3.55倍;A股总体总市值较上周上升1.4%;A股总体剔除金融服务业总市值较上周上升1.9%;必需消费相对于周期类上市公司的相对PB从上周2.04上升到本周2.10;创业板相对于沪深300的相对PE(TTM)从上周4.05上升到本周4.27;创业板相对于沪深300的相对PB(LF)从上周2.55上升到本周2.58;股权风险溢价从上周1.16%下降到本周1.11%,股市收益率从上周3.87%下降到本周3.83%。

融资融券余额:截至10月26日周四,融资融券余额16213.67亿,较上周五上涨0.16%。

大小非减持:本周A股整体大小非净减持18.58亿,本周减持最多的行业是非银金融(-9.37亿),本周增持最多的行业是建筑装饰(0.72亿)。

限售股解禁:本周限售股解禁477.42亿元。

北上资金:本周陆股通北上资金净流出4.46亿元,上周净流出240.46亿元。

AH溢价指数:本周A/H股溢价指数下跌至144.87,上周A/H股溢价指数为146.68。

(三)流动性

截至10月27日,央行本周共有5笔逆回购到期,总额为14540亿元;5笔逆回购,总额为28240亿元;净投放(含国库现金)共计14200亿元;净投放(考虑降准置换回笼)共计13700亿元。

截至2023年10月27日,R007本周下降51.72BP至2.4038%,SHIBOR隔夜利率下降25.70BP至1.6260%;期限利差本周上升2.86BP至0.4326%;信用利差上升4.33BP至0.5920%。

(四)海外

美国:本周四公布第三季度GDP环比折年率为4.9%,高于前值2.1%和预期值4.2%;本周五公布9月核心PCE物价指数同比为3.68%,低于前值3.84%和预期值3.70%。

欧元区:本周二公布10月欧元区制造业PMI为43.0,低于前值43.40。

英国:本周二公布10月制造业PMI为45.20,高于前值44.30。

日本:本周二公布10月制造业PMI为48.50,低于前值48.60。

海外股市:标普500上周跌2.53%收于4117.37点;伦敦富时跌1.50%收于7291.28点;德国DAX跌0.75%收于14687.41点;日经225跌0.86%收于30991.69点;恒生涨1.32%收于17398.73点。

(五)宏观

9月经济运行数据:中国国家统计局数据,9月份制造业采购经理指数(PMI)为50.2%,比上月上升0.5个百分点,制造业景气水平进一步改善。

固定资产投资:2023年1-9月份,全国固定资产投资同比增长3.1%,1-9月新开工项目计划总投资额累积同比下降11.9%,1-9月制造业固定资产投资完成额累计同比增长6.2%,1-9月房地产业固定资产投资完成额累计同比下降9.1%,1-9月基础设施建设投资固定资产投资完成额累计同比上涨6.2%。

进出口:中国海关总署数据,9月出口同比(按美元计)为-6.20%,高于前值-8.80%;9月进口同比(按美元计)为-6.20%,高于前值-7.30%。

社融:9月社融增量4.12万亿元,同比增加5789亿元,社融总量当月同比16.35%。

外汇储备:中国9月末外汇储备31151亿元,比上月减少450亿元。

工业企业利润:1—9月份,全国规模以上工业企业实现利润总额54119.9亿元,同比下降9.0%,降幅比1—8月份收窄2.7个百分点。

财政收支:9月公共财政收入当月同比下跌1.26%,公共财政支出当月同比上涨5.17%。

三、下周公布数据一览

下周看点:中国10月官方制造业PMI;美国联邦基金目标利率;美国10月失业率季调;美国10月制造业PMI;英国10月制造业PMI;日本10月制造业PMI。

10月30日周一:欧元区10月经济景气指数。

10月31日周二:中国10月官方制造业PMI;欧元区第三季度实际GDP季调同比;日本9月工业生产指数同比。

11月1日周三:中国10月非官方PMI;美国10月制造业PMI;英国10月制造业PMI;日本10月制造业PMI。

11月2日周四:美国联邦基金目标利率;美国9月耐用品新增订单季调环比;欧盟10月制造业PMI。

11月3日周五:美国10月非制造业PMI;美国10月失业率季调;欧元区9月失业率季调。

风险提示

地缘政治冲突超预期、全球疫情形势超预期、全球流动性收紧斜率超预期(美联储加速紧缩、欧央行快速加息、日本央行宽松货币政策转向等)、国内经济增长不及预期(出口超预期受海外需求拖累、地产消费信心难恢复、“稳增长”政策力度不及预期)等。

报告信息