卓创资讯分析师李晓蓓

【导语】上半年氧化铝市场震荡下跌运行,原料价格及供强需弱的基本面共同施压市场。下半年,伴随着氧化铝产能继续释放,但需求端增量有限且成本端难以提供有效支撑,氧化铝市场在下半年或将继续回落,但下方空间受限。

上半年国内氧化铝市场整体呈现震荡下跌的趋势,其走势与我们在《2022-2023中国铝市场年度报告》中预测的基本一致,由于烧碱及石灰等价格下跌导致氧化铝成本支撑下移,加之受国内供给增加等因素影响,氧化铝价格重心逐渐下移至6月末的2760-2900元/吨区间。2023年1-6月份,国内氧化铝均价为2888.26元/吨 ,较上年同期下跌123.19元/吨,跌幅4.09%(见图1)。6月30日国内氧化铝收于2830元/吨,该价格较年初下跌了70元/吨,跌幅2.41%(见图2)。

2023年上半年氧化铝市场运行的高点出现在2月中旬,价格达到2935元/吨。一方面受天然气供应紧张等因素影响,西南地区氧化铝企业复产及新投节奏缓慢,另一方面元宵节过后随着运力恢复及下游补库需求增加,市场现货供应偏紧对价格也有所带动。之后随着新投产能的逐渐释放以及部分企业复产,氧化铝行业产能运行率提升,市场供应明显增加,在供强需弱的情况下氧化铝价格步入下行通道,并持续至6月底。6月21日,国内氧化铝收于2825元/吨,创造年内低点。

上半年氧化铝市场震荡下跌,与供给显著增加及需求端的弱复苏以及原材料价格回落有较为直接的关系。

供应增长且需求增长空间有限,氧化铝市场供需矛盾明显

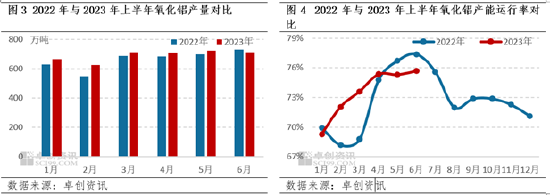

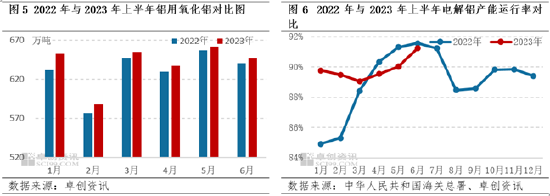

当前氧化铝仍处于扩能周期,2023年上半年先后有4条产线投产,总计新增产能达到440万吨。产量方面,上半年氧化铝平均产能运行率由2022年上半年的72.63%上升至今年的73.55%,叠加产能扩张的情况下,1-6月氧化铝产量依然达到了4133.55万吨,较上年同期增加158.25万吨,增幅3.98%。

需求方面,2023年上半年电解铝投复产进程推进缓慢,对氧化铝的需求拉动效果并不及预期。上半年铝用氧化铝总量为3842.42万吨,较去年同期增加58.9万吨,增幅仅为1.56%,显著低于3.98%的供给增幅,并且考虑到供给基数更大,因此氧化铝整体供需矛盾进一步显现,这在一定程度上给予氧化铝价格的下行压力,尤其是随着供需差的扩大,氧化铝价格重心不断下移。

原料多呈现震荡回落走势,氧化铝成本面支撑趋弱

氧化铝的生产原料主要包括铝土矿、烧碱、石灰、煤炭等,2023年上半年铝土矿价格整体保持稳定,但烧碱、煤炭及石灰等产品多呈现下跌趋势,对于氧化铝的成本支撑有所减弱,一定程度上造成氧化铝市场震荡回落。

上半年国内烧碱市场供需基本面发生了变化,2023年的国内液碱市场供需基本面一改前几年供应偏紧的状况,转入供应过剩的局面,对持续高位的液碱价格带来明显拖累,价格下行且表现持续疲软。以山东市场为例,6月下旬32%液碱市场价格均价已跌破800元/吨,低于年报中对2023年最低值的预期。2023年上半年山东32%液碱市场价格均价为888.91元/吨,较去年同期1081.78元/吨下降18.28%,6月30日收盘均价为745元/吨,较年初价格1070元/吨下降30.37%,对于氧化铝生产成本产生影响。

动力煤在上半年也以震荡下跌为主,以榆林地区Q6000大卡非电流向市场煤为例,截至6月30日,主流市场价格在690-730元/吨,较2023年初累计下跌505元/吨,降幅达41.56%;上半年均价在944.92元/吨,较去年同期下跌10.22元/吨,降幅在1.07%。多种原料共振式下跌一定程度上导致氧化铝价格支撑进一步减弱。

展望下半年,影响氧化铝市场关键的影响因素依旧在于氧化铝市场的供应状况、下游电解铝产能运行状况以及氧化铝成本状况等几个方面。

氧化铝扩能步伐下半年将有所放缓,但供应压力暂时难以消除

上半年氧化铝新增产能约440万吨,下半年内蒙古区域约有120万吨产能存在投产的可能性,年内氧化铝产能继续扩张的步伐有所放缓,但是考虑到前期投产部分产能或尚未达产,因此实际产量增长需待2023年下半年有所体现;再则从氧化铝成本毛利的角度来看,2023年上半年氧化铝生产成本降低,氧化铝行业上半年平均利润为81.64元/吨,较去年同期增加9.64元/吨,增幅13.39%,行业盈利虽少,但较去年同期呈现明显好转的迹象,尽管当前供应压力较为明显,但企业减停产的意愿相对较低,下半年的生产积极性或将继续提升,预计下半年氧化铝市场供应量达4400万吨,较上半年增加245万吨,增幅5.90%。需求端来看,上半年国内除云南贵州两地外,各地受吨铝盈利状况良好影响电解铝运行产能均已到达历史同期高位,随着丰水期的到来,云南地区后续电解铝运行产能在六月下旬逐步回调,并在7月开工率重回高位。鉴于各个冶炼厂存在复产时间的不同以及出于对丰水期来临后云南降雨情况的观察需要,预计云南在7月份会迎来复产的高峰,整体运行产能回到去年同期的最高水平,但氧化铝需求增量较为有限,预计氧化铝下半年需求量在4000万吨,较上半年增加98万吨,增幅仅为2.51%。总体来看,氧化铝供给增幅的扩大或将一定程度上压制需求的正向反馈。虑到电解铝下游整体消费情况一般的因素,电解铝工厂对氧化铝价格的接受能力或难有明显改观。

原料价格重心下移,成本支撑继续降低

考虑到矿石端整体供应依旧偏紧的实际情况,预计铝土矿价格依旧维持高位运行的状态。但2023年下半年烧碱仍有230万吨新增产能计划投产,根据企业装置进展情况,实际新增投产产能预计在130万-150万吨,在当前液碱市场存量产能供应仍有压力的情况下叠加新增产能的投产,供应端预计会对液碱价格的利空影响较为明显;动力煤方面,2023年下半年国内动力煤市场供需宽松的基本面现状将不会改变,供大于需背景下国内动力煤市场仍有下行预期。因此整体来看,氧化铝成本端或将进一步下移,对于价格难以起到有效支撑的作用,但料下跌空间有限。

氧化铝价格无明显的季节性特点,下半年9月份上涨概率最高

氧化铝价格波动不具备明显的季节性特征, 具体表现为上半年市场在窄幅震荡中逐渐回落,其中5月、6月、9月上涨概率较大。11-12月氧化铝受消费端减量影响,市场出现下跌的概率较大。结合氧化铝供需基本面的变化情况,以及国内经济修复进程,预计今年下半年氧化铝市场依然将延续年末回调的季节性波动规律。

整体来看,由于电解铝4500万吨的产能天花板已经明确,下游电解铝产能增加的空间较为有限。受到当前西南电解铝投复产进程加快的影响,下半年氧化铝需求将有所改善,但考虑到氧化铝产能释放在下半年将进一步加快,氧化铝的需求增量不及氧化铝的供应增量。综合上述分析,卓创资讯延续《2022-2023中国铝市场年度报告》中关于下半年的趋势预测,预计下半年氧化铝市场重心存在进一步下移的可能性,但考虑到跌破成本线后企业或将调整运行产能,故下跌空间有限,主流价格运行区间或在2700-2900元/吨(具体价格预测参考图10),价格低点2700元/吨或将在9月中旬出现,而价格高点或将受到疆内企业氧化铝冬储的影响于10月底前后出现。

风险提示:原材料价格波动超预期;运行产能计划外波动情况;地缘风险超预期。