第512期热点关注

2023年全球价值最高的二十大黄金项目

第512期

2023/7/5

两周前,在投资者等待美联储主席鲍威尔国会证词之前,美元走强,金价跌破1,935美元/盎司。

5月份印度白银进口量为32吨,创数据系列中该月进口量的第二低值。

六月前三周,南非铂金ETP的持仓量减少10万盎司(降幅为11%),仅上周持仓量就减持了7.5万盎司铂金。

得益于供应限制有所缓解,5月份全球轻型汽车年化销量从4月份的8,600万辆升至8,900万辆。

2023年全球价值最高的二十大黄金项目

比较黄金矿山和黄金项目的价值颇具挑战性。以年为单位,可以通过考察产量、成本、利润率和现金流量来比较不同的资产,但要评估尚未投产的矿山或项目的价值,未来的潜在现金流量也需要纳入考虑。评估矿业资产最常用的方法是现金流折现估值法(DCF)。该估值法基于矿山未来的期望现金流量来评估资产价值,对于越远期的预测现金流量采用越高的折现率。每个项目采用的折现率可能各有不同,需将货币的时间价值和项目的风险状况纳入考虑。一般而言,对于风险更大的项目将采用更高的折现率。

采用DCF模型计算出来的价值被称为净现值(NPV)。公司披露信息时常使用该指标来展示项目的价值。然而由于计算时采用的假定不同,径直比较已公布的不同项目的净现值是有 问题的。就黄金项目而言,所采用的黄金和白银、铜等关键副产品的未来价格假定,决定未来营收数字,因此是计算净现值的一大关键要素。由于每家公司采用不同的价格假定,所披露的项目净现值并不能直接进行比较。有鉴于此,我们创制了“黄金矿山成本标杆对比工具”,并将其纳入我们编制的内容更为广泛的“黄金矿山成本分析报告”(该报告按季度发送给订阅者)。使用该工具,用户可以调整计算财务指标时采用的未来金属价格预测的假设,从而可以对黄金矿山和项目进行同类比较。

使用该新分析工具,我们编制出全球价值最高的二十大黄金开发项目列表,项目净现值采用我们专有的五年期黄金和价格预测值计算。该列表不包括已进入中后期建设阶段的项目。由于过去几年发生的项目建设资本支出中很大一部分在计算净现值时未被纳入,这些项目的净现值不能直接进行比较。为比较之目的,我们对所有项目都采用8%的折现率。

2023年全球价值最高的二十大黄金项目 |

项目名称 | 所在国家 | 控股所有者 | 净现值(百万美元) |

Sukhoi Log | 俄罗斯 | 极地黄金公司(100%) | 9,057 |

Blackwater | 加拿大 | 阿耳特弥斯黄金公司(100%) | 2,830 |

Mt Todd | 澳大利亚 | 维斯塔黄金公司(100%) | 1,509 |

Soto Norte | 哥伦比亚 | Minesa矿业公司(100%) | 1,471 |

Stibnite | 美国 | Perpetua资源公司(100%) | 1,407 |

Volta Grande | 巴西 | Belo Sun矿业公司(100%) | 1,349 |

Eskay Creek | 美国 | Skeena资源公司(100%) | 1,325 |

Springpole | 加拿大 | 第一黄金矿业公司(100%) | 1,150 |

Montagne D'or | 法国 | Guiana Orea矿业公司(100%) | 1,144 |

Ahafo (北) | 加纳 | 纽蒙特公司(100%) | 1,093 |

Windfall | 加拿大 | Osisko矿业公司(100%) | 992 |

Lobo Marte | 智利 | 金罗斯黄金公司(100%) | 979 |

Yenipazar | 土耳其 | Virtus矿业公司(100%) | 865 |

Tocantinzinho | 巴西 | 矿业合资公司(100%) | 862 |

Loma Larga | 厄瓜多尔 | Dundee贵金属公司(100%) | 836 |

Meyas Sand | 苏丹 | 珀耳修斯矿业公司(70%) | 782 |

Kiaka | 布基纳法索 | 西非资源公司(90%) | 698 |

Chulbatkan | 俄罗斯 | 极地黄金公司(100%) | 664 |

Agi Dagi & Camyurt | 土耳其 | Alamos黄金公司(100%) | 568 |

Kalana | 马里 | 奋进矿业公司(80%) | 545 |

计算净现值(2023年净现值)使用Metals Focus 的五年期黄金和白银价格预测值,折现率为8%。所有数字均由Metals Focus估算,可能与相关公司报告的数字有差异。

数据来源:Metals Focus金矿成本服务报告

极地黄金公司位于俄罗斯的Sukhoi Log项目是价值最高的黄金项目,净现值达91亿美元。这主要归因于该项目的规模很大,预计每年黄金产量可达220万盎司,约为年产位居第二的项目Soto Norte的五倍多。据估算,Sukhoi Log项目的建设资本支出将达40亿美元,远高于上表中所列其他项目。不过其资本密度,即建设资本支出除以矿山寿命期内的产量,则相对较低,为106美元/盎司。尽管价值高,但Sukhoi Log项目开发面临俄罗斯入侵乌克兰引发的一系列问题。2022年早期,极地公司曾计划在2027年将该矿山投入试生产。然而在多家主要加工设备制造商停止向俄罗斯生产商供货后,目前计划已延迟,迫使公司寻求采购替代设备并重新设计规划项目。

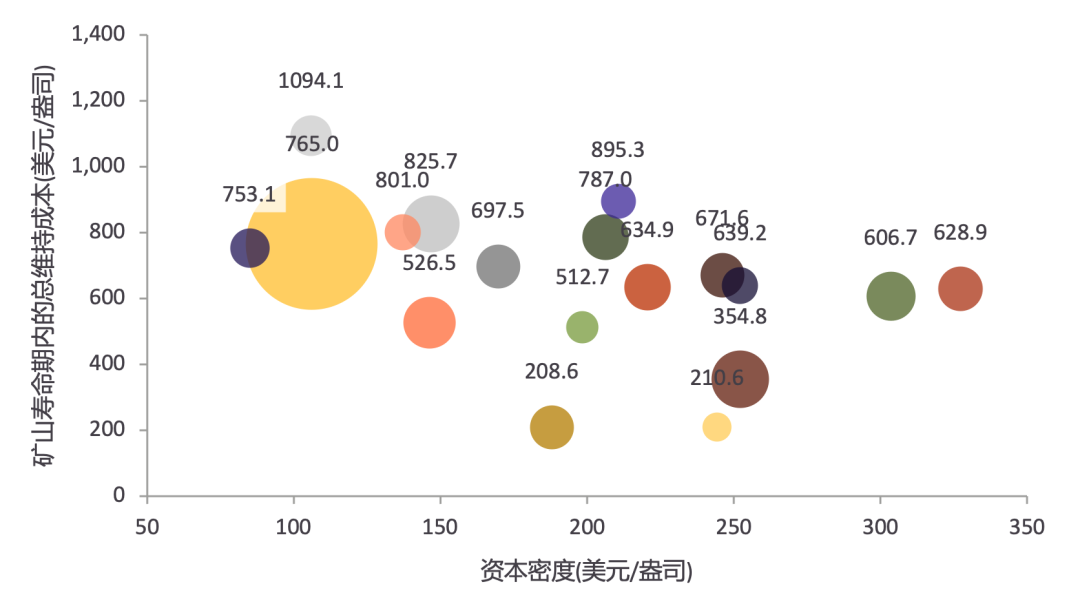

项目总维持成本、资本密集度、年产量

气泡尺寸代表年均产量。因矿山寿命期内其总维持成本的均值为负数,Yenipazar项目未被纳入图表。所有数字均由Metals Focus估算,可能与相关公司报告的数字有差异。

数据来源:Metals Focus金矿成本服务报告

阿耳特弥斯黄金公司位于加拿大的Blackwater 项目是价值第二高的黄金项目,净现值为28亿美元。该项目的估值高,得益于其总维持成本(AISC)较低(矿山寿命期内为527美元/盎司),能产生强劲的现金流。此外,Blackwater 项目有望在2025年实现商业化生产,早于列表中大多数其他项目。因此相对于投产日期更晚的项目,针对Blackwater 项目现金流采用的折现率更低。维斯塔黄金公司位于澳大利亚的Mt Todd项目是价值第三高的黄金项目,净现值为15亿美元。该项目矿山寿命期内的平均品位和资本密度与Blackwater项目极为相似,但矿山寿命期内AISC的均值则要高得多,达826美元/盎司。因成本更高,该项目的预期现金流低于Blackwater项目,因此估值也更低。

需要强调指出的是,列表中一些项目的风险远高于其他一些项目,而使用同一折现率计算净现值时这些风险未被纳入考虑。举例而言,珀耳修斯矿业公司的Meyas Sands项目位于局势动荡的苏丹,因此与位于加拿大、澳大利亚等内部十分稳定国家的项目相比,风险就要高得多。

从列表中我们可以清楚看到多数项目的所有者均为初级矿业公司。大型矿业公司的后备项目中缺乏大型新项目,显示其策略主要侧重于通过并购实现增长,而非追求内生增长。一般而言,采用该策略投入的资金更多,但与自行开发较早期阶段的项目相比,收购在产矿山或即将投产的项目风险会更低。