进入5月下旬以来,受累于经济数据空窗期、权益市场持续走强、利率债供给担忧再起、月末资金面边际收紧、大宗商品重拾涨势导致通胀忧虑升温等影响,国债自阶段高位小幅调整。后期看,经济下行压力边际加大、紧信用进程大概率持续以及结构性通胀整体无忧,将继续支撑债市走强。因此,操作上建议期债逢回调继续做多。风险点在于6月利率债供给可能超预期以及资金面波动加大带来短期冲击。

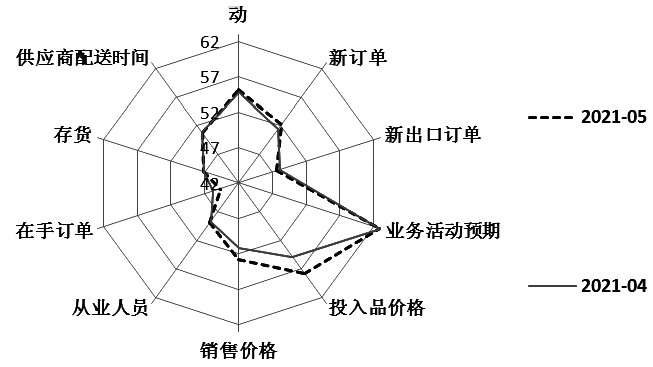

5月PMI数据显示,内外订单明显回落,上下游继续分化,经济动能继续回落。最新公布的5月中采制造业PMI回落0.1个点至51,制造业PMI各主要分项分化,新订单指数回落0.7个点至51.3,生产回升0.5个点至52.7。新出口订单回落2.1个点至48.3。具体来看,新订单和产成品库存均出现回落,但新订单回落幅度更大,因此经济动能指标回落0.4个点至4.8,企业经营活动预期也微降。外需方面,本月新出口订单继续出现明显回落,意味着后续我国出口可能也将放缓。本月非制造业PMI出现回升,主要是建筑业景气度回升。尽管“五一”假期拉动了出行需求,5月服务业商务活动指数仍低于上月0.1个百分点,显示我国消费回升仍偏慢,这也是导致我国核心CPI持续偏低的重要原因。往后看,保就业是比保物价稳定更重要的任务。政策托底的必要性开始上升,资金面宽松仍然有必要。此外,产成品库存继续下行,这意味着下游面临原材料涨价开始去库存,后期可能会积累补库存的需求。工业品价格可能会继续宽幅振荡,上游产品向下游价格收敛。但总体看,由于外需支撑放缓,内需也因为地产基建放缓而被抑制,融资需求很难继续扩张,经济上行面临压力。

图为中国官方制造业PMI数据

工业企业利润维持高增速,但是大宗商品涨价影响浮现,短期限制中下游企业投资意愿。2021年4月规模以上工业企业营收和利润累计同比为33.6%和106.1%。除量价外,4月累计营业收入利润率也在继续改善。工业企业利润增速保持高位,“量”的支撑依然强劲,大宗商品价格上涨削弱“价”的贡献。当前制造业修复受到供给端的压制较为明显,可能影响中下游企业补库、投资的信心。一方面,芯片短缺、国际物流不畅、集装箱紧缺、运价上涨等问题依然严峻。另一方面,国内大宗商品价格上涨过快,使得中下游制造业企业陷入“不涨没利润、涨了没客户”的两难处境。5月国常会连续三次“点名”大宗商品。受政策调控影响,短期内大宗商品价格上行受阻,需要进一步关注后续保供稳价措施出台对中下游企业复苏的影响。

6月资金面波动可能加大,预计央行大概率加大资金投放。5月下旬流动性边际收敛,在经济数据空窗期内,是债市小幅调整的主导因素,资金面之所以边际收敛主要原因在于银行系统可动用资金规模下降。5月政府债净发行7937亿元,较4月增长1倍有余,政府债缴款形成央行财政存款,消耗银行可动用资金。近期市场风险偏好上升,权益市场持续大涨,可能对银行和非银之间的资金循环形成负面影响。5月24至28日这一周同业存单一级市场净发行转负,理财产品在二级市场买入存单环比有所减少,部分货基规模也略有回落。债市杠杆水平可能不低,4月和5月上中旬利率出现一段下行行情,基金、券商自营等机构可能处于加杠杆过程中。6月资金面来看,央行增加逆回购投放量的概率在上升,资金波动可能加大。据我们测算,5月末银行超储率降至0.8%附近。预计6—9月国债和地方债净发行规模仍在6000亿—7000亿元甚至更高水平区间。在这种情况下,面对国债、地方债发行和缴税等因素,央行增加资金投放的可能性上升。这未必会带来资金利率中枢持续上行,但大概率会带来资金面波动放大。