从宏观环境来看,美联储加息预期和经济恢复的程度增加了商品价格的不确定性,对于甲醇来说,除了宏观环境以外,国内化工煤价格的波动也多次影响甲醇期货价格重心变化。

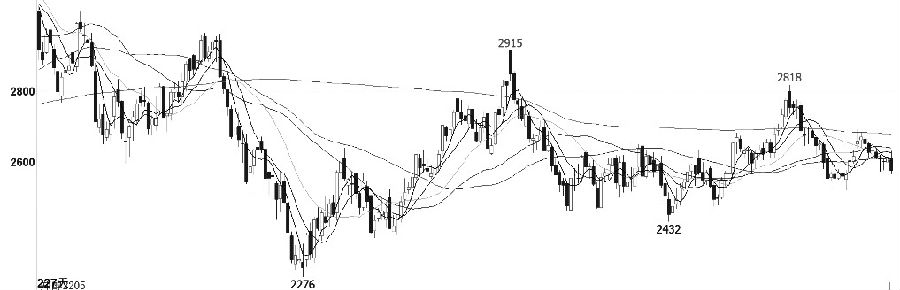

图为甲醇主力合约日线

煤炭作为甲醇的成本端,对甲醇价格影响较大。2023年年初,因化工煤价的大幅下挫,甲醇期价随之经历一段流畅下跌的行情:2023年2月上旬内蒙坑口5500K价格一度下跌至750元/吨附近,3月8日小幅反弹至870元/吨。随着2023年国内山西和陕西等地煤炭供应量进一步释放,中长期煤价重心大概率处于逐步下移阶段。但在节奏上,需注意6月份夏季电厂补库和西南夏季水利发电的情况,可能会带动煤炭现货价格出现反弹。

从产业链利润观察,目前上游装置利润同比2月出现转好,内蒙部分工厂现金流利润亏损100—200元/吨,同比上涨150元/吨。但国内煤制甲醇装置2022年下半年开始,长期亏损现金流,导致了目前煤制甲醇装置的开工率处于相对低位,煤制甲醇的产量并没有出现明显回升,上游煤制甲醇的利润也存在一定修复动力。我们预计,中长期整个产业链利润会从上至下传导,化工煤价格重心缓慢下行,煤制甲醇装置利润得到释放,烯烃或其他甲醇下游利润也会逐步好转。

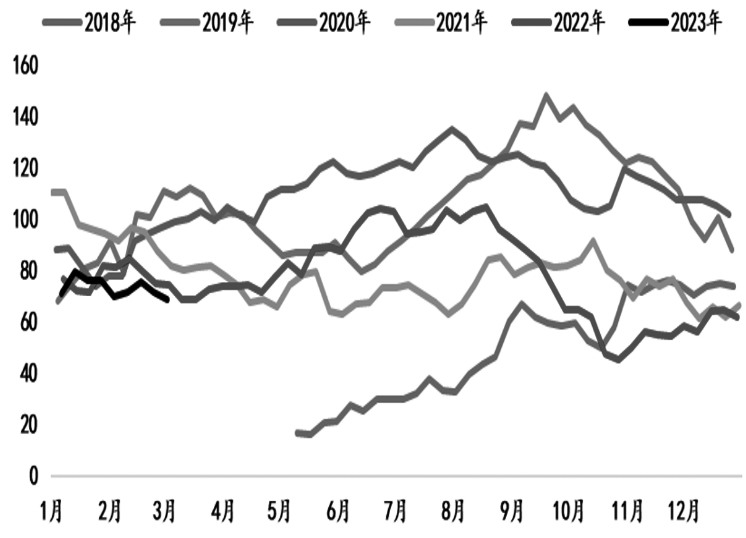

图为甲醇港口库存 (单位:万吨)

供应方面,久泰新材料200万吨/年装置近期计划重启,宁夏宝丰(三期)240万吨/年甲醇新装置计划3月15日点火,预计4月出产品,整个内地供应预期偏宽松。但3月上旬内地春检来临,供应可能出现阶段性减少,但是近期利润转好之后,春检规模是否不及预期,市场供应是否充足,后续进一步关注。国内进口方面,伊朗装置陆续重启,Sabalan165万吨/年和Kimiya165万吨/年甲醇工厂计划于3月中上旬重启,4月到港量偏高。预计2月进口95万吨,3月进口100万—105万吨附近。

目前港口库存整体处于偏低水平,导致港口基差处于同比处于较高水平,港口基差仍偏强。据统计,3月进口量:伊朗全月装船量预估45万—50万吨,其余地区货源预估60万—62万吨。

需求方面,多数MTO装置保持低负荷运行,成本压力下降后利润上升。当前外采型MTO开工率目前回升至60%,前期低点在47%附近,但同期相比依旧未达到2021—2022年的80%状态,后续在部分装置重启之后,不排除开工回升,中原大化和中原乙烯计划于3月下旬逐步重启。整体看,下游的MTO需求边际转好,一定程度上释放了甲醇价格向上的压力。

整体来看,2305之前甲醇的供需面相对健康。3月上旬春检来临,预计供应可能出现阶段性减少,但是利润转好之后,春检规模是否不及预期,前期装置恢复是否会增加市场供应值得关注。需求端,沿海MTO的效益同比往年仍旧较差,目前MTO装置多处于停车状态,但未来开工不会更差,预计需求边际向好。进口方面,由于伊朗本身装置恢复有限,短期美国制裁伊朗对盘面影响较小,但运力存在一定收紧的可能性。短期认为,在煤价给予一定支撑,需求缓慢恢复的情况之下,甲醇2305合约或振荡为主。