随着OPEC+供应端的下降、美国SPR酸油释放的结束、酸油与燃油炼厂投料需求的提升、甜油酸油矛盾的缓和、成品油与副产品矛盾的缓解,高硫裂解价差从-37美元/桶持续上涨至目前的-15美元/桶。

供应下降

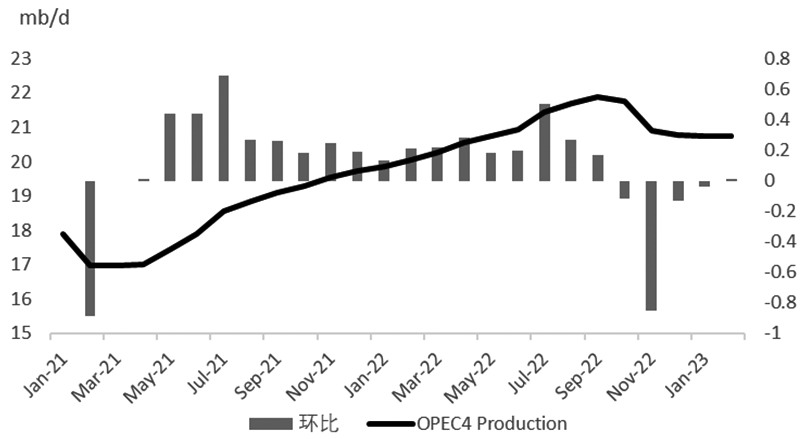

OPEC+于去年11月减产200万桶/日,主要减产对象为中东四国,即沙特、阿联酋、科威特以及伊拉克。算上伊朗、委内瑞拉与俄罗斯,OPEC+七国产量(涉及原油品质主要为中重质含硫原油,简单加工下高硫出率偏高)从2022年10月的3471万桶/日下降至2023年2月的3332万桶/日。

图为OPEC+部分国家产量

2月5日欧盟对俄罗斯成品油实施禁运以及价格上限,柴油等昂贵的精炼产品价格上限为100美元/桶,燃料油等折价产品上限为45美元/桶,欧盟后续会进行调整。3月至6月俄罗斯宣布减产原油50万桶/日,乌拉尔原油产量预期下降,乌拉尔原油作为中质含硫原油,该品质原油产量的下降,间接减少高硫燃料油产出,从而对高硫燃料油价格有所支撑。此外,由于有价值的成品油与低价值副产品价差较大,俄罗斯预计最大程度生产有价值的成品油,降低廉价副产品。根据船期数据来看,2月俄罗斯燃料油出口量大幅下降,对高硫燃料油形成支撑。

尽管美国继续释放SPR,但释放量全部为甜油,对高硫燃料油影响较小。沙特OSP贴水轻重价差收缩、美国MEH-MARS甜酸价差收缩,均反映轻重价差矛盾的缓解。

图为俄罗斯DPP海运出口

需求回升

从新增炼厂角度来看,新增产能主要为一体化炼厂,多加工酸油,并生产有价值的成品油,例如科威特Al Zour炼油厂在2022年开始初步运营,该炼厂可加工61.5万桶/日的轻质原油或53.5万桶/日的重质原油,旨在提高中质馏分油产量,并生产低硫燃油和石脑油,三套装置目前投产两套。沙特Jazan炼厂共计40万桶/天产能,原料为Arabian Heavy/Medium中重质含硫原油,最终产品为20.99万桶/天的ULSD、7.14万桶/天的91&95 RON gasoline、 4.85万桶/天的HSFO以及6700桶/天的LPG。墨西哥Dos Bocas 34万桶/日产能的炼油厂,处理Maya重质高硫原油,计划产能汽油17万桶/日以及超低硫柴油12万桶/日。新增炼厂的投产,意味着酸油需求的增加、高硫出率的下降、成品油与副产品矛盾的缓解,支撑高硫燃油。

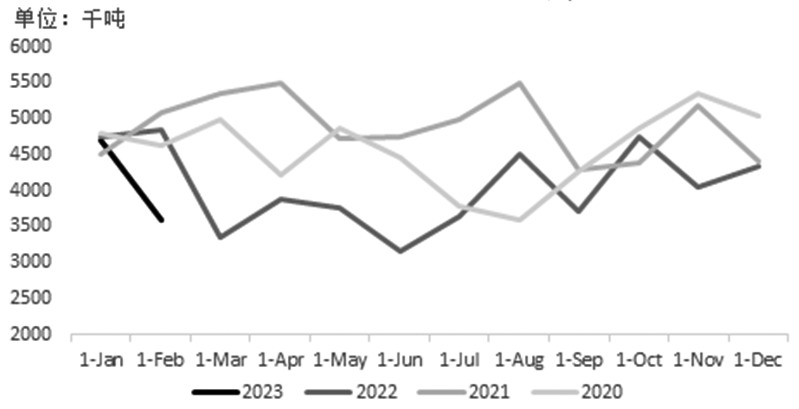

从炼厂加工投料来看,随着天然气价格的下降,加工酸油性价比体现,且根据相关数据,多国大量进口燃料油进行加工或调和。如在中国,燃料油作为稀释沥青的替代品,独立炼厂大量进口燃油进行加工;美国随着酸油SPR释放的结束,进口燃料油调和加工需求恢复。从海运需求来看,集装箱与干散货航速维持低位,但在运船舶量维持高位,油轮在运船舶量与航速处于高位,船燃需求获得支撑。且随着脱硫装置持续安装,叠加前期较高的低高硫价差,高硫船燃需求持续增加,新加坡消费量已增加120万吨以上,回到2019年12月的水平。

从炼厂结构来看,随着天然气下跌、新增炼厂产能释放、成品油与副产品矛盾缓解,有价值的成品油裂解价差尽管维持高位,但较前期高点下降明显,而副产品裂解价差则从低位有所反弹,炼厂利润逐渐呈现收敛趋势。

最终高硫燃料油在供应端的收缩以及需求端的回升下,裂解价差走强。目前高硫裂解已处于合理区间中沿位置,且俄罗斯3月DPP供应环比略有提升(但仍低于前期正常水平),短期进一步上行驱动略有不足。不过即将进入夏季发电旺季,中东、南亚国家高硫发电燃烧需求将有回升。此外,沙特、科威特新增炼厂处理酸油,且处于减产协议期间,随着炼厂产能的逐步投放,酸油投料需求增加,或在高硫发电旺季来临时形成共振,届时高硫裂解价差将有小幅的上行区间。