摘要:

1月原油价格整体走势偏强,需求侧情绪自前期Omicron变异毒株扰动中逐步修复,而供给侧后续增产空间或有限的市场预期有所升温,叠加地缘政治及突发事件因素,内盘SC油价突破前高站上545元/桶,外盘Brent油价则创逾七年新高。

春节假期期间,综合考虑基本面因素及地缘政治局势,油价或仍以偏强走势为主,建议关注OPEC+2月部长级会议最新产量政策,若其维持或缩减现有增产幅度,油价存进一步上行空间。此外,若乌克兰局势继续升温甚至战争爆发,或驱动油价大幅上行,需防范市场波动风险。

风险提示:

地缘政治,疫情形势,OPEC+加大增产,伊朗问题

一、行情回顾

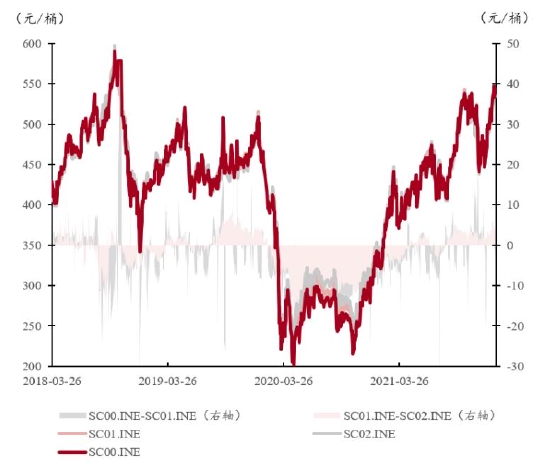

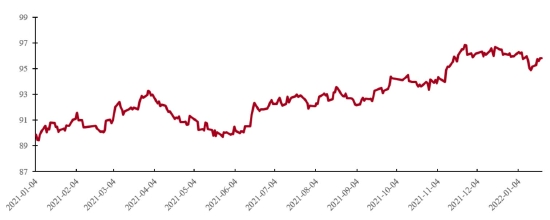

1月原油价格强势上行,截至2022年1月25日,内盘SC原油期货主力合约收报533.8元/桶,开年以来累计涨幅6.97%。外盘Brent原油期货主力合约收报87.17美元/桶,一度触及90美元大关,1月累计涨幅11.84%;外盘WTI原油期货主力合约收报84.08美元/桶,1月累计涨幅11.44%。

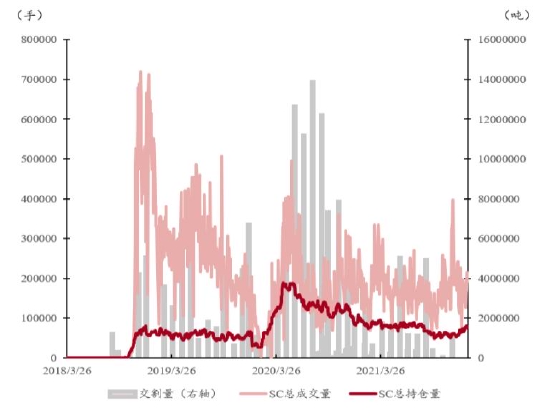

从运行情况来看,1月SC原油期货主力合约成交量最高达161671手,日均成交量为129622手,环比增长8.95%;1月SC主力合约持仓量最高达56034手,日均持仓量为40170手,环比增长33.85%;1月SC总沉淀资金日均约为38亿元,环比增长34.25%。交割方面,1月SC2202无实物交割,SC连续两个月无交割。

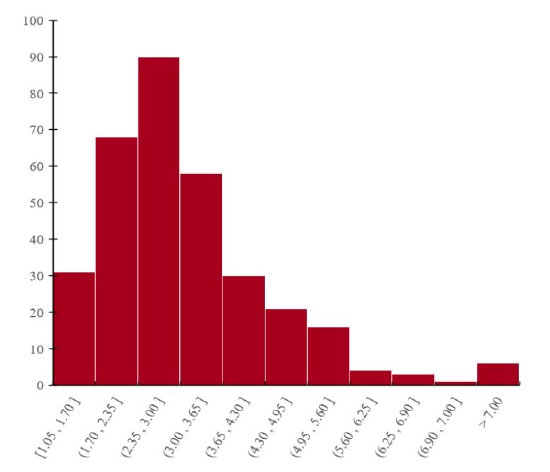

SC原油期货上市至今,平均日内振幅为3.18;截至1月25日当周,SC主力合约平均日内振幅为2.90,位于历史振幅的51.60%分位。2018年以来,Brent主力合约平均日内振幅为3.27;WTI主力合约平均日内振幅为3.81。上市以来,SC原油期货与Brent原油期货收盘价相关性为97.33%,与WTI原油期货收盘价相关性为96.85%。

图表1:SC价格走势

资料来源:Wind;中银期货

图表2:SC市场运行情况

资料来源:Wind;中银期货

图表3:SC日内振幅

资料来源:Wind;中银期货

图表4:SC主力-次主力月差

资料来源:Wind;中银期货

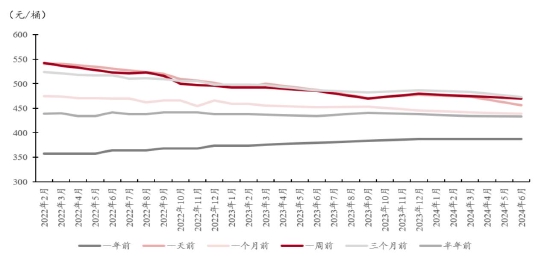

图表5:SC远期曲线

资料来源:Wind;中银期货

二、国际层面

1.宏观面

美联储1月继续维持流动性宽松的货币政策,但市场加息预期明显升温。美联储于1月初公布2021年12月FOMC会议纪要,将加快削减美国国债和机构抵押贷款支持证券(MBS)购买规模,且预计于2022年3月结束。此外,美联储或考虑提前上调联邦基金利率,其鹰派论调令市场提前加息预期显著升温。

美国通胀压力继续高企,美国12月季调CPI同比上涨7%,续创1982年6月以来新高,原预期7%,前值6.8%。而据美联储主席鲍威尔1月中旬表态,其对美国经济预期仍相对乐观,认为供应链瓶颈可很快得到解决,且未宣布加快政策调整步伐,故市场情绪有所提振,对于股市及大宗商品构成一定利好作用,为1月11日WTI原油价格主力合约拉涨近4%的影响因素之一。由于市场对于美国通胀高企已有预期,加之美联储主席鲍威尔表态,美元指数于1月中旬跌破95关口,为去年11月15日来首次,或为油价提供一定支撑。但1月下旬由于地缘政治因素,市场投资情绪出现较大波动,叠加美联储进一步释放流动性收紧信号,美元指数重回96点位。

据美国劳工部数据,2021年12月美国非农部门新增19.9万个就业岗位,低于市场预期的42.2万个;2021年全年则增加了640万个就业岗位。美国12月失业率环比下降0.3个百分点至3.9%,低于原预期4.1%,为连续第6个月下降,是自新冠疫情暴发以来首次降至4%以下,但仍高于2020年2月前的3.5%。12月美国失业人数减少48.3万人至630万人,高于疫情前的570万人。

图表6:美元指数

资料来源:Wind;中银期货

2.需求侧

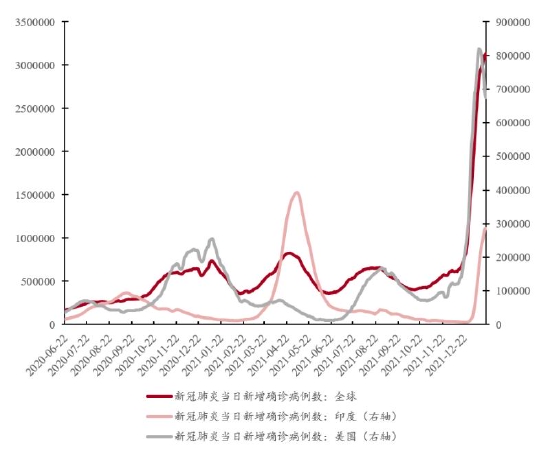

1月原油需求端表现整体平稳,从疫情角度来看,欧美等国疫情形势较为严峻,但全球趋势仍可控。随着变异毒株Omicron的快速传播,欧美等国疫情形势显著趋紧。其中美国1月3日单日新增新冠确诊病例突破100万;法国单日新增新冠确诊病例则连续突破30万。此外,塞浦路斯疑似发现新毒株Deltacron,即Delta与Omicron的重组新冠毒株,需进一步观察研究。目前来看,Omicron传染力或强于Delta,但致死率相对较低,故市场情绪渐归平稳,若后续欧美疫情逐步趋稳,油价或仍存一定上修空间。

图表7:全球疫情情况

资料来源:Wind;中银期货

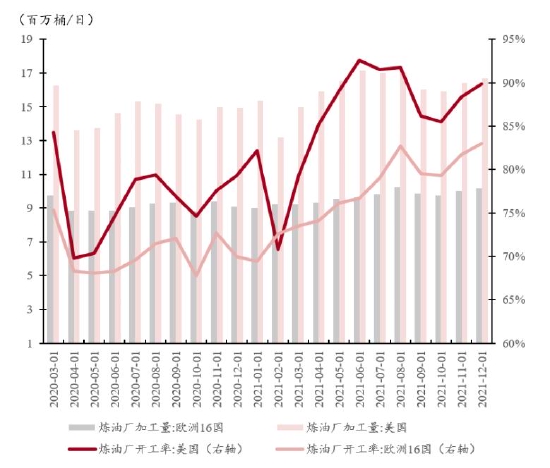

图表8:美国炼厂开工率

资料来源:Wind;中银期货

3.供给侧

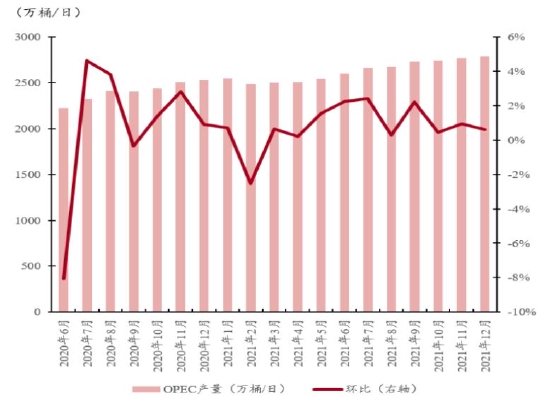

1月原油供应端整体继续持稳,为油价提供一定支撑。OPEC+延续现行产量政策且市场担忧情绪有所升温,美国原油产量未现大幅反弹,伊核协议谈判尚未取得突破性进展。

OPEC+方面,1月4日OPEC+部长级会议决定2月维持当前产量政策不变,即40万桶/日的每月增产幅度。目前市场对于OPEC+后续增产空间或相对有限的预期显著升温,OPEC+12月执行率高达127%。其中OPEC12月产量为2780万桶/日,环比小幅增长8.3万桶/日,未达计划值,与疫情前水平相比或余约400万桶/日的空间。而俄罗斯产油巨头亦于去年底表示其产量已接近满负荷且闲置产能趋紧,2021年11月俄罗斯原油产量为4463.7万吨,环比下跌2.66%,与2019年其产量峰值相比尚余约60万桶/日的空间。

此外,利比亚最大油田Sharara1月因不可抗力停产,加之连接东部Samah、Dhuhra油田与该国最大出口港西德拉石油港的主要管道将关闭以进行维护,利比亚原油产量下滑幅度或超过50万桶/日。2021年利比亚产量基本在115万桶/日左右,利比亚石油部长表示,主要输油管道维修工作完成后产量将恢复至90万桶/日。利比亚国家石油公司(National Oil Corp)于1月16日表示,利比亚石油产量已回升至120万桶/日,故影响作用相对短期。

美国方面,据EIA数据,截至1月24日当周,美国国内原油产量为1160万桶/日,距离2021年产量峰值水平1180万桶/日存在20万桶/日差距。考虑到2020年负油价后资本支出偏谨慎,加之美国产业政策倾向于新能源领域,预计美国页岩油产量无法实现大幅增长。OPEC预计2022年美国原油产量将增至1182万桶/日。

伊朗方面,伊核协议第八轮会谈于2021年12月27日举行,2022年1月8日伊朗副外长兼伊核问题首席谈判代表巴盖里表示,谈判分歧正在减少。俄罗斯总统普京于1月中旬在莫斯科与伊朗总统莱西举行会谈,其中伊核协议或为重要议题之一。而随着油价强势上行,美国或考虑推动伊核协议谈判进程以短期施压油价。彭博社于1月下旬援引中国海关数据,中国12月自伊朗进口190万桶原油,为一年来首次公开披露该数据。

4.地缘政治

1月地缘政治问题继续对国际油价构成扰动,一则哈萨克斯坦国内局势动荡一度对原油供应造成影响;二则中东地缘局势再度升温;三则东欧战云密布。

1月初,由于哈萨克斯坦西部扎瑙岑和阿克套市反对天然气价格上涨,该国爆发大规模抗议活动,包括武装分子袭击国家机构,其后政府宣布全国实行紧急状态。由于示威活动中工人阻断运输,雪佛龙(Chevron)持股50%的合资石油公司TCO决定暂时调整哈萨克斯坦最大油田Tengiz的产量。哈萨克斯坦产量水平约为160万桶/日,其中TCO产量约70万桶/日,故其供应受损在一定程度上为油价构成短期利好作用。其后独联体集体安全条约组织(集安组织)维和部队迅速控制局面,哈萨克斯坦局势现已趋稳。1月9日Chevron表示,TCO正逐步恢复产量,所有生产设施继续运营,故预计此次哈萨克斯坦局势动荡的影响相对有限。

1月下旬,也门胡塞武装袭击阿联酋首都阿布扎比后,阿布扎比石油公司仓库附近3辆油罐车发生爆炸,导致3人死亡、6人受伤。18日沙特领导的多国联军对也门首都萨那发动多次空袭,造成至少12人死亡、12人受伤。中东地缘局势显著升温,目前尚未对原油供应产生实质性影响,需关注其后续发展态势。

开年以来,乌克兰局势持续升温,俄罗斯与美国之间争端加剧,欧洲地缘局势日趋严峻。美国90吨军事援助物资已于1月21日运抵乌克兰,其后于23日下令撤离乌克兰使馆人员家属,英国则于24日开始撤离乌克兰使馆工作人员。俄罗斯克林姆林宫发言人德米特里·佩斯科夫表示,乌克兰军队在顿巴斯地区接触线大规模集结表明,乌克兰准备发动袭击。美国国防部发言人约翰·柯比同日表示,目前有约8500名美军处于“高度戒备”状态,以便在必要时部署到欧洲。东欧局势趋紧对全球市场投资情绪构成显著扰动,亦将对原油供需两侧造成较大影响,若后续乌克兰危机继续恶化甚至战争爆发,或驱动油价大幅上行,建议密切关注乌克兰局势发展态势。

从能源角度而言,北溪二号项目运营受阻或支撑欧洲天然气价格维持相对高位。德国国防部长兰布雷希特于1月13日表示,北溪二号项目不应卷入地缘政治冲突,其后德国外交部于14日宣布,德国外交部长贝尔伯克将于17日至18日出访乌克兰和俄罗斯,旨在通过法国、德国、俄罗斯、乌克兰四国峰会进行斡旋调解。短期之内欧洲地缘政治局势预计维持高压状态,叠加北京冬奥会开幕在即,预计一季度欧亚天然气价格维持相对高位。若地缘局势继续升温,LNG价格再现大幅拉涨或为油价构成短期利好作用,考虑到天然气市场整体偏区域化,其对油价的支撑作用或相对有限,需持续关注天然气价格走势对油价的后续实际影响作用。

ICE荷兰TTF天然气3月合约价格现处90欧元/兆瓦时附近;日韩LNG到岸价1月均价在26元/百万英热单位,与前期相比有所回调;美湾地区1月LNG价格冲高回落,NYMEX Henry Hub天然气期货主力合约目前在3.8美元/百万英热单位左右,即2021年中价格水平。

5.突发事件

当地时间1月18日晚,土耳其卡赫拉曼马拉什省帕扎尔哲克县一处石油管线发生不明原因爆炸,导致卡赫拉曼马拉什和加济安泰普两省间交通中断。卡赫拉曼马拉什省省长乔世昆表示,管线石油运输已被切断,灭火工作及时展开。伊拉克石油部19日发表声明称,因爆炸中断的连接伊拉克北部基尔库克与土耳其杰伊汉港的输油管道目前已恢复运作,不会影响该国石油出口量。该事件或对油价构成一定短线利好作用,但影响相对有限。

图表9:OPEC原油产量

资料来源:金联创;隆众资讯;中银期货

图表10:美国原油产量

资料来源:金联创;隆众资讯;中银期货

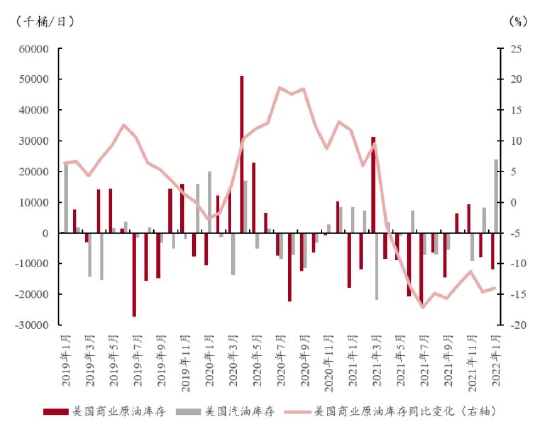

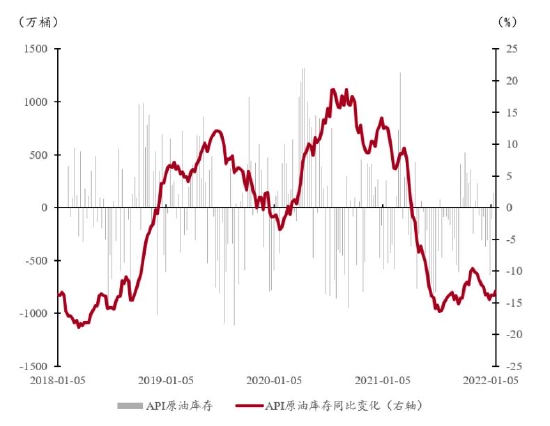

6.美国库存

1月API及EIA原油库存整体呈去库态势,成品油库存整体呈累库态势,但未对油价构成显著扰动。

截至1月21日当周,EIA原油库存增加237.7万桶至4.162亿桶,原预期减少约72.8万桶;当周库欣原油库存减少180万桶。当周EIA汽油库存增加130万桶至2.479亿桶,原预期增加250万桶;当周EIA包括柴油和取暖油的馏分油库存减少280万桶至1.252亿桶,原预期减少约130万桶。

截至1月21日当周,API原油库存减少87.2万桶,原预期减少40万桶,前值减少140.4万桶;当周库欣原油库存减少103.9万桶,前值减少149.6万桶,当周API汽油库存增加243万桶,原预期增加236.7万桶,前值增加346.3万桶;当周API精炼油库存减少223.9万桶,原预期减少130万桶,前值减少117.9万桶。

图表11:美国EIA原油库存

资料来源:Wind;中银期货

图表12:美国API原油库存

资料来源:Wind;中银期货

三、国内层面

1.宏观面

中国人民银行于1月17日开展7000亿元中期借贷便利(MLF)操作和1000亿元公开市场逆回购操作,MLF及公开市场逆回购操作的中标利率均下降10个基点,分别为2.85%及2.10%。央行宽货币政策导向已较为明确,若后续宽信用实际落地或为我国大宗商品相关行业的流动性环境构成一定利好因素,建议持续关注国内宏观政策指引。

2.需求侧

国内疫情形势表现相对平稳,加强免疫接种工作的全面开展对于防控疫情起到利好作用,经济复苏整体强劲。据国家卫健委数据,截至1月25日,全国31个省(自治区、直辖市)和新疆生产建设兵团累计报告接种新冠病毒疫苗297864.6万剂次。

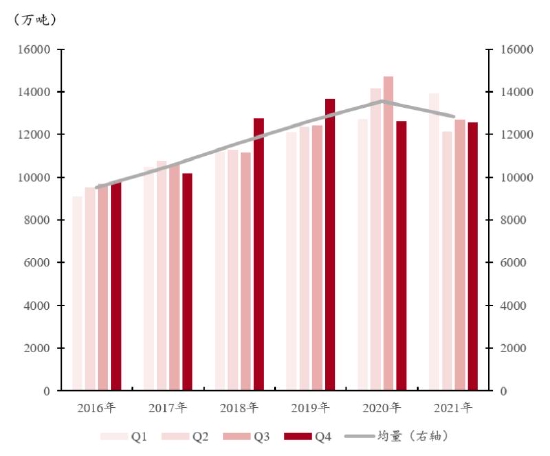

从我国原油进口量情况来看,据国家统计局数据,国内2021年1-12月全年原油进口量为51297.8万吨,约为985万桶/日,同比下降5.4%,为2001年以来首次,或因国家核查进口配额以及地炼配额趋紧等政策因素影响;其中12月进口原油4614万吨,约为1077万桶/日,环比增长10.4%,同比增长19.9%,为去年4月以来首次。

从我国原油加工量情况来看,据国家统计局数据,国内2021年1-12月全年原油加工量为70355万吨,同比增长4.3%,比2019年同期增长7.4%,两年平均增长3.6%;其中12月加工原油5873万吨,同比下降2.1%,上月为增长2.2%,比2019年同期下降0.1%,两年平均下降0.1%,日均加工189.5万吨。

图表13:国内原油进口量

资料来源:Wind;中银期货

图表14:主营炼厂+山东地炼开工率

资料来源:Wind;中银期货

图表15:汽柴油表观消费量

资料来源:Wind;中银期货

3.供给侧

国内原油生产基本平稳,2021年1-12月份,生产原油19898万吨,比2020年增长2.4%,比2019年增长4.0%,两年平均增长2.0%;其中12月生产原油1647万吨,同比增长1.7%,增速比11月放缓1.0个百分点,比2019年同期增长2.6%,两年平均增长1.3%,日均产量53.1万吨。

另中国海油于1月9日宣布,我国最大海上油田——渤海油田,2021年原油产量达到3013.2万吨,成为我国第一大原油生产基地,原油增量约占全国增量的近50%。中国海油2021年国内生产原油4864万吨,同比增长323万吨,增量占国内原油总增量的80%左右。

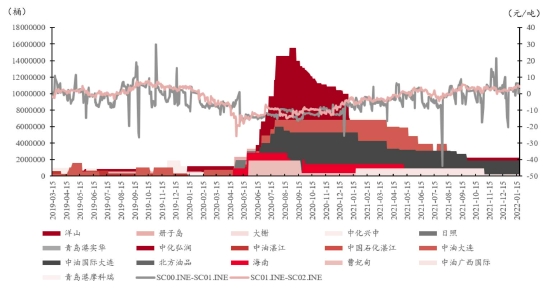

4.国内库存

2021年12月国内SC仓单库存无出入库,当前SC仓单库存共6287000桶,整体维持相对低位。从我国港口原油商业库存来看,整体延续去库态势,其中山东地区库存已降至今年新低位。

图表16:国内SC仓单库存

资料来源:INE;中银期货

四、市场政策导向

1.上期所副总经理陆丰当选“2022沪上金融家领军人物”

1月9日,连续第11年举办的金融界年度盛典“沪上金融家”评选结果揭晓,23位上海金融英才分获“2021沪上金融行业领军人物”“2021沪上金融行业创新人物”两大奖项。上海期货交易所党委委员、副总经理陆丰当选“2021沪上金融行业领军人物”。

2.2021年上海国际金融中心建设十大事件

新华社中国经济信息社发布“2021年上海国际金融中心建设十大事件”,上海原油期权名列其中。上海国际能源交易中心(INE)于2021年6月21日推出原油期权,成为我国首批以人民币计价并向境外投资者全面开放的期权品种。原油期权自上市以来总体运行平稳,经济功能初步发挥,境外投资者积极参与。

五、后市展望

目前原油价格整体走势偏强,一方面需求侧情绪自前期Omicron变异毒株扰动中逐步修复,另一方面供给侧后续增产空间或有限的市场预期有所升温,叠加地缘政治及突发事件因素,内盘SC油价突破前高站上545元/桶,外盘Brent油价则创七年新高。

国内宏观面来看,央行宽货币政策导向已较为明确,若后续宽信用实际落地或为我国大宗商品相关行业的流动性环境构成一定利好因素,建议持续关注国内宏观政策指引。国际宏观面来看,美国通胀压力持续高企,美联储提前加息预期构建已久,故预计后续市场反应或偏短期。

基本面来看,近期需求端表现相对持稳,前期Omicron变异毒株对油价构成较大扰动,但目前而言其对终端需求的实际影响程度或弱于预期,故市场情绪已逐步企稳修复,若后续欧美疫情趋稳,油价或仍存一定上行空间。供应端则扰动频生,一方面OPEC+12月产量未达计划值,市场对于其后续增产空间有限的预期显著升温,为油价构成支撑作用。目前来看,OPEC+或余约500万桶/日产能,从国家财政收入等层面考虑,预计OPEC+后续产量政策以稳固油价为主。另一方面,土耳其-伊拉克输油管道突发爆炸,导致石油运输中断数小时,为油价构成短期利好,但由于恢复较为及时,其影响较为有限。整体而言,供应端预计持稳偏紧运行,但需警惕高油价之下主要石油需求国或考虑再度释放SPR或推进伊核协议谈判,届时或存短线回调风险。

地缘政治来看,目前哈萨克斯坦国内局势已趋于平稳,预计影响相对有限;利比亚方面,总统大选推迟,政治局势仍较为复杂,或存潜在隐患;乌克兰方面,地缘局势持续升温,对于全球市场投资情绪以及原油供需两侧均或构成显著影响,若后续乌克兰危机继续恶化,或对油价构成利好作用,建议持续关注。

对于今年一季度原油价格的预期与2021年报维持一致,整体中性偏强但不排除大幅回调可能,预估内盘SC原油均价在490-540元/桶区间;预估Brent原油均价在78-83美元/桶区间。若美联储收紧流动性环境、疫情再现反复或伊核协议谈判取得突破性进展,SC原油价格或短暂下探至440-490元/桶区间;Brent原油价格或短暂下探至73-78美元/桶区间,但预计后续估值回归。

春节假期期间,综合考虑基本面因素及地缘政治局势,油价或仍以偏强走势为主,建议关注OPEC+2月部长级会议最新产量政策,若其维持或缩减现有增产幅度,油价存进一步上行空间。此外,若乌克兰局势继续升温甚至战争爆发,或驱动油价大幅上行,需防范市场波动风险。

中银国际期货 谷霄 陆茗