●上游原料推动短纤价格上涨

尽管在1月份下游企业停产放假,短纤的需求较差,但在PTA和乙二醇价格上涨的带动下,短纤价格跟随上涨。美国商业原油库存持续累库,原油价格表现并不强,PX价格相对较强,在1月份总体呈持续上涨态势,使PTA生产成本显著提升。乙二醇开工率持续偏低,进口量较少,1月份乙二醇价格表现最为亮眼。在PTA和乙二醇价格上涨的推动下,短纤生产成本明显提升,短纤价格出现上涨。

●季节性累库阶段

春节前,短纤工厂开工率出现显著下降,开工水平低于往年正常水平,供应量偏低。春节过后,随着复工复产,短纤进入供需双增的阶段,但通常供应端恢复的速度快于消费,从而使短纤出现累库,累库过程在短期将会延续,预计会持续到2月中旬。

●成本推动或告一段落

在原油价格没有出现显著上涨的情况下,聚酯产业链的品种价格表现强于原油难以持续。国内PX、PTA和乙二醇依然处于产能快速扩张阶段,随着产能不断增长,开工率下降的空间已经很小,预计PTA和乙二醇的供应量将会出现明显回升,累库压力增大,对短纤而言,来自PTA和乙二醇价格上涨带来的成本推动作用难以持续。

●行情展望

1月份,短纤价格表现较强,主要受到来自上游PTA和乙二醇价格上涨带来的成本上升;其次,在原油消费传统旺季,存在对原油价格上涨的预期,此外,市场对我国短纤消费需求回升也有所期待。

美国EIA商业原油库存持续增加,在原油消费旺季不断累库,原油价格表现偏弱,来自成本端的持续推动预期或被证伪。尽管国内需求会出现回升,但上游PTA、乙二醇和短纤自身的产能不断扩张,需求增量很难超过产能增量。2月份短纤将出现季节性累库,短纤期价或将回落,在“金三银四”预期下,预计回落空间不大,价格回落之后仍有上行机会。

风险因素:原油价格大幅上涨;国内消费需求恢复超预期。

一、行情回顾

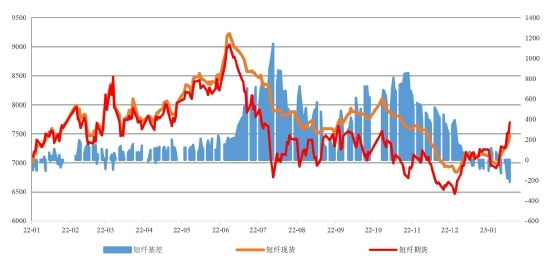

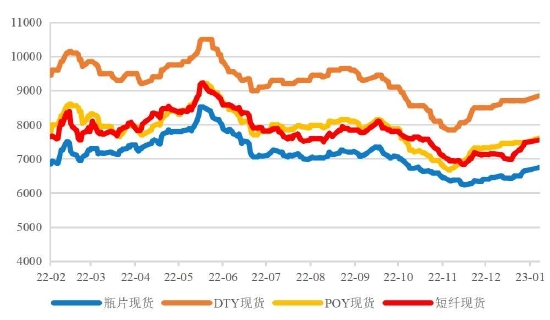

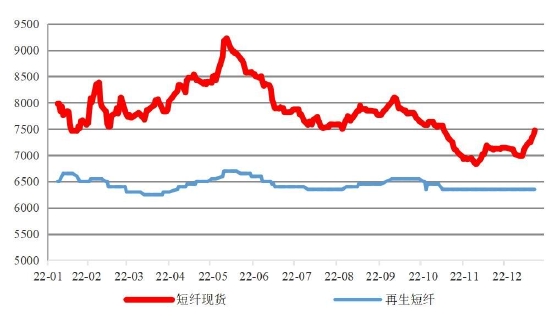

2022年12月份,短纤的绝对价格处于低位,12月初短纤期价一度跌破6500元/吨,12月初短暂下跌后,持续反弹。1月上旬,短纤价格出现回调,随后再度恢复上涨,创2022年7月底以来的新高。

1月份短纤现货价格的运行区间为6987-7477元/吨,期货价格的运行区间为6908-7696元/吨,从短纤现货和期货运行区间可以看出,短纤期货价格从1月初略微贴水于现货价格,1月下旬变为升水。PF3月合约从12月初时的最低点6464元/吨,至1月20日春节放假前的最后一个交易日最高涨至7702元/吨,最大上涨1238元/吨,最大涨幅19.2%。短纤基差在1月份总体走弱,1月初最高116元/吨,至1月20日,走弱至-220元/吨附近。临近春节,现货成交有价无市,期货价格涨幅相对于现货价格更为明显。

短纤价格在上涨主要受上游PTA和乙二醇成本端上涨的驱动,从需求来看,在价格上涨时需求并不好,1月份尽管现实需求不好,但市场对未来需求的预期并悲观。2022年全年短纤市场呈现供需双弱的格局,需求持续较差的特征更为明显,市场普遍预计2023年国内纺织服装消费复苏有利于短纤需求增长。

图1:短纤期现走势与基差

数据来源:Wind、国联期货研究所

二、上游PTA乙二醇推动短纤成本抬升

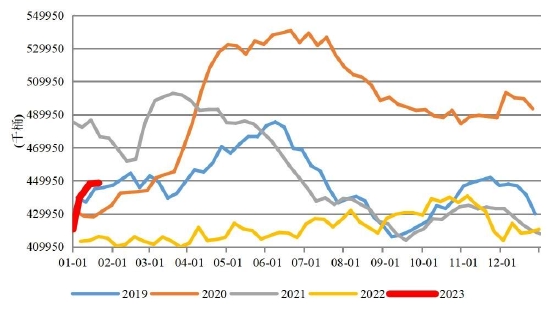

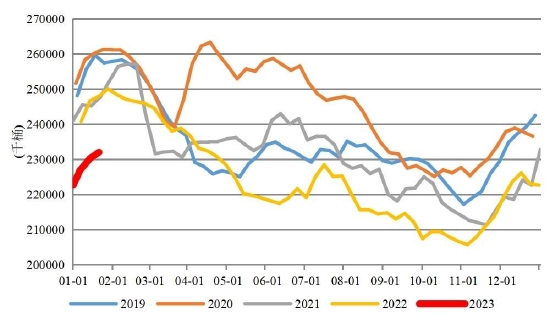

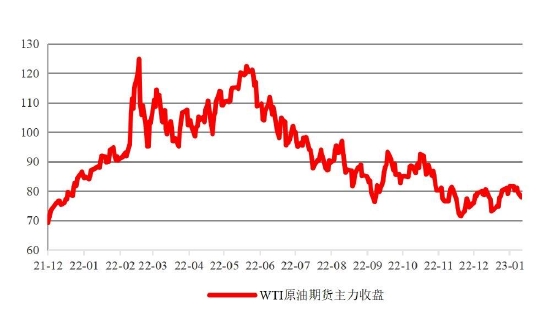

2.1 原油价格在需求旺季表现平淡

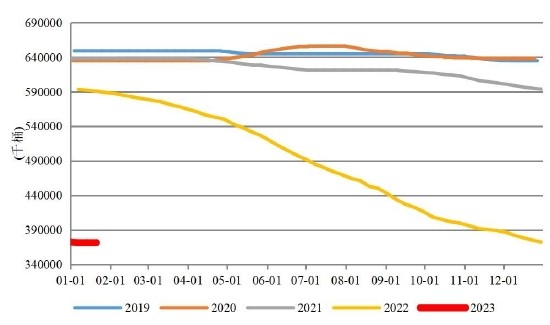

12月份-次年1月,北半球处于寒冬,取暖需求增加,原油需求处于传统旺季阶段。由于今年冬季北半球气温总体偏高,尽管一度出现极端严寒天气,但很快出现升温,因此取暖需求不及预期。美国EIA商业原油库存自2022年12月23日至的当周至今,已经连续五周出现累库。其中,1月6日当周,EIA商业原油库存超预期增加1896.1万桶,主要原因在于12月底,美国多地发生暴风雪天气,炼油厂开工率下降所致。但随后两周,商业库存依然延续累库,显示出原油需求旺季不旺。

俄乌冲突对国际原油市场的供应扰动犹在,西方国家对俄罗斯能源的新一轮制裁将于2月5日开始,届时将对包括柴油在内的俄出口成品油实施新的价格上限。欧盟各成员国经协商后同意,将俄柴油出口价格限制在每桶100美元至110美元之间,而这一方案也得到了七国集团的同意。而针对西方国家的限价令,俄罗斯此前已出台反制措施,宣布从今年2月1日起,禁止向实施限价令的国家供应石油产品。

自2022年6月份以来,美国原油产量基本上一直处于1200万桶/日的产出水平,截至1月20日当周,美国原油产量为1220万桶/日,市场预期2023年美国原油产量还将出现增长。据悉,美国正在审查并考虑取消原定于今年9月前出售战略石油储备的计划。在去年为平抑油价释放了创纪录的战储后,拜登政府现在将重点转向重新补充战略石油储备。

图2:美国EIA商业原油库存

数据来源:Wind、国联期货研究所

图3:美国战略石油储备库存

数据来源:Wind、国联期货研究所

图4:美国EIA汽油库存

数据来源:Wind、国联期货研究所

图5:WTI原油主力合约收盘价

数据来源:Wind、国联期货研究所

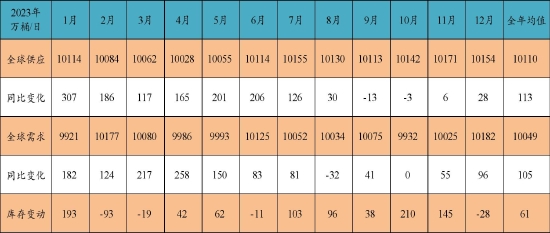

图6:EIA全球原油供需短期展望报

数据来源:EIA、国联期货研究所

1月10日,EIA月报第一次对2024年的全球原油进行供需预测,EIA预计2022/23/24年全球原油供应量分别为至9997/10110/10282万桶/日,同比+431/+113/+172万桶/日,较上月预期值调整0/+4/0万桶/日;预计2022/23/24年全球油品需求量分别为9944/10049/10221万桶/日,同比+190/+105/+173万桶/日,较上月调整-39/-34/0万桶/日。

本次EIA报告对2023年的供需数据预测显示,全球供应小幅增加变动不大,对需求下调较为明显,同时也下调了2022年的全球需求预估,2023年全球原油供应过剩量上调,2022年12月份时对2023年全球原油供应过剩预测值为23万桶,本次报告将过剩量上调至61万桶。

2.2 PTA乙二醇价格表现强势 但难以持续

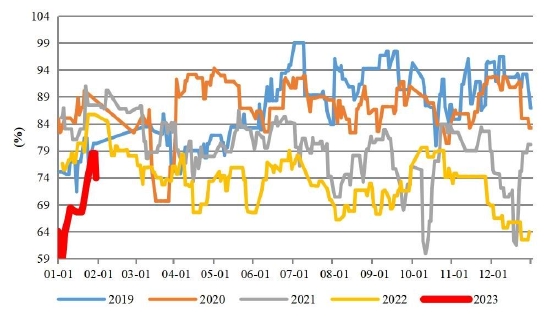

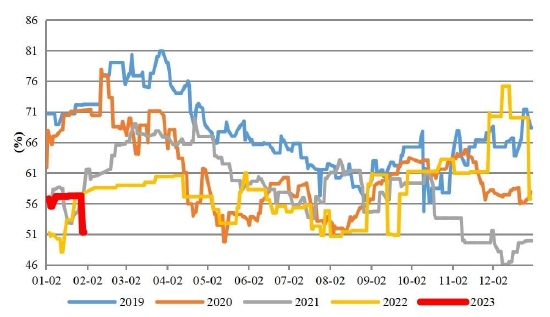

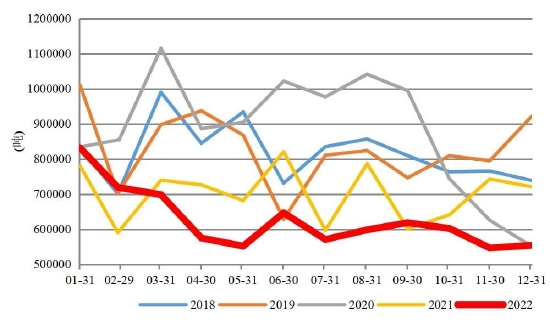

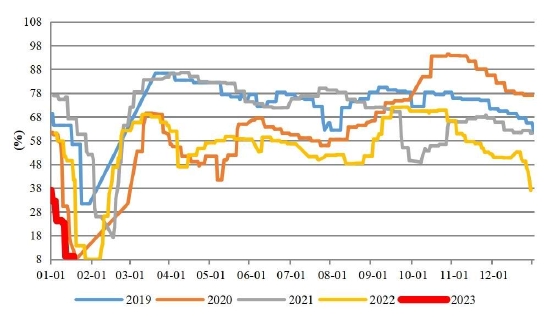

1月份,由于下游提前放假,聚酯需求差,倒逼上游PTA和乙二醇降低开工率,1月份总体呈现供需双弱的格局。PTA工厂开工率在2022年12月份持续低迷,1月初进一步下降至60%以下,出现近年来少有的低开工水平。尽管PTA开工率非常低,但由于产能逐年增长,从PTA周产量数据来看,PTA产量数据并不低,1月份以来,PTA周产量数据均在90万吨/周以上。1月底,PTA开工率已经出现显著回升,截至1月30日PTA开工率74.2%,较节前上升了5.3个百分点。

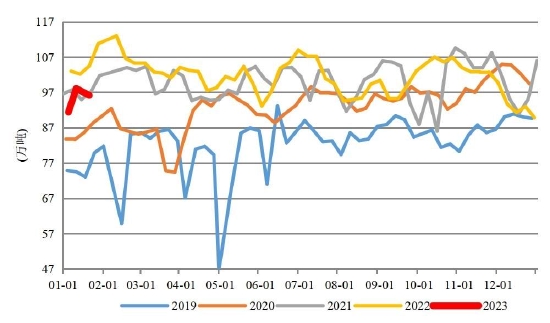

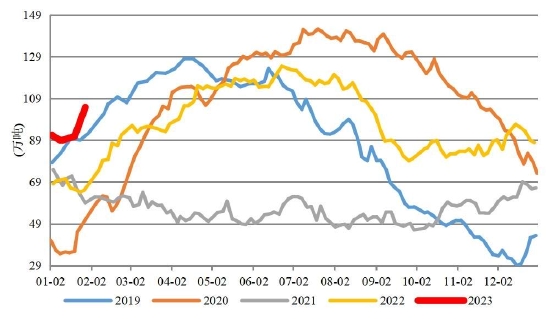

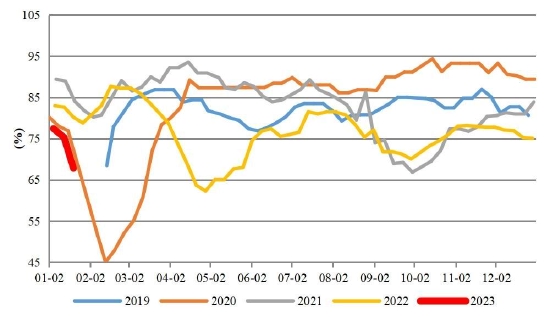

乙二醇综合开工率在12月底出现快速下降,整个1月份持续在低位,节后乙二醇开工率再度下降,近期乙二醇开工率下降主要来自于油制乙二醇。除了乙二醇开工率偏低造成供应下降之外,乙二醇进口量也较低,2022年12月,我国进口乙二醇数量55.4万吨,跟11月份基本持平,较2021年同期下降23.2%。2022年全年,累计进口乙二醇751万吨,较2021年下降91.6万吨,同比下降10.9%。尽管乙二醇供应量较低,但从乙二醇的港口库存情况来看,并未出现去库存,目前已经进入到季节性累库阶段。

图7:PTA工厂开工负荷

数据来源:Wind、国联期货研究所

图8:PTA周产量

数据来源:Wind、国联期货研究所

图9:乙二醇综合开工率

数据来源:Wind、国联期货研究所

图10:MEG月度进口数量

数据来源:Wind、国联期货研究所

图11:江浙两地乙二醇库存

数据来源:Wind、国联期货研究所

图12:PTA和乙二醇现货价格走势

数据来源:Wind、国联期货研究所

PTA价格上涨除了受PTA开工率偏低影响之外,同样也受到来自PX价格上涨的影响,1月份PX价格非常坚挺,总体呈现持续上涨态势,PX现货价格从1月初时的低点940美元/吨,最高上涨至1054美元/吨。PX价格上涨带来的PTA生产成本提升大致在500元/吨,这与TA5月合约在1月份的最大涨幅基本一致。

在原油价格没有出现显著上涨的情况下,PX、PTA、乙二醇以及聚酯品种很难长期独立于原油,表现持续好于原油。而且从供需上来看,PTA和乙二醇依然处于产能扩张的高峰期,PTA开工负荷低位回升,供应增加,尽管乙二醇开工率和进口量均偏低,但港口库存依然出现累库。因此,尽管PTA乙二醇在12月-2023年1月期间价格表现较强,预计难以持续。

三、短纤供需双增 季节性累库将延续

3.1 节后复工复产 短纤产量将出现增长

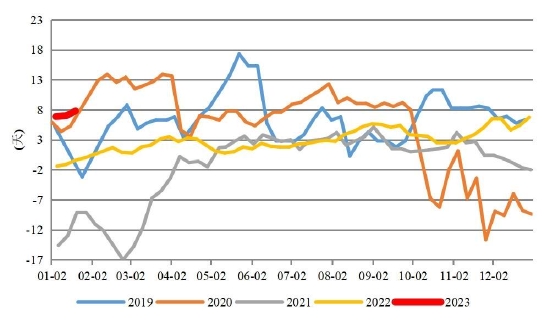

2022年,短纤工厂开工率明显低于往年同期,尽管产能进一步增长,但短纤产量不增反而出现小幅下滑。根据卓创资讯的统计数据,2022年我国短纤产量716.7万吨,较2021年下降4.1万吨,同比下降0.6%。2022年9月份至今,国内短纤工厂开工率持续偏低,1月之后进一步下降,1月中旬下降至70%以下。

1月份以来,短纤现货价格表现略强于长丝,短纤现货加工费稳中有升。截至1月30日,短纤加工费1105元,处于盈亏平衡点附近。春节过后,进入复工复产的阶段,从短纤现货加工费情况来看,并没有处于严重亏损状态。目前的加工费水平虽不能激励短纤工厂大幅度提升开工水平,但也并不会对复产形成障碍。预计,在正常的季节性复工复产的过程中,2月份短纤开工率将会出现显著回升,短纤产量出现明显增长。

图13:涤纶短纤工厂开工负荷

数据来源:Wind、国联期货研究所

图14:短纤月度产量数据

数据来源:卓创资讯、国联期货研究所

图15:主要聚酯品种现货价格

数据来源:Wind、国联期货研究所

图16:长丝和短纤现货加工费

数据来源:Wind、国联期货研究所

3.2 供应恢复快于需求 累库还将继续

短纤的用途比较广泛,按用途不同主要分为纺纱制线用、填充用、非织造用三大类。根据卓创资讯的统计,2022年的短纤消费结构中,纺纱用占比大致在66%,无纺布占比13%,填充材料占比10%,缝纫线占比9%,其他用途占比2%。消费结构占比与2021年相比变化不大。可以看出,除了无纺布之外,纺纱、缝纫线和填充材料等用途,最终还是跟纺织服装领域的消费相关。

春节前,纯涤纱工厂和江浙织机提前放假,需求进入冰点,随着春节过后,复工复产,下游需求也会逐步恢复,但下游需求恢复速度往往相对于上游产品相对缓慢,因此,在2月中旬之前,短纤库存还将继续增加。

图17:涤纶短纤库存天数

数据来源:Wind、国联期货研究所

图18:江浙织机开工负荷

数据来源:Wind、国联期货研究所

在短纤生产和消费领域中,有原生短纤和再生短纤两种,在一定的价差之下,原再生短纤的市场份额会产生相互替代的效应。由于生产方式截然不同,原生短纤和再生短纤拥有不同的成本逻辑,原生短纤的成本主要由上游PTA和乙二醇价格决定,最终受国际原油价格影响。再生短纤主要成本在于旧瓶回收、清洗、加工等环节,而各个环节都具有非常强的成本刚性。从走势看,再生短纤价格波动较小,原再生短纤价差变化主要来自于原生短纤的价格波动,2022年上半年,原生短纤价格持续上涨,原再生短纤基差从2022年初时的700元/吨,一度扩大至2500元/吨,原再生短纤价差过高在一定程度上会抑制原生短纤的消费需求。1月初时,原再生短纤价差在640元/吨附近,至1月底,原再生短纤价差上升至1200元/吨附近,再生短纤的价格优势显现,不利于原生短纤消费。

图19:原生短纤和再生短纤现货走势

数据来源:Wind、国联期货研究所

图20:原再生短纤价差

数据来源:Wind、国联期货研究所

3.3 下游消费“金三银四”预期与现实相互碰撞

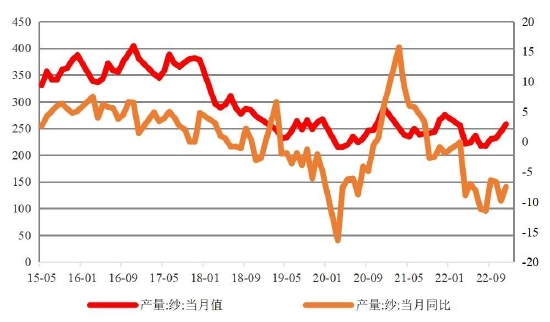

2022年纱线和坯布市场表现尤其偏弱,在产量持续低迷的情况下,依然出现持续累库的局面。纱线和坯布累库开始于2021年8月份,当时从远低于往年同期水平,持续累库至2021年底时已经达到近年来同期最高水平,到了2022年库存进一步增长,累库过程一直持续到2022年7月底,历时整整1年。到了8-9月份,纱线和坯布库存快速下降,但10月份库存走平,显示出旺季不旺的特征。

图21:纱线产量及同比数据

数据来源:Wind、国联期货研究所

图22:坯布产量及同比数据

数据来源:Wind、国联期货研究所

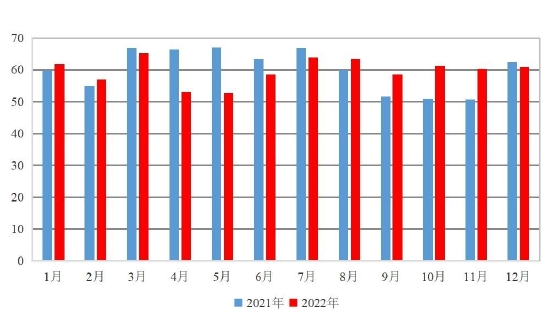

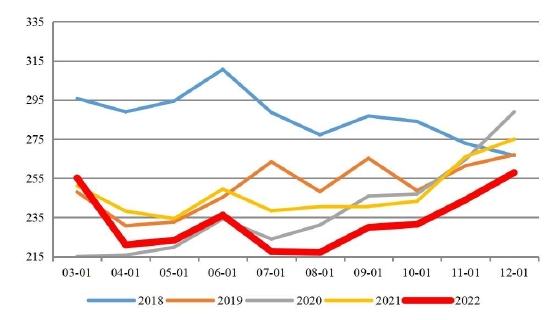

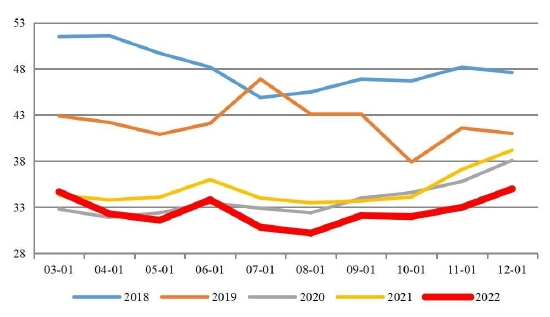

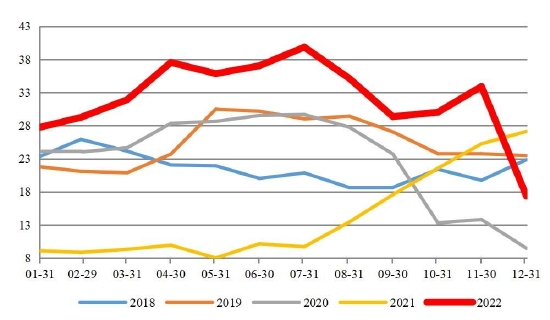

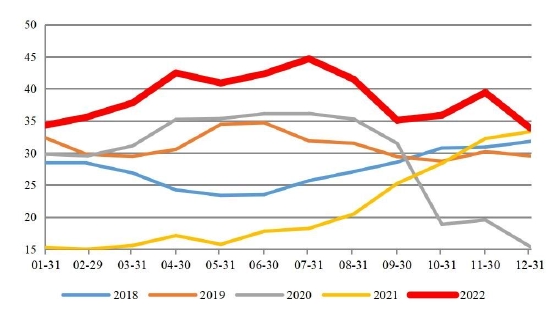

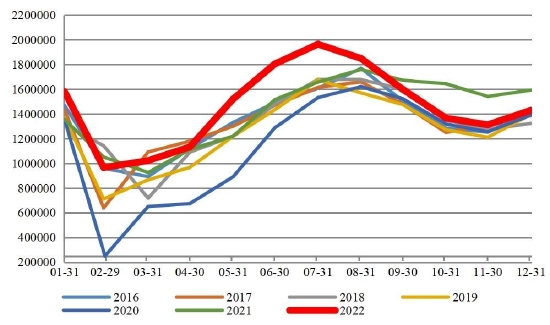

从历年纱线和坯布每月的产量统计数据看,纱线和坯布的产量呈现出一定季节性特征,3-4月份是纱线和坯布的产销传统旺季阶段,具有“金三银四”的季节性特征。2022年国内纺织服装消费持续低迷,今年有望出现复苏。因此,今年对“金三银四”传统旺季需求恢复的预期比较强烈,2月份处于行业需求从冰点逐步恢复的阶段,而且上游开工恢复的速度通常会快于下游。2月份,将会面临预期强而现实较弱的矛盾之中,下游需求回暖难以改变上游累库的局面。

图23:纱线产量季节性表现

数据来源:Wind、国联期货研究所

图24:坯布产量季节性表现

数据来源:Wind、国联期货研究所

图25:纱线库存天数

数据来源:Wind、国联期货研究所

图26:坯布库存天数

数据来源:Wind、国联期货研究所

2022年12月份,纱线市场表现较好,产量季节性回升比较明显,12月份纱线产量257.9万吨,环比回升5.7%,但跟往年同期相比依然偏低,同比下降6.2%。由于纱线产量持续偏低,下游需求恢复使得纱线库存大幅度下降,纱线库存天数11月份时为34天,到了12月份下降至17.5天,从库存历年偏高降至偏低水平。纱线库存水平偏低,存在补库存的需要。相对而言,坯布的产量和库存变化比较温和。

四、国内纺织服装消费预期好转 出口市场或将走弱

4.1 纺织服装内需有望出现复苏

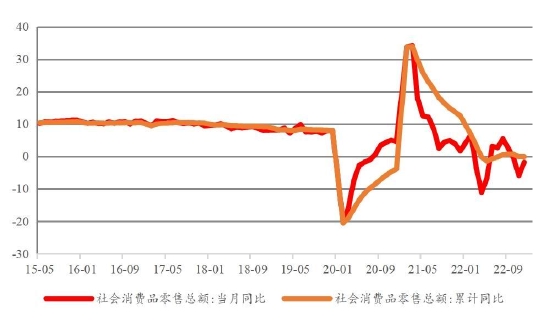

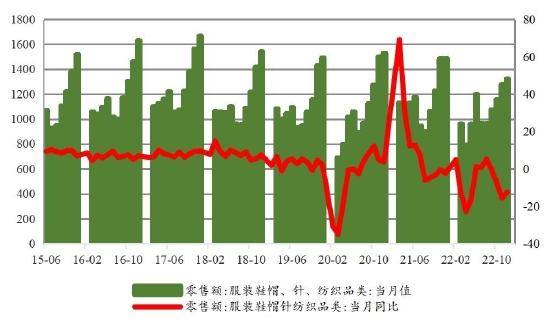

2022年,我国社会消费品零售总额数据总体偏弱,而国内纺织服装消费较弱的局面更加明显。3-5月份,国内零售数据连续3个月出现负增长,尽管6-8月份出现恢复,但本应是消费旺季的10月份再次出现负增长。今年上半年我国纺织服装内需非常弱,3-5月时连续3个月时间出现同比大幅负增长,分别同比下降12.7%、22.8%和16.2%,6-7月份虽然出现同比回升,但增速很低,8月份国内纺织服装零售额同比增长5.1%。尽管在9月份国内纺织服装零售额出现环比回升,但跟去年9月份相比却同比下降0.5%,10月份同比下降7.5%,降幅较9月份显著扩大,同比数据显示出纺织服装内需消费偏弱。

从国内纺织服装消费的季节性看,10-12月,国内纺织服装零售额呈逐月上升趋势,12月份通常为全年最高值。10月份本是国内纺织服装消费明显转旺的季节,但10月份无论从社会消费品零售总额还是纺织服装内需消费,均显示出旺季不旺的特征。12月份,国内纺织服装消费额季节性回升,但跟往年同期相比依然较弱。12月份我国纺织服装零售额1321亿元,同比下降12.5%,明显弱于社会消费品零售总额的数据,社会消费品零售总额在12月份同比下降1.8%,显示出国内消费需求依然较弱。

11月底,工信部引发重点培育纺织服装百家品牌名单,12月14日国务院印发《扩大内需战略规划纲要(2022-2035年)》,该纲要指出必须坚定实施扩大内需战略,不断释放内需潜力,充分发挥内需拉动作用,建设更加强大的国内市场,推动我国经济平稳健康可持续发展。在中央政府出台扩大内需的战略规划之后,地方政府会陆续出台具体的稳增长、促消费的具体措施,2023年被长期抑制的消费需求有望集中释放,国内纺织服装消费市场将会出现复苏。

图27:我国社会消费品零售额

数据来源:Wind、国联期货研究所

图28:国内纺织服装消费额及增速

数据来源:Wind、国联期货研究所

4.2 海外加息进程进入尾声 但依然处于加息进程

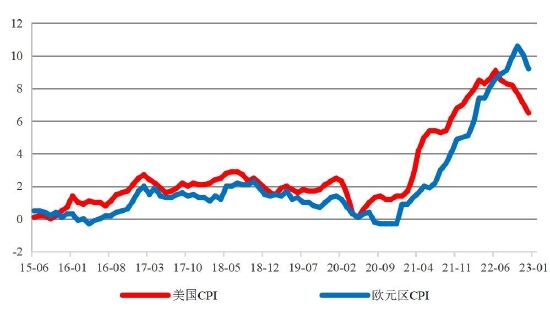

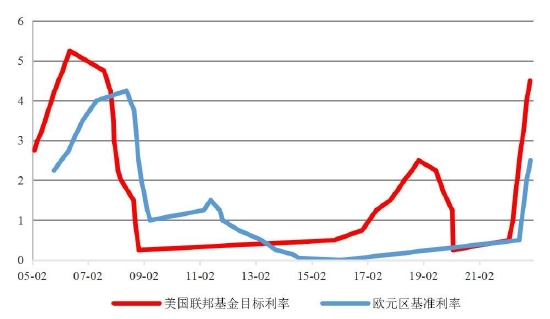

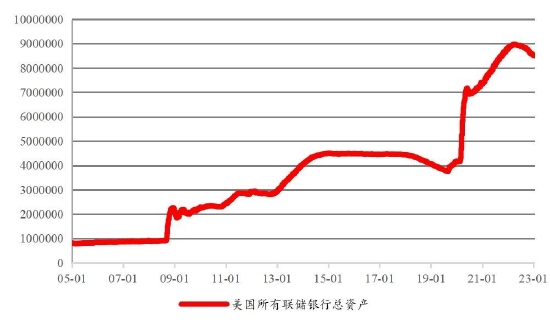

2020年,美国为应对新冠肺炎病毒大流行对经济的不利冲击,一次性将利率降至0.25%,再次启动量化宽松的政策,使美联储的资产负债表快速扩张,从2020年初的4.17万亿美元,至2022年4月中旬,最高达到8.96万亿,2年多时间累计增幅高达115%。货币宽松政策促进经济企稳回升,但随着时间的推移,负面效应逐步显现,2021年开始欧美国家CPI逐步上升,2022年加速上行,美国的通胀一度达到了1983年以来最严重的水平,6月份CPI同比增幅最高达到9.1%,随后逐步回落,至12月份美国CPI数据下降至6.5%。欧元区的通胀水平更加严重,创出自欧盟成立以来的最高水平,10月份时欧元区CPI数据同比增幅高达10.6%,12月份欧元区CPI下降至9.2%,通胀依然较高。

为了应对异常严峻的通胀形势,欧美纷纷退出量化宽松的购债计划,启动加息,美联于3月17日启动第一次加息,加了25个基点,当时市场普遍预期至2022年底将会把利率调整至3-3.5%。俄乌冲突发生后,油价和粮食价格大幅上涨,通胀快速上行,加息步伐加速,截至目前,美联储已经将利率上调至4.5%,高于启动加息之初的市场预期。欧洲央行7月底开始加息,从零利率至2022年底加息至2.5%。

近期,美联储和欧洲央行将继续加息,市场预期美联储加息25个基点,英国央行和欧洲央行将加息50个基点。2月初,加息完成之后,预计美联储的目标利率调整至4.75%,欧元区的利率为3%。美国加息过程进入尾声,利率降进一步上调至5%以上,预计在2023年不会降息。欧洲央行还将继续加息,使通胀回归到合理水平。

图29:美国和欧元区CPI数据

数据来源:Wind、国联期货研究所

图30:美联储和欧洲央行基准利率

数据来源:Wind、国联期货研究所

图31:美国所有联储银行总资产

数据来源:Wind、国联期货研究所

图32:美国和欧元区制造业PMI

数据来源:Wind、国联期货研究所

尽管美国和欧洲通胀水平有下降的迹象,但仍在处于高位,美联储和欧洲央行还在持续加息,由于欧元区通胀水平依然较高,预计2023年欧元区加息幅度将会超过美国,从而时美欧之间息差减少。美联储的资产负债表经过大幅扩张之后也存在缩表的需要,目前我们以及看到美联储缩表的迹象,2023年将会持续加速缩表。由信用扩张带来的经济繁荣很容易再次进入衰退,从美国和欧元区的制造业PMI数据看,2022年以来制造业PMI持续下滑的趋势非常显著,而且目前最新的数据显示,欧美的制造业PMI数据均跌至荣枯线之下。2023年,海外总需求下滑或难以避免,从而对我国出口市场产生不利影响。

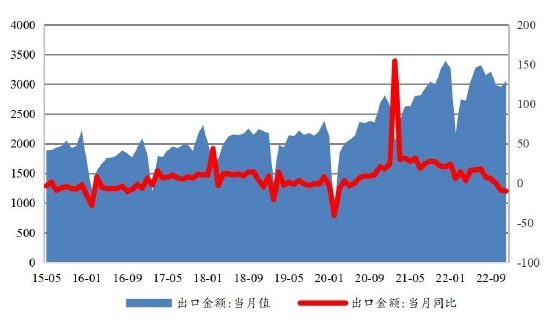

4.3 纺织服装出口面临较大的下滑压力

2022上半年,从海关的出口统计数据来看,5-7月份出口形势依然非常好,出口数据增速很高。但8月份之后出口下滑非常明显,显示出口同比增速出现下滑,到了10-11月开始出现同比负增长。11月份,出口金额下降至2960.9亿美元,环比下降0.8%,同比下降8.7%,虽然环比看降幅不大,但同比降幅非常大,本应是出口的旺季,但同比大幅下降,9-11月份的出口数据均显示出旺季不旺的特征。2022年8月份之后,出口市场下滑的趋势非常显著,海外需求下降是主因。2022年12月份,出口情况出现环比回升,出口金额3060.8亿美元,但同比依然下降9.9%。2022年全年我国出口累计3.59万亿美元,同比增长7.0%。由于海外需求下滑,预计,2023年我国出口市场将面临较大的下行压力。

图33:我国月度出口金额及增速

数据来源:Wind、国联期货研究所

图34:我国服装出口额季节性

数据来源:Wind、国联期货研究所

2022年1-12月,纺织服装累计出口3233.4亿美元,增长2.6%,其中纺织品出口1479.5亿美元,增长2.0%,服装出口1754亿美元,增长3.2%。12月,纺织服装出口253亿美元,下降16.1%,环比增长3.7%,其中纺织品出口110亿美元,下降22.9%,环比下降2.3%,服装出口142.9亿美元,下降10.1%,环比增长8.9%。8月份之后,我国出口形势总体走差,纺织品服装出口下滑的幅度更大,12月份同比降幅高达16.1%,主要原因在于海外需求出现明显下降。

纺织品出口季节性变化不明显,而服装出口通常会呈现出比较明显的季节性特征,7-8月份往往形成全年出口的高点,9-12月呈逐月下降趋势。2021年下半年,服装出口尤其旺盛,在转淡的时间并未出现明显的下降,出口金额高于往年同期。去年服装出口基数较高,造成2022年9月份之后,服装出口数据降幅较大。

2022年5-7月份,我国服装出口形势较好,不但明显高于往年同期,还呈现出逐月上升的态势,8月份开始出现下滑苗头,9-11月份降幅逐月扩大,恢复往年的季节性特征。12月份,纺织品服装出口金额环比回升,符合季节性特征,但同比降幅较大。由于海外需求下滑,2023年出口形势不容乐观。

五、总结与展望

5.1 总结

2022年,短纤市场呈现供需双弱的特征,短纤产能增长,但开工率明显下降,全年产量小幅下降。国内短纤消费量下降比较明显,出口市场稳中有增,但出口数量增量有限,难以对短纤供需产生重大影响。

进入2023年1月份之后,短纤供需双弱的格局延续,但市场对未来需求不再过度悲观。1月份下游企业停产放假,短纤的需求较差,但在PTA和乙二醇价格上涨的带动下,短纤价格跟随上涨。美国商业原油库存持续累库,原油价格表现并不强,PX价格相对较强,在1月份总体呈持续上涨态势,使PTA生产成本显著提升。乙二醇开工率持续偏低,进口量较少,1月份乙二醇价格表现最为突出。在PTA和乙二醇价格上涨的推动下,短纤生产成本明显提升,短纤价格出现上涨。

2022年12月份,短纤下游纱线市场表现明显较好,纱线产量季节性回升,库存却大幅度下降,库存天数从相对偏高,直接降至相对偏低,后期纱线或存在补库存的需要。

5.2 展望

美国EIA商业原油库存持续增加,在原油消费旺季不断累库,原油价格表现偏弱,来自成本端的持续推动预期或被证伪。在原油价格没有出现显著上涨的情况下,聚酯产业链的品种价格表现强于原油难以持续。

国内PX、PTA和乙二醇依然处于产能快速扩张阶段,随着产能不断增长,开工率下降的空间已经很小,预计PTA和乙二醇的供应量将会出现明显回升,累库压力增大,对短纤而言,来自PTA和乙二醇价格上涨带来的成本推动作用难以持续。尽管国内需求会出现回升,但上游PTA、乙二醇和短纤自身的产能不断扩张,需求增量很难超过产能增量。2月份短纤将出现季节性累库,短纤期价或将回落,在“金三银四”预期下,预计回落空间不大,价格回落之后仍有上行机会。

风险因素:原油价格大幅上涨;海外需求超预期。

国联期货 贾万敬