一、行情回顾

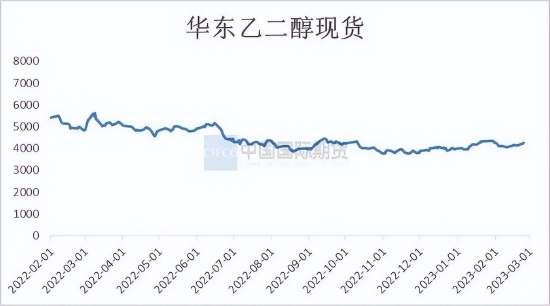

2月乙二醇价格震荡运行,先跌后涨。2月中下旬伴随下游聚酯、织造开工逐步回升,需求端表现逐步好转,乙二醇装置检修较多,供应端压力减弱,乙二醇价格止跌反弹。2月原料端煤炭方面坑口煤价经过连续大幅下跌后,需求开始释放,随着电厂开始去库存,采购意愿开始提升,煤价企稳回升,乙二醇成本略有提升。EG华东现货市场月均价4158元/吨,较1月上涨0.89%。月内最低价格4020元/吨,最高价格4290元/吨。

图1-1:EG现货价格历史走势(元/吨)

资料来源:Wind,中期研究院

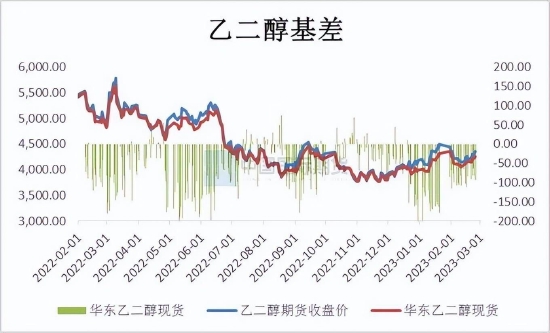

图1-2:EG主力基差(元/吨)

资料来源:Wind,中期研究院

2月乙二醇现货基差小幅走强,港口库存缓慢去化,可流通供应量略有减少,现货基差走强。

二、市场情况分析

1.EG供给情况

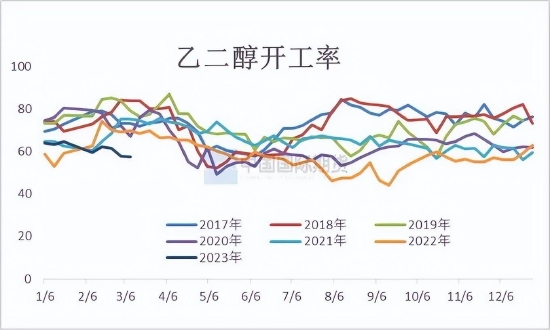

2023年2月国内乙二醇总产能为2477.5万吨,煤制乙二醇总产能为913万吨。盛虹炼化100万吨2月底3月初将投料试车;海南炼化80万吨目前负荷在7-8成水平。陕西榆林化学180万吨2.10起因故降负运行,预计影响时间延长。卫星石化180万吨两线均正常运行,负荷在6-7成。富德能源50万吨2.19附近停车10天左右。浙江石化一期、二期总计235万吨开工负荷6成。河南煤业(永城二期)20万吨计划3月上旬重启。内蒙古兖矿40万吨计划3月检修一个月。新杭能源40万吨其中一线催化剂更换中预计27日前后恢复;阳煤寿阳20万吨计划3月中旬重启。2月乙二醇平均开工率59.63%,较1月回落3.85%。

图2-1:EG月度产量(万吨)

资料来源:卓创资讯,wind资讯,中期研究院

图2-2:EG开工率(%)

资料来源:卓创资讯,wind资讯,中期研究院

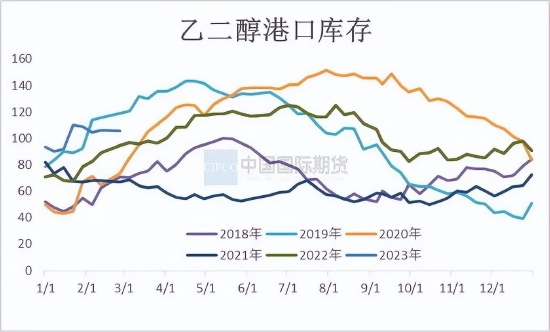

2.EG库存情况

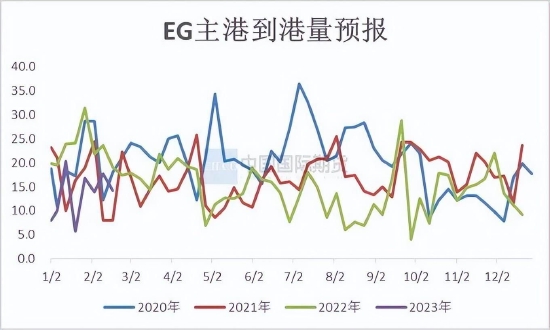

2月港口库存逐步回落,月底华东主港地区MEG港口库存约105.8万吨,较1月底港口库存110.1万吨减少4.3万吨。2月乙二醇港口出货起色不佳,特别是现货库存日均发货持续处于低位。部分合约库区存腾罐需求但是日均出货依旧弱于去年同期,其中一方面来自于国产自给率提升,另一方面工厂自身备货充足以及隐性库存高位也抑制了部分提货需求。2月乙二醇依旧处于累库的末端,社会库存仍在高位堆积过程中。3月起随着部分装置检修落实以及需求环节的进一步恢复,乙二醇有望进入去库阶段。

图2-3:EG到港量(万吨)

资料来源:wind资讯,中期研究院

图2-4:EG港口库存(万吨)

资料来源:wind资讯,中期研究院

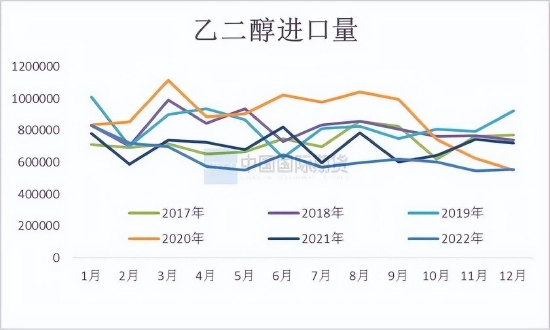

3.EG进出口情况

2022年12月乙二醇进口量55.40万吨,均价467.74美元/吨,1-12月累计进口总量751.08万吨,环比增加1.41%,同比减少23.15%。

图2-5:EG进口量(吨)

资料来源:卓创资讯,中期研究院

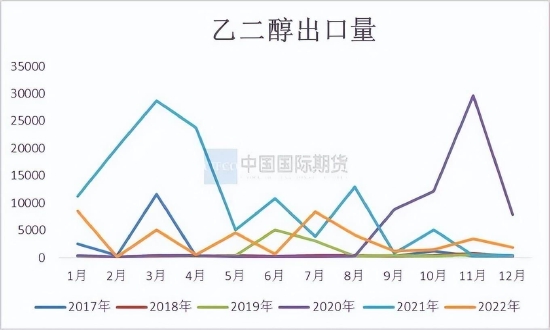

图2-6:EG出口量(吨)

资料来源:卓创资讯,中期研究院

12月份乙二醇出口总量0.19万吨,环比减少44.05%,同比增加371.3%,出口总额约为123.71万美元,出口单价为643.71美元/吨。1-12月累计出口总量4.04万吨。

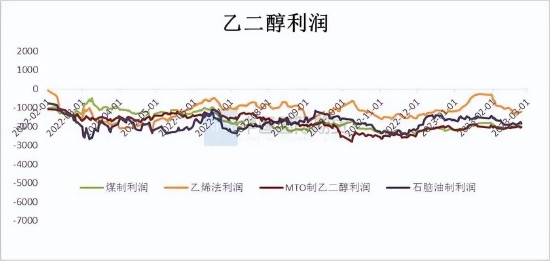

4.EG利润

2月乙烯制乙二醇利润呈现明显好转,煤制乙二醇利润也相应回升。2月煤炭价格在港口高库存压制及进口放松等因素影响下走弱明显,2月中旬附近5500K动力煤价格走低至1000元/吨以下。煤制乙二醇市场平均利润为-1992元/吨;甲醇制乙二醇市场毛利为-2030元/吨;乙烯制乙二醇平均利润为-1040元/吨;石脑油制乙二醇利润为-1787元/吨。2月内乙二醇现货商谈价格持续走高,动力煤现货市场价格略有调整,乙二醇成本略有提升,受此影响煤制乙二醇生产利润出现修复。

图2-7:EG利润(元/吨)

资料来源:wind资讯,中期研究院

三、上下游市场情况分析

1.煤制EG市场情况

2023年春节期间煤制乙二醇负荷呈上升趋势,2月国内乙二醇总产能为2477.5万吨,煤制乙二醇总产能为913万吨。2月上旬起煤制乙二醇开工出现明显走低,主要是受到榆林化学降负影响,预计月底恢复;新杭能源装置在2月上旬起一线更换催化剂降负运行,月末恢复。2月随着煤炭价格回落及乙二醇价格修复,煤制乙二醇效益好转明显,部分前期减停产装置有重启计划或意向。新疆天盈、红四方装置目前已在重启中,寿阳、永城二期、华谊装置在3月附近有重启计划或意向,广汇装置稍晚,初步计划在4月附近重启,共计145万吨。经过长时间的稳定运行,黔希及兖矿装置在2-3月有计划检修安排,其中黔希预计在2月底前后开始检修,兖矿原检修计划在3月初,目前推迟至3月中下旬执行。

图3-1:EG产能分布

资料来源:wind资讯,中期研究院

图3-2:煤制EG装置开工率(%)

资料来源:wind资讯,中期研究院

2.EG下游聚酯

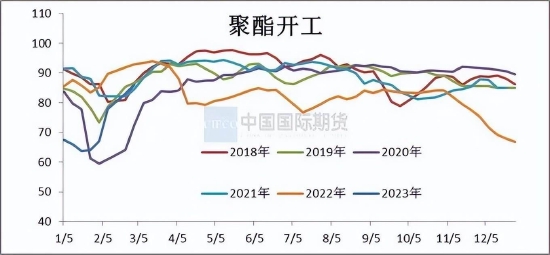

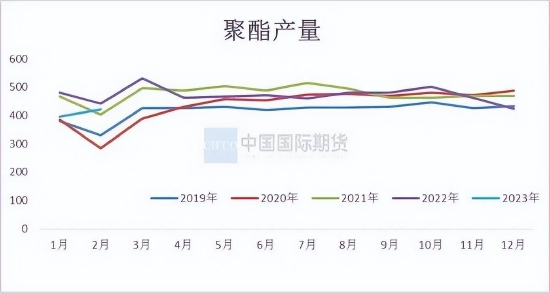

2月聚酯开工负荷提升明显,春节后在补库需求的带动下,聚酯开工快速提升。2月平均聚酯开工率为78.29%,较1月开工率提升12.85%。聚酯开工负荷2月末最高达到86.1%,2月聚酯最低开工负荷为月初67%,2月中旬聚酯工厂开工负荷恢复至83%。预计3月份聚酯开工负荷有望进一步提升。

图3-3:聚酯开工率(%)

资料来源:CCF,中期研究院

图3-4:聚酯产量(万吨)

资料来源:CCF,中期研究院

春节后在补库需求的带动下,终端方面,产销整体较好,库存压力不大。截止2月末直纺长丝负荷78.4%,终端负荷快速回升,略超市场预期。涤短工厂开工率84.3%,瓶片工厂开工率91.1%。聚酯瓶片市场供需格局整体表现紧平衡状态,市场价格也基本上维持区间震荡为主。一方面新产能依旧未有出料消息,另一方面在终端需求旺季即将来临前夕,聚酯瓶片工厂装置基本上不会安排检修。在国内供需变动有限的情况下,预计未来关注海外市场变化。海外聚酯瓶片在聚酯产能(除中国大陆以外)中的比重接近一半,且中国聚酯瓶片出口占国内聚酯产品总出口量的40%左右。因此关注海外市场变化对研究聚酯瓶片市场后市变化至关重要。预计国内聚酯瓶片价格难以出现大幅波动,出口价格大概率不会突破目前区间报价范围。

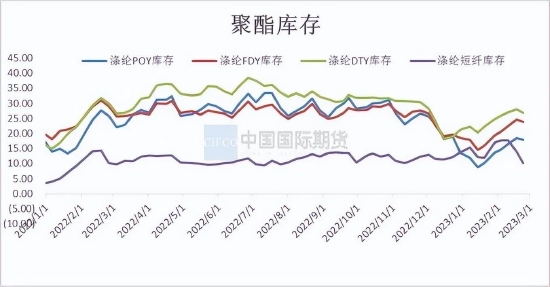

截止2月末POY库存天数17.8天、FDY库存天数23.9天、DTY库存天数26.8天涤短工厂权益库存天数10.1天。

图3-5:下游聚酯库存(天)

资料来源:wind资讯,中期研究院

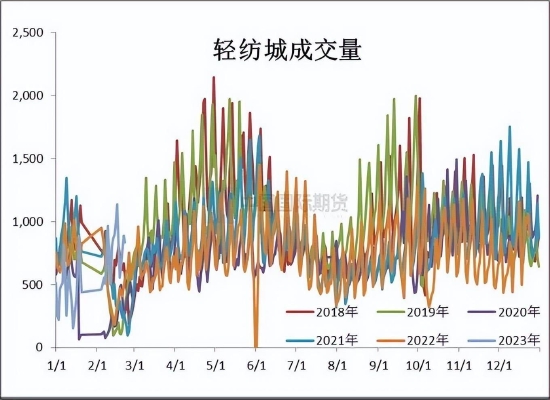

图3-6:轻纺城成交量

资料来源:wind资讯,中期研究院

春节以后纺织终端需求呈现分化状态,终端需求环比去年下半年环比改善,主要体现在内需方面,但整体表现仍低于去年同期水平。

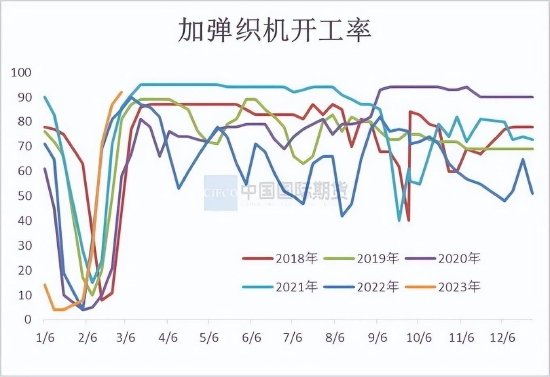

江浙下游终端开机率逐步回升,截止二月底江浙加弹综合开工提升至92%,江浙织机综合开工提升至75%。聚酯原料价格上涨带动终端备货少的工厂进行原料集中补货,备货多的工厂依旧处于原料消化中。终端的原料备货集中在2月底、3月初,偏高在3月中下旬。织造和印染的订单上依旧表现出季节性产品的分化,春夏季服装面料表示尚好,而订单的来源上,外销弱于内销,内销下游有备货需求支撑。

图3-7:加弹开工率(%)

资料来源:wind资讯,中期研究院

图3-8:织造开工率(%)

资料来源:wind资讯,中期研究院

江浙加弹织造开机继续提升至相对高位水平的主要有原因:1、生意较好的下游企业在应季面料和贸易商囤货需求支撑下,目前产销平衡,所以开机上尽量高开;2、生意略差的下游企业即便在订单不足的情况下,在春节后一个多月的时间里面为了考虑工人问题也是尽量高开,直到后期库存有压力的时候才会考虑降开机。

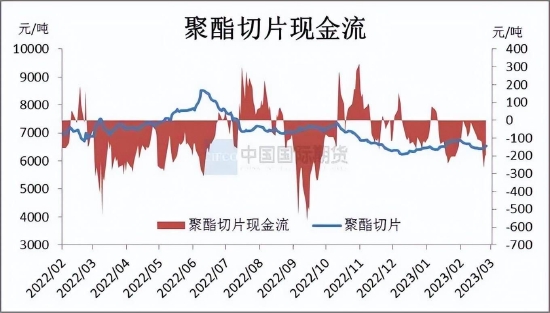

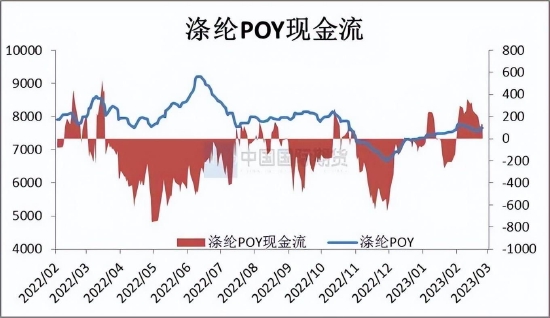

进入2月份,国内聚酯企业整体盈利水平较前期上升。聚酯原料PTA、乙二醇市场低位整理,聚酯企业生产成本压力有所缓解,随着终端需求陆续恢复,刚需对聚酯市场存在支撑。随着下游接货疲软,聚酯环节库存出现累库,聚酯市场震荡下跌,聚酯企业利润出现下滑。2月中旬附近,涤丝和短纤企业利润逐步跌至盈亏线以下,聚酯切片利润徘徊在盈亏线附近,聚酯瓶片利润维持低位徘徊。截至2月末,切片产品利润在18元/吨,瓶片产品利润在293元/吨,涤纶长丝产品利润在-7元/吨,涤纶短纤产品利润在-7元/吨。

图3-9:聚酯切片现金流(元/吨)

资料来源:wind资讯,中期研究院

图3-10:聚酯瓶片现金流(元/吨)

资料来源:wind资讯,中期研究院

图3-11:涤纶POY现金流(元/吨)

资料来源:wind资讯,中期研究院

图3-12:坯布库存(天)

资料来源:wind资讯,中期研究院

四、EG供需预测

3月供应端煤制乙二醇装置重启较多,红四方30万吨、寿阳20万吨、永城20万吨、华谊20万吨等装置将相继于3月重启。兖矿40万吨推迟检修计划至3月中下旬,检修时长在一个月附近。陕西榆林化学180万吨2.10起因故降负运行,预计影响时间延长。预计3月份之后MEG存在供需修复预期,随着部分装置检修落实以及需求环节的进一步恢复,乙二醇有望进入去库局面,预计二季度供需呈现改善。

表4-1:2023年EG供需平衡表(万吨)

资料来源:中期研究院

五、观点总结及操作策略

预计3月乙二醇价格震荡运行。装置运行情况:卫星石化180万吨两线负荷在6-7成,海南炼化80万吨新装置已经逐步投产,煤制乙二醇装置重启较多。3月份之后MEG存在供需修复预期,随着部分装置检修落实以及需求环节的进一步恢复,乙二醇有望进入去库局面,预计二季度供需呈现改善。3月乙二醇现货市场价格运行区间4000-4500元/吨。

策略EG2305合约震荡运行,区间操作为主,运行区间为4150-4600元/吨,仍需结合原油端、煤炭端的变化。

国际期货中期研究院