一、行情回顾:冲高回落

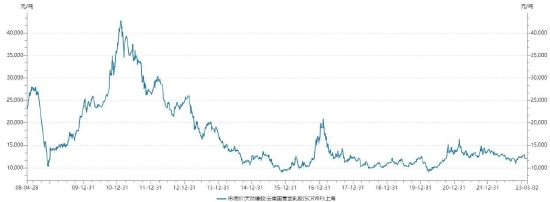

图1:沪胶2301合约日K线图

数据来源:大越期货 博易大师

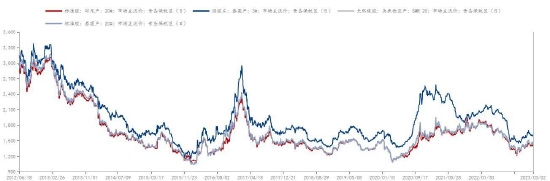

图2:20号胶加权日K线图

数据来源:大越期货 博易大师

2月,天胶冲高回落,技术形态再次转空。

本次价格回落是对前期乐观预期的修正,特别是当下偏空的经济使得投资者之前略显亢奋的做多情绪有所消退,导致价格下跌。

不过应该看到,市场最坏的阶段已经过去,下方无大的下跌空间,至不利的情况是磨底走势,因此操作上还是逢低买入为主。

二、宏观面:当下偏空,未来可期

国内在4季度末结束疫情严格防控,但正好碰上春节假期,因此12月和1月经济数据并不理想,这也导致春节假期归来后的价格回落。

但从逻辑和数据来看,去年12月数据已经见底,1月数据都呈现回升的态势(尽管1月数据不够靓丽),可以说拐点已经确立,因此对于2023年整体情况来看,应该保持偏乐观的心态。

值得注意的是,1月新增人民币贷款创历史新高,大大高于预期,同时M2同比增长12.6%,增速创下六年来新高,宏观调控逆周期调节力度加大,信贷保持较快增长,派生的货币相应增加,这是某种程度上的宽松,对于经济增长和金融资产价格有提振作用。

海外市场相对来说还是偏空,主要在于美联储加息周期并未结束,无论是对金融资产还是消费能力都是负面作用,这对于国内出口是不利的,因此重点还是要关注国内消费恢复情况。

三、基本面:现货跟盘运行,基差偏强

1、国内现货市场

国内现货市场跟盘运行,表现一般。

图3:上海全乳胶价格图

资料来源:WIND 大越期货

图4:青岛保税区美元胶售价图

资料来源:钢联数据 大越期货

2、海外现货行情

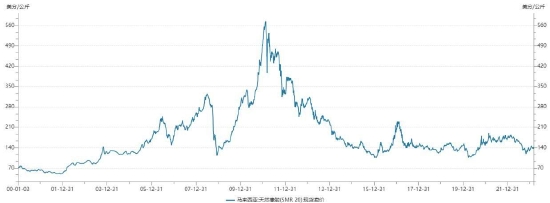

图5:海外美元胶售价图

资料来源:WIND 大越期货

海外市场跟盘回落。

3、产区情况

国内目前处于停割期,从监控报告来看,云南产区暂未发行白粉病,未来以防治为主。

东南亚产区未有灾害发生,生产正常。

ANRPC最新发布的报告预测,2023年全球天胶产量料增加2.2%至1467.2万吨。其中,泰国增2.5%、印尼增0.1%、中国增1.4%、印度增4.5%、越南增0.1%、马来西亚增5%。

2023年,全球天胶消费量料减少0.1%至1473.8万吨。其中,中国增3.1%、印度增4%、泰国降26%、马来西亚增2.5%。

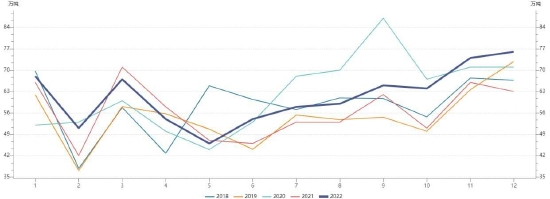

4、进出口情况

海关暂未公布1,2月进口情况,但从去年四季度情况,同时历史经验来看,还1月进口量会同比、环比增长,而2月进口量季节性回落,从泰国的出口数据和国内社会库存变化可以印证这一判断。

图6:橡胶进口当月统计图

资料来源:WIND 大越期货

5、库存情况

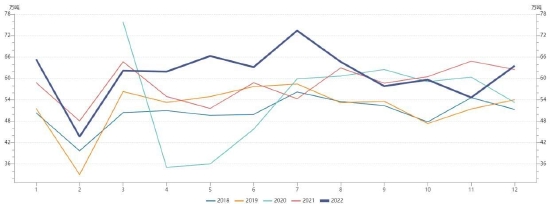

交易所库存变化不大,因国内处于停割。从绝对数量看,当前交易所库存处于近6年倒数第二低,但还是呈现小幅增长态势。后市关注仓单增长速度。

青岛保税区库存呈现增加态势,这是2月价格回落的直接因素,后期需要关注国内经济恢复后能否消化库存。

图7:上期所历年天胶库存图

资料来源:WIND 大越期货

6、消费情况

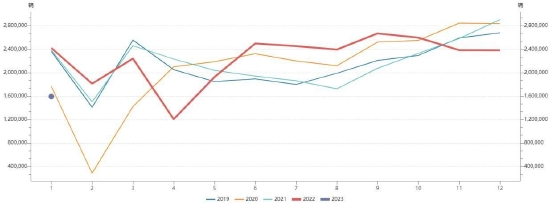

1月,国内汽车产销数据环比、同比都呈现下跌走势。一方面,这是去年四季度以来颓势的延续;另一方面,也和今年春节假期在1月有关。

从过去的历史经验来看,今年车市恐怕不容乐观。去年底,购置税优惠结束,提前透支了消费热情,今年全年车市恐怕负增长的概率较大。目前车市的希望在于新能源汽车,其继续免征购置税,看能否给与额外动力,但考虑到基数占比,恐怕不能有太大期望。

图8:中国汽车产量图

资料来源:WIND 大越期货

图9:中国汽车销量图

资料来源:WIND 大越期货

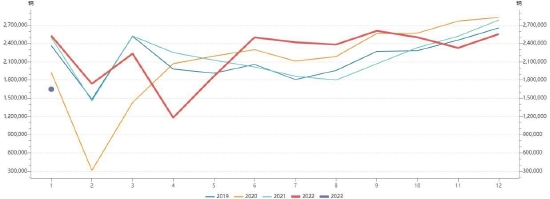

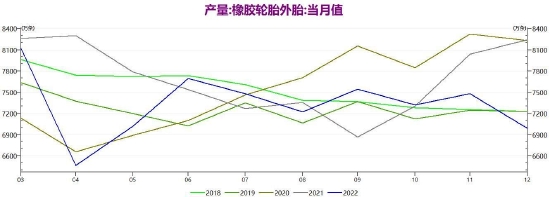

轮胎产量预计季节性回升,目前市场最大的希望在于国内替换市场的重新增长。考虑到国内疫情管控的结束,房地产市场放松,料后期物流和房地产会刺激需求增长,有利于库存消化。

图10:轮胎外胎月产量图

资料来源:WIND 大越期货

出口方面今年不容乐观,海外市场伴随着美联储加息和高通胀,消费能力会下降,考虑到去年历史最高峰的出口,今年恐怕大概率会回落,这将给国内产能带来压力。

图11:轮胎月出口图

资料来源:WIND 大越期货

总体来看,今年下游消费目前来看是偏空的,但最坏的阶段已经过去,且价格已经反映这一偏空预期,后市国内消费恢复能带动价格上涨。

四、市场结构

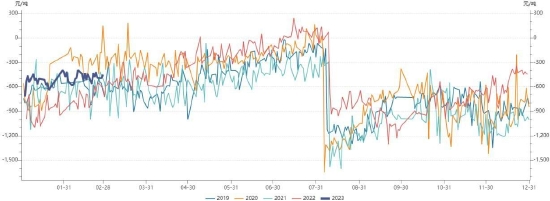

图12:基差图

资料来源:WIND 大越期货

从基差角度来看,2月变动不大,整体依旧偏低,期货升水不高,相对低位,因此我们保持偏多思路。

五、结论及操作建议:回落做多

天胶2月行情的性质是对前期上涨的修正,但对于后市来说,我们并认为价格会趋势下行,因为最困难的阶段已经过去,国内经济转折向上,还是保持偏多思路。考虑到一些利空因素存在,经济复苏也有波折,因此操作上逢低买入,不追高。

大越期货 金泽彬