一、行情回顾

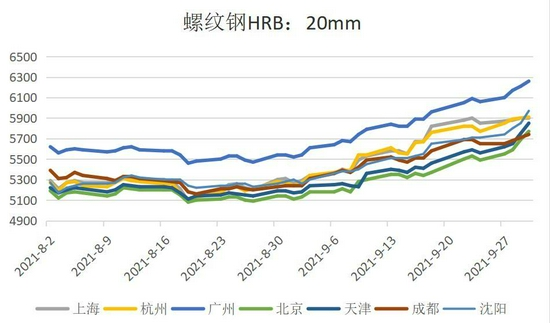

截止9月30日,全国25个主要城市HRB400螺纹钢价格均价5966元/吨,环比8月底上涨648元/吨;上海地区螺纹钢报价5900元/吨,环比8月底涨590元/吨;期货2201合约收盘5706元/吨,涨398元/吨。9月份需求环比回升以及各地能耗双控升级,阶段性供需错配驱动钢价上行,其中华南地区能耗双控不达标,九月底加大限产力度,钢价表现明显强于北方地区。

图1:现货价格

来源:MYSTEEL、华联期货

图2:区域价差

来源:MYSTEEL、华联期货

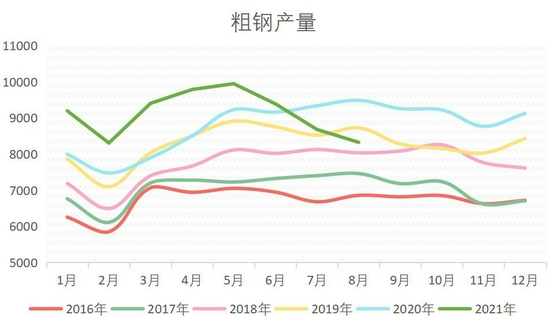

二、供应:粗钢压减目标下,限产持续高压

据国家统计局统计,8月我国粗钢8324万吨,同比下降13.2%,生铁7153万吨,同比下降11.1%,钢材10880万吨,同比下降10.1%。随着国内粗钢压减政策逐渐落地,国内粗钢产量明显下受到抑制,钢铁产量在8月份同比均出现两位数下降,粗钢降幅明显加快。但是1-8月份粗钢产量73302万吨,同比增长5.3%,相对去年同期仍有4000万吨的增量,在粗钢压减目标下,10-11月份的减产力度仍会持续加强,粗钢供应将继续下行。

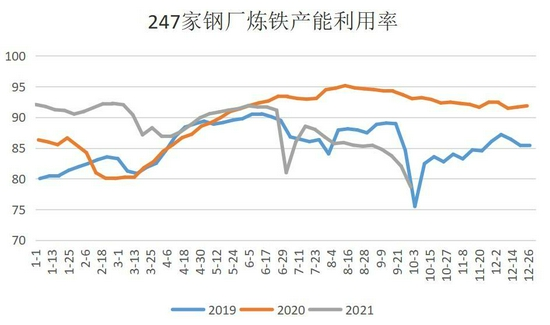

截止9月30日Mysteel调研247家钢厂高炉开工率74.22%,同比去年下降15.30%;高炉炼铁产能利用率78.69%,同比去年下降14.34%;日均铁水产量210.95万吨,同比去年减少36.7万吨。从Mysteel统计的最新样本当周产量来看,五大钢材产量859.88万吨,环比8月底减少153.06万吨;螺纹钢产量248.27万吨,环比8月底减少79.11万吨。9月份各地能耗双控范围扩大,钢铁作为高耗能行业受到拉闸限电影响,钢厂高炉开工率和产能利用率明显下滑,而短流程钢企对限电更加敏感,导致螺纹钢产量明显减少,目前从钢联统计的高频周度数据看,钢材产量已经近年低位,预计持续下降空间有限,在粗钢限产背景下维持低位水平。

总体来看,距离粗钢压减目标时间渐近,加上可能出现提前完成减产目标,10-11月份的减产强度仍会上升,能耗双控在四季度将持续有度的进行,限产限电政策仍会影响钢厂生产,其中螺纹钢受到的减产力度更大,供应减量更多。

图3:粗钢产量

来源:国家统计局、MYSTEEL、华联期货

图4:产能利用率

来源:国家统计局、MYSTEEL、华联期货

图5:五大钢材产量

来源:国家统计局、MYSTEEL、华联期货

图6:螺纹钢产量

来源:国家统计局、MYSTEEL、华联期货

三、需求:季节性回升,刚需韧性还在

1-8月份,全国房地产开发投资98060亿元,同比增长10.9%;房地产开发企业土地购置面积10733万平方米,同比下降10.2%。其中,房地产开发企业房屋施工面积909992万平方米,同比增长8.4%;商品房销售面积114193万平方米,同比增长15.9%。目前地产处于下行周期之中,房地产投资热度持续下降,8月份重要城市未有集中供地出让,9月份多地土拍流拍率提高,表明房企当前拿地意愿不高,购地持续减量限制远期新开工增量,另外销售走弱对新开工也有所拖累,而存量施工亦受到资金制约,目前融资受限令房企资金压力上升,部分房企债务问题持续发酵,对后续施工和竣工计划可能带来影响。

基建方面,1-8月份,全国固定资产投资(不含农户)346913亿元,同比增长8.9%;比2019年1-8月份增长8.2%,两年平均增长4.0%。其中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长2.9%。今年基建由于资金放缓,对用钢需求持续性较差,随着专项债发行加快,存量需求继续发挥韧性支撑作用,而新增需求短期难以实现。

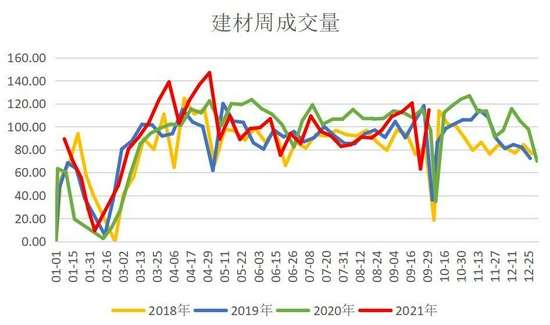

下半年需求偏弱是拖累钢价上涨的重要因素,但近期央行例会提及地产稳定健康以及专项债发行加速,在下游赶工节点,终端需求有望迎来改善。进入金九旺季以来,市场成交明显回暖,螺纹钢周度表观需求较8月份出现回升,在近期有加速恢复迹象,预计10月份钢材消费将继续呈现季节性增加。

图7:投资增速

来源:国家统计局、MYSTEEL、华联期货

图8:房地产数据

来源:国家统计局、MYSTEEL、华联期货

图9:成交量

来源:国家统计局、MYSTEEL、华联期货

图10:螺纹钢表观消费量

来源:国家统计局、MYSTEEL、华联期货

四、库存:供需错配,降库加速

9月份钢材呈现供需双弱格局,但供给收缩大于需求下滑幅度,螺纹钢库存明显下降,目前螺纹钢库存接近疫情前水平,对市场信心带来较大的提振作用。截止9月30日,Mysteel统计五大钢材总库存1785.77万吨,环比8月底减少318.7万吨;螺纹钢总库存880.38万吨,较8月底减少241.48万吨。随着9月份需求旺季到来,供需缺口持续扩大,螺纹钢去库加快,市场开始出现惜售心态,预计10月份库存有望降至疫情之前。

图11:五大钢材库存

来源:MYSTEEL、华联期货

图12:螺纹钢库存

来源:MYSTEEL、华联期货

五、期现价差

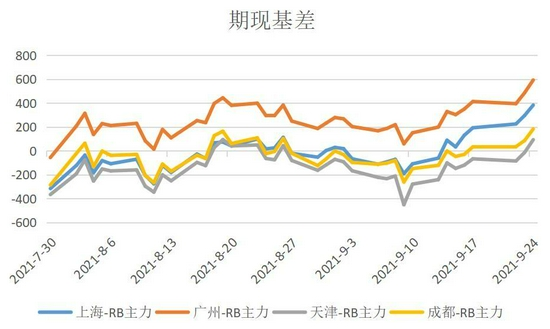

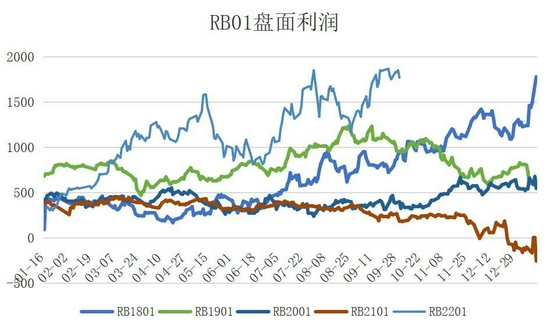

截止9月30日,北京地区螺纹钢报价5770元/吨,上海地区螺纹钢报价5900元/吨,广州地区螺纹钢报价6260元/吨,螺纹钢2201合约收盘价5706元/吨。9月份在供给压减和需求回暖带来的供需错配支撑下,钢价出现明显上涨,长流程钢企即使双焦价格高企,但铁矿(675, -25.00, -3.57%)石价格大幅下行带来成本下移,钢厂利润明显上升,而短流程钢厂随着钢价上涨,同样利润可观。合约价差方面,近月合约在供需错配支撑下表现强势,但是远月出于对需求下行压力以及限产持续力度下降的担忧,1-5合约价差明显走扩。

在供需错配支撑下,现货价格易涨难跌,钢厂利润将维持高位,期现基差维持贴水状态,合约价差维持BACK结构。

图13:期现基差

来源:MYSTEEL、华联期货

图14:合约价差

来源:MYSTEEL、华联期货

图15:高炉利润

来源:MYSTEEL、华联期货

图16:盘面利润

来源:MYSTEEL、华联期货

六、结论

展望10月份,限产仍是影响黑色行情的主要因素,而需求端虽然走弱,但旺季仍未证伪,市场仍会继续博弈。9月底的大范围能耗限电结束后,国庆后多数钢厂会陆续复产,螺纹钢供给会阶段性反弹,但目前粗钢压产不断加码,市场传闻将提前在11月份完成任务,叠加未来还有采暖季、冬奥会等事件影响,预计限产将会是持续高压状态;下游工地用钢需求仍会季节性回升,央行在近期会议提及维护房地产的健康稳定发展,预计对房企资金压力会有所缓解,地产存量需求或阶段性改善,而基建需求随着专项债发行加快对钢材需求有所拉动,但考虑基建作为逆周期调节工具,预计增量空间短期难以体现。总体看,10月份螺纹钢供需格局继续改善,库存将进一步去化,供需错配对现货以及近月合约有明显支撑,但市场对于远期限产力度的可持续性以及地产下行周期下的钢材需求存疑,盘面远月合约价格上涨仍受到压制,预计仍延续震荡上行节奏,需警惕在限产持续炒作冲高之后,市场兑现利润而出现高位回落。

操作上,继续保持回调做多思路,或做多钢厂利润。