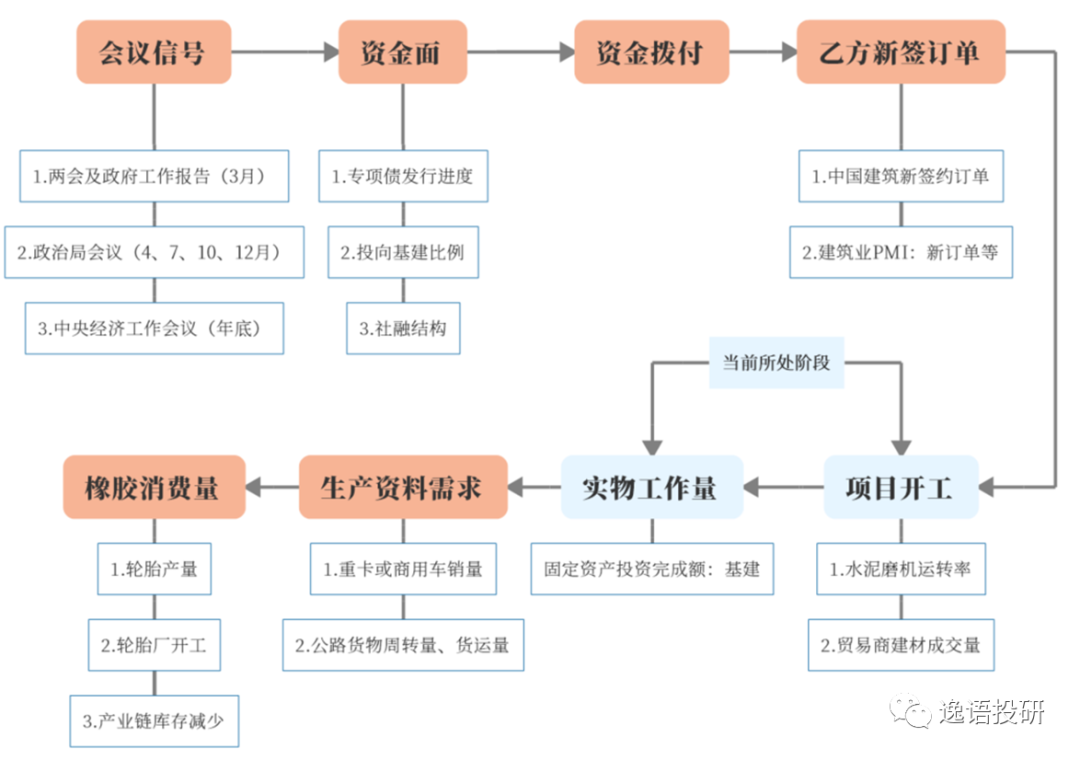

一、基建对于橡胶内需的影响逻辑分析

1.1 基建对橡胶消费量的影响路径分析

橡胶消费量与专项债发行、基建投资有关。根据统计局数据,结合逻辑判断,新增专项债发行拉动基建投资,从而带动货运量以及重卡销量,进一步促进轮胎与橡胶的消费量。

从专项债发行到公路货物周转量约3-4个月,到重卡销量约为6-10个月。从数据上来看,从专项债发行到基建投资的数据时滞约为3-4个月,基建投资与公路货物周转量较为同步,而基建投资到重卡销量约为3-5个月左右。

1.2 橡胶需求结构中商用车占比较高

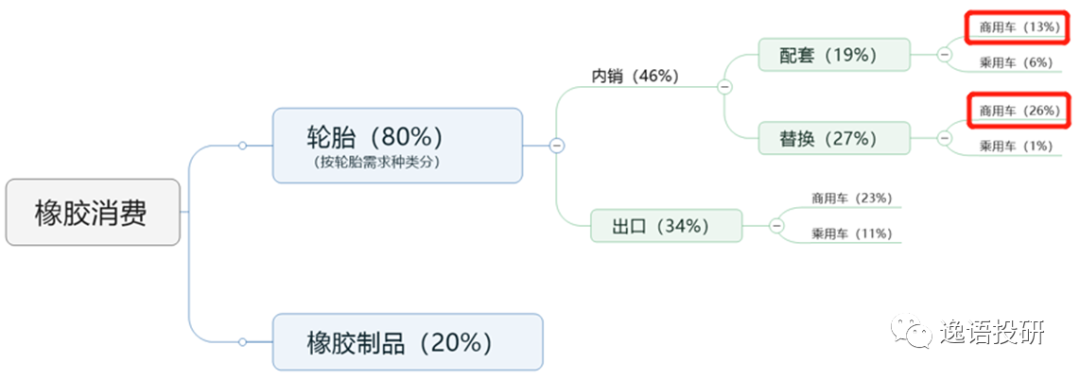

轮胎消费中,内销占46%。按照需求种类分,轮胎配套需求占比19%,轮胎替换需求占比27%。

内销中商用车轮胎约占39%。商用车轮胎需求占天然橡胶需求约39%,且波动幅度较大,而商用车的主要与基建、房地产需求相关性较强。

最终端数据主要为重卡销量以及运输量。内销需求中,商用车最终端占比较高的主要为替换需求以及重卡配套需求,反映到数据上即重卡销量以及运输量数据,该数据正是基建拉动最为显著的部分,因此分析基建对于内需的拉动具有一定的必要性。

注:替换需求中货运归类为商用车,客运归类为乘用车。(客运中有客车与乘用车,由于占比极少,因此统一归类为乘用车)

1.3 全钢胎产量与重卡销量、运输量相关性较强

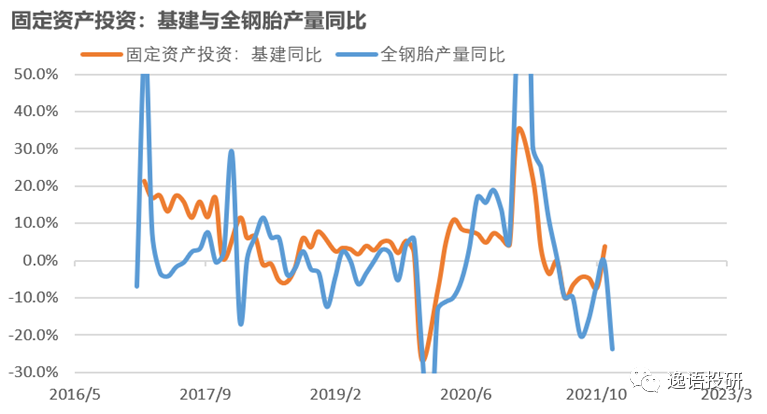

商用车主要使用全钢胎。乘用车主要运用半钢胎而商用车主要用全钢胎,由于基建主要拉动商用车轮胎需求,因此需要分析全钢胎的产量。

全钢胎产量与重卡销量、运输量密切相关。从逻辑上来说,全钢胎产量主要有配套与替换需求,其中配套需求即对应其中货车销量,替换需求对于货运周转量。从图形上来看,两个指标的相关性较强。

指标基本没有时滞。从数据时间上来看,全钢胎产量与货物周转量、重卡销量具有一定同步性。

数据来源:卓创中汽协 国家统计局 天风期货研究所

1.4 配套需求——基建拉动重卡销量增长,时滞约为3-6个月

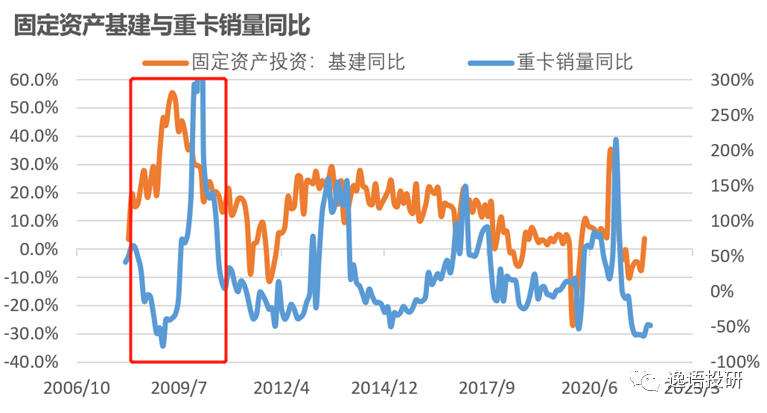

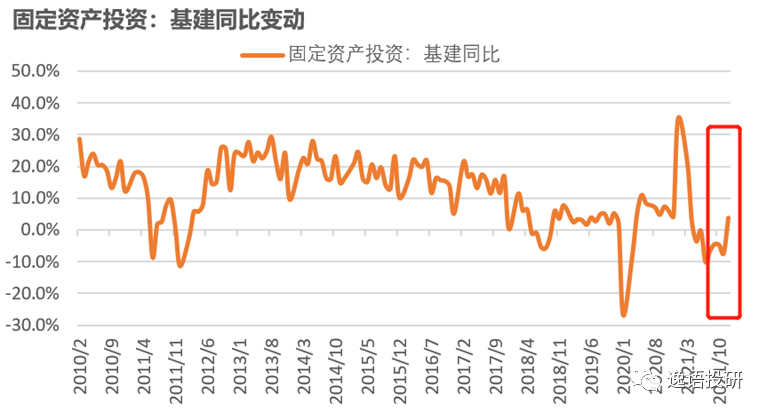

固定资产基建与重卡销量有一定相关性。从数据上来看,2009年国家为了对冲金融危机所带来的经济下行风险,基建投资迎来了爆发期,随后重卡销量也同比大幅增长。

基建对重卡销量的影响时滞在3-6个月左右。2009年5月固定资产基建投资同比增长55%以上,3个月后重卡销量同比增长回正,半年后2010年1月重卡销量同比增长7倍,时滞大约在半年左右。从基建投资直接对全钢胎产量来看,也是在3个月-6个月左右的时滞。

重卡销量还与排放标准的更替周期有关或其他超载政策有关。2013-2014年由于国三换国四导致重卡销量爆发透支,2016-2017年交通部治理超载导致重卡销量的提升。

注:该处固定资产投资基建数据采用当月同比,当月值根据累计值计算

数据来源:卓创 中汽协 国家统计局 天风期货研究所

1.5 替换需求——长期来看基建与货运周转量有一定相关性,较为同步

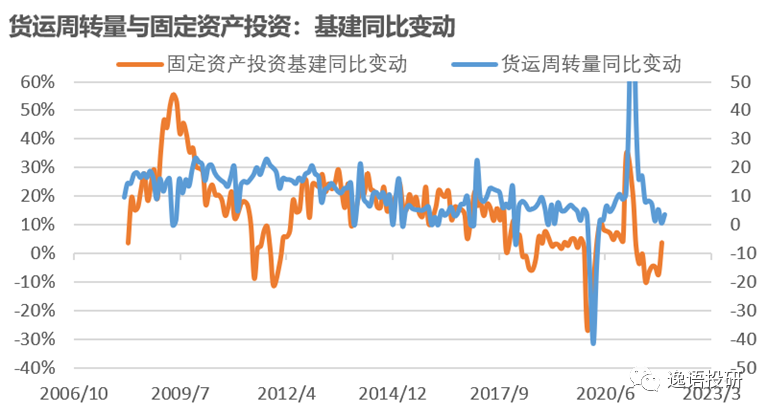

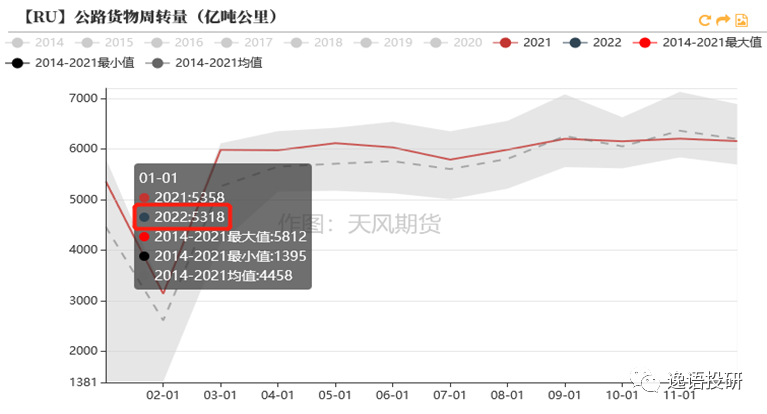

基建与货运周转量有一定相关性,但不显著。固定资产基建投资同比与公路货物周转量同比相关性偏弱,整体周转量较为稳定,在2008年金融危机时也出现过同比大幅下降,但是恢复速度较快。

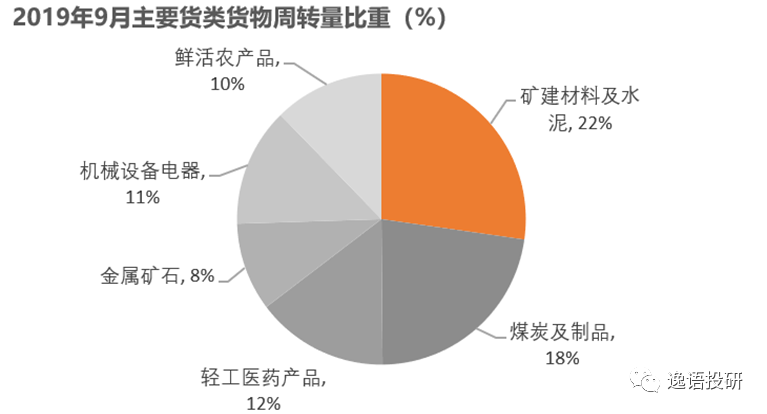

相关性偏弱可能是由于基建相关物资占总周转量比重不大。根据交通运输部《2019年道路货物运输量专项调查公报》显示,基建相关的矿建材料及水泥周转量占比约为22%,因此基建对于货运量的拉动可能不是非常显著。

货物周转量对于基建的反应较为同步。从数据上来看,2009年5月基建投资同比增长55%,周转量同样开始同比增长并且实现2009年全年143%的增速。

数据来源:中汽协 国家统计局 交通运输部 天风期货研究所

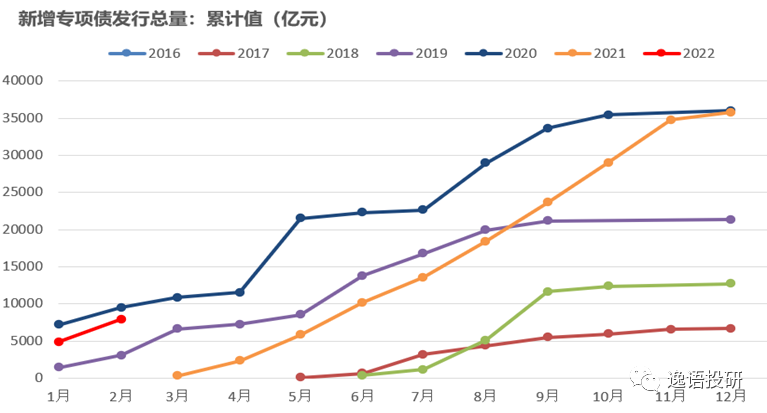

1.6 专项债发行约3-4个月后基建投资出现同比增长

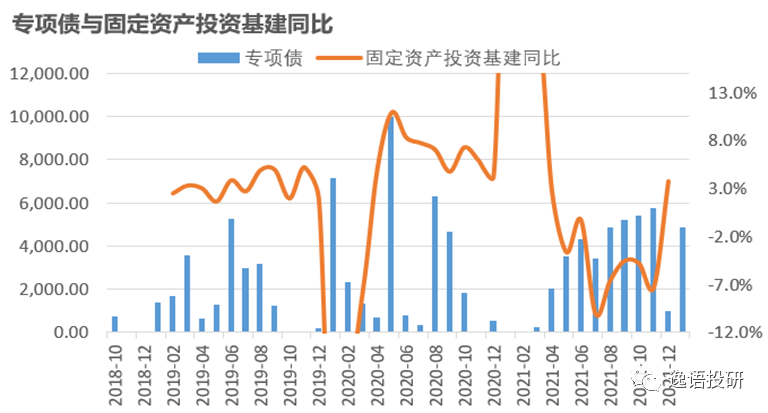

专项债发行拉动基建投资。从数据上来看,专项债2020年为了对冲新冠疫情所带来的经济下行压力,新增专项债发行数量较高,拉动2021年基建。

数据上来看,时滞在3-4个月左右。从数据来看,专项债发行后3-4个月左右固定资产投资基建出现同比增长,如2021年8-11月发行专项债后,12月基建投资出现同比增长3.8%。

数据来源:Qeubee 国家统计局 天风期货研究所

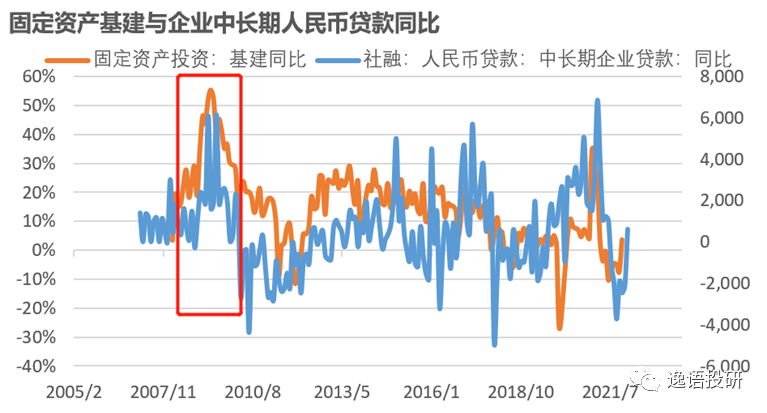

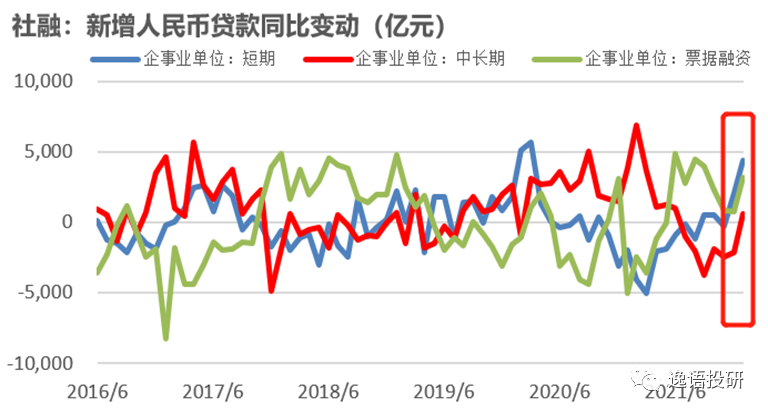

1.7 社融中新增中长期贷款与基建也有一定相关性

新增中长期企业贷款与基建有一定相关性。根据数据来看,2009年基建投资拉动的过程中,中长期贷款也出现大幅度同比增长。

但中长期贷款不仅与基建相关。中长期贷款主要是用于购置设备和建设工程,因此对应基建、地产投资或者制造业投资等。

数据来源:中国人民银行 国家统计局 天风期货研究所

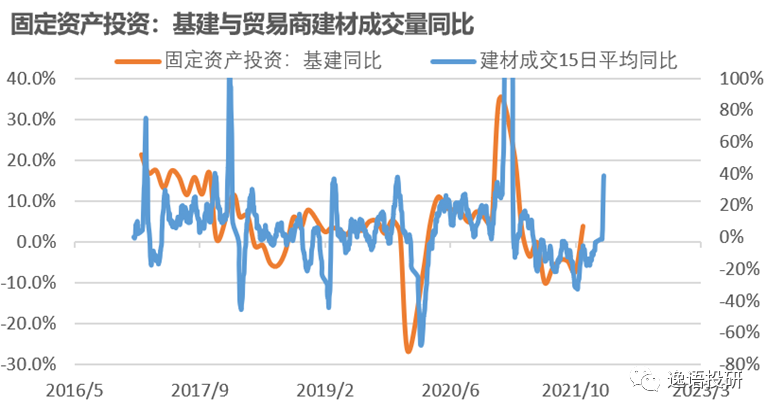

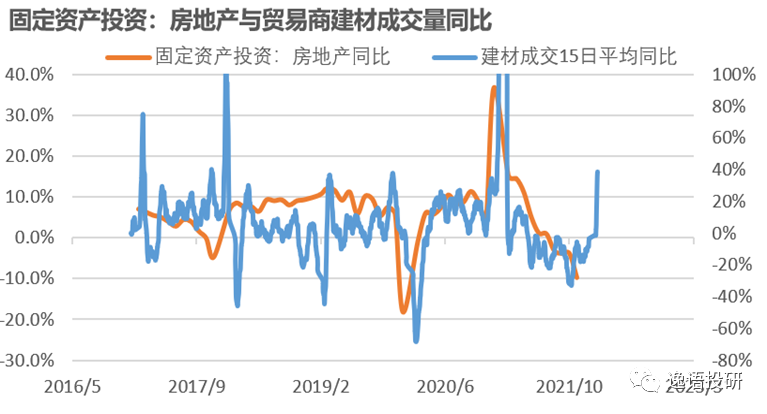

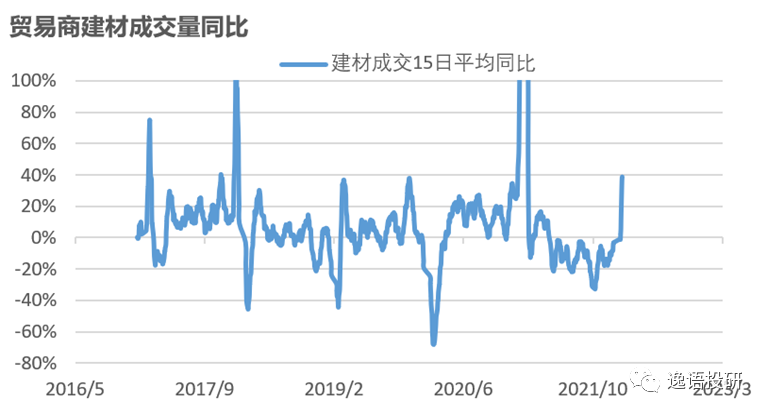

1.8 建材成交量可以作为高频数据进行参考

建材成交量与基建投资较为同步。根据钢联数据来看,237家贸易商建材成交量与基建投资额有一定的相关性且较为同步。

注意建材成交量不仅仅与基建相关。除基建以外,建材成交量仍然受到房地产行业的影响,因此不仅仅与基建相关,仅作高频数据进行参考。

数据来源:钢联 国家统计局 天风期货研究所

二、目前相关数据情况如何?

2.1 目前处于什么阶段?之后关注哪些指标?

目前为项目开工与实物工作量体现阶段。根据数据来看,去年四季度财政后置发行专项债,按照时间来计算目前处于项目开工与实物工作量。

之后可以关注实物工作量和生产资料需求指标。根据时间判断,可以关注固定资产投资完成额:基建、公路货物周转量于重卡销量等指标,同时关注上游PMI新订单以及资金面情况以判断基建拉动持续性。

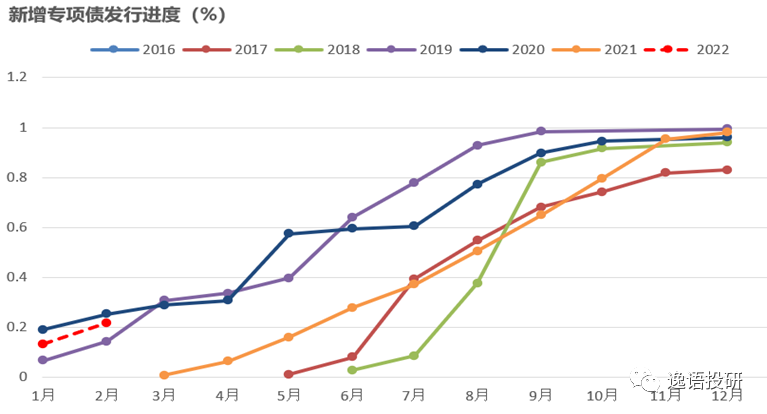

2.2 专项债发行总量较高,进度快

去年专项债发行后置。2021年9月至11月新增专项债数量为16363亿元,占全年额度45%。

今年年初专项债发行速度较快。截至2022年2月23日新增专项债发行数量为7895亿元,发行进度明显加快,占提前批额度54%,仅次于2020年同期。

注:2022年额度仅发布提前批,故假设全年额度与2021年相同

数据来源:Qeubee 天风期货研究所

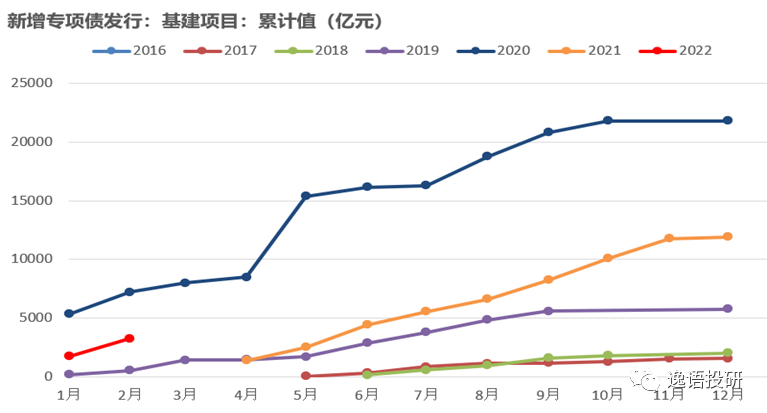

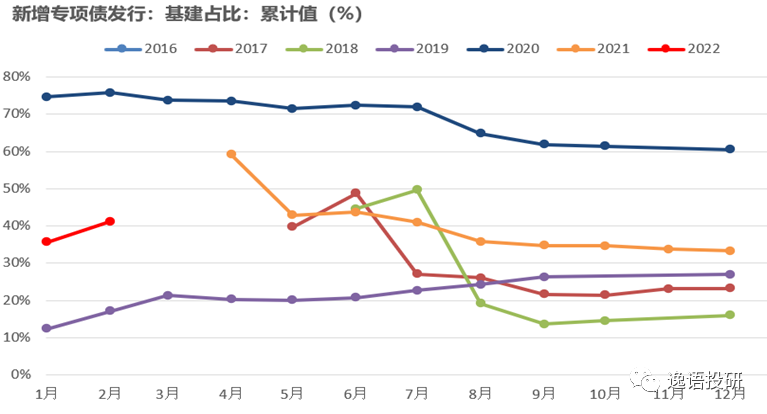

2.3 新增专项债投向基建项目仅次于2020年同期

投向基建项目数量仅次于2020年。从新增专项债发行种类来看,投向基建项目金额为3251亿元,占比为21%,仅次于2020年同期,主要项目为轨交、市政基建、公路和乡村专项。

注:该处基建项目包含轨交、生态、市政基建、公路、水务、乡村、新区专项,其余归为非基建项目

数据来源:Qeubee 天风期货研究所

2.4 中长期贷款呈现同比增长,但仍然偏弱

中长期贷款呈现同比增长,但仍然略偏弱。根据中国人民银行的数据,1月中国人民银行中长期贷款的同比增长较弱,低于短期以及票据同比增长。

数据来源:中国人民银行 天风期货研究所

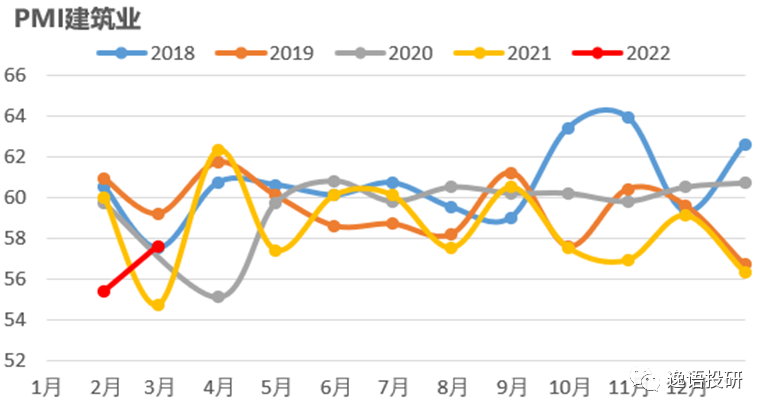

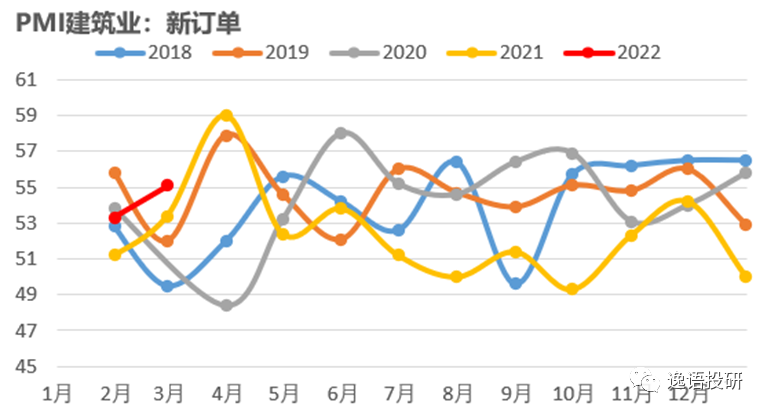

2.5 建筑业PMI回暖速度较快

PMI数据回暖较快。根据国家统计局数据,2月PMI建筑业以及新订单均环比增长,其中新订单呈现同比增长态势,回暖速度较快。

数据来源:国家统计局 天风期货研究所

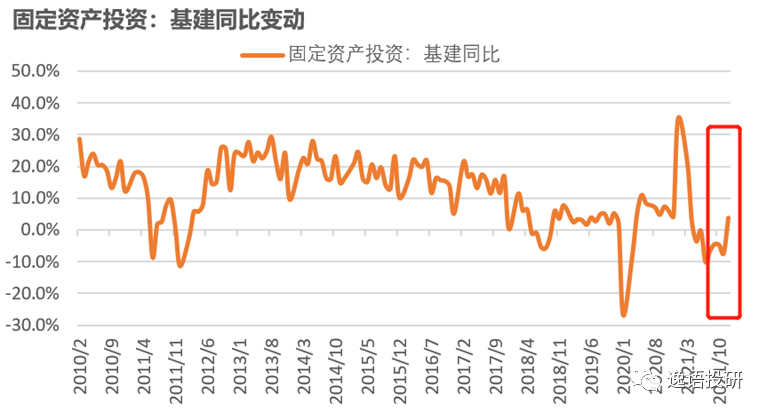

2.6 2021年末基建投资已有复苏趋势,建材成交呈现环比增长

去年年末基建投资已有复苏趋势。根据国家统计局数据,2021年12月固定资产基建投资月度同比增长3.8%,相比11月的-7.3%环比增长。但是由于1月数据滞后,因此难以判断年初基建成效。

贸易商建材成交环比增长。根据钢联数据,2月份以来237家贸易商建材成交量同比变动逐渐回正,至2月22日15日移动平均同比增长39%。

注:该处固定资产投资基建数据采用当月同比,当月值根据累计值计算

数据来源:国家统计局 钢联 天风期货研究所

2.7 重卡销量仍然处于低位,货物周转量数据偏中性

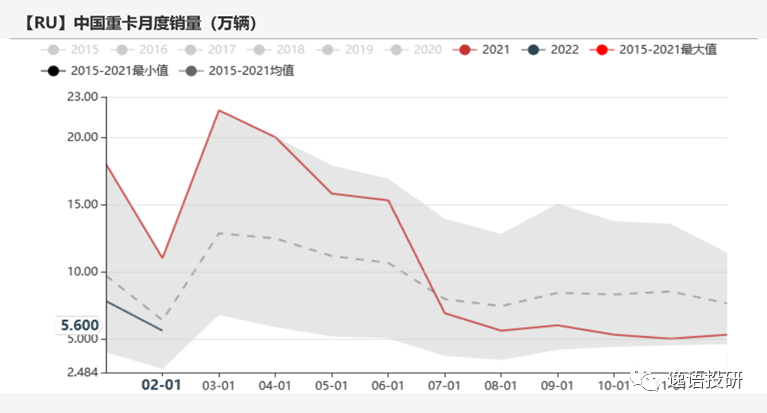

重卡销量环比回升,但是仍然处于低位。根据第一商用车网数据,1月份重卡销量小幅回升,但是仍然处于历史低位。

1月货物周转量数据偏中性。1月货物周转量数据与2021年1月相近,处于近年来高位,考虑到冬奥会等因素数据并不差。

数据来源:第一商用车网 国家统计局 天风期货研究所

2.8 2021年末基建投资已有复苏趋势

去年年末基建投资已有复苏趋势。根据国家统计局数据,2021年12月固定资产基建投资月度同比增长3.8%,相比11月的-7.3%环比增长。但是由于1月数据滞后,因此难以判断年初基建成效。

注:该处固定资产投资基建数据采用当月同比,当月值根据累计值计算

数据来源:国家统计局 天风期货研究所

2.9 小结

资金面:

2021年专项债发行后置,2022年初专项债发行速度较快。

中长期贷款呈现同比增长,但仍然略偏弱。

实物工作量:

建筑业PMI以及新订单数据回暖速度较快。

2021年末基建投资已有复苏趋势,符合专项债发行后3-4个月时滞。

贸易商建材成交环比增长。

1月重卡销量环比回升,但是仍然处于低位。

1月货物周转量数据与2021年1月相近,处于近年来高位,考虑到冬奥会等因素数据并不差。

后市展望:

预计1月份基建投资数据将维持强势

重卡销量仍然需要时间去恢复,叠加去年高基数效应,预计至下半年会出现同比增幅。

三、对橡胶消费量影响多大?

3.1 基建拉动橡胶消费量估算

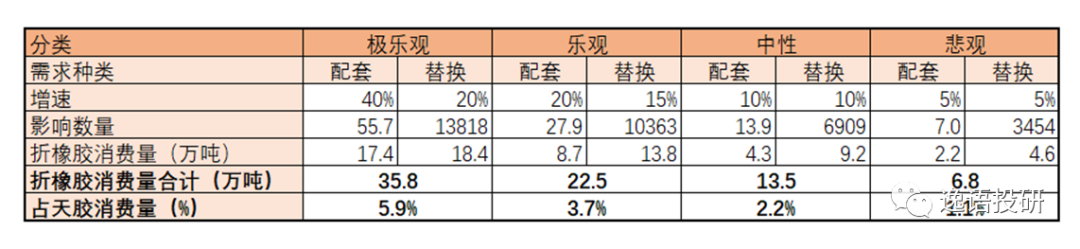

影响天胶消费量约1%-6%。根据上文分析,本文将2022年消费量分成不同情况进行讨论,并且对于重卡销量、公路货物周转量给出不同增速以判断影响天胶消费量的占比区间。

乐观情况下拉动力度较为可观。根据测算,在乐观情况下影响消费量20万吨-35万吨左右,占比约4%-6%,对2022年橡胶需求有一定利好作用。