01 供应端

短期限电扰动

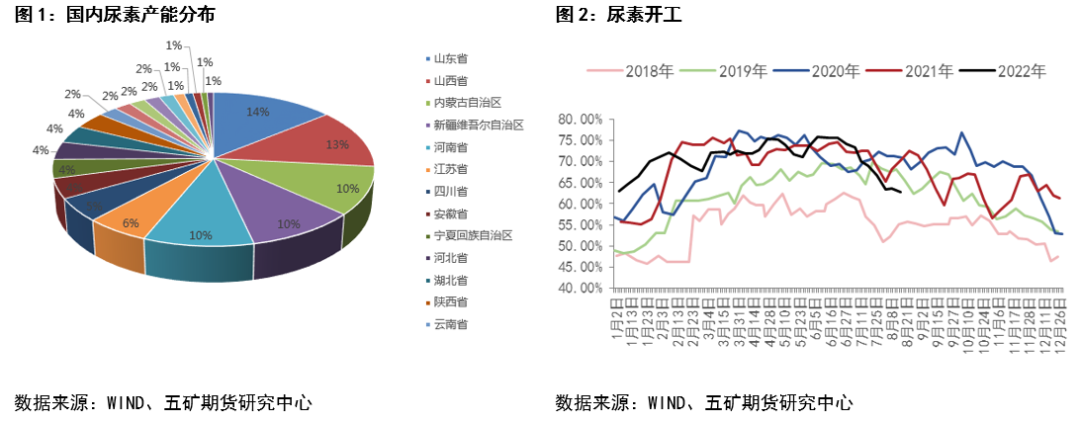

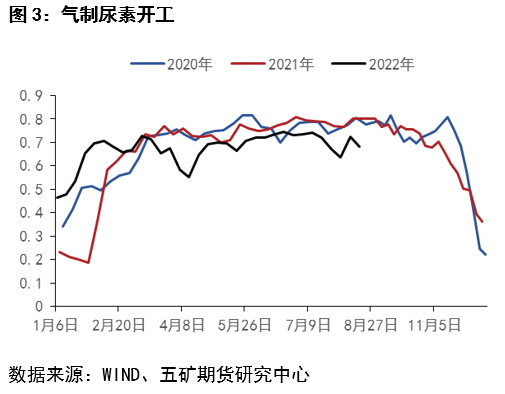

受四川高温限电影响,四川7家尿素生产企业基本都已停产,合计产能将近300万吨,占全国尿素总产能将近4%,都为天然气制工艺,使得气制产能利用率环比回落4.38%。需关注受限电影响所持续的时间。从当前煤制工艺的检修计划来看,多数装置将在8月中旬到下旬复产,因此后续开工预计将继续逐步提升。随着夏季用电高峰接近尾声以及保供政策的推行,煤炭库存相对充裕,今年预计难以再现大面积停电现象。煤炭后续预计供需转弱,价格有下行的风险。

外盘天然气价格大幅走高

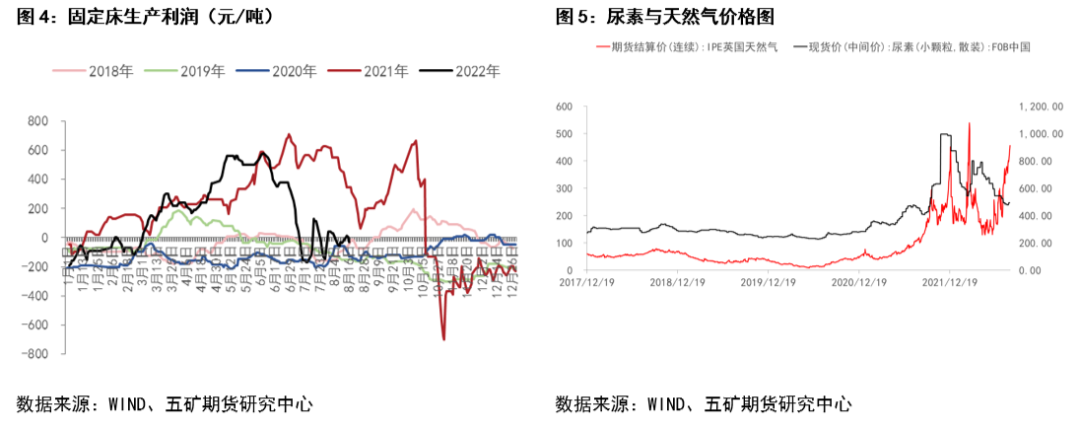

利润方面,高成本的固定床工艺在盈亏平衡附近,而新型煤气化与天然气制利润依旧有将近400元/吨的利润,鉴于煤炭后续难以继续走强,成本端对尿素支撑或相对有限。外盘来看,欧洲天然气大幅走高,多数高耗能企业面临关停风险,而尿素也不例外,需要关注后续外盘风险。

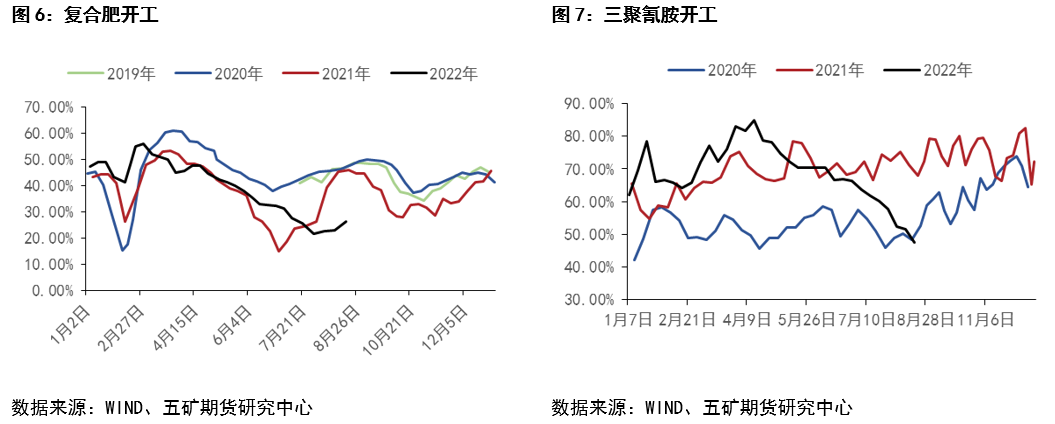

但从另外一方面来看,在近期国外天然气价格大幅上涨的背景下,国际尿素走势却与之背离,出现不断走弱的现象,与2021年截然不同。而国内在出口法检之后与国际尿素的联动性明显降低,国内尿素更多的是反应国内的基本面情况。从国际尿素与天然气走势背离可以反映出当前国际尿素的基本面已经发生了比较大的变化,需求走差导致下游已无法继续接受大幅上涨的尿素价格,并且整个宏观环境的收缩也与2021年有比较大的差别。

02 需求端

需求依旧疲软

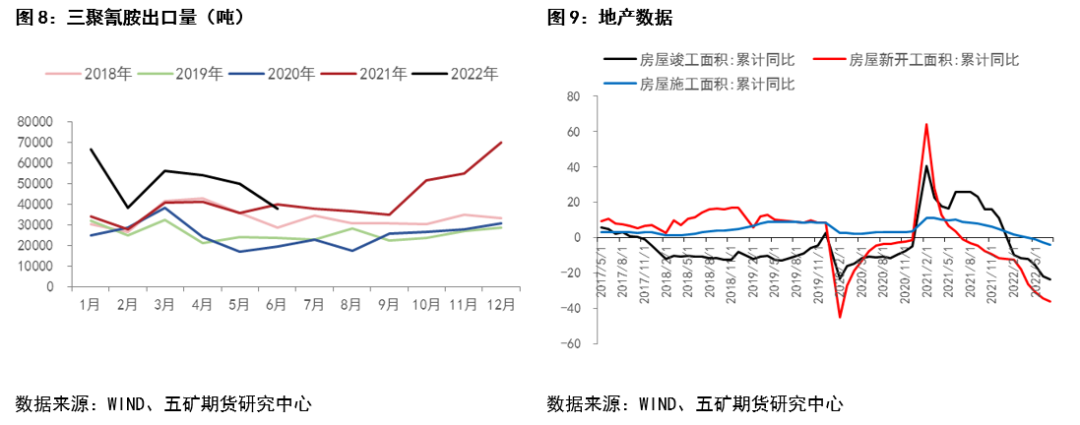

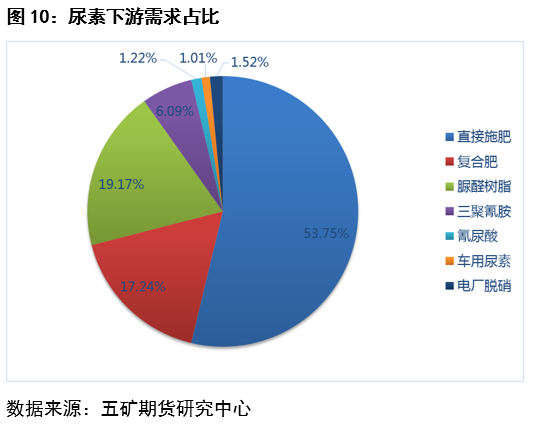

从往年来看,7月之后复合肥就陆续开启秋季肥生产,但今年推迟到8月复合肥开工才开始从底部缓慢回升。当前按理论计算复合肥生产利润同期高位,但实际前期复合肥企业囤积了大量高价原料,经销商也在前期支付高价格,短期内保价使得复合肥价格维持在相对高位,当前下游对后续预期较差,经销商接货意愿较低,预计复合肥后续仍有较大的下行压力。后续关注秋季肥生产带动的下游补库行情。

三聚氰胺随着国外需求回落,出口出现明显下行,国内开工大幅走低,当前已回落至季节性低位,近期三聚氰胺价格虽然有所走高,利润出现好转,但需求走差的大背景,预计难以大幅走高。

近期政策对地产放松明显,但地产表现依旧偏弱,实际需求难见明显改善,地产下行大周期下板材对尿素的需求预计也将维持弱势。出口端当前依旧没有放开的迹象,也没有相关的政策出台,预计短期内出口将继续维持在低位。

03 库存价差

库存高位

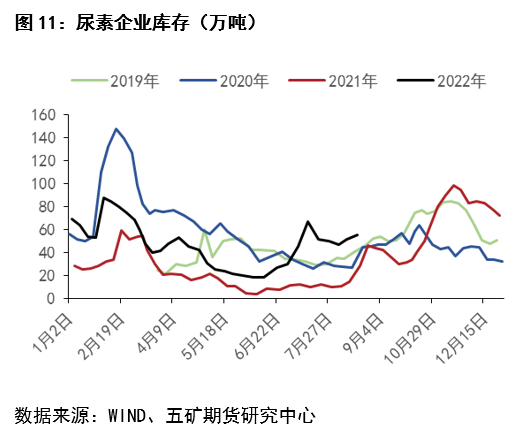

前期价格大幅下跌阶段尿素处于供增需减的格局,上游开工处于高位并且有部分新增产能投产,上游价格高位侵蚀下游利润,而后随着需求的走差开始反馈到上游之后价格开始下跌。上游价格大幅下跌后部分高成本的装置开始陷入亏损,上游检修停产开始增多,近期叠加部分装置受限电影响,开工进一步下移,当前尿素处于供需双弱的格局,而库存依旧累至季节性高位,也从另一方面反映出需求端的走弱幅度更大,后续在出口受限背景下,尿素累库压力依旧较大,需要价格维持低位来限制供应端产量才能维持供需平衡。

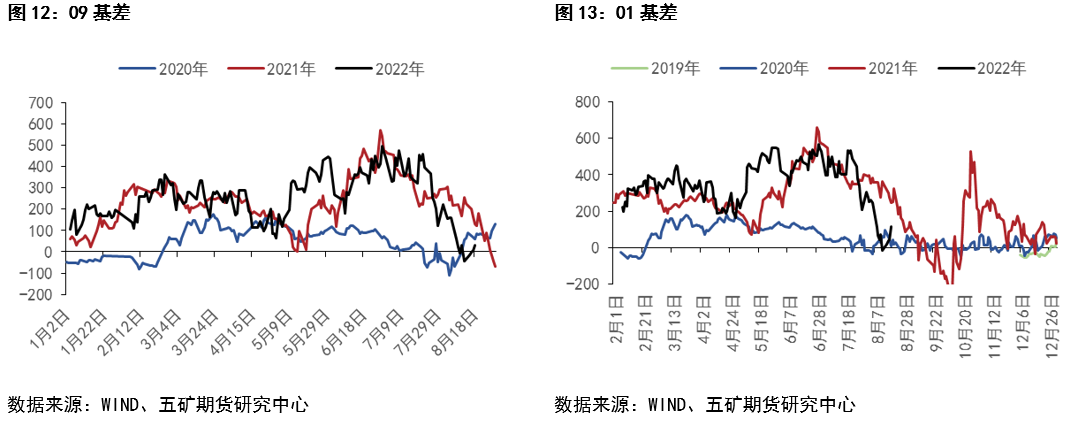

基差大幅修复

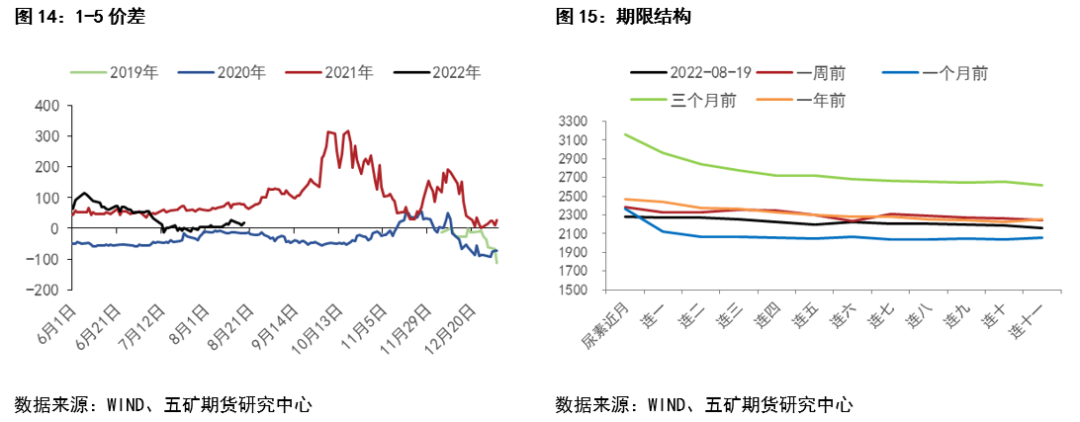

前期盘面大跌,基差走高,随着大跌之后商品总体企稳,盘面开始有所上涨,加上09临近交割有基差修复需求,09合约基差开始由现货弱势,期货上涨进行修复。01在情绪转好的带动下也出现明显回升,使得01基差也出现大幅回升,在基本面依旧偏弱的背景下,01基差的修复使得做空01的性价比与安全边际有所提高。

从期现结构可以看出,不同月份合约之前的价差开始缩小,曲线开始走平,反映出尿素基本面已经出现明显转弱,后续不排除转为Contango结构。