极端高温席卷全球

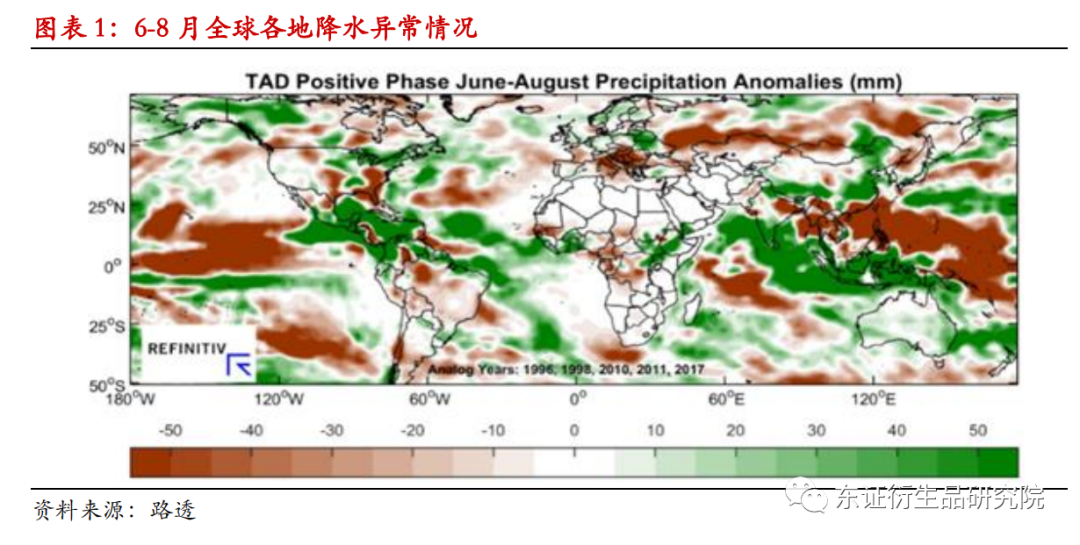

2022年6月以来,全球遭遇了旷日持久的高温炙烤,极端天气席卷欧洲、亚洲、美洲等多地。据气象机构的数据,2022年7月是有记录以来最热7月第二名,目前高温仍在持续。这场全球性异常气候是一系列异常气候因子的共同作用导致的,包括双峰拉尼娜、印度洋偶极子强负相位等。

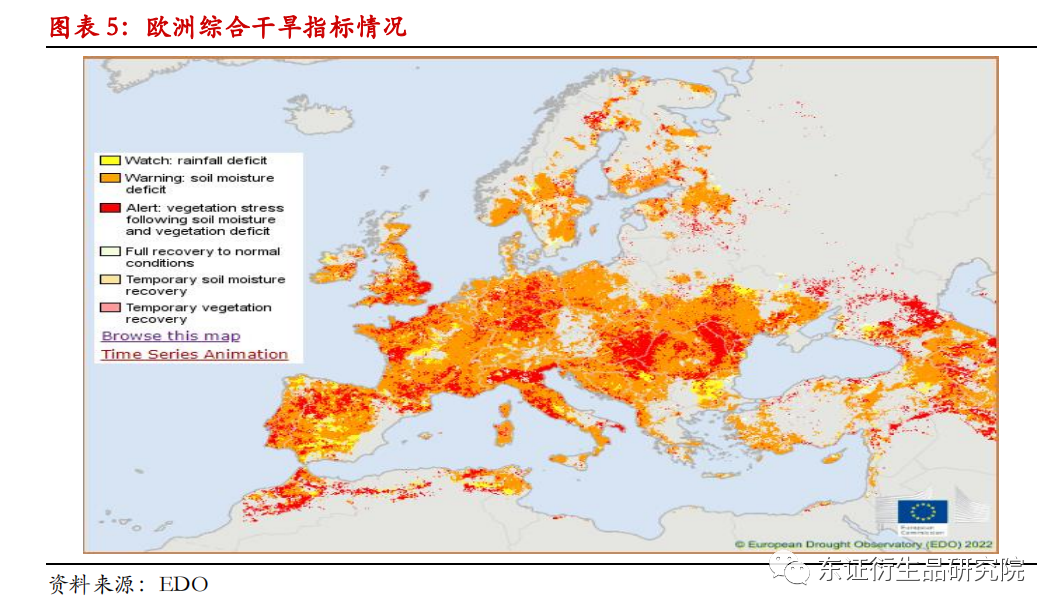

欧洲:据欧洲干旱观测站(EDO)的最新数据显示,7月下旬,欧盟47%的地区处于“警告”状态,17%的土地因干旱进入最高等级的“警戒”状态。该机构警告称,欧洲或将遭遇约500年来最严重旱灾。

欧洲大陆的西部、中部和南部地区已近两个月没有出现明显降雨,莱茵河、多瑙河等主要河流水位下降,其中莱茵河水位监测数据显示,多个流域水位已降至1米以下,水位仅为往常的一半,这令航运受到较大威胁。且欧盟和英国总计近一半的领土面临干旱风险,也将令相关农作物如玉米、甜菜、葵籽等产量受到较大损失。

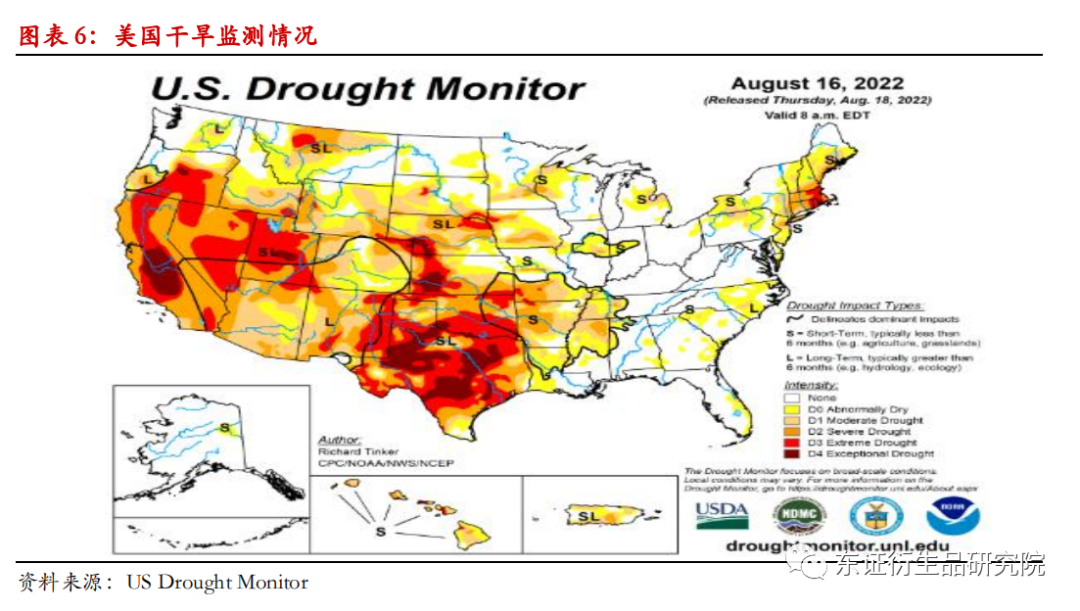

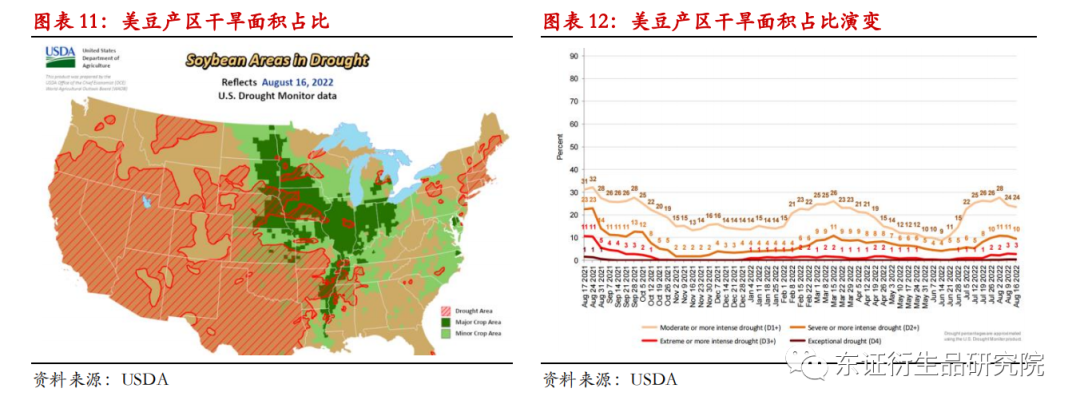

美国:美国也面临着严峻的干旱天气,据美国干旱监测机构(USDM)的数据,截至8月16日,全美严重干旱级别之上的地区达到34.8%,其中南部及西部达到严重干旱级别之上的地区占到50%-60%。

目前美国西部正经历有史以来最严重的旱情,美国西部大约2.7%的地区处于异常干旱状态,这是警告级别最高的旱灾状态;22%的地区处于极度干旱状态;28%的地区处于严重干旱状态;意味着,当前美国西部处于严重干旱级别以上的地区已经达到50%。

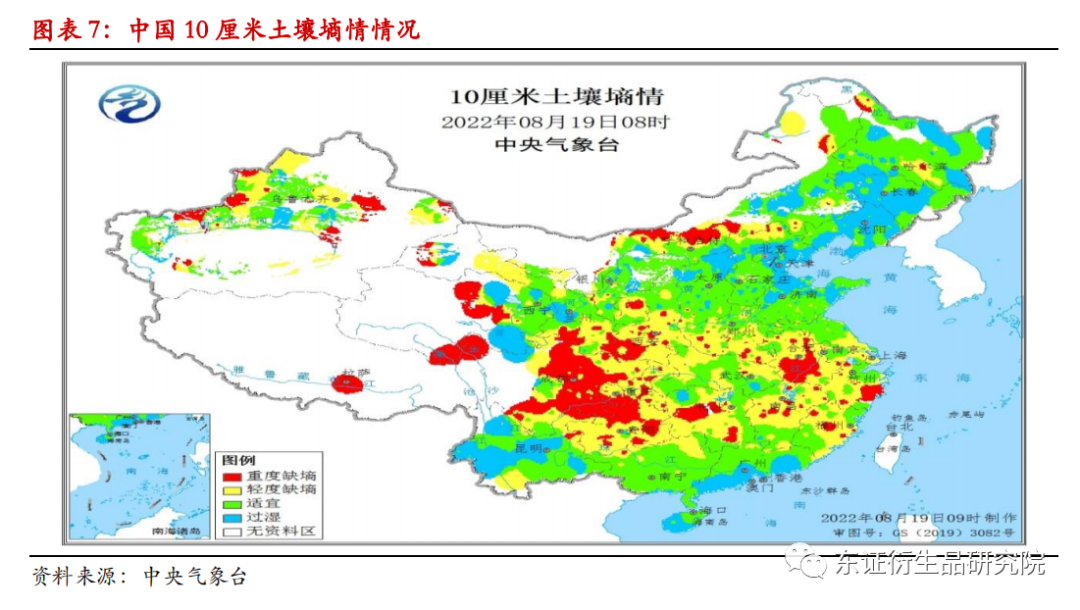

中国:中国整体呈现出“南旱北涝”的状况,四川盆地至长江中下游一带高温干旱持续发展,而东北地区乃至华北部分地区则呈现偏涝的状态。

自6月份以来,东北出现持续大范围降水,吉林省气象局介绍,入汛以来(6月1日—7月28日),吉林省降水量397.6毫米,比常年偏多71%,已超过常年汛期(6月—8月)总降水量,居历史同期第2位;从辽宁省气象部门获悉,入汛以来全省各流域平均降水量均比常年同期偏多,其中绕阳河流域降水量543.2毫米,比常年同期(265.6毫米)偏多1倍,为1951年以来历史同期最多。而据中央气象台网站消息,8月以来,北方地区多降雨天气,青海、甘肃、宁夏、陕西、内蒙古、山西、河北、吉林等地的部分地区累计降雨量较常年同期偏多5成至2倍。

而6月下旬以来,我国南方地区高温日数异常偏多,四川东部、重庆、湖北北部和东南部、湖南中北部、浙江中部等地的部分地区最高气温达到40摄氏度以上,长江流域气象干旱持续发展,南方多地土壤墒情明显偏差。

气候模型对未来的展望

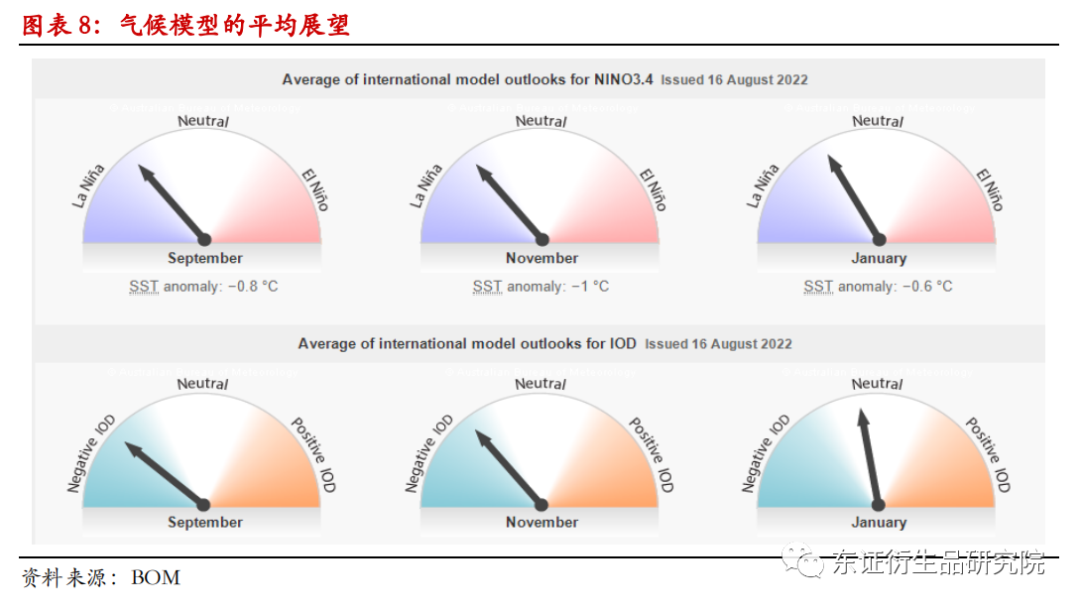

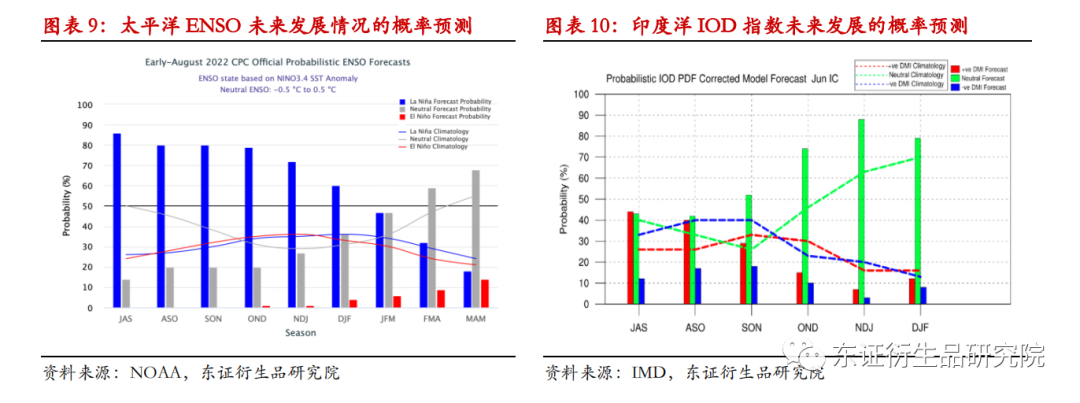

目前全球正处于拉尼娜的气候状态中,NOAA的气候模型显示,拉尼娜气候还将持续,但预计将从86%的概率逐步下降,到2022年12月-2023年2月降至60%。大多数模型表明拉尼娜将在2023年1月-3月转变为ENSO中性,但预测者对这一结果还存在分歧。澳大利亚气象局(BOM)8月16日发布拉尼娜警报,因为热带太平洋再次降温,气候模型显示澳大利亚春季和初夏期间可能出现拉尼娜现象(注:南半球和北半球的寒暑季节相反),概率约为70%;8月10日,日本气象厅表示,拉尼娜现象持续到北半球初冬的可能性为60%。

印度洋偶极子IOD指数目前仍处于强负相位。自6月初以来,IOD指数达到负IOD阈值(即-0.4℃),并持续向下发展,达到强负相位水平。据澳大利亚气象局的气候模型显示,负IOD指数可能会持续到澳大利亚春末(澳大利亚春季为9-11月),之后可能转变为中性状态。

根据国际气象机构的气候模型展望情况,意味着北半球秋冬季节拉尼娜气候及印度洋负IOD事件可能还将持续,这可能导致东南亚的降水继续偏多、南美大豆产区偏旱,则需警惕:1、棕榈油:随着马来西亚、印尼进入雨季、棕榈油生产淡季,可能出现过量降水或者洪涝影响原本就处于产量淡季里的棕榈油生产;2、大豆:22/23年度南美大豆播种期是否会再度遭遇干旱天气影响;3、棉花:拉尼娜气候下,大西洋飓风季较为活跃,警惕美棉收获期是否会遭遇飓风带来的过量降水,进而损及产量和质量;也需警惕印度棉花收获期是否会遭遇过量降水。

极端气候对农产品影响几何?

豆类:

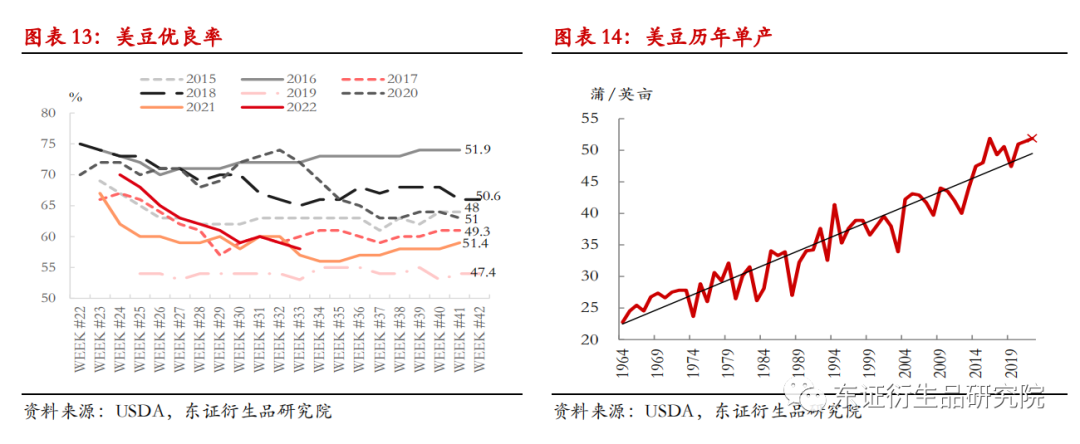

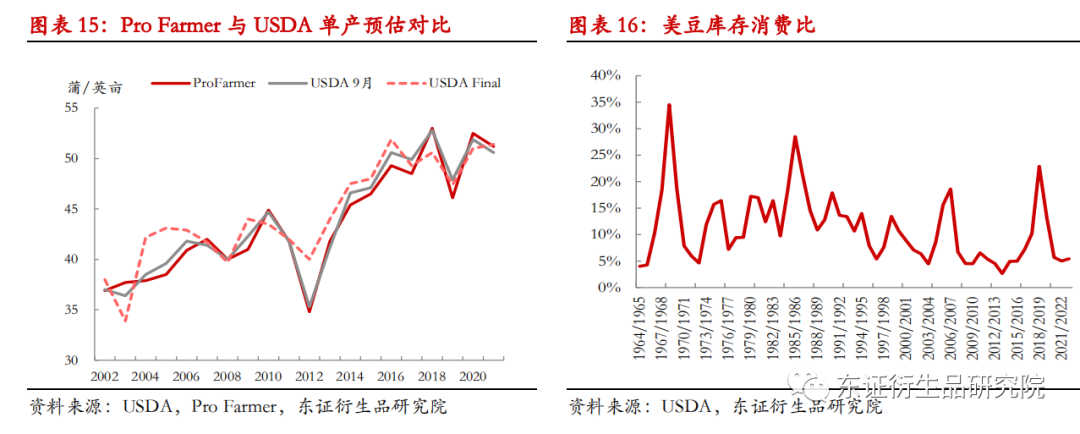

大豆喜涝怕旱,7-8月正值美国大豆生长最为关键的结荚鼓粒期。这期间,大豆生长期如果平均气温高于40℃则作物将遭受热害,结荚鼓粒期大豆的峰值需水量能达到8mm/日以上,这期间的干旱少雨对单产损害最大。从6月中旬以来,美豆产区干旱面积比例不断上升,从6月中旬最低9%升至8月最高时为28%,截至8月16日这一比例为24%,其中内布拉斯加、阿肯色、堪萨斯、田纳西、爱荷华等州干旱比例较大。伴随干旱一同发生的是美豆优良率从70%一路下调至58%。

但是,由于美国种子抗旱性佳、灌溉普及及田间管理优秀,去年开始美豆单产再度跃升一个台阶。如图表13所示,去年全年美豆优良率欠佳,但却实现了51.4蒲/英亩的高单产。在8月12日月度供需报告中,USDA更是将22/23年度美豆单产预估上调至和2016年持平的历史最高51.9蒲/英亩。当然,8月供需报告是8月前USDA对农户进行问卷调查得出的结果,并未反应8月的天气变化;另一方面,今年美豆播种和生长进度偏慢,意味着报告或仅能反应大部分作物结荚前的生长情况。也正因为此,市场关注8月22-25日Pro Farmer田间巡查,美豆结荚率足够高(截至8月14日为74%),且Pro Farmer将根据实地调研给出单产预估。不过我们认为,在美国单产整体抬升的大背景下,再对比去年的优良率和单产,今年单产很可能维持在一个相当高的水平。

综上,今年美国干旱对其大豆单产的影响可能有限。回到供需平衡表及价格,短期美国天气仍占据主导,但在Pro Farmer田间巡查及9月10日USDA月度供需报告美国基本定产之后,随着大豆收获上市,CBOT大豆价格或面临一定压力。但由于美国库存消费比绝对水平仍偏低,我们并不过分看空美豆。等到四季度,市场关注焦点将转移至南美,目前市场对22/23年度南美增产预期强烈,如果天气良好,美豆运行中枢进一步下移。这意味着国内进口大豆成本下行,油粕(尤其是豆粕)面临的成本支撑将逐步减弱。不过考虑到国内进口大豆榨利深亏的局面持续已久,三季度起进口大豆到港数量下降,油厂7月已经进入去库状态,内盘将相对强于外盘,且现货价格仍可能表现坚挺。

谷物:

2022年国内异常的天气对夏粮生产影响有限,而对秋粮生产影响较大。夏粮小麦在6月底基本收获完毕,据国家统计局公布的2022年夏粮产量,达到2947.8亿斤,比上年增产28.7亿斤,夏粮小麦实现了增产丰收。稻谷方面,6月以来辽宁、吉林等地部分地区出现强降水过程,不利一季稻分蘖拔节和孕穗;7月西南地区东部及长江中下游出现持续晴热天气,一季稻生长发育和产量形成受到一定影响。据中央气象台的作物产量展望,预计2022年全国一季稻平均单产与2021年相比为平产年,一季稻各主产省单产均为平产年,单产较去年增减幅度均在1.5%之内。

玉米方面,自其播种以来,东北和黄淮地区降水较常年同期分别偏多30.6%和39.2%;东北地区日照时数较常年同期偏少12.2%,对产区玉米生产带来不利影响。叠加今年玉米种植面积减少,国内新作预期减产,并可能出现延迟上市的情况。

虽然21/22年度国内玉米增产,且国家推出了一系列调控政策包括严控深加工、推进玉米豆粕减量替代、稻谷饲用拍卖加大等,陈作年度玉米供应宽松令盘面承压。但国内新作玉米预期减产、饲用消费随着养殖利润的改善或将恢复,新年度国内玉米供应预期偏紧,新作成本位置的支撑预计将较强,玉米期价继续下跌的空间或有限。而国际市场上,由于欧盟和美国遭遇干旱高温,USDA报告将全球玉米产量预估下调,美玉米库销比处于低位水平、全球库销比下滑的趋势将限制国际玉米价格下方空间。

棉花:

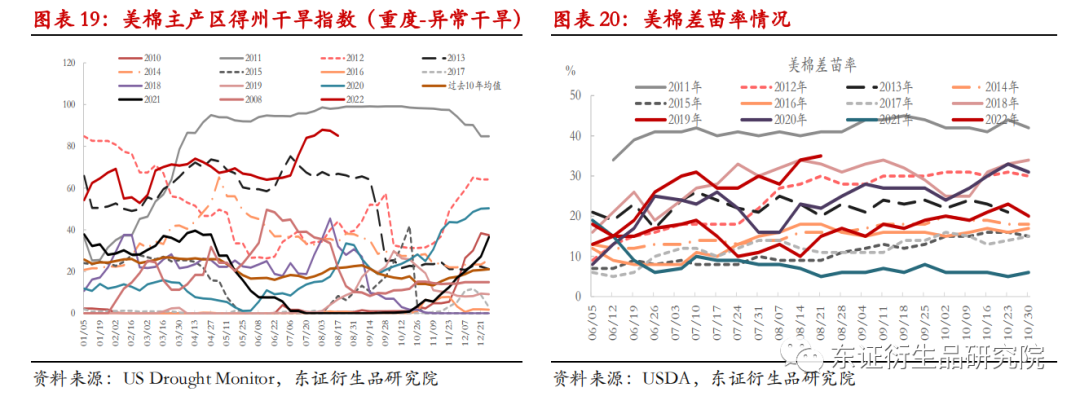

国际市场方面,美棉主产区高温干旱的天气令棉花生长受到较大影响,截至8月14日,美棉优良率34%,同比减少33个百分点,位于历史低位水平,主产区得州差苗率升至50%。USDA8月供需报告大幅上调22/23年度美棉弃收率至42.9%,超过了2011年的36.5%,致使美棉产量预估大幅下调63.8万吨至273.7万吨,为09/10年度以来最低水平,库销比随之下降至12.6%,是1924/25年度以来的最低水平;全球产量预估也随之下调,致使2022/23年度全球棉花产需格局由之前预估的产需相当转为存在45.1万吨的产需缺口。不过,将目前美棉优良率、差苗率与2011年同期对比,作物生长状况还没有2011时那么差,得州干旱监测指数的对比也显示干旱严重情况未到到2011年水平,USDA报告或低估美棉产量,后续存在上修的可能性;此外,考虑到USDA对中国消费的高估以及下游东南亚纺织国产业下行的趋势,未来报告也可能继续下修需求预估,外盘上行的持续性和空间预计有限。考虑到22/23年度美棉整体供应偏紧的格局难扭转,且拉尼娜气候下,今年大西洋飓风季仍将活跃,可能在收获期带来不利降水的风险,印度新棉上市前现货供应极为紧张,内外价差预计还将维持较低水平。

国内方面,由于去年棉花种植收益较高,今年国内棉花主产区新疆种植面积有小幅增加,在5-8月份的棉花生长期,新疆整体灾害性天气少于往年,积温整体偏高,降水偏少,土壤墒情尚可,虽然南疆部分地区有受到高温虫害影响,但影响有限,市场对于新疆新棉丰产预期较强。未来两三个月新棉将集中收获上市,叠加陈棉的大量结转,而需求面受美对疆棉禁令影响,国内上游供应压力将较大。考虑到轧花厂亏损严重、负债较大等,预计新棉收购期轧花厂收购将极为谨慎,收购进度预期偏慢,收购价格定在哪个位置还不确定,郑棉短期上方空间受限。

白糖:

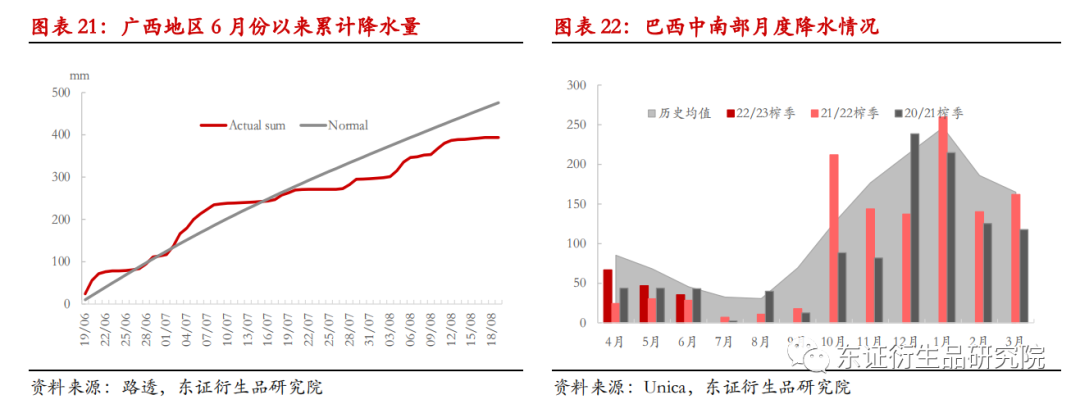

巴西自22/23榨季开始以来,降雨量虽高于去年同期,但一直低于平均水平,甘蔗单产恢复缓慢。但由于高通胀及大选竞争下,巴西政策对燃料价格的调控令巴西糖厂产糖收益持续高于乙醇。在下调燃油税费之后,巴西石油公司已将炼油厂汽油均价在一个月左右的时间里连续三次下调,进而拖累巴西乙醇折糖均衡价不断下移,目前乙醇折糖价已降至16美分之下,糖醇价差进一步扩大,而目前处于巴西压榨生产高峰期,这将令糖厂最大化用甘蔗产糖、提高制糖比,进而可能导致糖产量高于预期,对市场带来利空影响,不过巴西榨季甘蔗总产量仍面临着天气的威胁,糖产量恢复程度仍受到较大制约,后续产区天气状况及甘蔗单产的恢复情况仍需关注。此外,虽然欧洲、美洲高温干旱的天气可能损及甜菜糖产量,但印度因西南季风期降雨充沛及甘蔗的进一步扩种,下榨季产糖量预计仍将在3500万吨以上的历史高位水平,泰国降雨较高、下榨季产糖量预计进一步增长,亚洲糖供应预期庞大或将抵消欧洲、美洲产量的减产预期,全球22/23榨季仍预期过剩,国际糖市基本面前景偏弱。

国内方面,因高温少雨的天气,国内甘蔗产区部分地区偏旱,其中广西蔗区的北部、中部及西南部出现轻旱至重旱。截至8月17日,广西蔗区重度干旱面积占比为4%、中度干旱面积占比20.4%。目前甘蔗正处于茎伸长关键期,需水量较大,若旱情持续发展将对甘蔗生长带来不利影响,后续需继续关注8-9月份的天气情况。

尽管国内仍处于消费旺季,但需求表现持续相对平淡。若需求迟迟不能改善,糖厂本榨季结转库存可能偏高,而新榨季国内糖料种植面积增加,若不发生大的灾害性天气,国产新糖预期增产,这将给糖厂带来压力。不过,配额外进口成本较高,主力1月合约在5500元/吨附近面临国产糖成本支撑,盘面下行面临的抵抗将增强,追空存在风险。

风险提示

主产国超预期的天气风险、宏观金融动荡风险等。