挪威浆纸交易所和上期所的针叶浆远期曲线均呈现BACK结构,一方面是宏观经济悲观的形势下对需求的担忧,另一方面是兑现供应端将逐渐改善的预期,因此无论是国内还是国外的纸浆美金报价在近期都打破“持续上调”的趋势。接下来需求预计依然是交易的次要因素,而供应仍然是交易的主线,各类数据正在透露出供应改善的迹象,但是不同地区供应修复的时间窗口预计并非一致。

纸浆需求和宏观高度挂钩,但经济前景偏悲观

从疫情以来,受制于偏悲观的宏观经济形势、书写电子化以及原料和能源成本高企等因素影响,全球对于成品纸的需求整体偏低,结合目前已公布的6月需求数据来看,全球新闻用纸、双胶双铜需求量整体低于去年同期,也低于五年同期的水平。

以欧元区GDP增速和发往欧元区的各纸种的需求为例,成品纸需求和宏观高度挂钩;但是未来全球经济前景趋于暗淡,同时也存在各种不确定性,未来经济疲软对于需求的抑制作用预计延续。根据IMF的预测,2022年全球经济增速将从去年的6.1%放缓至3.2%,较4月的预估下调0.4个百分点。经济前景的下行风险占据极大的主导地位,预计全球成品纸的需求前景偏悲观。

回到交易纸浆的话题上,需求端的疲软是事实,但是供应端是否改善以及何时改善才是交易的主线

从疫情爆发以来需求是持续偏弱的,但并没有妨碍纸浆价格暴涨,行情最主要的交易点依然在供应端。目前国内外供应紧张的根源略有不同:目前欧洲受制于物流效率,我国受制于缺乏吸引力的报价。

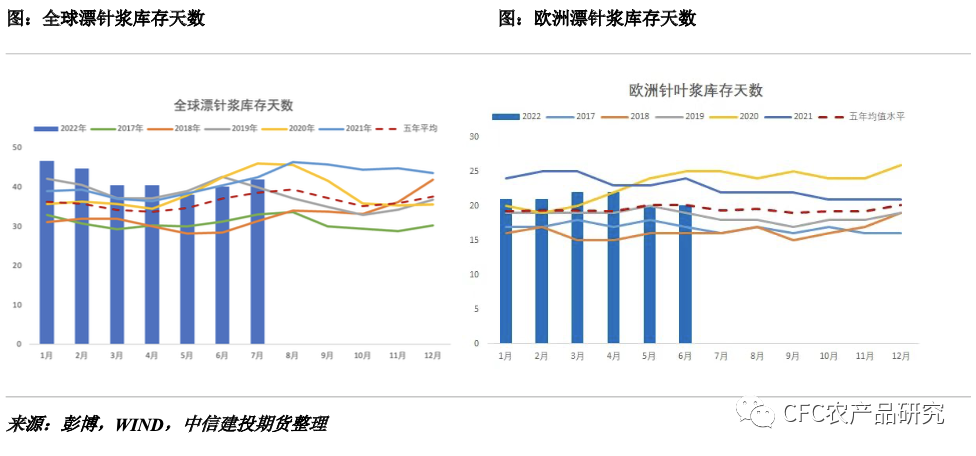

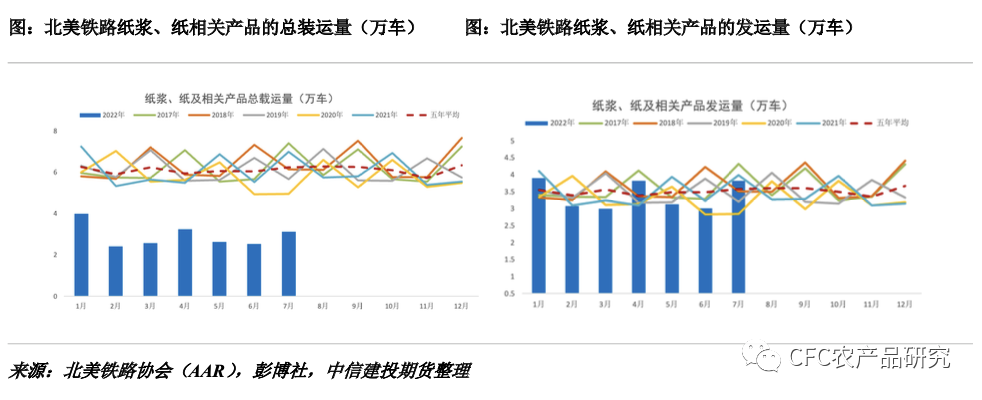

根据北美铁路协会数据显示,包括美国、加拿大以及墨西哥的北美铁路纸浆、纸相关产品发运和到货的总装载量仅为五年均值的一半;其中纸浆、纸相关产品的发运量从去年开始整体偏低,但接近均值水平,与之相反的是发运和到货的总装载量虽然环比有所增加,但是仍处于历史偏低水平,这也就说明纸浆、纸相关产品到货量仍然偏低,“发运量高,到货量偏低”其中主要的原因或是运输效率低下,拉长了运输时间,这也将导致供应改善的时间点滞后,预计近几个月供应偏紧的格局仍然存在,美金报价预计维持高位。

但从北美铁路协会的数据上看到,随着供应链的改善,7月单月的发运量甚至超过五年均值水平,发运量的回升或意味未来供应量的增加,供应最紧张的时间或已经过去,对于远月纸浆的报价将形成持续性的压力,因此挪威交易所的针叶浆远期曲线呈现明显的BACK结构。

区域性的价差导致我国供应改善的时间节点进一步滞后

根据挪威浆纸交易所的期货价格,目前主力合约为1490美金/吨,而我国近期的报价950-960美金/吨,供应改善的路径或是从报价更高的地区开始,欧美目前报价高于我国, 一旦运输效率提升,供应改善的顺序或从欧美地区开始。目前从主要产浆国对不同地区的发运量也能看出对以上逻辑的印证。

7月全球纸浆发运量处于季节性低点,环比减少,但是仍高于去年同期和五年均值水平,但是由于北美地区的报价偏高,浆厂优先考虑发货,因此发往北美和西欧的量超过五年均值水平,但发往我国的纸浆数量依然不足均值水平。近月供应偏紧的格局仍然存在,可流通现货依然偏紧,因此我们看到近期仓单加速流出。

综上,纸浆近月价格的主要矛盾依然在供应端,北美市场更多是运输效率导致的阶段性供应偏紧,而我国由于区域的价格差异,供应改善的时间窗口或更加滞后于北美地区,尽管8月对我国的美金报价出现50美金/吨的下调至950-960美金/吨,但是进口成本依然在7300元/吨以上;下调报价的消息传出后,纸浆期价一度有了明显的回调至6200元/吨附近,折合成美金价格降至 815-830 美金/吨,随着市场如梦初醒般一度从6200拉升至6800,此前短期下调现货价格的预期基本被兑现。

新的矛盾需要重新酝酿,而在整体宏观驱动偏空的动力下,多头很难在6600以上继续强势,我们维持上方空间有限的看法,但最后一根稻草尚待观察。