01 历次商品超级周期都没有跳脱出货币周期的框架

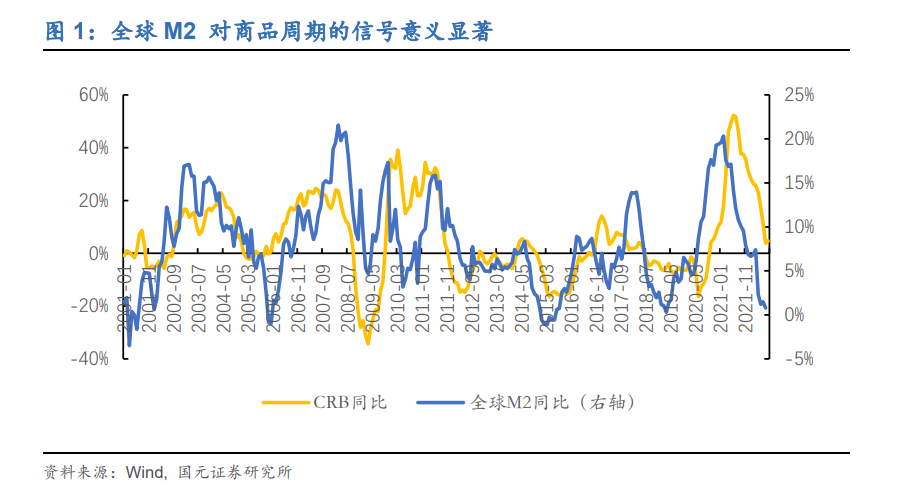

长期趋势来看,商品周期和全球货币周期密不可分。如果将CRB指数看成全球商品的集,那么全球M2同比和CRB的高度拟合则说明历次商品超级周期都没有跳脱出货币周期的框架。

这背后的逻辑其实也算不上复杂:流动性的变化引发的资金成本变化不仅会影响到企业进行资本开支的意愿,造成库存周期的变化;也会影响到个人消费倾向,从而对社会总需求产生冲击。

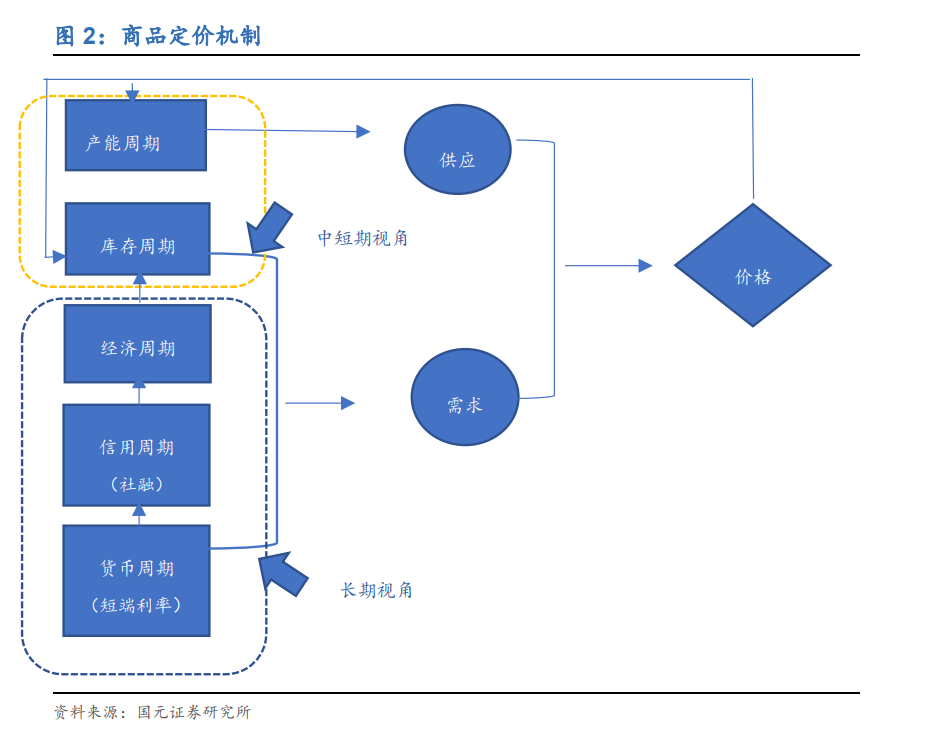

而这条逻辑线索恰好呼应了商品市场“需求定方向,供应定弹性”的分析框架:中短期视角下,受产能周期影响商品供给价格弹性偏弱,由此产生的供需错配和库存周期轮动是引发短期价格波动的主要原因;而在长期视角下,产出的变化是由需求变化决定的,因此全球宏观增长对于价格趋势的影响更加深刻且接近底层逻辑。

02 可贸易品的“一价定律”和共同的商品周期

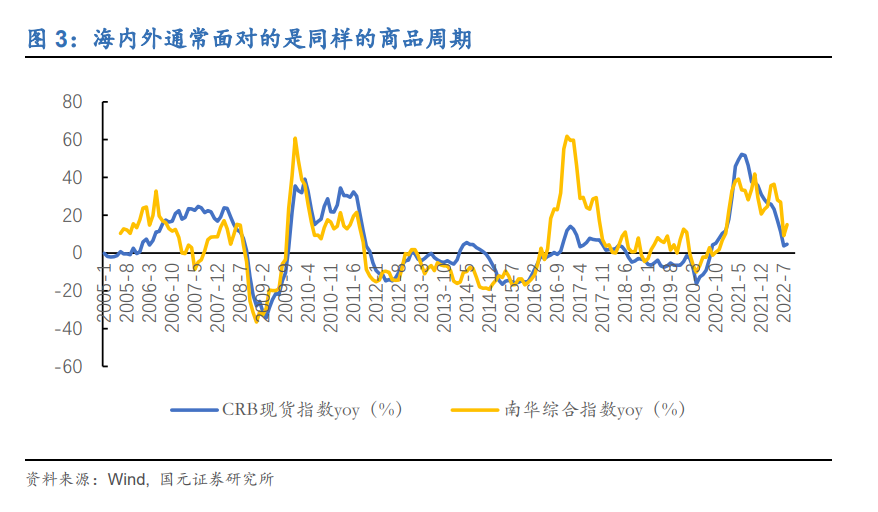

不同于CRB现货综合指数的全球定价,南华商品指数主要追踪国内三大交易所上市品种中代表性较强且具有较好流动性的商品编制,更能代表商品国内价格走势。可贸易品的一价定律意味着在货物可以自由流动,货币可以自由兑换的情况下,套利机制能抹平地区间的价格差异。因此不考虑关税、非关税壁垒以及运输成本的变动,海内外商品的价格波动应趋于一致。

而从南华商品指数以及CRB现货指数的走势趋同来看,海内外面对的通常是同样的商品周期,无需过多考虑在特定时期不同经济体经济周期的错位对价格趋势的影响。

03 从实体和金融属性交互看商品周期

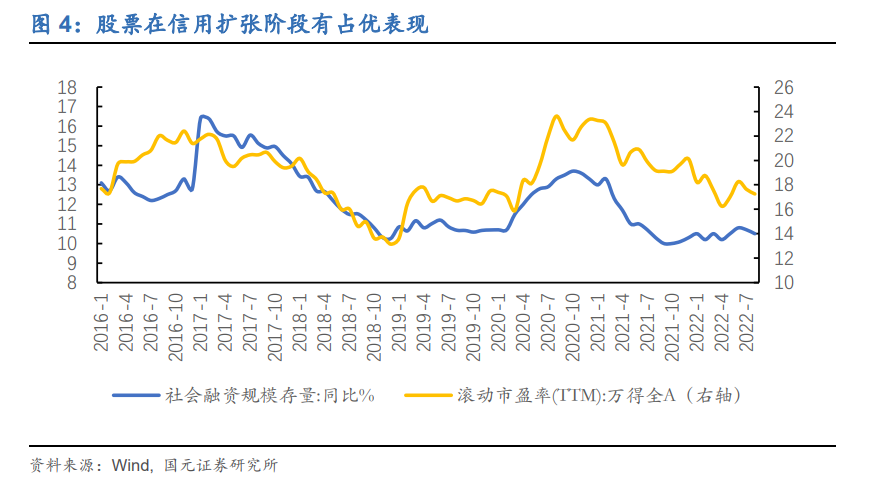

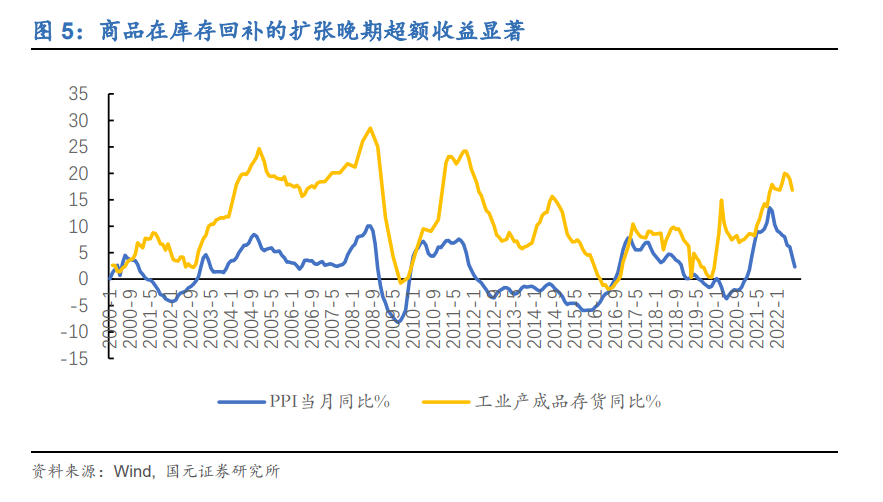

相较于债券以及股票资产,大宗商品对于流动性的反应相对更为滞后的原因在于其实体和金融交互的属性。由于货币-信用存在传导时间,债券对于流动性的反应更为前置,而债券的超额收益也往往来自于货币与信用之前的风险敞口;而股票和商品在信用扩张阶段都有占优表现,只是不同于股票资产更多反映资产未来收益的预期,对经济周期的反应更为提前。商品表现相对更加贴近经济周期,是比较好追踪宽信用成色的高频指标,往往在实体融资需求转好,库存回补的扩张晚期的超额收益更加显著。

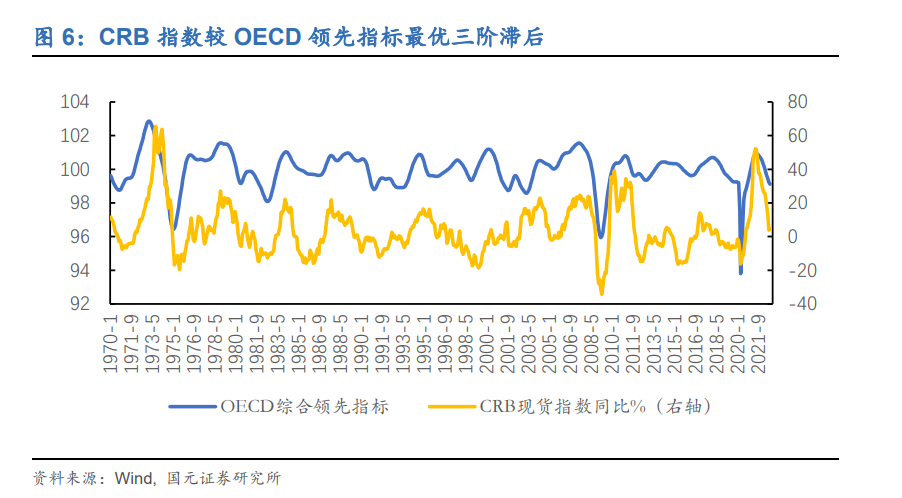

如果我们用CRB现货指数同比模拟商品周期,OECD领先指标大致模拟经济周期,通过最佳最小二乘预测的方差测算也可大致得到商品周期总体较经济周期应是略有滞后的。

04 商品大类和重要品种的轮动规律

而具体来看,各个大宗商品品种之间会随商品周期出现相对有序的波动。我们可以尝试选择CRB现货综合指数为基准标的,观察商品大类和重要品种价格轮动规律能得到以下图表:

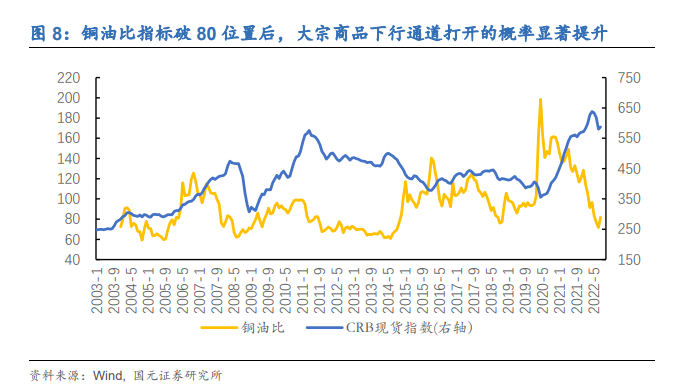

同时考虑领先性和大类代表性,铜,原油,黄金是周期观察最为重要的三类商品。通过格兰杰因果检验的时间序列数据反映出,原油和铜都表现出较为显著的领先性,而黄金的后周期属性则更为凸显。此外,铜油比又能较好模拟“油铜轮动”的时间敞口辅助判断商品锚定的周期阶段。

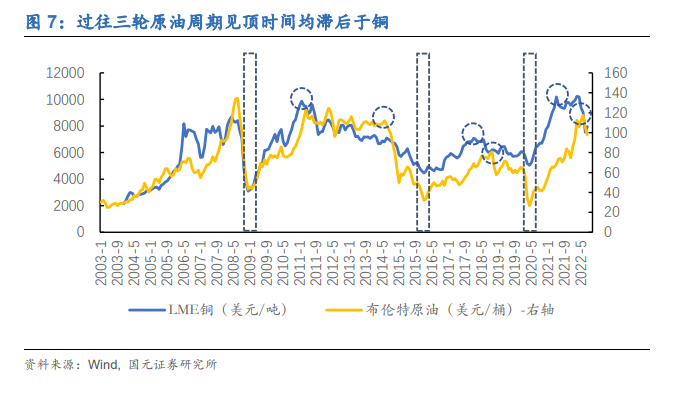

铜和原油作为两项重要的经济周期先行指标,两者之间长期走势表现出高度相关性,回溯历史可以看出,铜和原油价格触底反弹的时间基本同步,但是过往三轮周期原油见顶时间往往有所滞后。

铜油轮动见顶的时间敞口一般伴随着铜油比的回落,背后的逻辑可以从微观和宏观两个角度分析:

1)从微观商品层面,原油的供需弹性弱于铜具体表现为原油隐含供应端的权重较高,而铜对需求的边际变化更加敏感。因此在工业金属价格拐点已经出现之后,原油受制于供应问题以及产业链下游生态的复杂性,价格表现更显“钝感”。

2)而从宏观层面上看,铜价隐含商品需求的含义表现为与全球经济景气高度拟合,而油价对通胀的推升显著。铜油比反映了“滞”和“胀”的两面,该指标的快速下行对大宗周期转弱有较为重要的警示意义。

整体从上文测算的领先阶数来看,各商品大类轮动的顺序大体为工业金属>能源>农产品>贵金属。

不难理解的是,铜为代表的工业金属为早周期品种表现出更强的资产属性,价格拐点更为前置;而以原油为代表的能源类商品更多为顺周期品种,价格的弹性受制于供应问题需要得到经济上行或是下行趋势的确认;至于贵金属更多体现为后周期属性,在库存周期下行的衰退阶段(美债实际收益率下行)的潜在收益更高。

而农产品相较更加特殊,传统框架里农产品的价格由供应周期主导,但近20年来金融属性对农产品的定价权在逐年增加。这表现为农产品长期价格和全球M2同比的相关性在增强而和产量逐步走出负相关。

背后的原因有三:一是各国粮储政策日益完善提高了农产品价格对或有供应冲击的价格防御能力;二是农产品耐储存的标品特质方便了流通环节的屯粮储粮操作;三是资金的通胀交易关注度在提高。

因此考虑到由工业品、能源的价格对农产品价格有一定成本传导以及生物燃料产业间接刺激的需求增量,农产品的周期属性更应更偏中后段,此外数据规律上看,大豆价格在整个农产品价格周期有一定领先意义,背后的逻辑总结下来大致有两点:

1)随着生物能源技术的发展,原油价格与农产品价格的协整关系和传导效应是增强的,这也意味着粮食的工业应用属性在增强。鉴于豆油在生物柴油应用占有举足轻重的低位,能源价格变动往往率先将影响豆类产品,价格拐点的时滞相对更短。

2)大豆的市场化程度高,全球贸易规模庞大,下游产业生态丰富,资金关注度更高也赋予了更强的金融属性。

05 猪周期的独立行情

至于国内生猪价格运行遵循的则是自身产能周期,属于相对独立的行情。所谓猪周期是指猪价周期性的运行规律,符合经济学上的蛛网模型,本质上是由利润来调节供需变化,并最终反映到价格波动上的一种经济运行方式。

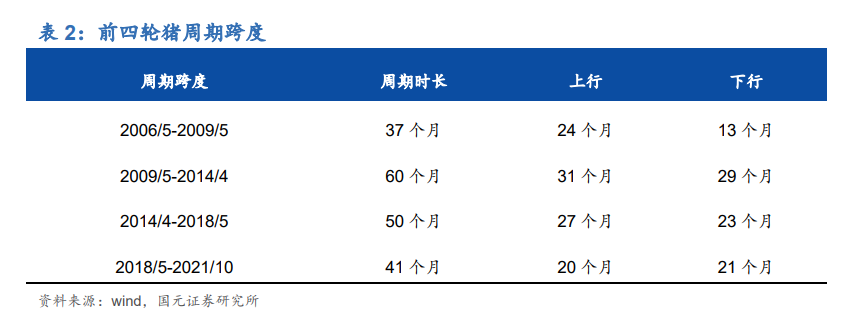

表现为:猪价上涨——母猪存栏量增加——生猪供应增加——猪价下跌——大量淘汰母猪——生猪供应减少——猪价上涨,其核心动力是生产主体对养殖利润的追逐,一般持续时间为4年左右,而经验上猪价从理论拐点到触顶回落的平均时间是25个月。

猪周期难以熨平的原因想来主要有二, 一是,由于行业准入门槛较低,我国生猪养殖行业特点是小而散,市场集中度的提升任重道远,养殖散户作为市场的重要参与者,其疫病防控能力较差且生产和投资行动难以协调和管控。二是,养殖周期导致市场的供应弹性相对偏弱,一般从母猪补栏导生猪出栏需要10-14个月时间,周期错配加剧市场价格震荡。

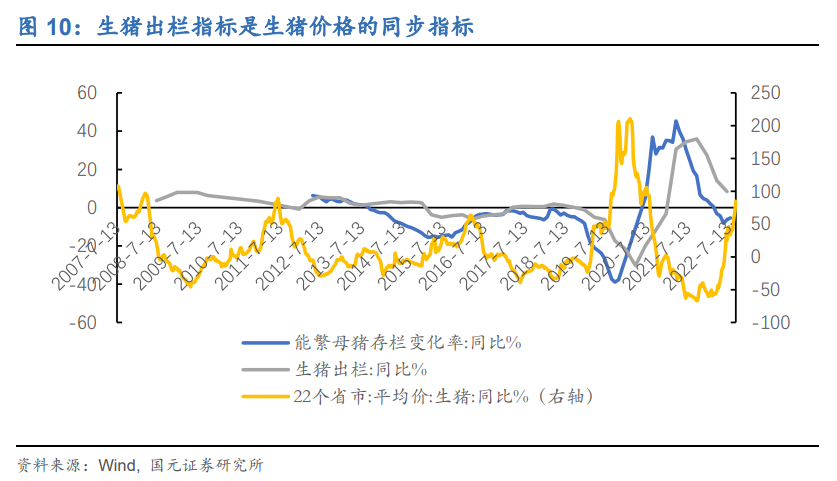

从供给端看,能繁母猪存栏量是猪价的先行指标。能繁母猪存栏量变化决定了一年后生猪出栏量,而生猪出栏量与猪肉价格呈反比,因此能繁母猪的补栏量决定了一年后猪肉价格。

而生猪出栏指标可以看作是猪价的同步指标。只是由于养殖技术的提升,母猪存栏量领先生猪出栏价格的时滞关系有缩短的趋势。数据上看,猪周期的存栏和出栏并不十分稳定,出栏会更直接影响当期生猪价格。

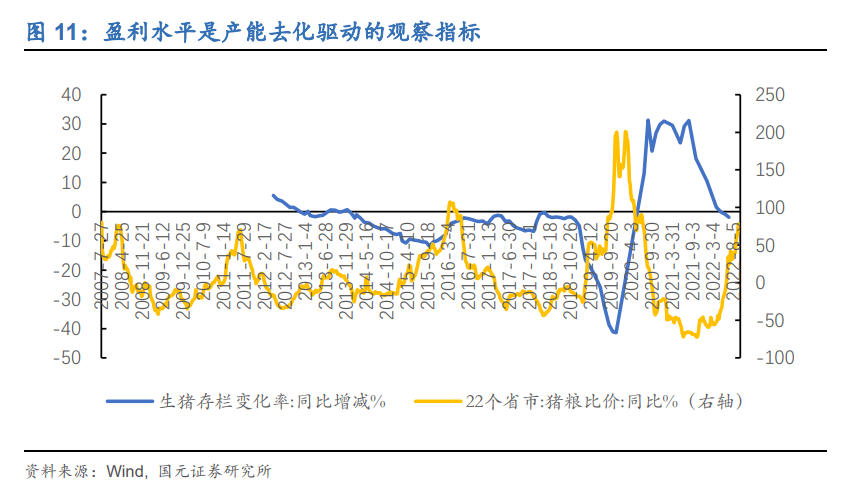

产能去化是价格反转的核心逻辑,而盈利水平是能繁母猪去产能的决定因素, 鉴于猪粮比和生猪存栏的增长呈反向关系,两者之间的裂口也是观察产能去化驱动的重要指标。

政策方面同样通过追踪猪粮比的指标视情启动收储和投放措施,引导养殖户理性调整存栏,对于价格波动纳入监管具有一定信号意义。此外,疫病、极端天气作为随机以及不可预测的非周期因素,往往会成为周期轮动的加速因子也需纳入考量。