01 美国库存周期

在过去的报告中,我们讨论了我国库存周期的变化对大类资产配置的启示。

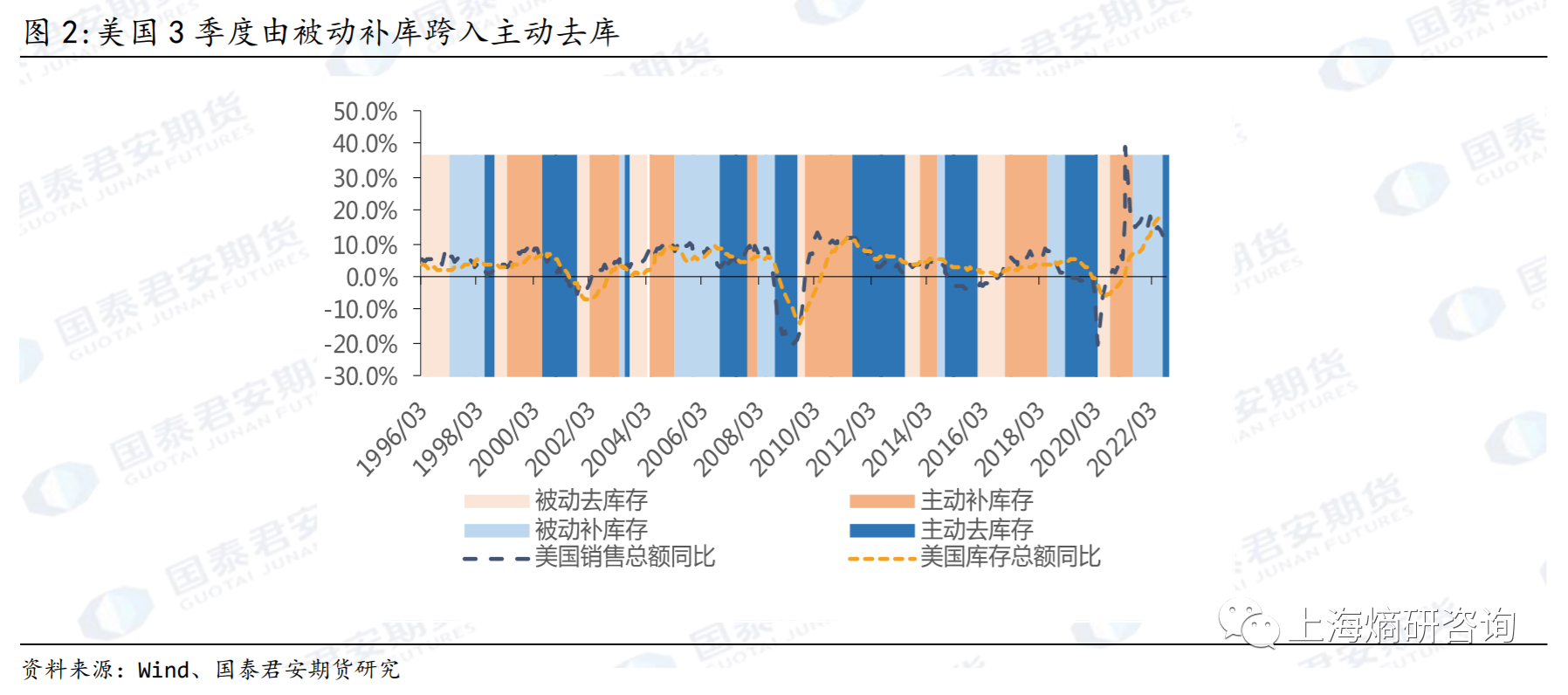

我们以销售与库存指标去刻画美国的库存周期。三季度最显著的变化是,美国由被动补库存进入到了主动去库存。

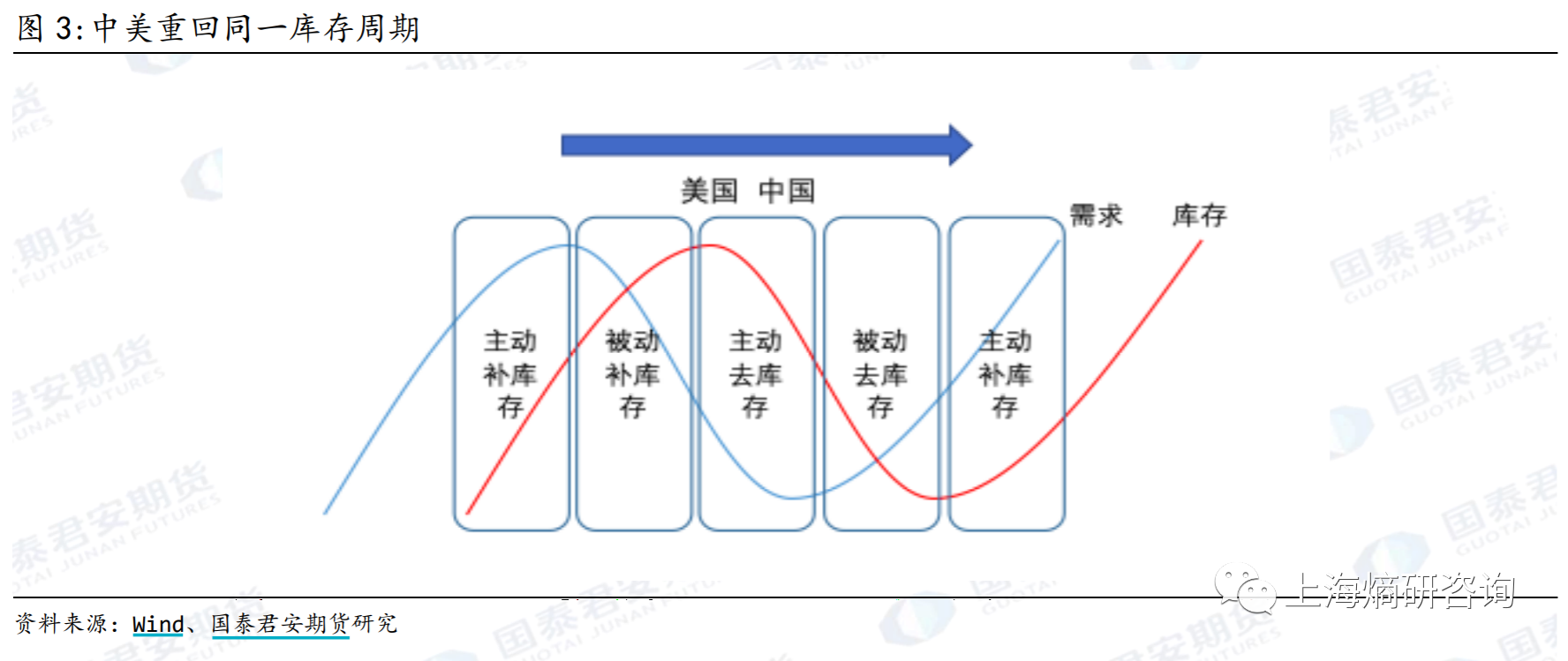

美国的库存周期整体切换速度更快,时长更短。对比中国3年半的一轮库存周期时长,美国一轮库存周期在过去的26年内平均市场仅为3年。本轮库存周期中,中国在二季度率先进入主动去库周期,原本领先美国一个小阶段。三季度美国进入主动去库后,中美同时处于主动去库小周期,重回同一起跑线。

我们选取了权益类(美股)、外汇固收类(美元指数、美债收益率、高收益债利差)、大宗商品类(油、 铜、金)资产去观察美国库存周期与大类资产配置的趋势。

02 美国库存周期与大类资产配置

2.1 权益类

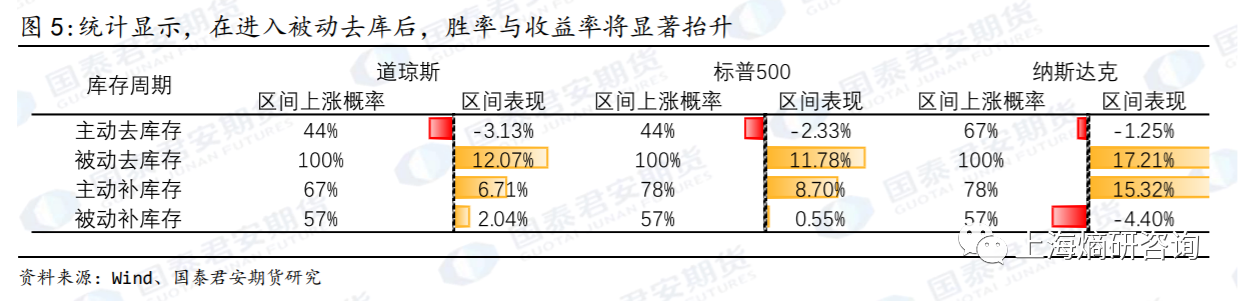

在当前的主动去库周期中,历史数据显示美股指数处在胜率、区间收益率双低的阶段,美股三大指数区间收益率均为负。待需求好转切换进入被动去库后,美股三大指数将进入胜率、区间收益率双高的阶段。这一点与我国库存周期隐含的权益资产指引亦相似。

美股三大指数整体的胜率与收益率由高到低排序分别为:被动去库、主动补库、被动补库、主动去库。除主动去库阶段外,道琼斯、标普区间收益均为正,而纳斯达克在对应滞涨期的被动补库区间收益就开始转负。

历史上美国主动去库平均时长为9个月,朴素的线性外推下美国将在明年二季度进入被动去库阶段,届时权益资产的顺周期将开启(在不发生系统性风险的前提下)。

9月超预期的CPI数据公布后,2年期美债上冲4.53%,创新高后小幅下行,美元指数走势趋同且未破前高,美股三大指数均深度下探后反弹翻红。道琼斯工业指数上涨2.8%,创下2020年11月9日以来最大单日涨幅,这也是有记录以来道指首次在同一交易日跌超500点后上涨至少800点。在美联储的连续75bp激进加息进入到后半程的情况下,权益市场基于通胀-加息链条的悲观前置交易可能将告一段落。

2.2 外汇固收类

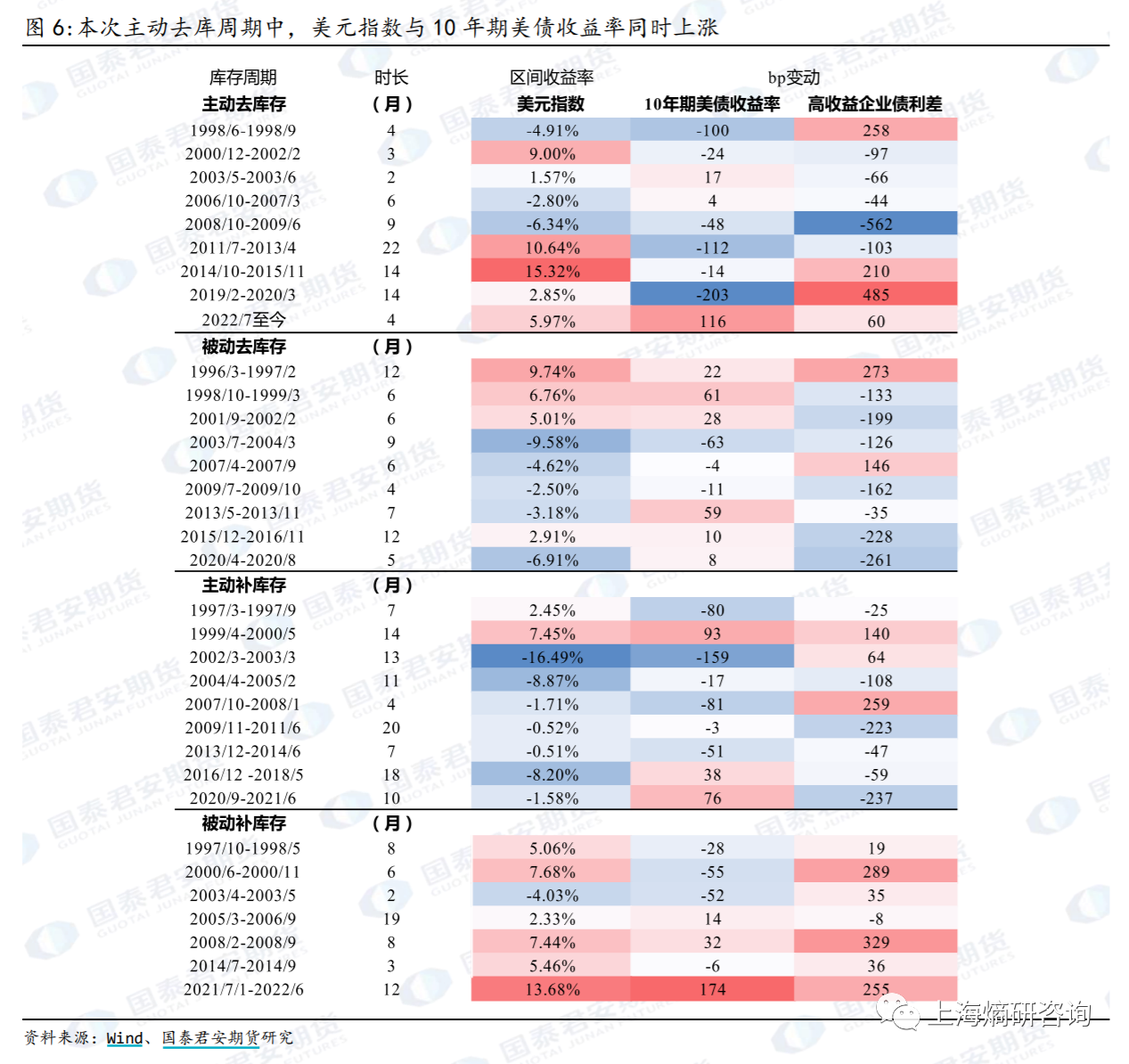

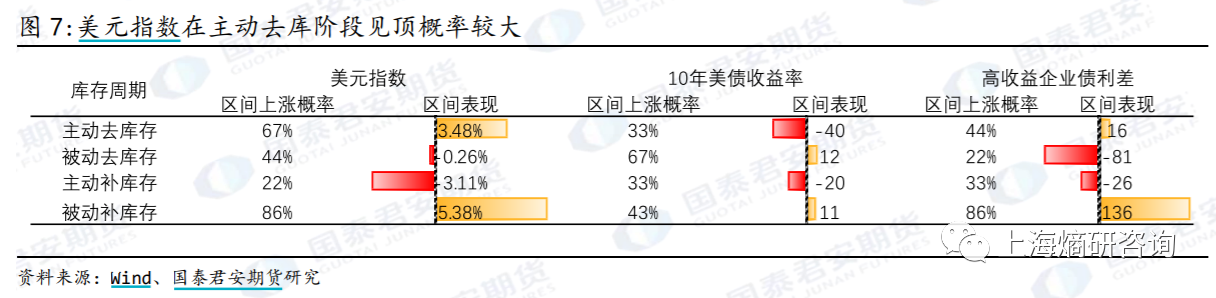

在以往的主动去库周期下,美元指数上涨概率较高伴随着10年期美债收益率下行概率较高。其背后隐含的逻辑在于,在对应的衰退经济周期中,美国经济较其余国家更有韧性,同时美联储又倾向于使用较为宽松的货币政策托底经济。

本轮主动去库周期下,美联储以控通胀为目的的加息周期仍在继续,并带动了全球其它经济体央行的加息跟随,同时全球需求较弱,欧洲深陷能源危机。这一情形造成了美元指数与10年期美债收益率当前均强势上行的态势,这也是权益类资产面临的流动性与估值压力。

按统计数据来看,美元指数通常于主动去库周期下见顶,但本轮见顶的时间仍需观察美国通胀的回落、欧洲能源危机的演变等一系列宏观事件的演绎方向。

高收益企业债信用利差往往在经济滞涨期对应的被动补库阶段大幅走阔,在复苏期的被动去库阶段收敛。

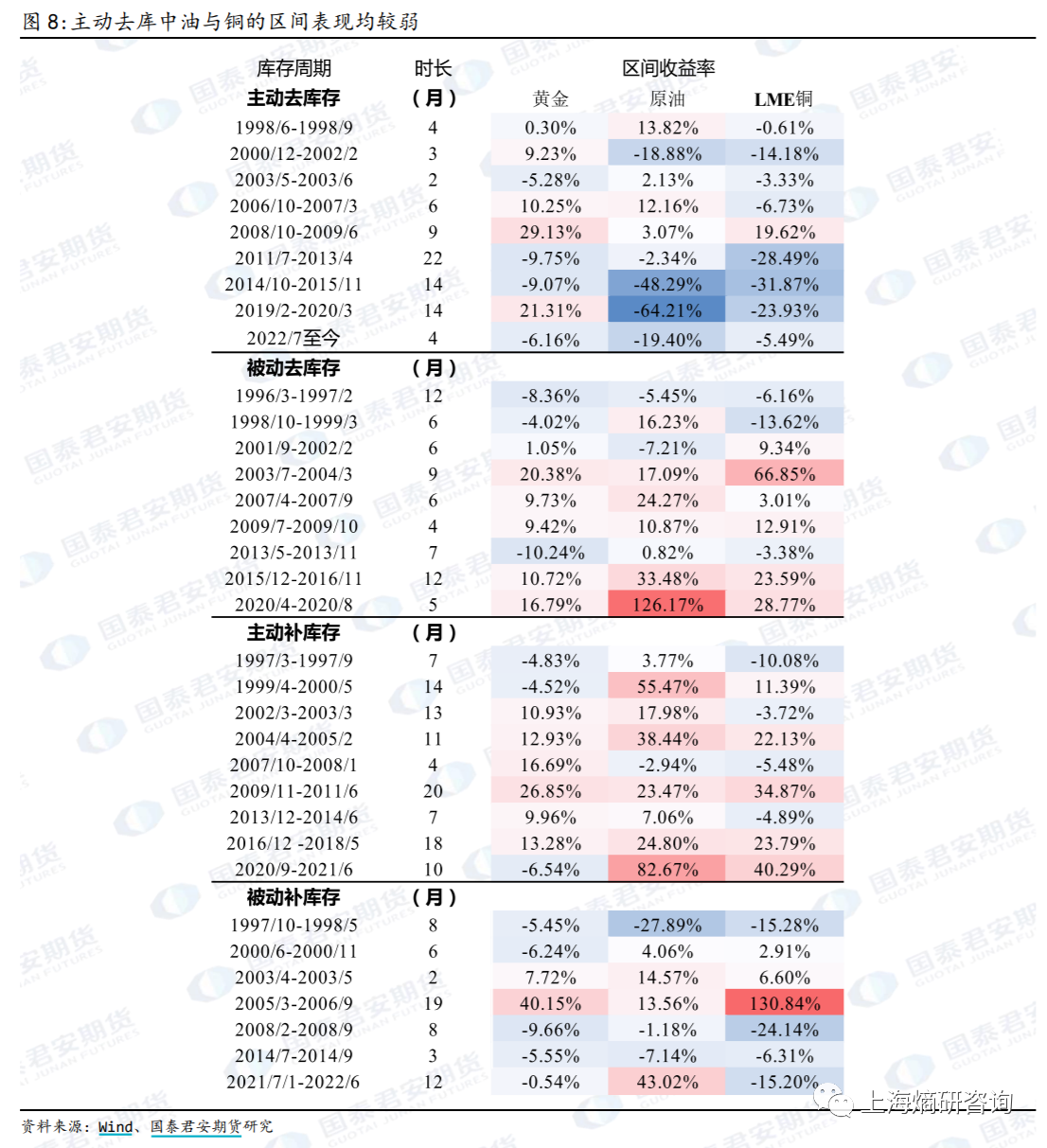

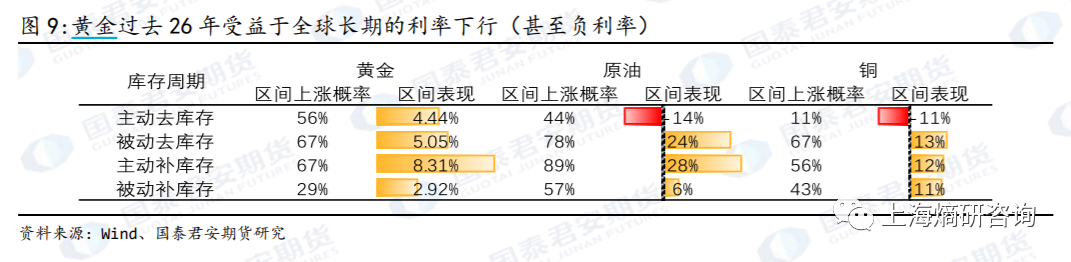

2.3 商品类

从商品的角度看,过去26年黄金长线受益于美国TIPS收益率中枢的持续降低与近年来多个经济体的负利率潮,因此统计数据中的区间收益率均为正。今年以来,黄金并未表现出70年代大滞涨时期的强势,其根本原因可能在于黄金配置的驱动力由抗通胀转为了抗通缩。并且在70年代,布雷顿森林体系刚刚宣告结束时,人们对黄金作为价值符号的认可度仍然较高。当下全球面临着货币经济学理论的重塑,黄金在中长期的驱动力仍需发掘。

原油与铜均在类衰退的主动去库存时期迎来胜率、区间收益率双低的格局。切换至被动去库周期后,表现均显著提升。这点与权益类资产反弹逻辑相似,但又似乎存在着矛盾。倘若需求转好,商品价格反弹,叠加需求侧的价格粘性(尤其是工资、房租等)时滞,势必将造成CPI的回落至美联储目标区间的速度放慢。这条传导路径是否会引发美联储超调目标利率引发需求崩溃,从而产生系统性风险,进一步打击商品与权益资产的表现(硬着陆衰退链条)。

亦或是通胀数据平稳回落,市场逐渐脱敏,加息下半场确立,整体需求逐渐触底回升(软着陆链条)。这些中远期的潜在情景均被放大至当前的市场交易中,在美国经济数据公布日增加了市场的波动。

除此之外,原油的供给侧具有明显的博弈情形,在当今全球格局重塑的背景下,充满了不确定性。对于美国而言,外生性的供给冲击似乎已不足为患。但对欧洲而言,不确定性仍然存在。