近年来,中美经贸摩擦日益升级,作为美国对中国出口的第二大产品,大豆已成为中美农产品贸易谈判的敏感话题(Kapustina等,2020)。按照中美第一阶段经贸协议,2020年和2021年,中国自美国进口农产品将比2017年分别增加125亿美元和195亿美元,预计达到366亿美元和436亿美元。其中,2021年中国自美国农产品进口额将比2019年的实际进口额扩大2.10倍。可见,履行这一协议将对中国农业发展产生重要而又深远的影响。但中美第一阶段经贸协议的签署,并不意味着中美经贸摩擦的结束。相反,种种迹象表明,今后中美经贸摩擦加剧甚至由贸易战演变为进一步对抗,很可能是大概率事件。农产品作为中美经贸摩擦的重要组成部分,其中大豆是受影响最大的品类。长期以来,自美国进口的大豆对满足国内需求发挥了举足轻重的作用。在应对中美经贸摩擦中,对美加征关税、减少自美大豆进口,往往被当作制衡美国的重要措施。那么,中国能否在满足国内大豆需求的前提下,拓展来自其他国家的进口渠道,进而长期大幅度削减源自美国的大豆进口?对这一问题的不同回答,不仅影响中美经贸关系,而且影响中国大豆需求的满足,进而影响国家战略利益。

从现有研究来看,姜长云等(2019)指出,中国保障粮食安全要增强统筹利用“两个市场、两种资源”的能力。在大豆进口来源的研究上,韩冬等(2020)认为,中国大豆对外依存度较高,且主要进口来源集中在美国、巴西和阿根廷,在“一带一路”沿线国家拓展大豆进口来源对中国具有重要意义。高勇红(2018)指出,中美大豆相互依赖度极高,短期内南美地区无法充分满足中国的大豆需求。Zuenko(2018)认为,尽管俄罗斯官方对于弥补中美经贸摩擦下中方的大豆需求缺口充满期待,但这一愿景在短期内无法实现。魏浩(2018)的研究发现,中国反制美国进口大豆的措施使其失去竞争优势,中国大豆进口转向巴西、阿根廷、加拿大和俄罗斯等国,从而改变全球大豆贸易格局。可见,现有研究大多是在分析中美经贸摩擦的前提下,考察其对中国大豆进口产生的影响,例如陈伟等(2019)认为,中美经贸摩擦使中国进口大豆的价格小幅上涨,豆油和畜产品成本增加,可以提高中国农民大豆种植的积极性。李国景等(2020)发现,对美大豆加征关税,使得中国自美国进口大豆的成本上升,进而增加南美地区大豆出口中国的数量,长期内中国会通过寻找其他进口来源地增加大豆进口。但是,纯粹考察中国拓宽大豆进口来源的研究并不多见,本文将对此进行专门研究。

长期以来自美进口大豆有效弥补了中国强劲增长的需求

作为大豆原产国,中国曾是世界上最重要的大豆主产国和出口国,大豆产量占全球的份额超过90%。但是,长期以来,中国大豆产量基本稳定或略有波动,自1996年以来一直保持在1500万吨左右,最低产量为2015年的1237万吨,最高产量为2019年的1810万吨。自1996年从大豆出口国转变为进口国以来,中国大豆进口呈现大幅增长的态势,2001年中国进口大豆1394万吨,2017年提高到9554万吨,比2001年增长近6倍。

当前,中国三大主粮稻谷、小麦和玉米已基本实现自给,而大豆的对外依存度却居高难下。2001年,中国大豆净进口量占需求量的比重为47.1%,2017年提高到86.2%;尽管受应对中美经贸摩擦的影响,2019年仍高达83.0%。大豆已成为国家粮食安全战略中最脆弱的一环。其中,巴西、美国和阿根廷是前三大进口来源国,源自这三个国家的大豆进口占中国大豆进口总量的95.0%左右。中国大豆进口的贸易依存度、市场集中度居高不下,存在极大的贸易风险和市场风险。

2018年和2019年,中国大豆进口量一度较2017年明显减少①(见表1),究其原因主要有三个方面:一是受中美经贸摩擦升级的影响,中国对自美国进口大豆加征25%的关税,提高了美国大豆的贸易成本,推动了中国大豆市场向其他国家的转移;二是自2018年8月起一度在中国蔓延的非洲猪瘟导致大量生猪被捕杀;三是近年来中国许多地方为了加强环保和减少畜禽养殖污染,片面加严畜禽限养、禁养措施,导致畜禽特别是生猪养殖量明显下降。后两个因素合力推动对饲用豆粕的需求明显减少,在一定程度上抑制了短期大豆需求的增加。这些因素在很大程度上带有非常态的性质,待其回归正常后,中国大豆进口很可能再创新高。

美国是中国大豆进口的重要来源地。作为全球最大的大豆生产国,美国长期占据中国第一大大豆进口来源国的地位,2013年之后才被巴西取代。2017年,中国自美国进口大豆3285.41万吨,占全国大豆进口总量的34.4%,在此之前的占比多年超过40%。2018年以来,中美经贸摩擦不断升级,中方对自美进口的大豆加征关税,导致源自美国的大豆进口量较2017年减少了近一半。2019年,虽然中国自美国进口大豆减少到1701.46万吨,进口额为66.86亿美元,占全国大豆进口总量的比重下降到19.2%,但源自美国的进口大豆对满足中国市场需求仍然具有举足轻重的作用。

短期内中国拓展大豆进口来源的途径有限

从产品角度看,美国大豆种植的转基因应用率高达93.3%(国际农业生物技术应用服务组织,2019),换句话说,中国从美国进口的大豆属于转基因产品。因此,在分析大豆进口来源时,可重点考虑转基因大豆的生产国和出口国。虽然田国强等(2018)指出,由于品质和用途等差异,进口的转基因大豆与国产的非转基因大豆已形成明显的市场分割;但是,本文分析的是拓展进口大豆的来源,而中国进口的大豆绝大多数被用来榨油,满足国内对豆油的食用需求及对豆粕的饲用需求。因此,本文不对进口大豆的转基因与否进行严格的区分。

根据联合国粮食及农业组织(简称粮农组织,FAO)的统计,2018年,世界主要大豆生产国按产量从高到低排序依次为美国、巴西、阿根廷、中国、印度、巴拉圭、加拿大、乌克兰、俄罗斯、玻利维亚、南非和乌拉圭等。按照联合国国际贸易中心(ITC)的统计,2019年,世界主要大豆出口国按出口量从高到低排序依次为巴西、美国、阿根廷、巴拉圭、加拿大、乌拉圭、乌克兰、荷兰、俄罗斯、罗马尼亚和克罗地亚等。因此,除中美两国外,世界上既是大豆主产国又是主要出口国的国家有巴西、阿根廷、巴拉圭、加拿大、乌克兰、俄罗斯和乌拉圭,这些国家可作为中国扩大大豆进口的备选来源地。

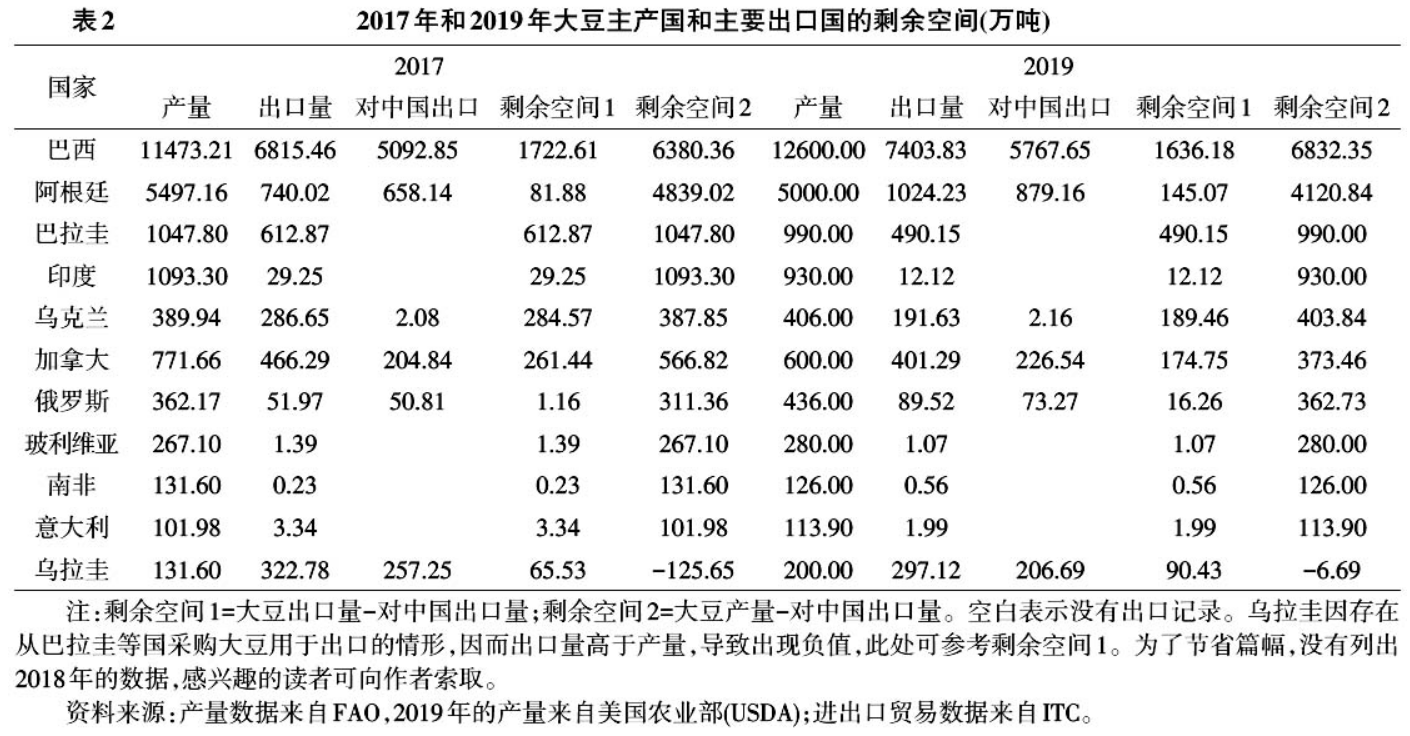

为了防止潜在国的遗漏,除中美两国外,本文考察了2019年世界大豆产量超过100万吨的所有国家(见表2)。从短期来看,全球能进一步扩大对中国出口大豆的国家并不多。首先,阿根廷、巴西和乌拉圭对中国出口的大豆占其出口总量的比重较高,2019年分别达85.8%、77.9%和69.6%,进一步扩大对中国出口的潜力有限。其次,巴拉圭因外交、历史等原因尚未直接对中国出口大豆②,近期直接出口的难度较大。因为外交关系的建立不仅取决于经贸关系,而且与政治取向、意识形态等密切相关;大豆贸易的重要程度可能难以根本改变中巴(拉圭)关系的现有格局③。再次,印度、玻利维亚、南非、意大利等国生产的大豆主要供国内消费,出口规模非常少,近期扩大对中国出口的难度很大。以2019年为例,尽管这四个国家的大豆产量较高,但除印度出口12万吨外,其他三个国家的大豆出口量分别仅有1万吨左右。

因此,在世界主要大豆出口国中,仅乌克兰、加拿大和俄罗斯存在扩大对中国出口大豆的较大可能性(见表2),但这些国家的潜在出口规模远不足以取代美国对中国的大豆出口。2019年,乌克兰、加拿大和俄罗斯的大豆产量分别为406万吨、600万吨和436万吨,大豆出口量分别为191.6万吨、401.3万吨和89.5万吨,无论是按“当年出口量减对中国出口量(剩余空间1)”还是按“当年产量减对中国出口量(剩余空间2)”进行测算,拓展这三个国家对中国出口的剩余空间相较于美国对中国的大豆出口量,其规模都比较小。2019年,这三个国家的剩余空间1和剩余空间2合计分别为380.47万吨和1140万吨,分别仅为同年美国对中国大豆出口量(1701.46万吨)的22.4%和67.0%,仅相当于2017年美国对中国大豆出口量(3285.41万吨)的11.6%和34.7%。更何况,受利益驱动,这些国家出口的大豆难以全部流向中国,其生产的大豆还有很大一部分要用于国内消费。

短期内拓展大豆进口来源需承担较高的额外成本

(一)从潜在国进口大豆的价格较高

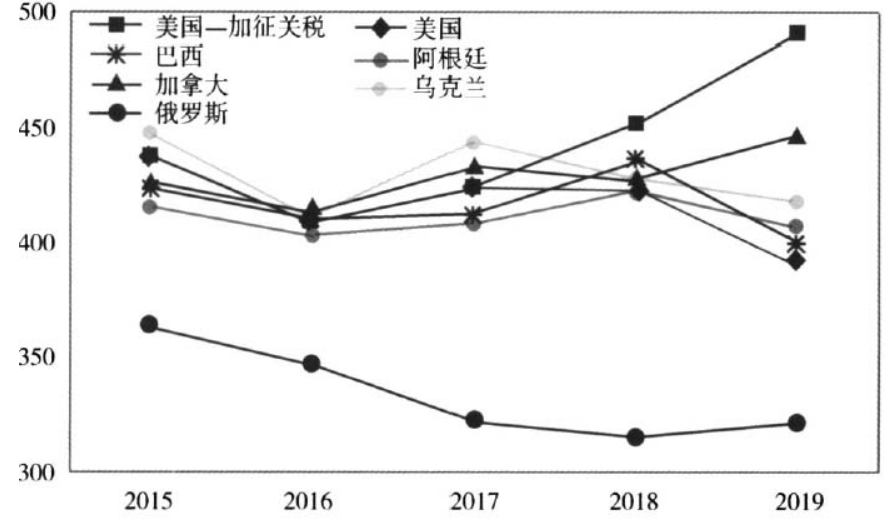

在中美经贸摩擦爆发前,中国从加拿大、乌克兰等国进口大豆的价格均高于从美国的进口价格④,例如2017年,中国从这两个国家进口大豆的平均价格分别为433美元/吨和444美元/吨,而当年中国自美进口大豆的价格仅为424美元/吨。如果中国选择从这两个国家扩大大豆进口以满足国内的部分需求,将付出较高的额外成本。

同时,尽管中美经贸摩擦的爆发导致中国自美国进口大豆的价格一度飙升至所有进口国中的最高价(见图1),但随着中美第一阶段经贸协议的实施,中国已通过关税排除审批实质取消对美豆加征的额外关税,中美大豆贸易价格将逐渐恢复至正常的水平。由图1可知,如果不考虑中国对自美国进口大豆加征关税的情形,中国从巴西、阿根廷等国进口大豆的价格均高于自美国进口大豆的价格。例如2019年,中国从巴西和阿根廷进口大豆的平均价格分别达400美元/吨和407美元/吨,而当年中国自美国进口大豆的价格仅为393美元/吨。

基于巴西拥有较大的长期潜力,本文测算了中国从巴西进口大豆取代从美国进口大豆所需的额外成本。以2019年为参照,由于中国从巴西进口大豆的价格比从美国进口高7美元/吨⑤,按2019年中国从美国进口1700万吨的规模计算,中国需要额外支付1.19亿美元;如果按照正常贸易年份3000万吨的规模估算,中国从巴西进口大豆比从美国进口要多支付2.10亿美元。当然,这只是初步测算,未考虑巴西大豆在中国市场上垄断地位的提升、中美经贸关系的变化、中国大豆进口关税的调整⑥等因素的影响。

注:为了使不同价格之间具有可比性,考虑到2018年和2019年为中美经贸摩擦的交锋期,中国对自美国进口大豆加征25%的关税,“美国—加征关税”为加征关税后,中国从美国进口大豆的价格。

资料来源:联合国国际贸易中心(ITC)。

图1 近五年中国从各国进口大豆的价格(美元/吨)

此外,中国从俄罗斯进口大豆的价格大幅度低于从美国进口的价格,而且也是主要潜在进口国中的最低价(见图1)。2018年,中国从俄罗斯进口大豆的平均价格为315美元/吨,大大低于自美国进口的价格(424美元/吨)。这与中俄两国接壤,运输成本低直接相关。但需要指出的是,俄罗斯大豆的年产量仅有400多万吨、出口量不足100万吨,只能部分地满足中国市场的需求。

(二)增加国内大豆产量的难度不小

价格上,近五年国产大豆的销区批发价比自美进口大豆的到岸价高45%~72%,价格优势成为中国大量进口美国大豆的主要原因。数量上,在中美经贸摩擦爆发前的正常贸易年份⑦,中国每年仅生产1500万吨左右的大豆,而从美国的大豆进口量达3000多万吨,是国内产量的2倍多。按照中国2017年单位面积产量估算,如果从美国进口的大豆全部由国内生产,所需的新增耕地是现有播种面积的2.15倍(见表3)。考虑到中国人多地少的国情,在谷物基本自给、口粮绝对安全的底线要求下,大豆在与其他粮食作物争夺耕地的竞争中处于劣势。因此,通过提高国内大豆产量,较大幅度取代自美大豆进口的可能性不大。

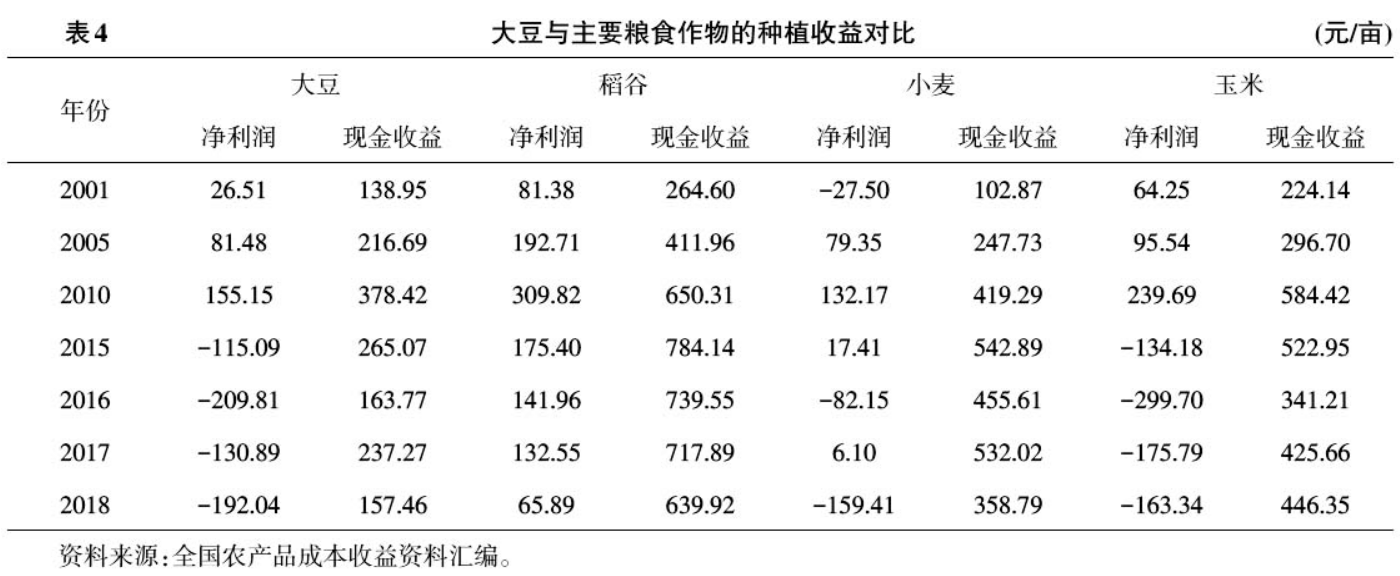

中国大豆增产乏力的另一个重要原因在于大豆种植的比较收益低。与稻谷、小麦、玉米三大粮食作物相比,大豆种植的利润和收益始终较低,部分年份的收益甚至不及三大主要粮食作物的一半(见表4)。虽然为了提高大豆产量,国家实施了大豆振兴计划,但仍旧难以在很短的时间内从根本上扭转大豆种植比较收益低的格局。崔戈等(2019)甚至认为,由于中国大豆种植利润不高,再加上人多地少的基本国情和农业结构越来越“高值化”(转向单位面积产值高的农产品,例如蔬菜、养殖、渔业)之间的矛盾,如若不是国家补贴政策的支撑,大豆的种植面积不仅不会增长,反而可能会下降。

长期内拓展大豆进口来源的潜力与不确定性并存

从长期来看,中国可拓展的大豆进口来源地包括:巴西、阿根廷、乌克兰、加拿大、俄罗斯和玻利维亚⑧等国。

(一)潜在国增加大豆产量的土地充足,但投资巨大且容易受到生态环境的制约

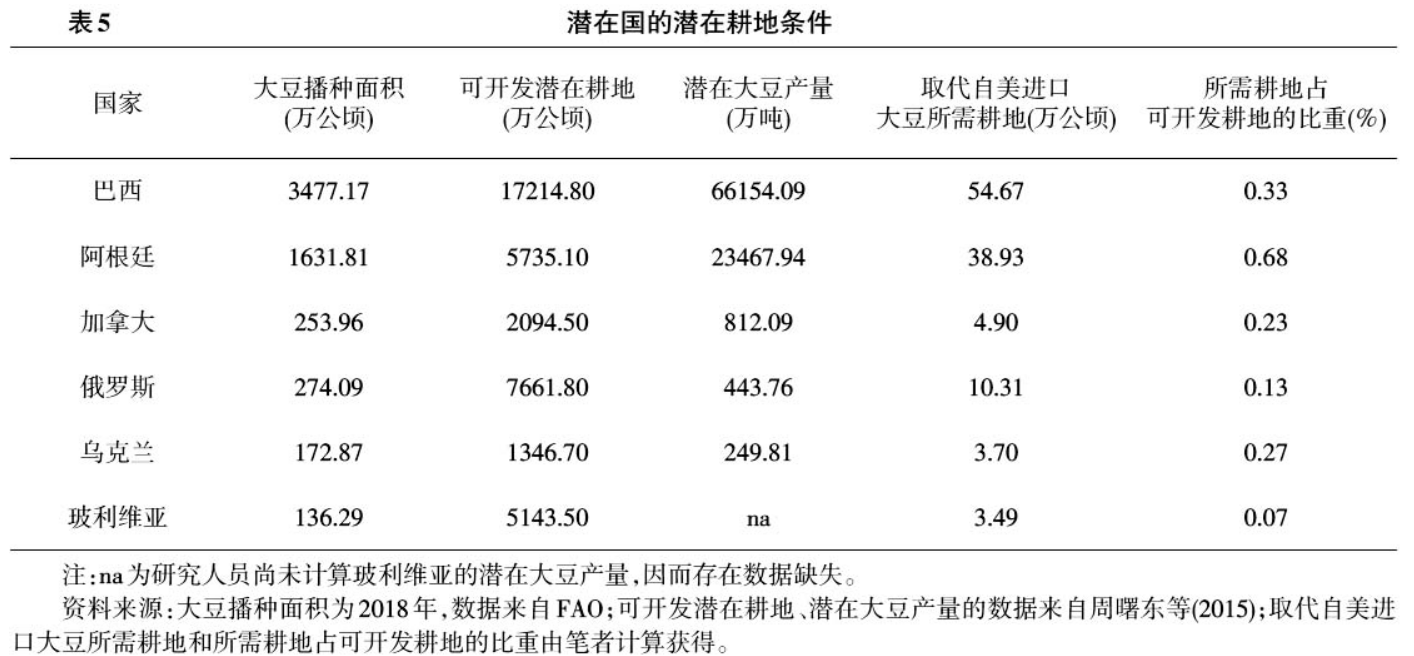

根据周曙东等(2015)的研究,全球有20.57亿公顷的耕地可供开发,其中可开发潜在耕地面积最大的国家是巴西。具体到中国拓展大豆进口来源的潜在国,这些国家均存在大面积的可开发耕地,如巴西、阿根廷和俄罗斯分别拥有17214.8万公顷、5735.1万公顷和7661.8万公顷的可开发耕地(见表5)。在此基础上,研究人员根据各国土地开发的法律政策、土地复种条件等估算了大豆的潜在产量,发现巴西和阿根廷的潜在大豆产量分别可达66154.09万吨和23467.94万吨,相当于各国现有大豆产量的5~6倍,而且单个国家的大豆产量都远远超过中国从美国进口大豆的规模。

同时,本文将2017年中国从美国进口的3000多万吨大豆,按照各潜在国已有播种面积的比例进行分配,估算了各国取代中国自美国进口大豆分别所需增加的耕地面积,发现新增耕地面积均不及各国可开发潜在耕地的1个百分点。

需要指出的是,虽然乌克兰、加拿大和俄罗斯扩大对中国出口大豆的长期潜力较大,但这不仅取决于中国的采购价格是否合适,而且还需要很多投入。远东地区是俄罗斯的大豆主产区,其自然和气候条件恶劣,大量土地不适合农业生产,少量可用于大豆种植的土地已被租用,开发荒地或者从现有所有者手中租赁土地都需要不小的投资。另外,大豆生产所需的仓库、设备等基础设施也是必不可少的投入。

另外,从生产层面看,巴西和阿根廷似乎具有扩大大豆种植进而增加对中国出口大豆的较大潜力,但这容易受到生态环境的制约。巴西大豆种植的迅速扩张,可能破坏当地生态环境,不利于可持续发展(刘明,2018)。因为扩大大豆种植需要开发草原和森林,这会毁坏亚马孙河流域的丛林,大豆转基因技术以及化肥、农药的使用则会污染地下水源。同样,阿根廷大豆免耕、熏蒸技术的大范围运用,将导致种植大豆的农场土壤质量退化,还会危害人体健康(费里南多等,2020)。

而且,天气变化对潜在国大豆产量及其对中国大豆出口的影响很大,增加了中国拓展大豆进口来源的不确定性。如2018年阿根廷遭受严重的干旱,收获期又碰上洪涝灾害,导致大豆产量比上年骤然降低40%。俄罗斯远东地区的大多数肥沃土地位于河流流域,台风袭击频繁。2020年,乌克兰因为天气不利,大豆产量前景堪忧。

(二)中国拓展大豆进口的运输条件畅通,但容易受到相关国家贸易政策的影响

中国可拓展大豆进口的巴西、阿根廷、加拿大和玻利维亚等国位于美洲地区,大豆的远洋运输主要走两条航线:北美西海岸—远东、南美东海岸—远东。马士基航运公司(MAERSK)、地中海航运公司(MSC)、中海集运(CSCL)、中远集运(COSCO)等各大船运公司的航线选择较多,涉及大豆运输的航线较为安全,而且大豆的国际海运都会投保,运输条件有保障。此外,俄罗斯与中国接壤,运输成本低;乌克兰和俄罗斯均位于“一带一路”沿线,随着国家高质量共建“一带一路”的深入推进,中国与这些国家的设施联通水平将不断提升,大豆的贸易往来将更加畅通。

然而,按照2019年12月实施的《社会团结和生产振兴》法案,阿根廷将大豆出口税从25%提升至30%。阿根廷经济部长还表示,阿方正寻求差别出口税,意欲将大豆出口税进一步提高至33%。而代表大豆、小麦和玉米行业的农业组织则声明,新税政策使阿根廷农业陷入困境。政府提高出口税只会对税收产生短暂影响,最直接的后果是影响农业生产和就业。因为阿根廷农产品会减产,并错失出口良机。此外,由政府是否再次加税产生的不确定性将严重打压农户的信心。

综上所述,长期内可扩大对中国出口大豆的潜在国家有巴西、阿根廷、乌克兰、加拿大、俄罗斯和玻利维亚等。从这些国家拓展大豆进口来源的潜力似乎很大,但风险和不确定性也很强。在相当程度上,这些潜力要转化成中国从这些国家拓展大豆进口来源的现实还需要打些折扣,而且越是近期需要打的折扣就越多。总书记早在2013年中央农村工作会议上的讲话中,就高瞻远瞩地提出“积极稳妥利用国际农产品市场和国外农业资源是一项长期战略布局……有必要积极稳妥扩大这一战略布局,但必须谋定而后动”“南美、非洲等虽然有大量可开垦的耕地,但需要大量投入,真见成效也需要一个过程。土地对任何国家来说都是个敏感问题”“推动农业走出去,要充分研判经济、技术乃至政治上的风险,提高防范和应对能力”(中共中央党史和文献研究院,2019)。对此应该深刻领悟,准确把握。

政策建议

前述分析表明,中国拓展大豆进口来源存在一定的长期可能性。为了将这种可能变为现实,需要从以下几个方面下功夫。

(一)研究大豆贸易潜力,谋划拓展来源的战略布局

在掌握拓展大豆进口来源长短期可能性的前提下,有必要结合中美第一阶段经贸协议,分析中国与巴西、阿根廷、乌克兰、加拿大、俄罗斯和玻利维亚等国大豆贸易的潜力、风险及影响因素,提出中国从这些国家进口大豆的具体步骤,提前谋划拓宽大豆进口的路径。

(二)扩大海外农业投资,统筹构建全球大豆产业链

随着中国大豆进口量的持续增加,南美洲作为全球大豆产业链的重点产区,逐渐成为中国海外耕地投资的重点(万凯,2019)。但考虑到国内日益扩大的需求,今后在充分研究国外农业投资政策和粮商投资动向的基础上,应该积极稳健地拓展对这些国家的农业投资,力争将大豆需求的主动权掌握在自己手中。同时,加快培育富有国际竞争力的大型农业企业,参与全球农业产业链布局,增强大豆产业链抗风险能力。

(三)推进大豆振兴计划,努力增加国内大豆的产量

针对大豆种植比较收益偏低的现状,应加大补贴力度和扩大玉米大豆轮作补助范围,提高大豆种植利润,调动农民的积极性,进而扩大种植面积。同时,加快推广良种繁育和种植新技术,并通过推行高标准农田建设,提高大豆单产水平,进而增加大豆的产量,满足国内大豆需求。

(四)构建进口预警机制,推进大豆进口渠道多元化

针对新冠肺炎疫情和未来可能存在的不确定性因素对大豆进口产生的潜在影响,有必要加强对大豆进口的预警监测,尤其是要对大豆进口价格的波动进行密切监控,以免加剧国内物价的波动。同时,需要拓宽进口渠道,除了扩大从巴西、阿根廷等传统转基因大豆主产国的进口外,还可扩大自俄罗斯、乌克兰等“一带一路”沿线国家的进口,通过推进进口渠道的多元化,降低大豆进口贸易风险,更好地满足国内大豆需求。

最后需要指出的是,在应对中美经贸摩擦过程中,对美大豆加征关税、减少自美大豆进口能在、需要在多大程度上作为制衡手段,要基于大豆的相关利益权衡,同时也要拓展视野,跳出大豆看大豆,从宏观角度和战略全局综合把握。在此方面,也要有全局一盘棋的思考。有时,为了在全局上赢得主动,在大豆或其他局部领域付出必要的代价也是应该的。

注释:

①2020年前两个月,中国从美国进口大豆的数量大幅增加。中国自2019年9月1日起,对黄大豆等产品加征5%的关税;但自2020年2月14日起,对黄大豆加征的关税减半征收,这项措施显然有利于扩大从美国的大豆进口。根据中国海关的统计,2020年前9个月,中国大豆进口达到7452.9万吨,较上年同期增加15.5%。

②需要提及的是,自2017年中美经贸摩擦加剧以来,巴拉圭有对中国出口大豆的事实,只是并未登记为巴拉圭的出口,而显示为乌拉圭的出口。资料来源:巴拉圭确认对中国出口大豆,农产品期货网,http://finance.sina.com.cn/money/future/agri/2018-04-27/doc-ifztkpip3500297.shtml,2018-04-27。

③限于专业,本文不便对此作出更多更准确的判断。

④根据联合国国际贸易中心(ITC)的统计,进口价格为CIF(Cost,Insurance and Freight)到岸价。

⑤此处不考虑中国对自美进口大豆加征的关税,因为中美第一阶段经贸协议的实施已排除对美豆加征的关税。

⑥按照国务院关税税则委员会关于调整对原产于美国的部分进口商品加征关税措施的公告(税委会公告[2020]1号),自2020年2月14日13时01分起,自美进口大豆的加征税率由10%调整为5%。

⑦2018年和2019年为中美经贸摩擦爆发时期,中方对自美进口大豆一再加征关税,对大豆进口产生重要影响,因而这两年的数据变动较大,与此前的数据不具有可比性,选取2017年的数据更为合理。

⑧2018年12月,中国与玻利维亚签署《关于玻利维亚大豆输华植物检疫要求议定书》,标志着玻利维亚大豆可正式向中国出口。作为南美洲的大豆主产国之一,玻利维亚最近三年的大豆产量都接近300万吨,可作为中国拓展大豆进口来源的重要渠道之一。