PTA近期连续下跌,跌至年内低位,近日随着供应端有减,空头离场带动盘面反弹,PTA跟随上探,但预期未来供应端趋于宽松,需求趋弱,供需面难有根本性改观,PTA后市何去何从?

01 PTA年内低位交易逻辑分析

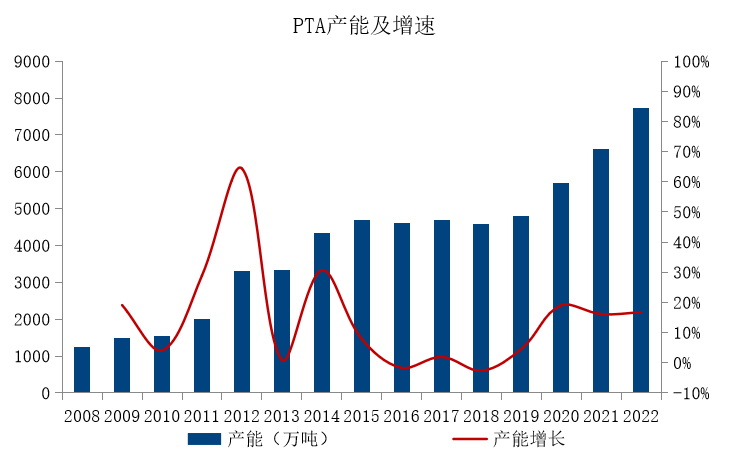

2022年PTA全年产能增速约为13%,主要包括逸盛新材料二期360万吨,嘉通能源,及威联化学。11月山东、江苏共计500万吨PTA新产能计划投产,另外广东500万吨PTA新产能不排除在2022年12月至2023年1月投产的可能,PTA供应压力增加,累库存预期导致PTA行情下跌。

PX成功试车消息增强了PTA的投产预期,山东100万吨PX项目的上游重整装置开始试车,江苏盛虹的PX新装置试车成功,PX新装置的投产扭转PX的供需格局。前期受PX紧缺影响,PTA开机负荷受限,产量提升有限,PTA价格支撑较强。

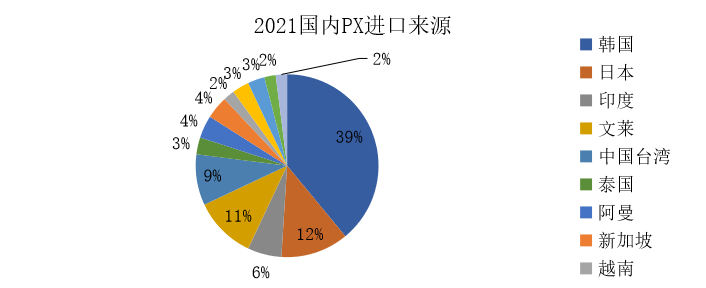

PX今年总供应较少,现货处于偏紧的状态,主要是两个方面的影响:

一、今年受成品油逻辑影响,汽油价格强势,PX开工率受原料偏少影响,国产量不及预期;

二、1-8月进口量714万吨,同比下降21%附近,主要是因为连续的亏损打击PX企业生产的积极性,除了常规检修外,故障、事故等导致除中国大陆外亚洲地区产量下滑7%,尤其是中国PX主要进口来源国韩国的PX出口量处于历史低位,同时美亚套利窗口打开,韩国PX分流至美国,减少了中国PX进口量。

随着夏季出行高峰结束,消费旺季逐步结束,且美亚套利窗口关闭,韩国出口至中国的PX有望提升。国内新装置投产预期下,四季度PX国产量或将明显提高。

02 弱势格局下PTA基本面分析

传统“金九银十”的旺季,按照惯例,十一前后应该是内销和外贸市场需求放大的时候,但今年旺季不旺,银十需求完全不及预期。内需来看,今年双十一订单接近尾声,订单不及以往。外贸来看,海运费近期回落明显,外需走弱,欧美销售无亮点,虽8月美国服装消费增速边际小幅度好转,但美国批发商库存高企。

订单角度来看,今年双11电商季带动不明显,整体成交量不如去年同期,成交多为小单,大单缺失。主要原因有纺织批发市场疫情导致织造企业发货困难、双十一订单进入收尾阶段,进入季节性走弱、担心纺织原料进一步下跌、冷冬预期下降。

织造来看,隆众资讯数据,10月27日江浙地区化纤织造综合开机率为61.33%,环比上周下降0.47%。纺织市场整体气氛不佳,虽前期防寒保暖面料订单尚可,但整体体量有限,难以全面改善行情走弱趋势。当前新单断层明显,叠加部分区域纺织商圈短停影响下,11月织造工厂存提前减产或提前放假考虑。目前订单量远不及往年同期水平,市场整体偏弱。

成本波动加剧,终端备货信心不足,涤纶长丝成交重心回落,涤纶长丝现金流亏损。短纤自身亏损延续下,企业挺价为主,现金流小幅修复。下游有阶段性补货,促销亦有阶段性表现,产销增量但弱于预期。聚酯产品现金流亏损加剧,且产品库存高企,聚酯工厂压力显现,且终端旺季不及预期,聚酯工厂检修增加,开工下滑。

供应端来看,11月,逸盛大化2#、恒力石化2#存重启计划,仪征化纤1#、四川能投、逸盛大化1#珠海BP1#存检修预期,预计PTA产量下滑。

03 PTA后市行情分析展望

供应端,Q4目前计划投产的仍有500万吨装置,预计在11-12月投产,新增产能投产或将带来产量的大幅提升。

需求端,2022年初聚酯产能基数6556万吨,截止10月底聚酯产能基数7068.5万吨,今年已投产512.5万吨。2022仍有350万吨装置计划投产,但部分不确定,预计有270万吨左右的装置会投产,预计2022年度产能增速为10.5%。Q4PTA的产能增速或将大于聚酯的产能增速。所以11月PTA已公布减停产装置较集中,但月内存新装置投放的可能性,叠加后道乏力,聚酯在亏损压力下提负难度较大,供需累库有所走阔。

目前看PTA新装置11月中上旬不能投产,但PTA11月预计仍维持累库格局,动态估值角度看,锚定原油(80,100),PTA加工费(300,600),PTA波动区间(4700,6000)。策略角度来看,Q4 PX投产或较为集中,预计11月新装置产量释放后将缓解PX紧缺的局面,PX-石脑油价差将缩窄;同时PTA供需转弱预期下,PTA加工费仍有压缩空间。若聚酯工厂再次发生自律性减产,产业链利润或将向下游转移。