一、冬储周期铁矿石季节性上涨概率较大

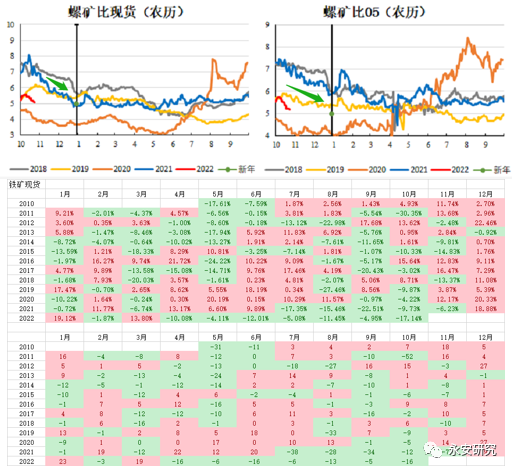

历年年底,由于春节来临,钢厂往往会在四季度末提前增加自身铁矿石库存,以备过节期间生产需要,而疫情三年来物流条件受限,更是加剧了钢厂备货期间的采购心态,钢厂冬储补库农历十月中旬后陆续开始,节前最后一周结束,由于产业内的季节性补库驱动,铁矿石现货价格往往会在春节前季节性走高,螺矿比在农历10月中旬后往往都会季节性走弱,直到春节前夕。

图1:螺矿比冬季整体呈现季节性走弱趋势

数据来源:钢联云终端,永安期货北京研究院

钢厂的铁矿石冬储行为会导致铁矿石在每年冬季季节性上涨,历年12月铁矿石上涨概率超过95%。截止目前铁矿石期货01合约基差大幅收缩,从基本面角度上看,在当前钢厂库存仍然偏低、铁水同比偏高的情况下,盘面近端表现有引导甚至是逼迫下游钢厂主动补库接盘的意味,其中01铁矿石持仓同比仍然偏高。

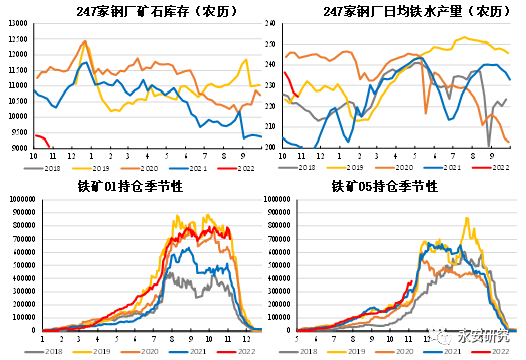

图2:铁矿石需求同比偏高,库存同比偏低

数据来源:钢联云终端,永安期货北京研究院

二、供需平衡与库存预估

2.1铁矿石需求端分析

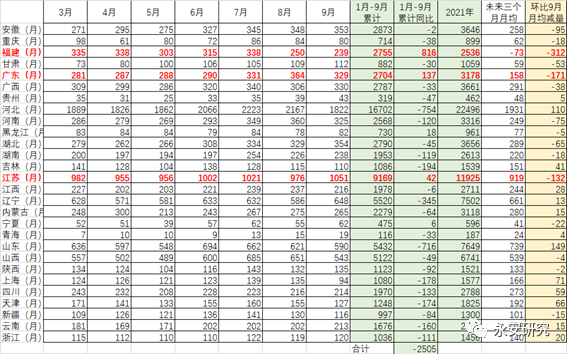

2021年,在钢材需求旺盛的背景之下,国家首次提出要压减全年粗钢产量,并于2021年底如期完成。2021年全国粗钢产量为10.33亿吨,同比下降3%,减量近3000万吨。为保持政策的连续性稳定性,巩固好粗钢产量压减成果,2022年国家发展改革委、工业和信息化部、生态环境部、国家统计局将继续开展全国粗钢产量压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展,确保实现2022年全国粗钢产量同比下降。

与2021年不同的是,从4月份至今,粗钢压减量级要求仍未传出,11月15日,江苏地区钢厂再度传出部分企业收到限制产量的政策,从数据上看,1-9月份粗钢累计同比增长的省份为福建、广东、江苏等大省,但1-9月份全国粗钢产量同比仍然偏低,10月份粗钢产量较高,但总体累计产量同比仍为负,全国一盘棋压减粗钢政策下,未来从钢厂视角上看,继续大范围减产的可能性并不高,钢厂的诉求当前保产能指标可能会排在第一位。

图3:大幅减产的可能较小,并不符合钢厂的主观诉求

数据来源:钢联云终端,统计局,永安期货北京研究院

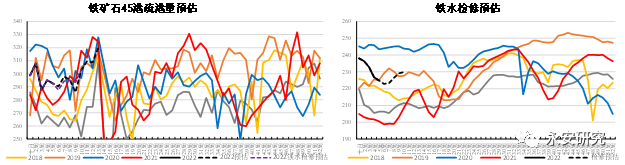

目前港口输港量维持中位震荡,价格上涨过快抑制了钢厂的短期补库的积极性,但随着年关将近,钢厂仍有较强的补库诉求,因此从季节性上看未来45港口疏港量,环比有增长空间。而随着近期检修结束,预期铁水产量环比小幅上升,但上升空间并不多,基于此,矿石12月需求走弱的可能性并不大。

图4:钢厂用长协矿顶住生产,暂时没有主动补库,盘面透支冬储上涨

数据来源:钢联云终端,SMM,永安期货北京研究院

2.2铁矿石供给端预估与供需平衡表

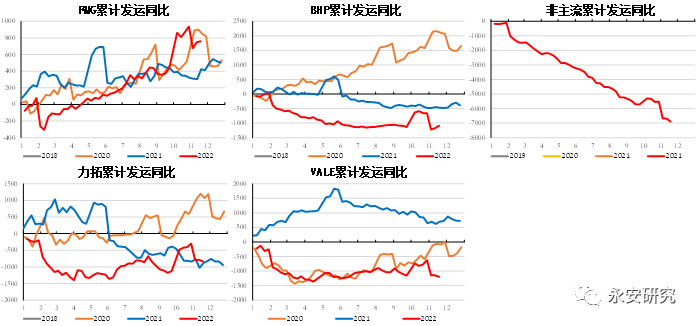

在补库需求与复产预期的前景下,主流矿山发运仍然偏震荡,澳洲三大矿山基本能维持全年发运计划,季末存在冲量,但VALE目前看完成年度目标难度较大,下调其年度目标的可能性较高。非主流板块,内矿受安监影响产量有所好转,但年内大幅增产的可能性并不太大,整体供给延续震荡。预期年内供给小幅增加,但空间并不多。

图5:四大矿山累计发运同比(钢联口径)

数据来源:钢联云终端,永安期货北京研究院

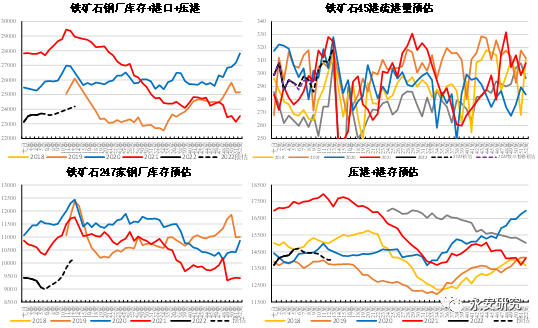

2.3冬储库存预估

当前,钢厂在港口采购节奏维持随采随用,没有过度投机,主要是基于钢厂对于未来需求的悲观预期,并没有维持高库存的意愿。而随着补库临近,钢厂不得不在疫情愈发严重的前提下完成货权转移,以防止冬季物流受阻,导致库存补充不足的困境,铁水本周逐步进入底部区间的前提下,预期疏港将有反弹。

我们分别从疏港季节性与铁水检修计划角度上,测算了疏港在未来的环比变化,静态来看疏港量环比仍有较大的上升空间,与之对应的是压港与港存的货权逐步向钢厂转移,钢厂库存将季节性累库,较历年高点低2000万吨左右,钢厂对于需求仍不乐观的情况下,预期将被动低库存过冬。

图6:冬储库存预估

数据来源:钢联云终端,永安期货北京研究院

三、总结

短期看,四大矿山季末发运存在冲量预期,未来到港可观,铁矿石总库存环比预期有接近百万吨级别的累库,供给端提升空间并不高。需求端随着最近两周钢厂高炉检修临近尾声,铁水产量进入筑底阶段,而钢厂临近冬储,铁矿石货权将从港口逐步向厂库转移,预期45港疏港量将季节性走强,近月合约仍然偏强势,回调幅度很难有过高想象力,但需要关注疫情的冲击对整个商品板块的影响。

长周期来看,2023年一季度房地产表需测算仍然疲软,当前铁矿石1-5价差偏低,05存在透支未来疫情放开与房地产刺激政策,密切关注未来预期兑现情况。

风险点:钢厂冬储逆季节性。