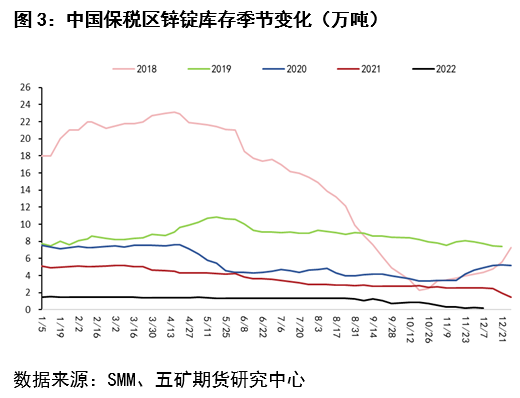

11月以来,全球锌锭库存延续下降,LME库存从月初的4.4万吨下滑至当前的4.1万吨,国内社会库存从5.0万吨下降至4.3万吨,中国保税区库存同样有所减少。加总LME、国内社库和中国保税库,锌锭库存总量约8.6万吨,位于历史低位。

锌锭库存低位持续去化的原因是什么?锌锭低库存格局又能否改变,何时改变?针对以上问题,本文将展开讨论。

库存持续去化的原因

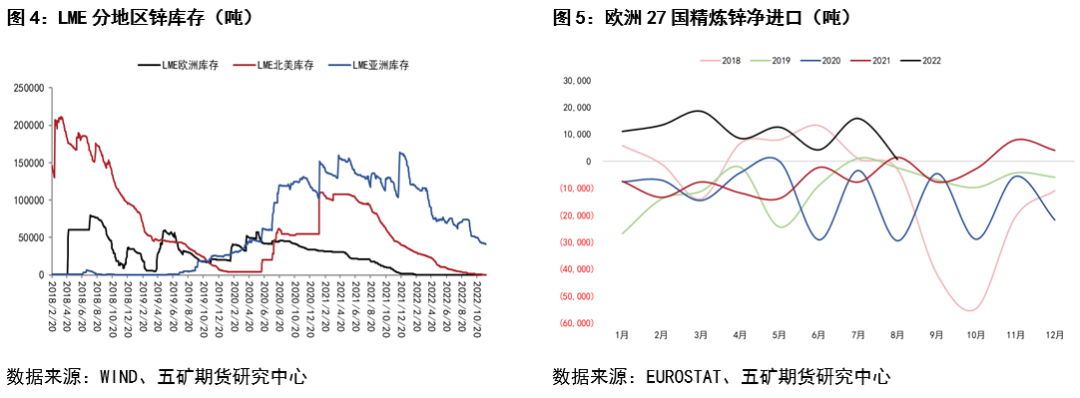

LME锌锭库存从2021年三季度便开始了去库进程,北美库存去化时间最早,接着欧洲库存也逐步去化,亚洲库存在去年底见顶后,也开始了持续去库。截至11月下旬,欧洲地区接近零库存,北美库存亦不足500吨,两地库存流动性几乎消失,仅剩亚洲仓库能够提供一定数量的库存流动。

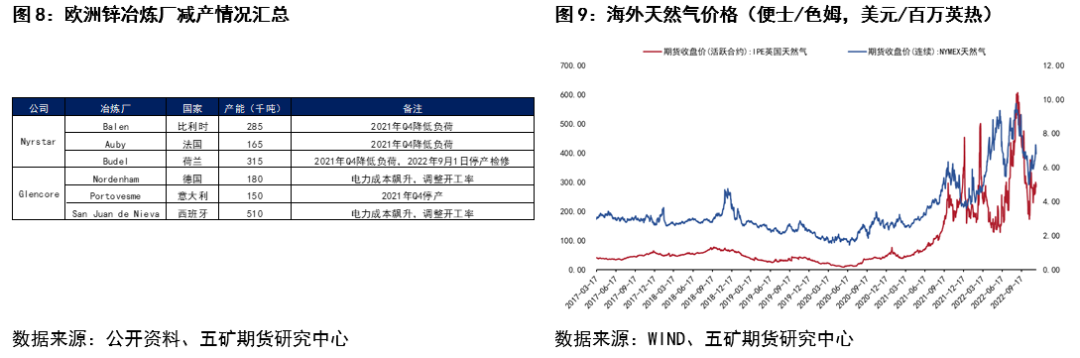

LME库存去化最初的驱动来自欧美的经济复苏,彼时美国和欧洲经济逐渐从疫情影响中恢复,制造业处于快速扩张期,房地产市场亦处于火热,需求增加推动LME北美库存下降;从去年9月份开始,能源价格上涨引起欧洲地区锌冶炼厂在峰时电价阶段降低生产负荷,锌锭产量减少造成库存进一步去化;今年地缘局势升温后,海外能源价格大幅走高,欧洲地区锌冶炼减产、停产规模扩大,涉及产能超150万吨/年,供应不足造成欧洲进口更多锌锭,并导致LME亚洲仓库锌锭数量减少,库存去化从欧美仓库传导至亚洲仓库。

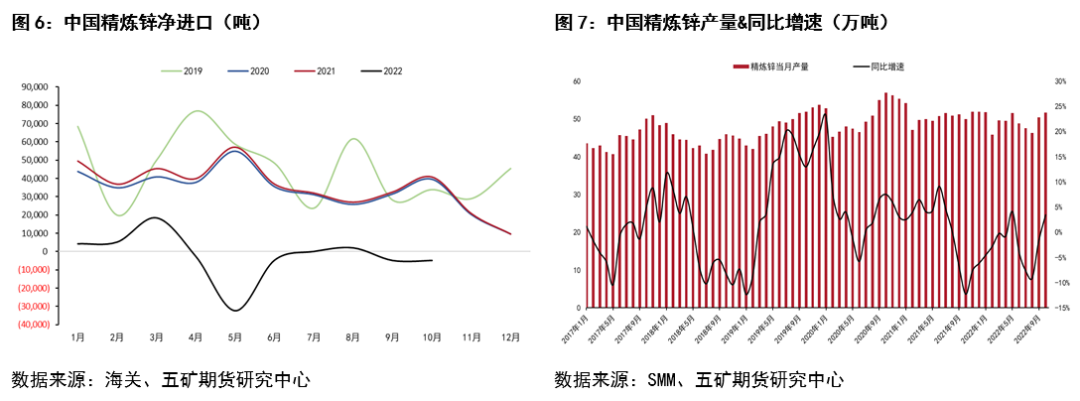

国内锌锭库存经历了一季度的季节性累库后,便开启了快速去库节奏,库存去化一方面原因是海外供应减少和LME仓库数量不足造成进口数量大幅下降,根据海关总署数据,1-10月我国进口精炼锌6.0万吨,出口则为7.9万吨,累计净出口精炼锌1.9万吨,而去年同期我国净进口40万吨精炼锌,单进口供应就减少了41.9万吨;另一方面,今年以来国内疫情散发、环保和限电因素导致锌冶炼生产和运输持续受影响,精炼锌产量低于预期,因此即使国内需求因为地产端走弱而同比下降,锌锭供需也并不宽松。

库存拐点何时到来

当前来看,欧美高通胀引发的利率走高对地产和制造业负反馈加大,海外锌锭需求承压,库存能否回升的关键在于海外锌冶炼厂复产所能提供的供应增量大小。海外锌冶炼厂能否复产的关键在于能源价格,欣喜的是,9-10月欧洲地区天然气价格和电价均出现了大幅回落,冶炼生产恢复预期加强,11月新星(Nyrstar)公司宣布旗下荷兰冶炼厂有限度恢复生产,其他冶炼厂将视市场情况调整,另外市场传言嘉能可旗下欧洲冶炼厂有可能部分复产。尽管复产预期加强,但也要看到,地缘局势发展仍存在不确定性,近期欧洲能源价格再次抬头表明了市场对远期的担忧,欧洲锌冶炼供应更大程度的复产或仍需时间。在此判断下,海外锌库存持续累库和脱离低位的时间点还需等待。

国内方面,目前需求端主要支撑仍来自基建领域投资增长的拉动,现实的低迷导致地产相关用锌需求增长较为疲弱,虽然地产宽松政策持续加码,但信心恢复仍需时间,地产用锌需求的增长短时间或难以实际体现,叠加疫情反复,国内锌需求总体稳中偏弱,但也不至于出现较大幅度下滑。由于前文判断海外锌冶炼产能较大规模的复产难度较大,因此国内进口增加的预期也不强烈。需求稳中偏弱、进口增加预期不强的情况下,国内锌锭库存能否转向的关键同样在于供应端的释放量。

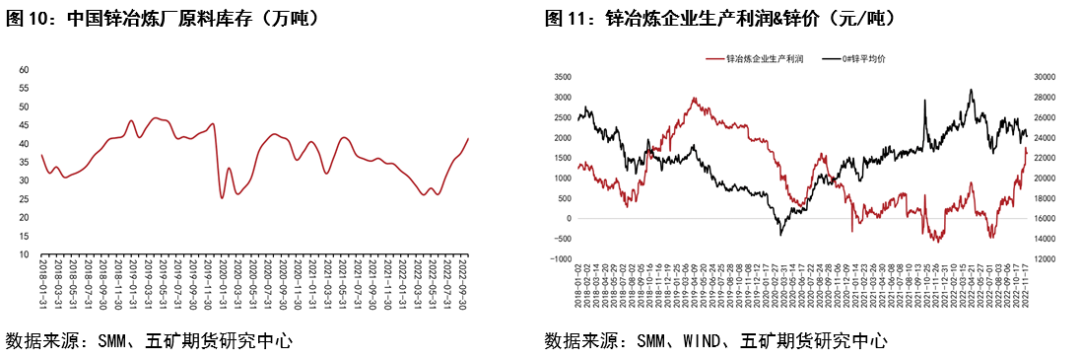

相比海外,国内锌锭供应增加的预期更强、概率更大。原料端看,今年以来进口锌精矿加工费稳中上扬,国产矿加工费自6月份开始上涨,近期加工费加速上升至5000元/吨以上,反映锌精矿供应较为宽松,供应增加也造成了港口库存增加,以及冶炼企业原料库存持续补充。随着加工费上涨,锌冶炼厂生产利润大幅改善,根据SMM调研数据,目前国内精炼锌生产企业利润超1600元/吨,接近2018年底的水平,生产利润总体偏高。虽然疫情、环保因素的影响依然存在,但国内原料宽松传导至锌锭产量增加的进程或已开始,供应增加预期下国内锌锭库存有望率先累库。

综合国内外市场分析,我们认为全球锌锭库存能否回升的关键在于供应释放量。国内供应释放预期更强使得国内有望先于海外累库,同时海外库存需要重点关注LME欧洲和北美的库存变化,欧美库存回升可能是海外累库的先行指标。

总结

海外锌锭库存去化最初的驱动来自需求,而后供应端减产成为去库的主要动力;二季度以来国内锌锭库存持续减少既有进口大幅下降的因素,也有精炼锌产量低于预期的因素。

未来全球锌锭库存能否回升的关键在于供应释放量。国内供应释放预期更强使得国内有望先于海外累库,同时海外库存需要重点关注LME欧洲和北美的库存变化,欧美库存回升可能是海外累库的先行指标。国内锌锭库存预期累库背景下,建议产业客户关注国内市场逢高卖出套期保值的机会。

风险提示:海外供应释放不及预期;国内需求增长超预期。