一、CBOT玉米走势分析

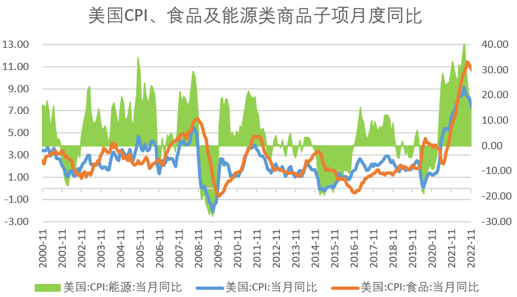

11初及12月初在原油重心下移、黑海安全出口协议延长、CBOT小麦持续下跌等拖累下美玉米连续破位并录得逾15周低位。USDA12月报告上调美玉米期末库存预估但下调全球玉米供应,尽管美玉米出口市场较为平淡,但近期美国遭遇的极端天气及原油反弹仍支撑美玉米收复12月上旬跌幅。

图1:文华财经 国际衍生品智库

二、宏观及全球谷物市场分析

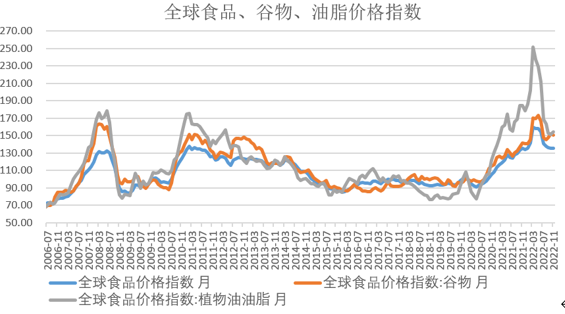

美国11月未季调CPI年率7.1%,连续5个月下降并为2022年1月以来最低值,低于市场预期的7.3%和前值7.7%;核心通胀率6%,低于预期的6.1%。能源和食品子项CPI均继续下滑,其中能源子项同比涨13.1%,连续5个月下降;食品子项同比涨10.6%,连续3个月下滑,不过仍在10%以上高位。美国通胀缓解势头延续且进度快于预期,不过仍未达到美联储暂停加息的缓和程度,且近期鹰派态度再次强硬,未来一段时间宏观影响仍不可忽视。

FAO11月国际食品价格指数135.7点,环比第二个月再次持平,同比略增0.3%。谷物价格指数为150.4点,环比下跌1.9点(跌幅1.3%),同比高出9点(涨幅6.3%),其中受黑海粮食安全出口协议延长及俄罗斯产量增加打压小麦价格环比下跌2.8%、玉米价格环比下跌1.7%、高粱价格环比下跌1.2%,不过大麦和大米价格环比分别上涨2.5%和2.3%;植物油价格指数为154.7点,环比上涨3.4点(涨幅2.3%),为连续7个月下行之后的首次回升,主要受豆棕油价格推动。乳制品价格指数、肉类价格指数出现不同程度的下跌,食糖价格指数连续6个月下跌后首次回升。

2022年的全球干旱和地缘影响仍未结束,欧盟和乌克兰继续下调玉米产量。欧盟委员会将2022/23年度欧盟玉米产量从前一个月的5330万吨下调至5210万吨,为近15年最低,较6月预估的7170万吨累计下调1960万吨;2022/23年度玉米进口预估维持在2300万吨。不过战略谷物将2022/23年度欧盟玉米进口预估上调100万吨至2420万吨,USDA将2022/23年度欧盟玉米进口预估上调150万吨至2150万吨。2023年欧盟玉米整体产量回升,其中战略谷物预计欧盟玉米产量将从2022年的15年低点5050万吨回升26%至6370万吨;Coceral表示欧盟+英国28国的玉米产量将在2023年反弹至6450万吨。乌克兰农业部预计2022年乌克兰谷物收成料为5100万吨,低于2021年的记录高位8600万吨;其中玉米产量可能从2021年的4190万吨降至2200-2300万吨,9月预测为2500-2700万吨;截止12月中旬,乌克兰玉米收获进度为70%、收获量为1840万吨,单产为6.27吨/公顷;但2022/23年度迄今,乌克兰谷物出口同比下降31.5%至1970万吨,其中玉米1080万吨,小麦730万吨,大麦150万吨。

图2:wind 国际衍生品智库

图3:FAO 国际衍生品智库

三、近期玉米基本面分析

1、美玉米需求分析

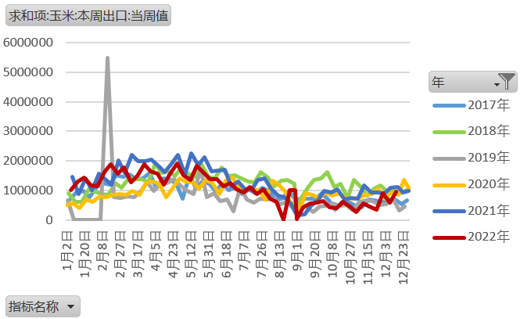

美玉米收获完成,市场关注点转向出口。2022/23年度初期美玉米出口形势并未出现好转,同时密西西比河部分河段水位降亦拖累美玉米运输;不过随着邻国墨西哥采购需求爆发,进入11月后美玉米出口形势明显回暖,11月上旬周度净销售增至100万吨以上,出口装运量亦回升。但随着墨西哥于2024年禁止使用除草剂草甘膦和转基金玉米消息出现,美玉米出口销售回落;不过最新消息墨西哥决定将禁止从美国购买转基因玉米的计划推迟至2025年并加大美玉米采购,美玉米出口装运量回升。截止12月15日,美国玉米累计出口检验量7902389吨,低于上年度同期的11352436吨;累计出口销售822万吨,低于上年同期的1275万吨。值得一提的是,今年4月至11月美国持续蝉联中国进口玉米最大供应国,最近几个月几乎包揽了中国进口玉米供应。

不过,近期美国大平原和中西部地区的极端天气,尤其是科罗拉多州东部、堪萨斯州和内布拉斯加州等地的极低温度引发小麦生长和食品生产安全的担忧,个别肉类加工厂消减运营,其中ADM在南北达科他州、内布拉斯加州、伊利诺伊州和印第安纳州的一些谷物设施提前关闭降低农户销售玉米的积极性,不过寒冷天气下禽畜饲用需求或增加。天气对美国内谷物需求的影响仍需继续关注。

图4:USDA出口销售报告 国际衍生品智库

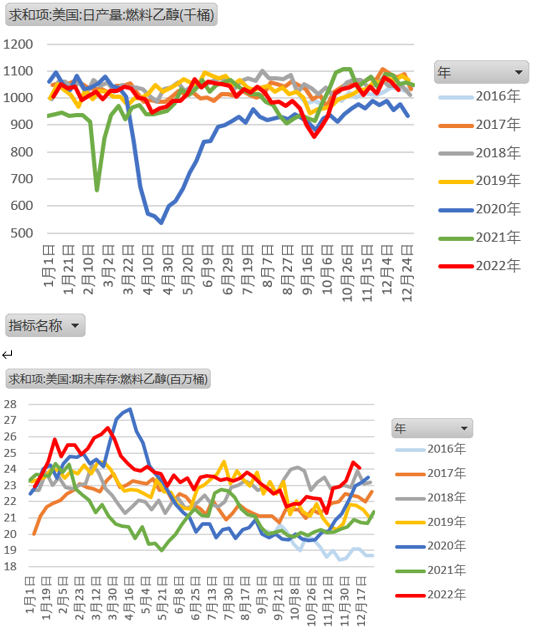

美玉米收获带来充足原料,且汽油消费增加带动玉米燃料乙醇消费需求。EIA公布的数据显示,截止12月16日,美国燃料乙醇产量102.9万桶/日,周比略降3.2万桶/日,但仍连续10周位于100万桶/日以上。随着产量增加,燃料乙醇库存自11月初的21.3百万桶回升至历年同期高位24百万桶,亦为近8个月高位。

图5-6:EIA 国际衍生品智库

2、南美玉米种植及出口形势分析

巴西一茬玉米种植基本完成,2022/23年度巴西玉米产量预估在1.255-1.279亿吨,其中头茬玉米产量预估为2720万吨,占比约为21.6%。鉴于南部干旱,StoneX将南里奥格兰德州玉米产量预估从12月初的538万吨下调至12月中旬的451万吨,该州头茬玉米种植面积最大为205万英亩,占头茬玉米总种植面积的19%。第二大头茬玉米种植州米纳斯吉拉斯州因干旱播种时间略晚。出口方面,巴西在全球玉米出口市场上所扮演的角色越发重要,中国放开巴西玉米进口限制,目前已离港运往中国的巴西玉米超80万吨,预计至少还有70万吨巴西玉米运往中国。巴西海关数据显示,2022年11月巴西玉米出口量达到600万吨,比去年同期的240万吨增长153.2%,低于10月份的720万吨,不过仍位于历史同期的最高水平。巴西谷物出口商协会(ANEC)预计巴西12月玉米出口量达670万吨,高于去年同期的332.1万吨;并预计2022年巴西玉米出口总量达4388万吨,高于2021年的2061.5万吨。

尽管近期阶段性降雨,阿根廷玉米种植进度仍偏慢,截止12月15日仅播种42.6%,慢于去年同期的47.7%和往年同期均值57.5%,核心地区种植率为65-75%。在墒情和气温双重压力,仅18%早播玉米生长状况优良,23%的作物生长状况较差。且新季玉米销售进度偏慢,截止12月14日,阿根廷农户仅预售了665万吨2022/23年度玉米,一周前为660万吨,一个月前为624万吨。

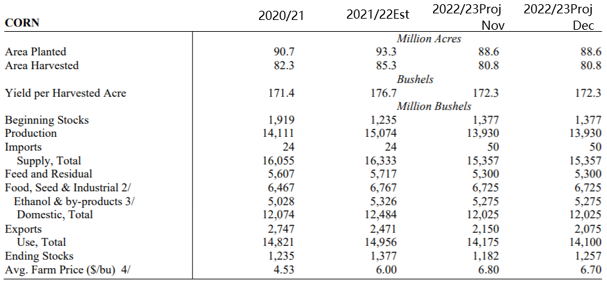

四、USDA12月报告美玉米期末库存上调但全球玉米供应下修

USDA12月报告美玉米供应不变需求下调。供应端,种植面积、收获面积、单产、产量分别为8860万英亩、8080万英亩、172.3蒲式耳/英亩和139.3亿蒲式耳,均持平11月。需求端,出口预估环比下调0.75亿蒲式耳至20.75亿蒲式耳;导致期末库存预估环比上涨0.75亿蒲式耳至12.57亿蒲式耳,平均农场价格环比下调0.1美元/蒲式耳至6.7美元/蒲式耳。

图7:USDA供需报告 国际衍生品智库

USDA12月报告全球玉米供需及期末库存均小幅调整。供给方面,全球干旱及地缘影响进一步显现,俄罗斯产量下调100万吨、乌克兰产量下调450万吨、东南亚产量下调50万吨,欧盟产量下调60万吨,欧盟进口上调150万吨,全球玉米产量预估环比下调653万吨至1161.86百万吨。需求方面,黑海粮运协议延续令乌克兰出口预估环比上修200万吨至1750万吨,美国出口下调190万吨,俄罗斯消费和出口分别下调30万吨和70万吨,乌克兰消费下调300万吨,欧盟消费上调140万吨,欧盟出口下调50万吨;全球玉米消费下调475万吨,最终全球玉米期末库存下调236万吨至298.4百万吨。

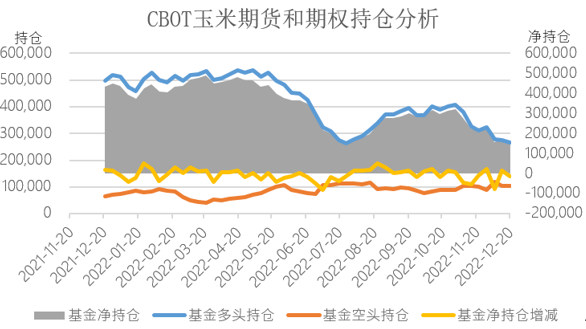

五、CBOT玉米期货与期权管理基金净多持仓重返近5个月低位

随着巴西玉米出口重要性体现成及黑海出口安全协议延续,资金在CBOT谷物上的做多热情持续减弱。CFTC持仓数据显示,截至12月20日的一周,CFTC管理基金在CBOT玉米期货和期权合约上的多单为265165手,月比减47545手,降至2022年7月下旬以来最低;空单为105029手,月比增5519手。总体净多单160136手,月比减53064手,位于近5个月低位。

图8:wind 国际衍生品智库

六、CBOT玉米后市展望和策略

综上所述,通胀放缓进度加快但仍未达到美联储暂停加息的程度;美国极端天气对谷物及原油市场的影响显现,CBOT小麦及原油均止跌。产业方面,2022年的干旱和地缘影响仍未结束,欧盟、乌克兰及俄罗斯玉米产量不同程度下调。黑海出口安全协议延长及巴西玉米在全球出口市场的分量加重将进一步挤占美玉米出口空间,USDA12月报告下调美玉米出口预期导致期末库存上修,不过同时全球玉米供应调减;巴西头茬玉米播种完成,阿根廷仍受干旱困扰。

国际衍生品智库分析师认为,短期宏观影响仍不可忽视,尽管美玉米基本面上无明显多空指引,但南北美极端天气引发市场关注,美玉米短暂破650美分/蒲后重返650-700美分/蒲区间,观望或轻仓短线低买高卖参与。