01

上周COMEX铜市场回顾

上周COMEX铜价宽幅震荡,周中振幅较为明显,但是全周来看价格重心并无显著变化。上周海外重要事件和数据较多,美联储12月会议纪要显示市场非常鹰派,随后几位联储官员的讲话也都较为鹰派,其中不乏认为利率水平需要提高至5.4%的惊人言论,但是从市场运行的状态来看,依然并不相信联储真的会把目标利率最终提升到这么高的一个水平。另外周五的非农也再次让市场为之震动,目前看来劳动力市场仍然非常强劲,虽然我们的确看到高利率对一些需求的边际抑制,但是在劳动力市场上,这种需求抑制体现得还是不够,并不足以使得劳动力市场明显降温,因此后续市场还是需要重新正视全球央行的鹰派论调,这可能会对价格带来一定压力。

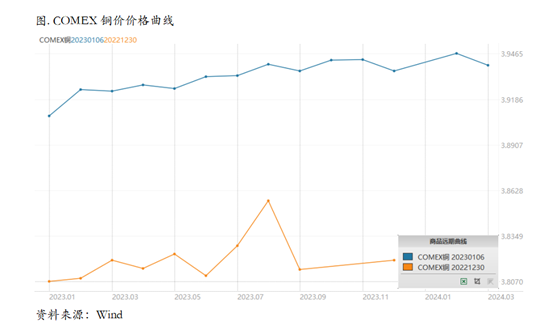

上周COMEX铜价格曲线较此前向上位移,价格曲线近端维持相对平坦的结构,并没有太明显的变化。目前北美库存依旧没有明显累库,使得COMEX铜库存仍旧维持在非常低的水平。目前美国跟有色需求有关的宏观和中观数据表现平平,我们会发现情况并不乐观,很多跟铜需求相关的领域都进入了主动去库存阶段,但是目前这种宏观情况尚未在微观层面得到体现。从平衡表来看,海外也确实没有太多的过剩,隐性库存的规模应该不大,这意味着,只要美国不出现深度衰退,可能后续也很难有明显累库。

图. COMEX铜价价格曲线

资料来源:Wind

02

上周SHFE铜市场回顾

上周SHFE铜价宽幅震荡,周中一度跌破64000元/吨关口,但随后又显著反弹。目前国内的情况开始明显分化。从基本面来看,目前已经进入季节性累库的阶段,从累库初期的表现来看,累库力度并不弱,月差基差也都明显转弱,季节性弱势会非常明显。但是如果从另一个维度来看,目前也是预期在发酵的时间窗口。尤其是随着放开的深化,各个地区已经陆续越过感染峰值,接下来恢复生产生活的期望较高,同时近期各种政策已经吹风也都指向对经济发展的关注,因此对于后续需求的恢复还是有一定期待。因此目前弱现实强预期的特征体现得较为明显。我们认为在这种劈叉之下,如果预期跑得太快可能会使得现实在某个时间变得更加重要,也就是说,可以交易预期,但是往往会出现急涨急跌,因此整体我们认为价格是偏强的,但是可能波动会放大。

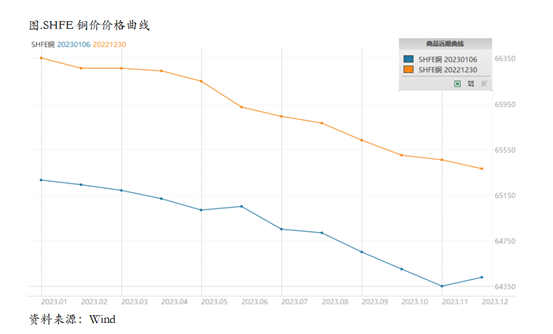

上周SHFE铜价格曲线较此前整体位移向上,现货维持微弱的升水,价差结构维持较小的back结构。目前国内精炼铜社会库存开始有所累库,这是春节前正常的季节性累库。但是即便如此,可能短期内还是会看到现货走向贴水、价差结构走向contango结构。毕竟此前市场对弱现实已经有过几次交易,目前来看这是一个逐渐兑现的过程,无论是社会库存还是保税区库存都开始出现累积,并且这种累积可能至少还将持续三周以上的时间,因此我们认为基差和月差仍然需要进一步对潜在的累库进行定价,尤其是目前仅仅累库一周左右的时间,还并看不错累库的幅度是季节性偏强或者偏弱,如果出现超季节性累库,那么月差可能需要等待更长的时间。

图.SHFE铜价价格曲线

资料来源:Wind

03

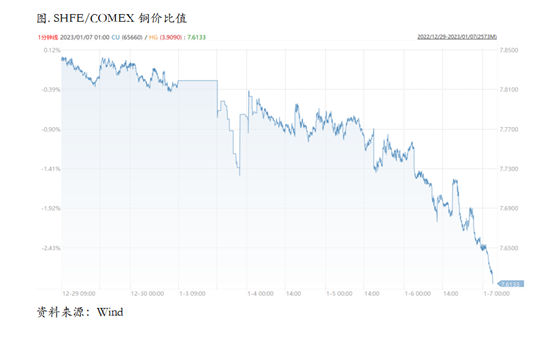

国内外市场跨市套利策略

上周SHFE/COMEX比价震荡回落,但是这背后更多是因为美元贬值和人民币升值的因素所导致,这与我们近期指出的反弹逻辑变弱相吻合,整体没有一个处于支配地位的逻辑,我们认为接下来仍然会出现这样的情况。主要接下来需求逐渐环比走弱,进入季节性淡季,目前已经开始累库,并且保税区库存也有所累积,这也会体现在比价上。并且在这种情况下,后续库存更倾向于累积,而不是进一步去库,因此进口利润可能未必需要给到窗口打开的状态,加之近期保税区库存有所累积,因此比价可能暂时失去主逻辑,更多跟随汇率、已经绝对价格本身的波动率而波动。

图. SHFE/COMEX铜价比值

资料来源:Wind

04

宏观、供需和持仓分析

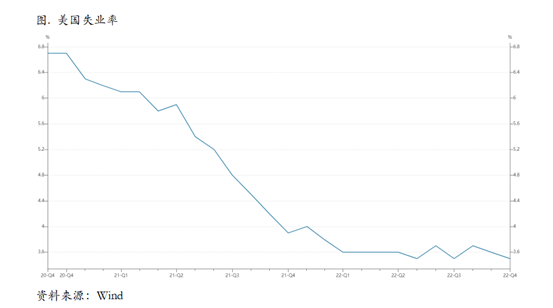

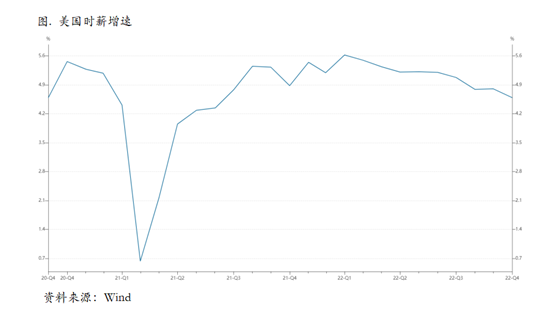

宏观海外方面,美国2022年12月非农表现略超预期。数据显示,12月非农就业新增22.3万人,高于预期的20万人,前值为26.3万人。12月失业率为3.5%,低于预期与前值的3.7%;劳动参与率为62.3%,高于预期的62.2%。12月平均时薪环比为0.3%(前值0.4%),同比为4.6%(前值4.8%)。

2022年12月非农总量表现来看, 指向美国劳动力市场韧性仍存,但是结构有所分化。不同行业和企业规模的招聘情况有所分化,2022年12月非农数据显示专业和商业服务已经连续两个月出现裁员现象。另外,2022年12月ADP数据显示中小企业仍然处于扩招中,但是超过500人的大型企业开始裁员,且从行业表现来看,顺周期行业像是采矿业、制造业、贸易、运输和公用事业开始裁员,但是休闲酒店等服务业招聘依然处于白热化状态。

图.美国失业率

资料来源:Wind

薪资增速的环比和同比增速均低于预期,或意味着服务价格粘性开始松动,但是短期失业率保持低位,以及劳动力市场供需缺口仍较大对薪资增幅支撑仍存。分行业来看,休闲酒店业和金融业12月时薪环比有所回升,分别为0.7%和0.8%,高于前值的0.4%和0.1%,但耐用品和其他服务业时薪环比增速从前值的0.1%回落至-0.1%和-0.2%。从当前劳动力市场紧俏程度来看,美国11月职位空缺率居高不下, 每个失业者依然对应1.7个岗位,劳动力市场供需之间的不平衡现状仍存,招聘率虽然有所放缓但主动离职率上行,表明劳动力市场流动性依然较为可观。

图. 美国时薪增速

资料来源:Wind

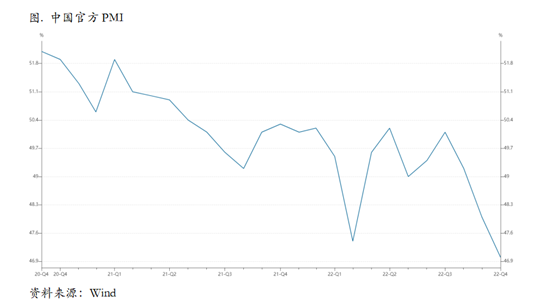

宏观国内方面,12月经济活动可能进一步放缓。但是从高频数据看,最近一周人流物流开始回升。我们预计,12月经济活动增速可能基本接近本轮经济下行周期底部。

工业生产可能进一步放缓。12月制造业PMI下降1个百分点至47%,创年内新低(图表1);生产、新订单、就业、供应商配送时间指数均较上月下滑。12月以来,国内疫情快速扩散给短期经济带来下行压力。我们预计12月工业增加值同比增长0.8%,较11月同比增速2.2%进一步回落。

图. 中国官方PMI

资料来源:Wind

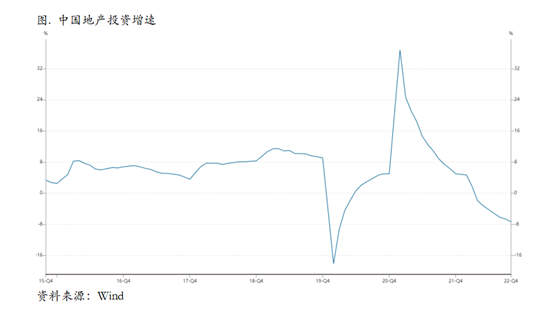

零售跌幅可能加大。12月以来,主要城市地铁客运量跌幅加大,尽管月末有所回升,全月平均仍然低于11月(图表2)。12月服务业PMI下行,除航空运输业PMI回升外,零售、住宿、餐饮、居民服务等接触性聚集性行业PMI均低于30%(图表3)。总体上看,12月以来疫情对消费和服务业冲击加大。我们预计12月零售同比下跌7%,较11月-5.9%跌幅略有扩大。

图. 中国地产投资增速

数据来源:wind

投资累计同比增速可能继续回落。12月土木工程建筑业PMI回落5.2个百分点至57.1%(图表4),水泥价格跌幅加大,建筑活动可能较前期有所放缓。我们预计,1-12月固定资产投资累计同比增长5%,较1-11月5.3%继续放缓。

从微观层面上看,干净铜精矿TC81.1-85.0美元/干吨,周均价83.5美元/干吨,较上周减少1.5美元/干吨。Mysteel干净铜精矿(26%)现货价2040-2087美元/干吨,周均价2068美元/干吨,较上周减少6美元/干吨。现货市场的询报盘活跃度低,部分买方补货,但更多的冶炼厂仍以观望为主,卖方继续下调可成交TC至80美元或80美元低位附近。需求端,炼厂正常运营;供应端的干扰依旧存在,智利Ventanas港口自大火之后依旧暂停铜精矿发运;秘鲁Las Bambas发运仍然不畅;巴拿马First Quantum的运营风险仍存。

图. 铜精矿加工费

数据来源:wind

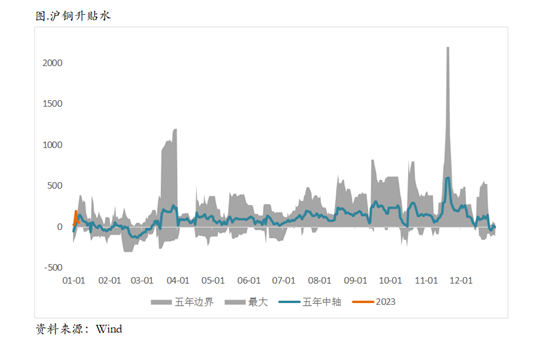

现货方面,境外铜方面,由于新年伊始,外贸市场交投氛围愈发清淡,持货商仍选择仓单入库,保税区库存较上周周增加至4.84万吨,虽沪伦比值亏损幅度收窄至400~600元/吨,但国内市场进口货源增量相对有限;另一方面节假因北方地区下游市场消费疲软,冶炼厂增加发往华东地区现货量。本周据mysteel调研数据统计上海地区社库8.30万吨,较上周大幅增加2.10万吨,库存继续垒库。元旦节假归来,前半周铜价大幅下挫走低,下游择机入市采购补库,但据了解部分企业仍在停产放假状态,整体市场拿货需求有限;后半周铜价收回前期跌幅,下游市场畏高情绪显现,日内多谨慎观望为主。整体来看,随着假期临近,终端开始陆续放假,叠加传统消费淡季影响,加工企业订单量进一步下滑走低,周内消费表现不佳。

图. 沪铜升贴水

数据来源:wind

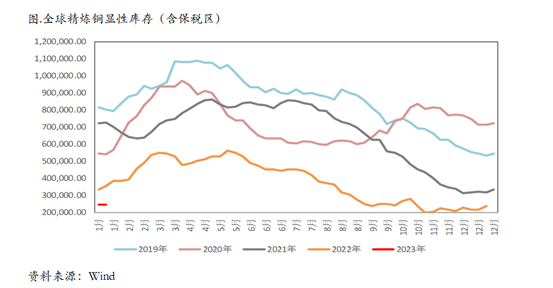

库存方面,临近春节,部分加工企业陆续进入放假状态,订单量减少,周内采购需求有限,整体供需双弱局面未有改善,国内社会库存微降。本周上海市场电解铜现货库存小幅增加,年末将之,下游拿货意愿降低,加之盘面走高,抑制消费热情,因此本周总体成交不佳,库存微升。本周广东市场电解铜现货库存增加;近期广东市场成交不佳,主因临近年关,下游企业面临放假,订单量减少,采购需求下降;另一方面冶炼厂发往终端的货较多,流入仓库较少,因此库存仅小幅增加。

图. 全球精炼铜显性库存(含保税区)

数据来源:wind

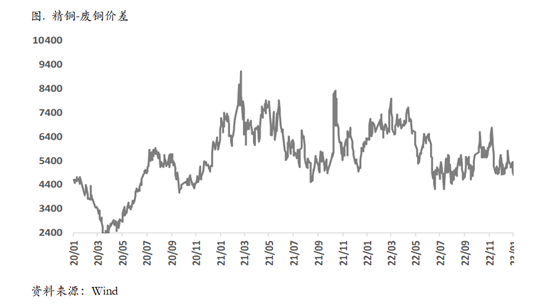

需求方面,国内主流市场8mm精铜杆加工费尽数上涨,各地价差并不明显;精铜杆市场成交表现平平,部分企业有意提前开启春节假期;再生铜杆成交一般,再生铜杆企业陆续开启假期;精废铜杆价差处于近三月低点,再生铜杆对期铜处于平水线附近;后市来看,近期交易陆续围绕着春节后交付的货源,但目前来看这类订单暂时缺少实质需求支持,投机性的交易表现后续将随着交易者的减少也将陆续降温;但是需要提防这类超前订单的积压,若实体需求依然未见好转,这类积累的订单或对市场形成的不利冲击。此外,由于今年铜杆企业的春节假期均有延长表现,大概率将造成2月的铜杆产出有所损害。

数据来源:wind

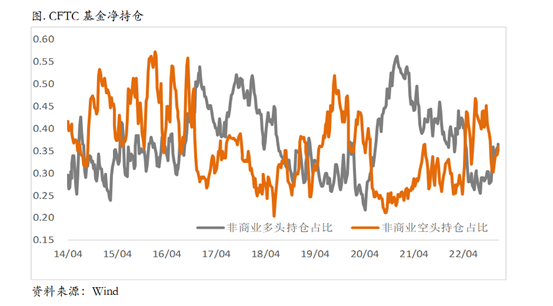

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

图. CFTC基金净持仓

数据来源:wind

总的来看,目前已经进入季节性累库的阶段,从累库初期的表现来看,累库力度并不弱,月差基差也都明显转弱,季节性弱势会非常明显。但是如果从另一个维度来看,目前也是预期在发酵的时间窗口。尤其是随着放开的深化,各个地区已经陆续越过感染峰值,接下来恢复生产生活的期望较高,同时近期各种政策已经吹风也都指向对经济发展的关注,因此对于后续需求的恢复还是有一定期待。因此目前弱现实强预期的特征体现得较为明显。我们认为在这种劈叉之下,如果预期跑得太快可能会使得现实在某个时间变得更加重要,也就是说,可以交易预期,但是往往会出现急涨急跌,因此整体我们认为价格是偏强的,但是可能波动会放大。