2021年甲醇价差

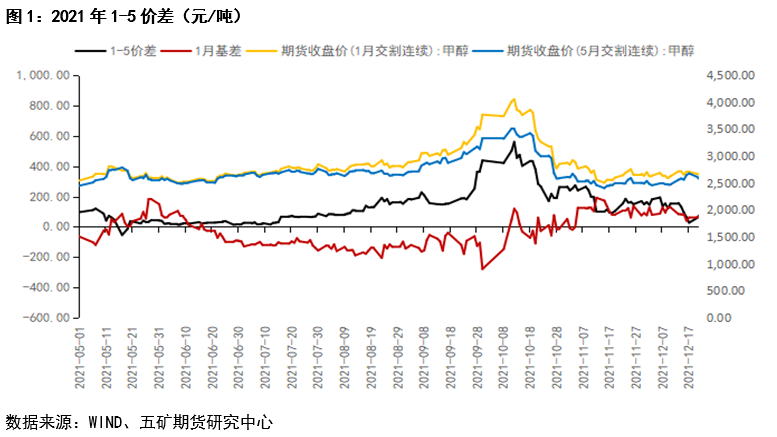

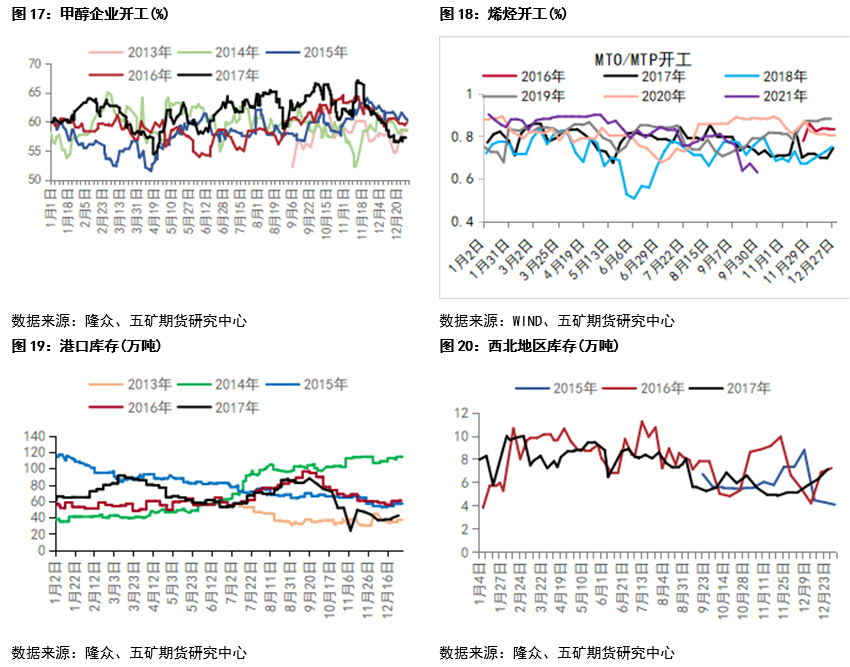

盘面:20210922月差开始大幅上行,10月14日触顶,动力煤10月19日触顶,化工品普遍比动力煤提前见顶。8月底到9月初甲醇持仓大幅增加,盘面持仓达到近一年新高,而后盘面开启快速上涨。

主要矛盾:受环保政策以及近期能耗双控影响,国内部分煤矿停产叠加进口减量,而下游需求旺盛,供减需增导致煤炭价格大幅上涨。国内煤制甲醇工艺占比超70%,作为与煤炭相关性较强的煤化工品种,煤炭的上涨直接推升甲醇的成本,另外随着动力煤期货的限仓,资金转而交易甲醇期货,可以看到在8月底到9月初甲醇持仓大幅增加,而后盘面开启大幅上涨。

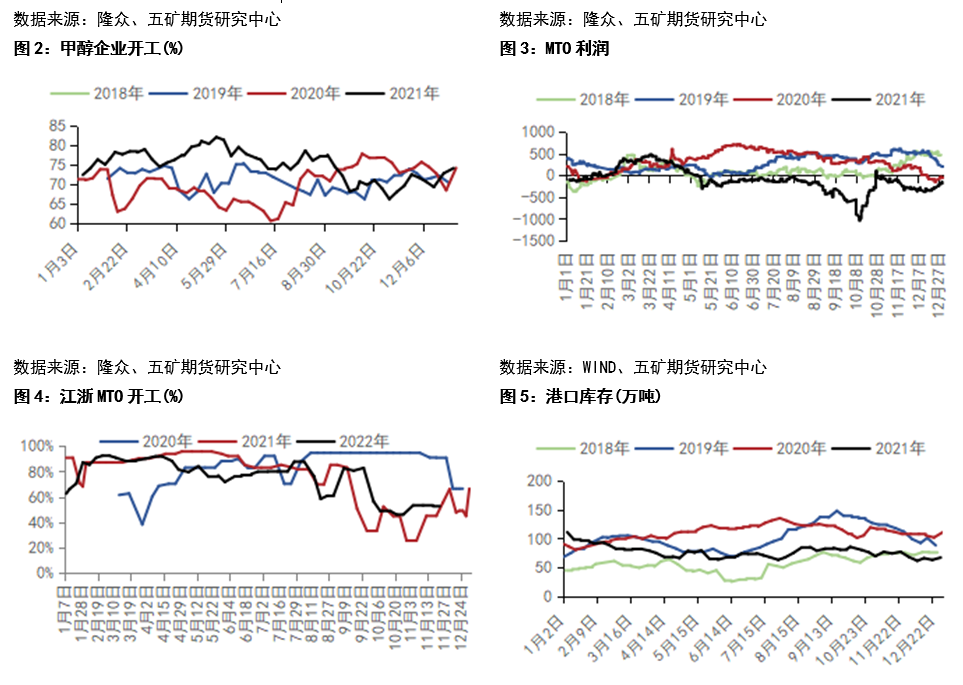

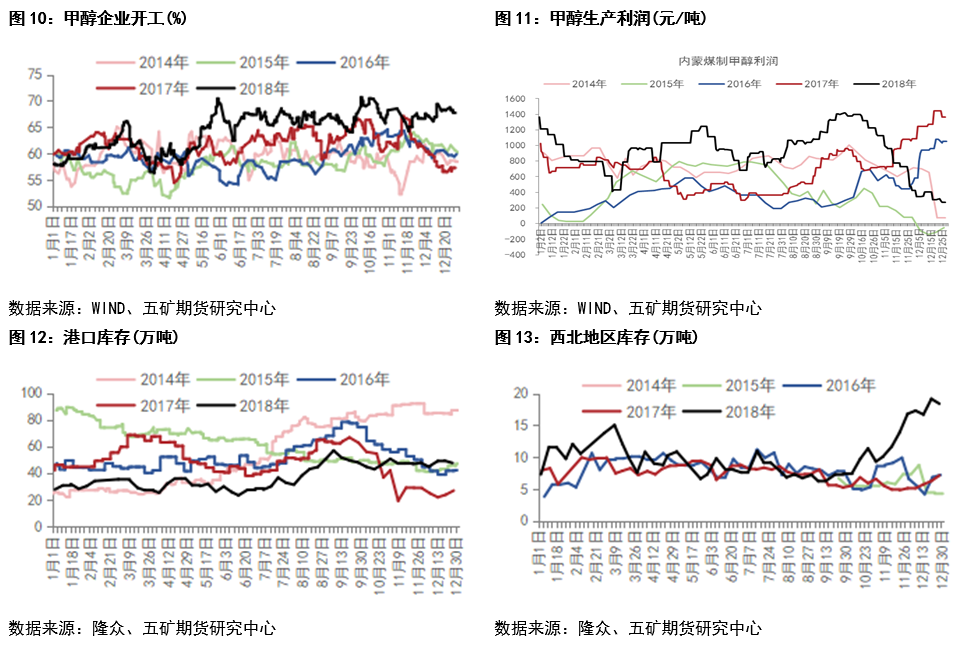

供应端:6月到9月初,供应端开工下行,9月之后随着上游利润的压缩与能耗双控,甲醇开工大幅下行,供应的减少与成本的抬升导致甲醇供应短缺,现货价格大幅上行。

需求端:随着甲醇走强,MTO利润大幅压缩,开工跟随大幅下行。传统下游产品价格多数跟随大幅上涨,且涨幅更大,利润走扩,因传统下游主要与能源、地产、消费相关,从侧面反映出当时整体需求并不差。

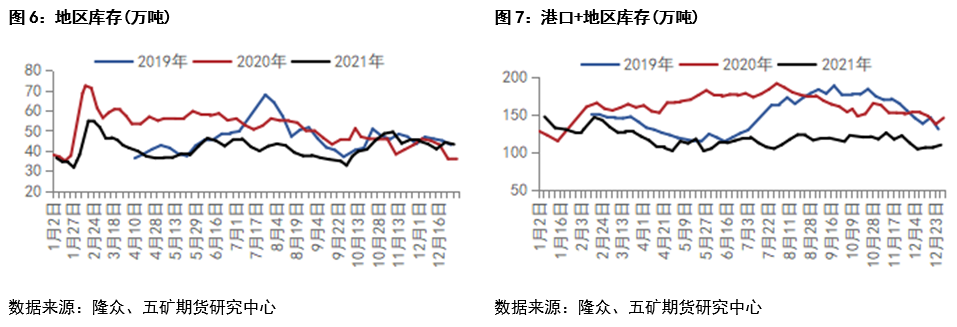

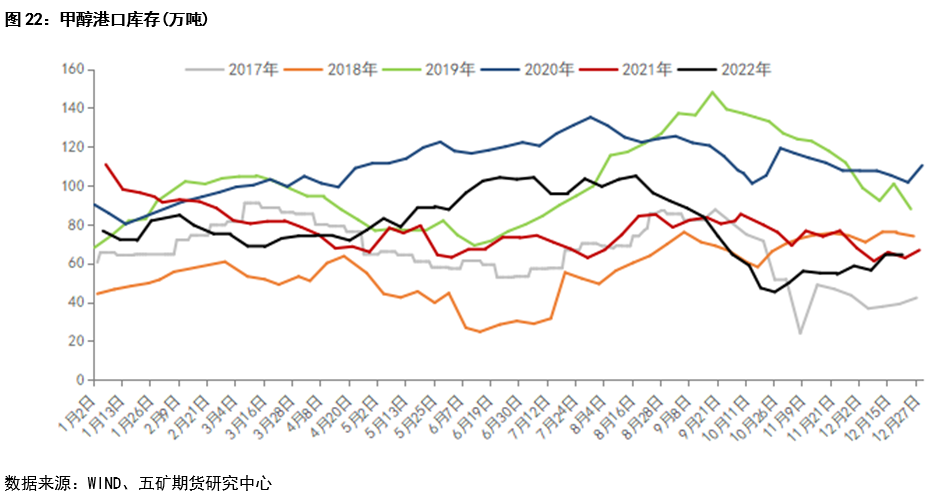

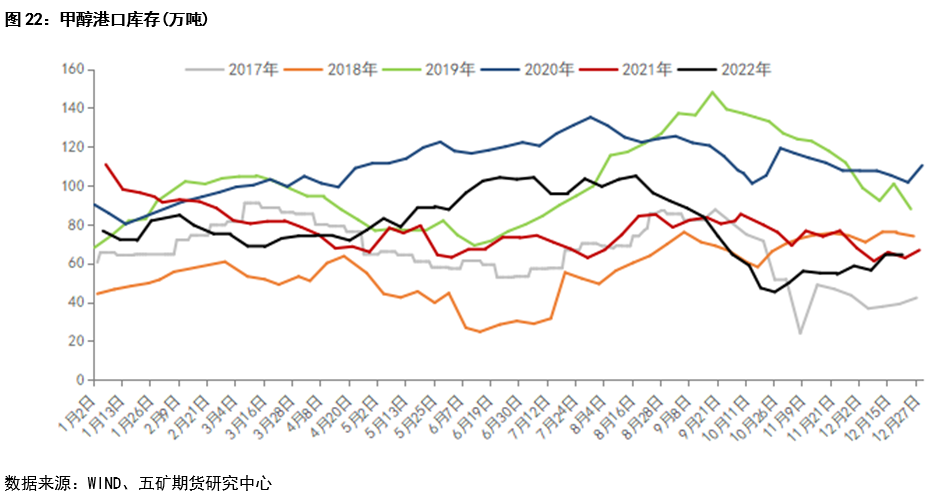

库存:由于供应缩减而需求表现较好,在甲醇价格正式开启大涨之前港口与内地库存处于2018年以来的相对低位。低库存下价格弹性较大,这也是这波甲醇大幅上涨的一个重要推动力量。

小结:本次上涨盘面走势与月间价差保持高度相关,矛盾主要集中在供应端,在当时节点,近端矛盾无法得到解决,因此月间价差拉大高位。10月中旬后在煤炭一系列保供稳价正常下煤炭断崖式下跌,甲醇成本大幅下行叠加MTO负反馈导致盘面快速反转,多数以煤炭为原料的商品出现大跌,随着近端矛盾的解决,月间价差大幅回落至前期水平。

2018年甲醇价差

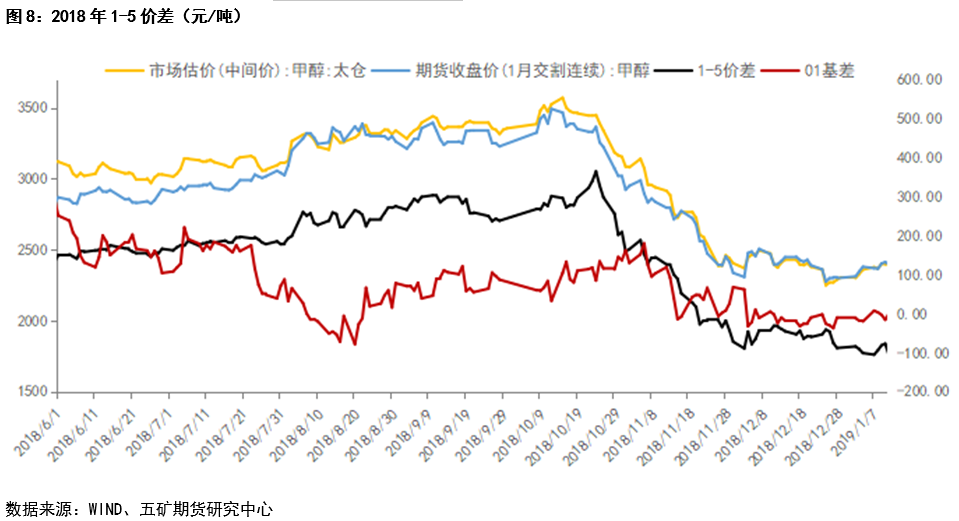

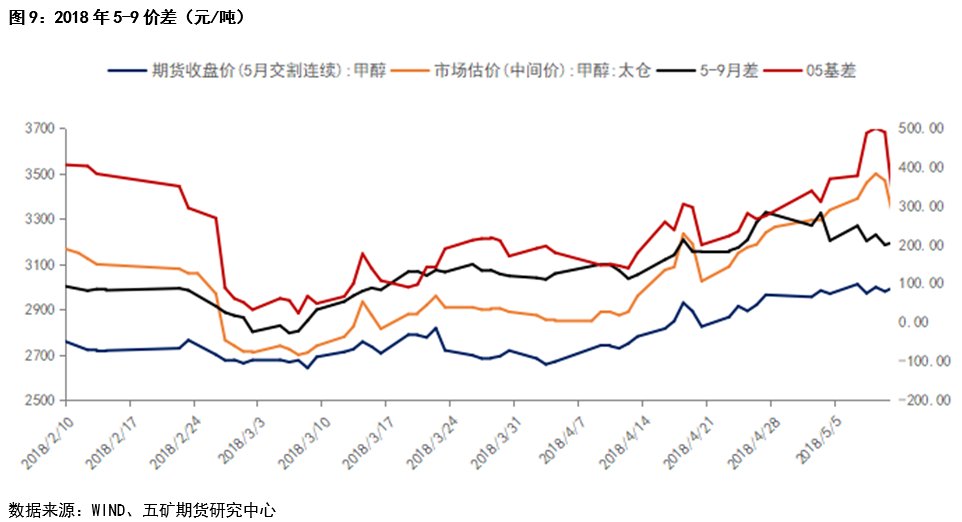

盘面走势:盘面开始大跌时基差走强,而月差出现明显走弱,月差要比基差提前反应基本面情况。到后期现货开始大跌,向期货修复基差。

供应端:下跌之前上游利润高位,开工历史高位,且计划检修较少,新装置运行正常,下旬有装置投产。价格大跌过程中,利润高位回落,而开工持续维持在高位使得持续过剩,利润持续下跌。

需求端:下跌之前MTO利润低位,醋酸装置开工已经接近极限,甲醛开工受环保影响难继续提升,MTBE 需求稳定,二甲醚需求稳定,传统需求继续改善幅度不大。大跌过程中上游利润转移到下游。

库存:港口库存同期低位,大跌开始之前库存已开始累积,随后下跌过程中逆季节性累库,内地库存大幅走高。

行情概述:这波行情主要是甲醇利润高位,供应高位的背景下,不断压缩下游利润,下游开工走弱,最终在宏观转差原油大跌的带动下开始下跌,下跌过程将上游的利润逐步转移到下游产品。

小结:本次盘面与月差走势基本同向,盘面略微领先于月差走势。本次行情诱因一方面源于原油的大幅下跌,另一方面甲醇本身估值过高大幅侵蚀下游利润,上游供应高位下游需求萎缩,导致本次甲醇的下跌幅度幅度更大,近端基本面的反转使得高位的价差快速回落,盘面由Back转为Contango。

盘面走势:盘面 05合约3到5月以上涨为主,盘面走势与月差走势基本一致。

供应端:供应端3月开始步入秋季检修,三月底达到低点,4月中旬后开始逐步回升。3月中下旬到4月初开始,外盘甲醇装置开始检修,开工率从80%下滑到50%,达到往年同期低位。

需求端:除了醋酸外,其余的传统下游开工基本都处于近年同期的低位,MTO表现也偏弱。

库存:年初开始港口库存维持在同期低位水平。港口库存在3月初开始步入快速去化,在5月底到同期低位,最低库存仅30多万吨。

小结:国内外装置的检修以及港口历史同期低位库存推动本次月差的走强。

2017年甲醇价差

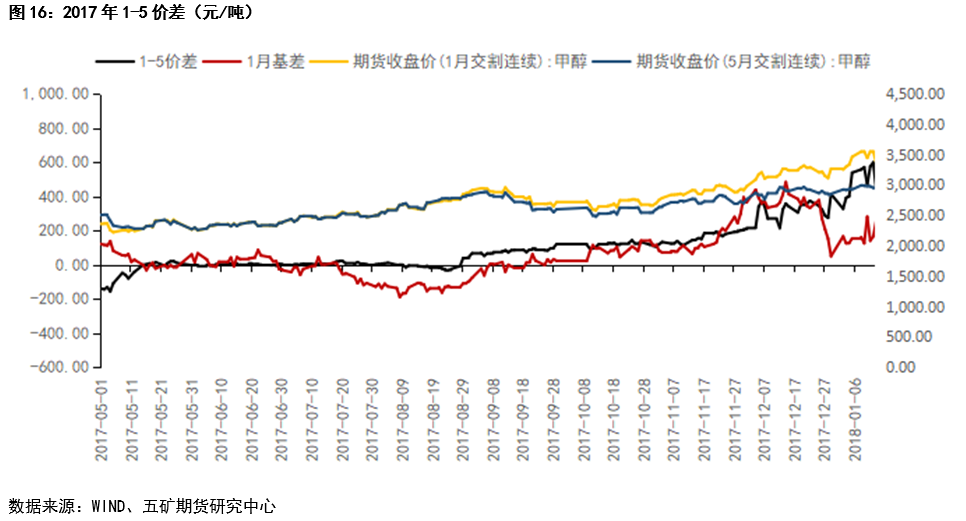

盘面:2017全年月间价差表现较为坚挺,甲醇供需压力相对较小,全年以上涨为主,月间价差表现持续偏强。

供应端:11月中旬之后随着焦炉气与天然气装置的停车,甲醇开工开始快速下行,这段时间受华北地区“煤改气”、清洁供暖等因素影响,10月之后天然气供应告急,进入采暖季后气荒加剧使得西南及青海等天然气制甲醇装置较为集中的地区供应减少,供应端缩减使得现货价格走高。

需求端:MTO开工下降,利润走低,甲醛维稳,醋酸走高。库存去化,处于季节性低位。上涨的主要驱动源于供应端。

价差:1-5正套走出了历史高位。(西南甲醇有历年限气支撑,且影响产能较大)。港口低库存维持到年底,01合约在12月底以及进入交割月后仍继续走强,由于行情发生的时间节点距离交割月较近,近端矛盾在短期内难以及解决,导致1-5基差在大幅走强之后没有参与反套的机会。

库存:9月库存开始季节性去化,11月港口库存处于同期低位水平,内地库存全年库存处于中性水平,9月之后开始加速去化。(9月开始梅雨季节结束,下游传统需求开始恢复,金九银十旺季的到来带动甲醇的去库),2017年内地库存规模占比仍较小,基差与月差走势主要参照港口库存为主。

小结:本次月差的走强主要矛盾还是冬季限产导致供应缩量引发的近端货物短缺,使得近端价格走势明显强于远端。

9-1价差规律

规律:09合约对应甲醇的季节性累库阶段,需求淡季,一般月差在高库存压制下难以大幅走高,9-1价差以反套为主。09合约一般在7月中下旬之后开始移仓到01合约,到8月中旬之后一般主力会切换到01合约。在移仓换月的时候一般是反套走得最流畅的时候。而在主力合约为切换到09之前,也就是1-4月份的时候,盘面价差一般以区间震荡为主。

价差区间:9-1价差在2020疫情时期因需求疲弱叠加进口大增,港口库存累积到历史高位水平,高位的库存持续压制9-1价差,最低到达-219。从往年同期来看9-1价差一般在0到-150之间波动,实际上波动区间相对较小,最佳的进场时间一般出现在七月份左右。

原因:在每年6月初-9月初甲醇主要以累库为主,这段时间甲醇春季检修基本结束,上游开工基本恢复,供应增加,叠加梅雨季节(6-8月)影响甲醇传统下游的开工,因此供增需减导致甲醇库存走高,内地传统下游5-8月是传统降负期,且内地春检5月结束后供应亦重新回升。另外01合约供应端有冬季限产的预期在,盘面一般会给到一定的溢价,从而使得即便09合约的基本面较好,9-1价差也难以出现大幅走高。