供应

1.海外发运

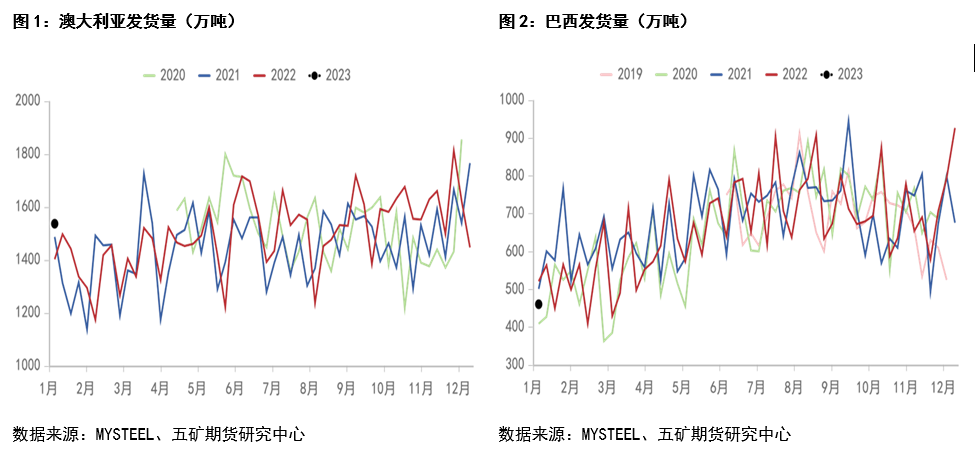

根据钢联最新一期发运数据显示,澳洲发往中国的量为1535.8万吨,环比增加89.8万吨。巴西发运量为459.5万吨,环比减少465.8万吨。其中巴西发运量较前一期数据直接腰斩,发运量的大幅下降,引发了市场对于后续巴西铁矿石供应下降的遐想,铁矿石掉期和盘面价格也随之强势上行。随后网上有消息称是巴西的降雨造成了山体滑坡导致图巴朗的铁路EFVM关闭,但后续并未在网站上搜索到巴西铁矿石主产区的相关负面报道。根据其他咨询平台和历年的新闻内容看,EFVM铁路停运并非是突发性的,往年也有停运的措施,一般是先停客运,主要是当地政府考虑到国内季节性降雨因素,为了保证旅客的安全,属于较为正常的停运。客运停运后,货运可能也会停运,而巴西降雨影响的停运情况已经预估在淡水河谷的铁矿石年度产量的考量范围内。所以EFVM铁路的停运对于铁矿石的供应影响有限。

我们从澳大利亚和巴西的历史发运情况来看,一般全年的一季度都是铁矿石发运水平较低或者说最低的一个季度,即发运淡季。因为一季度是澳大利亚和巴西的传统雨季,并且澳洲更加容易出现飓风天气,降雨、飓风和高温等天气因素对铁矿石的生产和运输会产出不同程度的影响。所以一般来说一季度是海外铁矿石供应偏低的时候,节后铁矿石的供应偏低。

2.非主流矿和国产矿

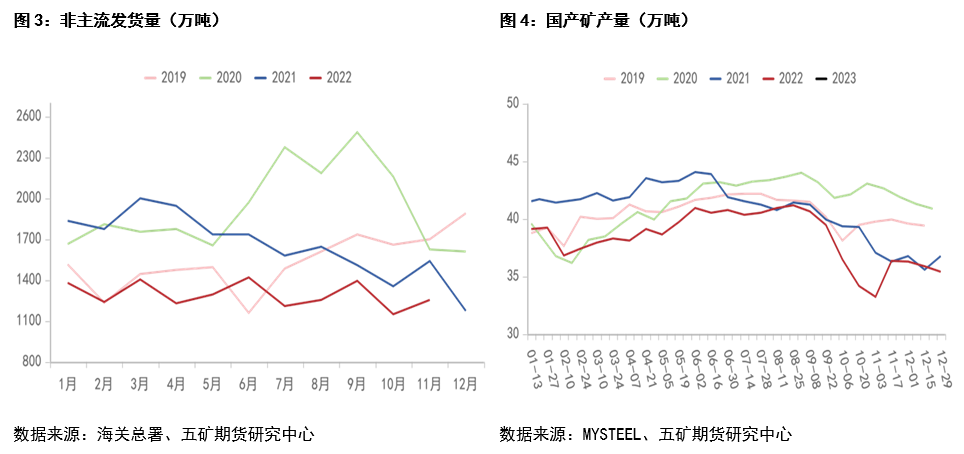

2022年印度和乌克兰等国家由于地缘冲突、当地政策等因素影响下,发往中国的非主流矿供应量明显下降。虽然印度在四季度取消了铁矿石的出口关税,我国进口自印度的铁矿石,有望回升至每月200万吨以上。但供应量回升仍需一定时间,短期很难大幅增加。如果乌克兰铁矿石的进口量也恢复至2021年的水平,那么今年乌克兰矿的供应增量约700万吨,但如果今年乌克兰地缘冲突继续僵持,那么其供应量将继续下降。就目前来看,非主流矿在节后,供应或缓慢回升,增幅有限,依旧保持低位运行。

国产矿在2022年由于国内的环保限产和矿山安全事故等因素影响,全年国产矿产量偏低。虽然我国在“基石计划”提出2025年国产矿产量3.7亿吨,但考虑到国产矿的自身情况和今年的黑色市场情况,我们认为今年国产矿很难有明显增量,但未来国产矿产量不断增加是毫无疑问的。目前国产矿的产量处于历史绝对低位水平运行,预计在节后也很难有明显起色,偏低运行。

需求

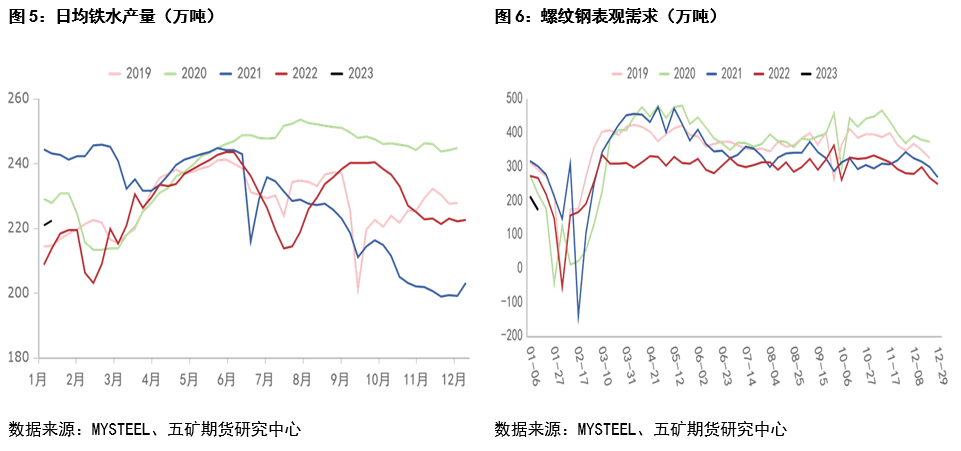

2022年11月以来,铁水产量一直维持在220万吨左右的水平,远高于21年同期。而从历史数据看,目前铁水产量处于一个相对中性的水平。我们来看右图的螺纹钢表观需求数据,从图中可以明显的看出,当前螺纹钢的表观需求处于历史同期的新低水平(今年过年时间比较早),回升空间较大。后续各地钢厂节后复工,铁水产量增加,铁矿石需求有望回升。

2022年四季度,国家公布了金融十六条、房地产融资“三支箭”等诸多房地产利好政策,支持房地产行业平稳健康发展。2022年中央经济工作会议提出“推动房地产业向新发展模式平稳过渡”。房地产行业在今年将作为稳定国内市场经济,扩大国内需求的主要支柱,房地产有望在今年止跌企稳。

国家大力支持房地产行业平稳发展,房地产利好政策纷纷出台。市场对于未来钢铁市场需求较为乐观,政策刺激的强预期带动盘面价格的大幅上行。但我们认为节后需求的恢复是一定的,可是需求增长的幅度不是太大,因为当前政策更多的倾向竣工端,新开工在节后难有比较明显的增长。

节后走势展望

综上所述,我们认为铁矿石的供应在节后或者说一季度是相对偏低。在钢厂自身铁矿石库存水平偏低的背景下,节后钢厂复产时间也早于往年(今年过年相对较早),铁矿石需求有望回升。且国内宏观预期较强,房地产利好政策频出,市场对于节后需求极为乐观。届时铁矿石短期的供需错配,矿价或偏强运行。