01

2月份预期仍是交易主线逻辑

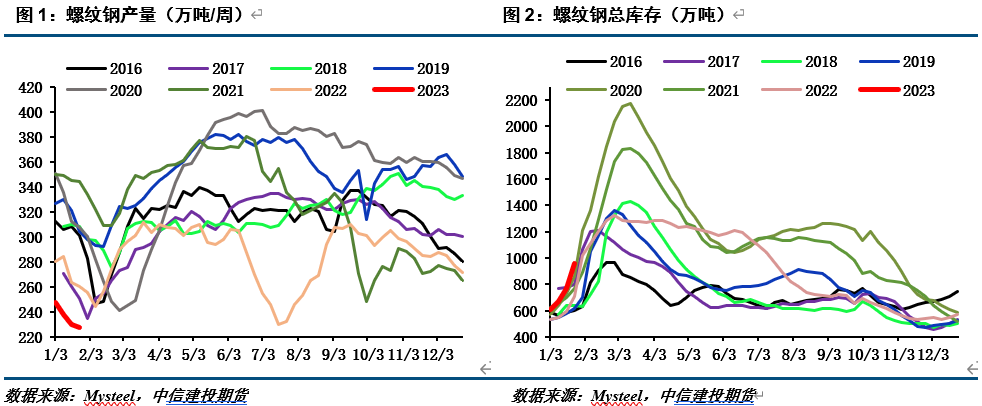

对于螺纹钢而言,现阶段产业层面的压力并不大,11月份以来的市场主线逻辑仍将延续。供应端来看,螺纹钢周度产量不足230万吨,基本上是近7年以来的最低水平。库存层面,社会库存与厂库库存合计670万吨左右,库存水平压力同比并不大。因此,在供应端相对压力不大、且下游需求逐步复苏的局面下,2月份市场很难走出负反馈逻辑,前期乐观预期仍是主线逻辑。

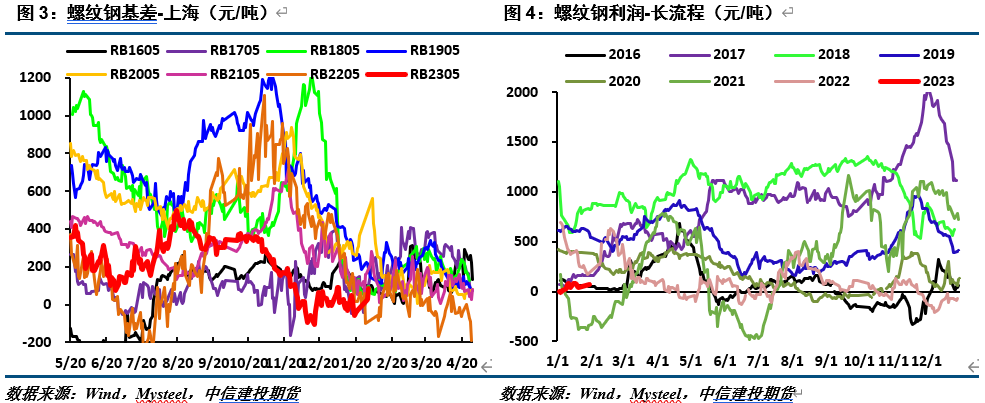

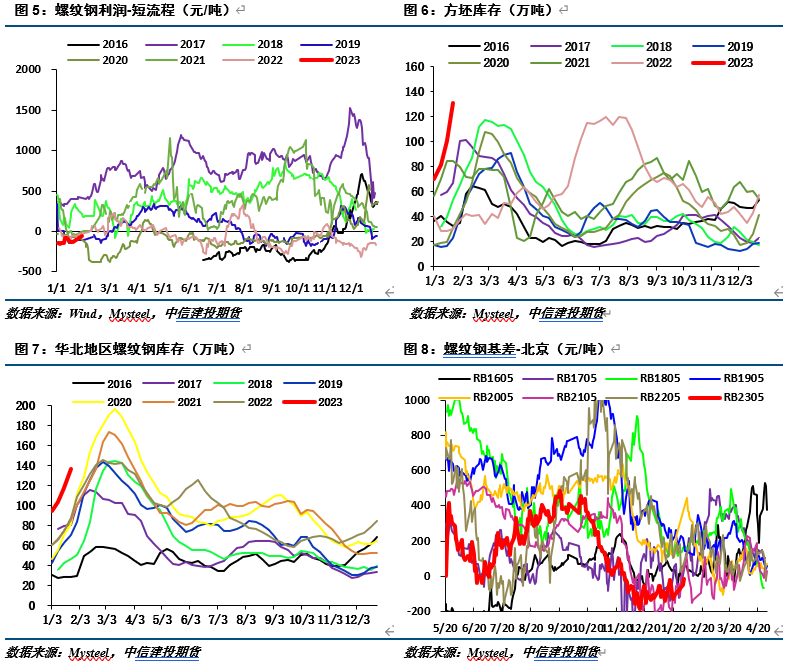

但是,当前价格重新布局多单并不具备估值层面的优势。基差层面,盘面贴水幅度有限;利润层面,较12月份明显修复,长流程微利、短流程亏损继续收窄;价格层面,自11月初以来螺纹钢涨价幅度超过25%。低基差+利润修复+盘面涨幅25+%,三个层面均显示估值已经不低,做多的安全边际已经比较有限了。

短期还是有几方面因素可能引发螺纹钢价格出现回调。

一是、以钢坯为代表的一些品种库存压力非常大。现阶段方坯库存在130万吨以上,近几年历史最高水平,2月上旬库存将继续增加。

二是、期现套利压力。节前北方地区大量期现入场,当地库存水平明显高于往年。虽然最近基差略有走扩,但仍处于同期偏低水平,未来期现以价格下跌的方式离场的概率更大。

三是、双焦供给增加逐步落地。澳煤进口开启、甘其毛都蒙煤通关破千,焦煤供应端成为黑色系中增量最大的品种,价格也将逐步转弱。四是、铁矿石政策层面的风险。2021年和2022年均出现过,铁矿石价格上涨之后的政策监管现象,普遍跌幅超过15%。节前发改委两次发声,但铁矿石价格表现依然非常强劲。近期是否会出现新的措施,可能性并不低。铁矿石的风险一旦暴露,也会带动螺纹钢价格明显下跌。

铁矿石监管风险兑现前,螺纹钢价格有可能在4000元/吨附近获得支撑;一旦兑现,价格有机会回落至3800元/吨附近。对于等待机会布局多单的投资者,可以关注上述两个区间。

02

三月之后预期能照进现实吗?

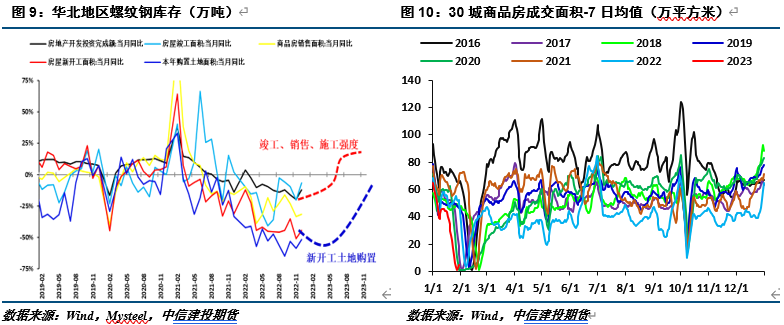

强预期兑现有赖于地产需求好转,究竟旺季成色几何仍需谨慎对待。自去年11月份以“三支箭”为代表的一系列地产政策公布以来,叠加疫情管控政策的大幅度优化,市场对2023年建材需求持乐观的态度,这也成为本轮建材系相关商品价格大幅上涨的核心驱动因素。疫情12月份快速达峰,春节后相对平稳,为未来的需求排除了一定的风险因素。因此,强预期能否兑现,核心还是地产需求究竟怎样。

12月份,房地产企业国内贷款同比跌幅-5.5%,较上月收窄25个百分点,可见一系列利好政策公布以来,房地产企业国内贷款却有企稳回升态势。然而,商品房销售在房地产企业资金来源中占比超50%,销售实质性好转之前,房地产企业资金压力难以改善。而目前,商品房成交依然偏弱,销售好转可能需要更多的时间,这对于上半年的需求是重大风险。新开工项目不足的情况下,资金仍将限制施工强度,旺季需求谨慎对待,可能存在较大的预期差。

需求端存在的风险,对不同供应水平下的价格影响存在重大差异。而目前,螺纹钢产量依然偏低,预计离今年高点水平还有较大的差异。因此,若近期价格明显回落,对需求端的高度要求相对要低一些,仍可择机布局多单去博弈实际需求情况,这与我们在第一部分的阐述并不矛盾。但是,一旦价格再次明显上涨,例如来到4500元/吨一线,并且钢厂产量回到高位,对需求强度的要求将明显增加。届时,自11月份开启的上涨终结的风险极大。

03

结论与操作建议

当前尚未到需求验证期,螺纹钢低产量+同比中性库存,自身产业层面压力并不大。但是,盘面低贴水+利润修复+累计涨幅超25%,估值不低,当前价格布局多单无优势。而短期期现套利、钢坯等高库存、双焦供应增加、铁矿石政策监管等压力下,螺纹钢面临下跌风险。在2月份需求难以验证,价格下跌仍以回调对待,重点关注3800元/吨附近支撑。

3月份之后,我们对旺季需求偏谨慎,若价格处于高位,且钢厂产量回到高位,11月份以来的上涨有彻底逆转的风险,关注4500元/吨附近的压力。整体来看,螺纹钢未来2个月左右主要波动区间在3800-4500元/吨左右,区间下沿可逢低买入,区间上沿可逢高卖出。