2月至今,国内PVC期货呈现先扬后抑的格局,节前主力5月合约最高上探至6700元,春节后则出现明显回落,截止本周一最低价下探至6167元。

01

节后累库,主力合约大幅走弱

2月至今,国内PVC期货先扬后抑。春节前国内PVC期货和现货运行重心逐步上移。基本面角度,对于春节之后消费需求的乐观预期,以及国内商品市场普遍存在的做多氛围是主要的驱动。不过春节之后,PVC期货出现了明显的下跌,长假期间上游工厂维持开工,但终端生产企业的开工基本在正月十五之后,因此开工节奏的差异性,导致了上游工厂的库存大幅增加。

虽然市场对于长假库存累库有预期,但是面对较大的基本面数据变化,前期做多的市场资金有离场观望的需求。1月至今,国内电石价格中间虽然有波动,区域间报价也互有涨跌,但总体平稳略增为主。由于成本端的松动并不大,因此目前PVC生产利润仍处于不佳的状态,以目前的运行态势而言,供给端的调节或是后市PVC供需调节的一个方式。但更重要的观察点,仍是正月十五之后的终端开工需求。

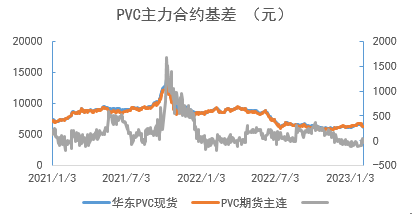

图1:PVC基差(元/吨)

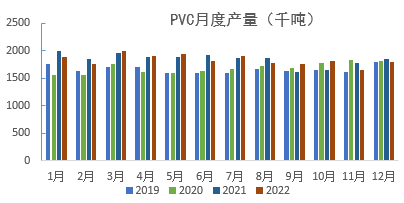

图2:PVC月度产量(千吨)

资料来源:Wind、卓创资讯、申万期货研究所

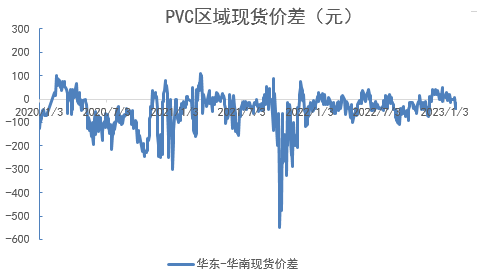

图3:PVC区域现货价差(元/吨)

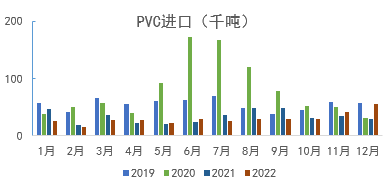

图4:PVC月度进口(千吨)

资料来源:Wind、卓创资讯、申万期货研究所

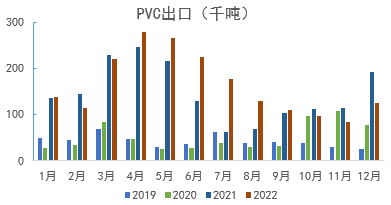

图5:PVC月度出口(千吨)

资料来源:卓创资讯、申万期货研究所

02

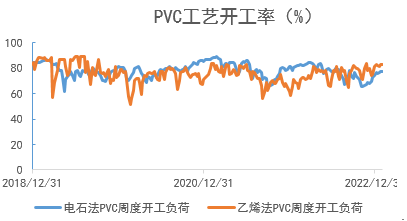

PVC开工率稳定回升

截止上周末,PVC整体开工率78.15%,近一个月环比提升0.8%。电石法开工率77.16%,近一个月环比增加0.5%,乙烯法开工率83.35%,近一个月环比增加0.25%。检修方面,齐鲁石化1条线(35万吨)在2月中计划检修10天。广东东曹(22万吨)计划在2月中上旬检修5天。

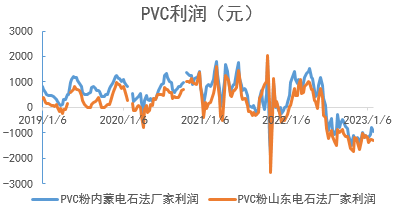

PVC利润方面,目前内蒙电石法企业利润小幅向上修复,山东电石法企业生产利润仍然处于低位。

图6:PVC生产利润(元/吨)

图7:PVC企业开工率(%)

资料来源:Wind、卓创资讯、申万期货研究所

03

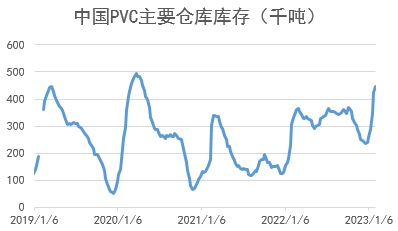

PVC库存大幅回升

PVC库存一度在12月有一定消化,但进入1月逐步开始累库并在春节之后明显增加。截止上周,最新主要地区样本库存合计为44.75万吨,环比增加1.44万吨。分地区数据来看,华东地区PVC库存35.43万吨(环比增加2.22万吨)。华南地区PVC库存9.32万吨(环比增加0.22万吨)。

图8:华东地区PVC库存(千吨)

图9:国内PVC主要仓库库存(千吨)

资料来源:Wind、卓创资讯、申万期货研究所

04

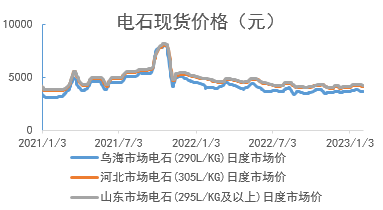

电石现货价格略有分化

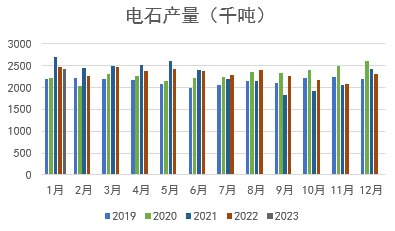

截止2月6日,国内电石价格略有分化,整体回升。其中乌海市场现货价格3550元/吨,较1月初下跌100元。河北市场电石价格则4115元/吨,较1月初上涨50元。山东地区电石价格4200元,较1月初上涨35元。电石产量方面,已经公布的1月数据表明,电石产量242万吨,环比增加10.3万吨,同比下降4.7万吨。

图10:电石现货价格(元/吨)

图11:电石法毛利(元)

资料来源:Wind、卓创资讯、申万期货研究所

图12:电石月度产量(千吨)

资料来源:Wind、卓创资讯、申万期货研究所

05

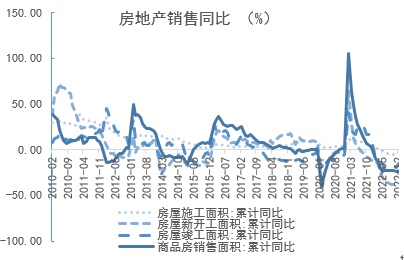

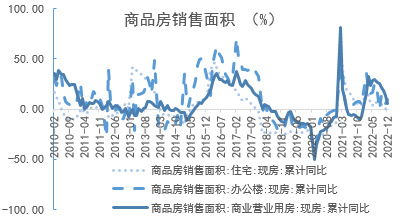

房地产预期向好,PVC短期回落提前释放风险

2022年12月公布的房地产数据来看,部分数据有止跌趋势。其中,房屋竣工面积数据有一定的止跌回升。商品房销售面积数据也暂时止跌。宏观面的转好迹象,以及春季前市场情绪较好是PVC在1月反弹的主要支撑。

不过,春节之后,短期下游和上游开工节奏的差异是导致上游库存增加的主要因素。从往年的经验来看,1季度的基建的开工需求往往是建材板块启动的主要依托。对面1季度相对确定的需求复苏,目前期货盘面的提前下跌一定程度上提前释放了风险。

图13:房地产销售同比(%)

图14:商品房销售面积(%)

资料来源:Wind、卓创资讯、申万期货研究所

06

结论

基本面角度而言,PVC自去年11月触底反弹先经历了由预期向好推动的估值修复性反弹。随后在春节前后又出现了基本面落地式的下跌修复。目前供需而言,库存回升压力之下,供需转宽。不过,由于电石的成本压力依然存在,因此,预计现货和期货盘面回调的空间或有限。伴随着正月十五之后终端的开工,需求复苏或逐步展开。整体而言,跌破6200的盘面或已经跌出价值,后市逢低可以偏多思路对待。

07

风险提示

1、终端开工复苏不及预期

2、国外出口需求大幅下降