成品纸进口冲击分析

疫情放开后海外两轮抢纸潮:

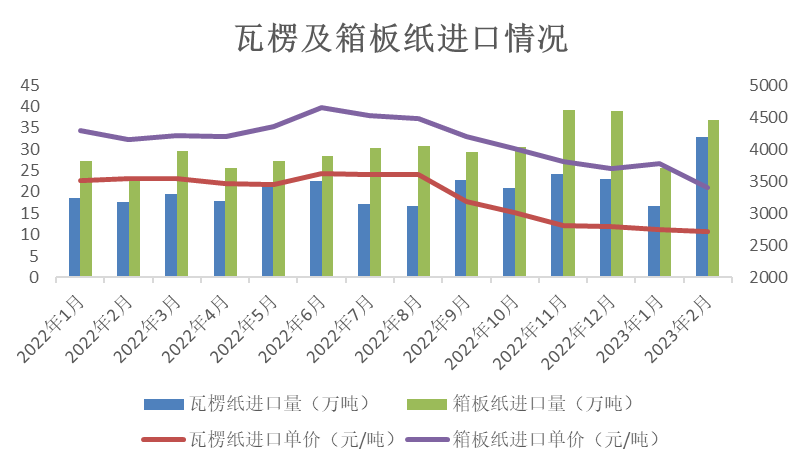

数据来源:海关总署 隆众资讯 紫金天风期货

第一轮:

2022年12月疫情放开后,消费预期好转,国内出现第一轮经销商出国抢纸潮(东南亚瓦纸为主),且12月国外纸价格较低(马来王子90g-100g约365$),此轮抢纸量预估2-4万吨,预计3、4月进入国内。

此轮抢纸导致东南亚废纸供应偏紧,东南亚废纸价格由160$涨至200$(+30%)。

第二轮:

第二轮欧洲抢纸潮,为5、6月国内需求回暖做准备(第二批进口纸到港,国内纸价或触底)。欧洲需求走弱后也存在对中国的出货需求,国内成交欧洲低价纸,也导致了欧废价格上涨。

关税清零后进口影响:

2023年1月1日起,我国调整了部分商品的进出口关税,其中将双胶纸、铜版纸、白纸板、瓦楞纸、箱板纸等成品纸进口关税调整至零关税(之前为5-6%)。关税清零后进口纸价格优势明显,预计进口纸数量短期会快速增加,对国内市场产生一定冲击。

进口量方面:

对箱板瓦楞、白卡白板纸影响较大、对文化纸影响有限、对生活纸进口影响小。

进口利润方面:

(1)第一轮进口纸利润:订货在去年12月(关税调整前),因此第一轮进口纸到港后(关税已经清零)还有5-6%的关税红利,进口利润较高。

(2)年后进口纸价提高,国内纸价连续下跌,进口利润收缩,且随着终端需求走弱,进口纸入库后不能快速出货,利润受限,最终预计会维持在进口利润平水的状态。

后市看法:大厂降价抵抗进口纸→进口利润打平→全球纸价收敛

大厂态度:目前大厂对进口纸的重视程度较高,玖龙山鹰等大厂联合抵制进口纸,以低库存运作+压价策略为主。

内外价差收敛:

进口纸相对国产纸存在一些弊端: (1)先付钱后发货,账期长(资金占用成本);(2)售后无保证。所以进口纸价需要给出贴水价差,以瓦纸为例,一般情况下国内纸价超过国外150+元/吨才会有进口需求。

趋势:若大厂抵制进口纸进入中国抢占市场份额,则国内包装纸价格将逐渐压缩至没有进口利润的水平(预计2600、2700元/吨),废纸价格预计也会相应下跌至1200、1300元/吨区间(对标废纸进口到港价)。目前国际区域间价差正在缩小(美欧-美中价差等),在进口利润打平后,国内外纸价联动性或会增强。

原料问题探讨(废纸+再生浆)

数据来源:海关总署 隆众资讯 紫金天风期货

造纸原料成本占比较高,一般在7成以上,掌握原料的企业更具备市场优势。2021年禁废令实施后,外废通过在东南亚转化为再生浆的形式进入国内,成为国废内循环补充纤维的新手段。

原料内循环

废纸利润结构估算及行情走势:

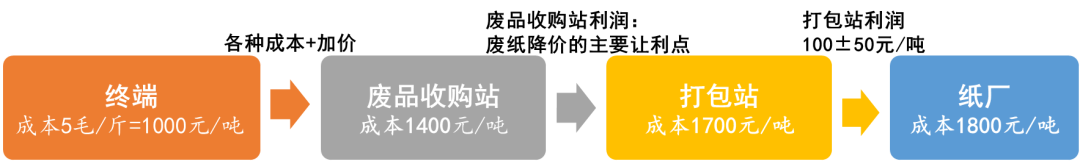

废纸生产相对灵活,近期废纸在1500元/吨的价位有所抵触,部分打包站屯废(江浙打包站库存同比增加2-3天)来看下游反应,但纸厂相对于打包站话语权更大,价格博弈预计纸厂占优,短期或有反弹,但后期仍然偏空。

从废纸链利润结构来看,若废纸价格持续下跌,废品收购站是首要的让利点。

单纯的国废内循环会造成质量下滑、恶性循环的问题,据了解21年开始国内废纸质量明显下降,填料占比多,灰分高,需靠进口再生浆等形式补充纤维。

原料进口补充

外废价格:

外废贸易签长单为主(年签),长约价格变化不大,当前行情下外废相对于国外成品纸来说降价幅度更小。目前美废价格约150$/吨,到马来预计180$。

外废造纸成本估算:

(1200废纸+850抄造费+150运杂费)×1.13增值税+其他=2600-2700元/吨。

再生浆进口:

禁废之后我国再生浆进口量增长较快,再生浆加工形式包括再生浆板、卷筒浆、湿浆和干磨浆(由好到坏)。

浆板:工艺类似造纸,含杂低,成本最高;

卷筒浆:外形卷筒状,和成品纸形状类似,由造纸工艺制作(印度等);

湿浆:成本低,但含水导致存储时间短,容易发酵变质;

干浆、干磨浆:物理粉碎打包,制作简单成本低,存储时间长,但含杂率高,海关界定模糊,可能过不了国内海关。

再生浆发展问题:海外环保政策、水土不服等原因投产受限;进口价格高,性价比或会低于木浆。

国内包装纸市场分析:

全球需求萎缩+高库存+进口冲击

基本面情况

产能:过剩。造纸、包装、终端都处于过剩状态。今年新投瓦楞箱板纸产能预计上线至少200-300万吨,大厂开工或会下降。

国内需求:上半年需求预计同比偏差,消费复苏预期或要等到下半年或Q4,国内纸价后期反弹的根源在需求。

库存:纸厂成品纸库存量较大。产业链库存向上游集中,头部企业库存量大,有压价出货的动力。

出口:海外衰退,需求走弱,南方出口厂开工<60%(订单下滑4-6成),出口市场较差。

进口:国内成品纸关税清零,同时欧美衰退导致海外需求下滑(美洲纸厂目前高库存,短期难以解决),或会寻找新的出货渠道,在中国低价出货,冲击国内市场。

总结

国内新投产能增加(主要是白卡瓦楞纸),产能过剩+需求萎缩使得成品纸库存高企,纸价连续下跌,或回到16年之前的水平。同时不论从出口还是进口来看,今年外部环境都偏差,欧美以出货为目的的低价进口纸若进入中国,价格厮杀或相对激烈,最终拉平全球纸价。

调研背景

本次调研前往国内包装纸生产及消费的重要代表区域---江浙沪地区,调研目的在于了解包装纸企当前的市场环境、对今年需求的看法以及关税清零政策带来的影响。

本次调研时间为2023年3月14-16日,走访了浙江、上海共7家企业,其中包括4家造纸生产企业,1家包装纸生产企业,2家浆纸进出口贸易企业。

调研记录

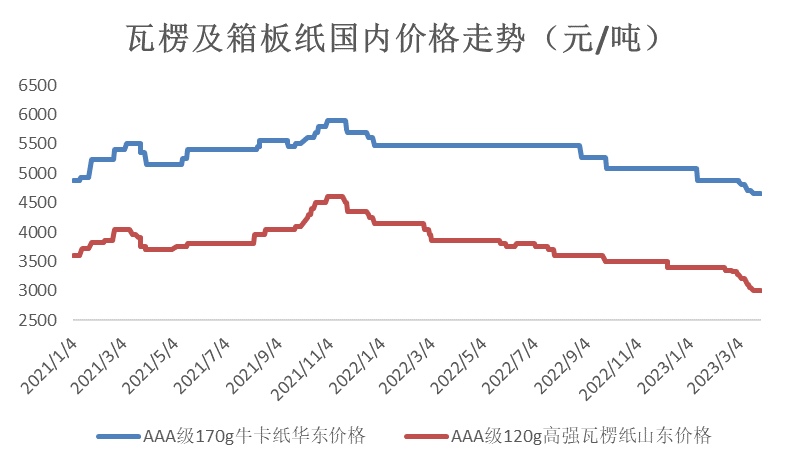

数据来源:紫金天风期货

A浆纸进出口贸易企业:

1.产品及贸易量

核心产品以木浆为主,纸部主要进口美卡(北美石头、南美Klabin)和东南亚瓦楞纸(马来王子GSPP为主)。

瓦楞箱板纸月贸易量1500-3000吨;纸浆年贸易量200万吨。

2.供应方

进口纸浆以智利浆为主,供应商CMPC;

21年海外投资废纸浆厂(美国干磨浆),产能30万吨,计划今年投产。

3.销售

(1)渠道:经销合作(占70%+)和终端直供。

(2)客户:3级纸箱厂(30-40%)、印刷厂、终端品牌(可口可乐等)。

4.利润及行情看法

瓦楞箱板纸进口接货利润率相对稳定,低价产品不好加价。

出货利润21年上半年较好,下半年差,目前尚不明朗,预计利润50-100元/吨。

认为两会对经济的拉动和刺激较为有限,目前看不出来实际影响。

认为纸浆行业前景对标钢材行业,钢材行业中特种钢最赚钱,对标特种纸。

B造纸生产企业:

1. 产品

产业链配置较全,包括再生资源回收、包装纸、特种纸等。低克重瓦纸(50、60、70g)占30、40%,约130、140万吨。

2. 产能

全国总产能600+万吨。

东北30万吨玉米秸秆浆项目尚在考察(30万吨瓦纸需200万吨秸秆)。

目前开工70、80%,下游压库存导致开工不高。

3. 库存

废纸库存5、6天,成品纸库存高于废纸。

4. 原料

泰国有再生浆(浆板)可进口。6成长协(年签)4成散货,海运以集装箱为主,定价机制跟随指数。

近几年国内废纸价格偏高,疫情的交通物流原因导致去年出现了废纸不跌成品纸跌的行情,企业利润恶化。

5. 需求

去年疫情严重时期需求很差,下半年慢慢好转。认为目前需求在慢慢好转,但是不敢提价。

6. 利润情况

同比空间更大,但是只有利润没有销量。预计今年有利润但营收下降。且市场库存多为早期高价纸库存,去库会亏库存。

(一般情况下,废纸比原纸跌幅更快更大,纸价单边下跌对纸厂利润有利)

C造纸生产企业:

1.产能及产品

(1)工业纸年产150万吨。

生产线(7台纸机):

一台纱管纸机幅宽2m5,年产10+万吨。(纱管纸生产和造纸规模有关,因为多用尾浆过滤来生产纱管纸)

PM15纸机幅宽4m8,主产牛卡纸和白面牛卡纸,月产2.2万吨,白面牛卡月产1.2万吨。

PM16纸机幅宽5m6,主产70-140g瓦楞纸。

PM13纸机幅宽5m1,主产170、180、200g瓦楞纸和130-180g环保T纸,年产15万吨。

PM10纸机幅宽4m9,主产200-300g中高端牛卡纸(海龙牛卡)。

PM12纸机幅宽5m6,主产牛卡纸。

最后一台工业纸机年产20+万吨。

(2)生活用纸年产18万吨。

包装生产线(2台纸机):

幅宽1m8和2m5,年产1.2亿平方米。纸箱占比80%,纸板占比20%。

开工率:当地100万吨以上企业开工几乎100%。

2.原料

三分之二国废,三分之一再生浆(美废纤维)。再生浆有80万吨自供(浆板),预计下半年投产。

产品结构调整更高端,因此会提高再生浆或木浆使用比例。木浆消耗22年8万吨,今年预计16万吨,以漂阔浆为主。

废纸占比:黄板纸50%,花杂纸50%,纱管纸原料单独收纸管等。

废纸消耗:4000+吨/天(200车)。

废纸质检:整车过磅,人工抽样,一车24个包抽4-6个包。

3.库存

价格下跌导致库存压库,成品纸库存15天左右(往年30天),废纸库存天数低于成品纸。

4.销售

主要做江浙沪市场(市场份额占30-35%,占浙江52%),渠道稳定,销售纸价跟随玖龙理文7日平均。

客户订单偏低(出口占比高的省份如广东订单减少3成以上,部分下游客户退出市场,需求整体萎缩)。

下游包装纸需求下滑原因:一是出口订单下滑,二是房地产增速放缓(一套房子约需300kg包装纸)。

5.行情

受需求影响,年后的季节性涨价行情并未出现,南方市场一路下跌,且Q2为行业季节性淡季,因此对上半年整体都较为悲观,同时关税清零对国内影响或压价200-300元/吨。

D造纸生产企业:

1.产品

65-170g T纸、瓦纸。

2.产能

2021年年产能20万吨,2022年年产能70万吨,2023年预计88万吨。

周边基本满负荷(正常开机状态)。

(一般情况下,纸厂检修习惯为:小检修8-10小时或一两天/月;大检修一、两年一次。)

3.原料

全部国废(因为不生产高端纸),使用上海超市纸等,资金交付快,收废有优势。收废纸渠道为打包站,不找黄牛。

电厂用煤:蒙煤5000或5500大卡。后期扩产能环保要求更严,煤锅炉→生物质锅炉等(占地大,需评估成本,目前在探索)。

4.库存

快进快出低库存策略,上午进货下午消耗,废纸库存7-10天,成品纸库存3-5天(生产端库存相对较多)。

下游包装厂库存压低到了极限,小单订货为主。

5.销售

江浙沪区域销售为主,客户以板片厂居多(客户在向2、3级厂融合方向转变)。

原纸销售直连终端,无贸易商。

预计今年客户增长20%,因此相对于新投产能,销售压力整体不大。售价随行就市,价格波动大时之前的合同可能重谈。

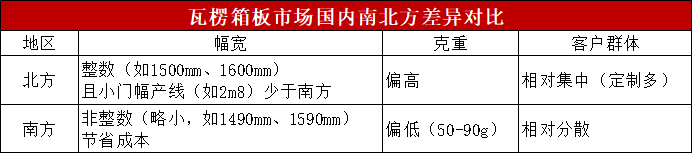

有2m8产线,销售产品门幅方面方便搭配,但会限制小门幅的客户订货量(大小门幅有价差)。今年周边小门幅数量下滑30-50%。

6.行情

该企业快进快出的低库存策略导致21年盈利较好,但今年年后需求不好,下游需求下滑明显,浙江出口多受影响大。当前行业的矛盾点在于成品纸库存。

2022年做进口纸以亏损居多(亏损集中在上半年),贸易商相对较好(下半年有利润)。认为关税清零后进口纸价格优势会快速被国内打平,影响偏短期。瓦纸内外价差一般在100-150点(风险溢价、时间溢价、运费等),超过150会有进口需求。

E造纸生产企业:

1.产品

产业链全。废纸-造纸-包装一体化服务(包括物流和互联网,一体化最大痛点在物流)。

2.产能

按需生产。预计今年成品纸厂停机率上升,以去库为主。

3.原料

月收购废纸量50万吨(60%为核心加盟打包站)。泰盛集团产能占国内竹浆85%。

具有信息化优势,收废质检自动化、发票系统、虚拟仓等新技术运用。废纸质检没有统一标准,质检一车24包抽4包。

4.库存

原料少买(山鹰玖龙废纸库存7天,正常15天),成品纸库存高于废纸,成本纸以去库为主。

前期高价库存在价格下跌阶段亏损较重,下游想把库存堆到上游,随用随采。

5.销售

认为需求比疫情放开前几年还差。

(瓦楞纸销售辐射区一般为500km;打包站辐射半径约30km。)

6.利润情况

目前有利无量。

(预期偏悲观)上半年需求差,下半年或Q4或有好转。

F包装纸生产企业:

1.产品:90%纸箱,10%纸板。

2.产能

纸箱产能4000万平米/年(同比+20%以上,有基数效应)。

开工率:一共两个班,纸板停了之后,目前一个班或一个半。

3.库存:低库存策略。

4.销售

年后1个月订单量大减,客户也没有订单。

客户结构:40-50%快消企业(农夫山泉等,H1相对淡季,同比下滑)、15%家具(22年占比)、电商(价格低,做的少,维持关系)、白电(地产相关,正常年份增速30%,去年增速为0)

招标:终端一年一招标,中标仅有供应商资格,量价都不锁,一季度询一次价。

定价机制:基准价格(1.玖龙纸价、2.玖龙山鹰理文其中两家均价、3.市场价)+涨跌幅(资讯平台,如卓创原纸价格波动幅度)。这种机制防止了价格大幅波动带来的不利影响。

5.利润情况

原纸价格下跌使得纸箱厂盈利空间增大,因为纸箱(价格敏感度不高)相对纸板来说反应滞后,原纸及纸板先下跌,纸箱再下跌,节奏上利润上涨。但涨价过程中提价也慢,有利有弊。同时在原纸降价过程中,下游存在追涨杀跌心态,压低原料库存搏价差。

二三融合介绍:

07、08年后包装厂发展出板箱分离模式,出现专门的二级厂(纸板厂)和三级厂(纸箱厂)。但随着行业发展,全产业链逐渐转入产能过剩格局,开工率随之降低,板箱分离带来的效率优势逐渐消失,二三级厂利润逐渐被一级厂压制,因此近年二三级厂出现了抱团取暖、二三融合的声音,通过行业整合提高自身利润,目前的板箱分离模式或在向产销分离模式转换。

G 浆纸进出口贸易企业:

1.产品及贸易量

2022年11月开始做木浆进出口。长三角、珠三角进口纸有政策优惠(如上海10%、珠三角3%资金补贴)。

月贸易量量2万吨左右(包括期现结合)。

2.原料

长协年签,总量固定,月度订货,价格根据数量多少有折扣。

纸浆进口运输一般用散干船(发货方决定),俄针人民币结算。

3.销售:

到港入库后再销售。盘面目前一半敞口、一半套保(看行情)。

不同木浆对应下游:

俄针下游:生活用纸、薄型文化纸、无碳纸等。

加针下游:特种纸、薄型文化纸等。

南方松下游:厚型文化纸、牛卡白卡纸等。

4.利润情况:长单亏损。