01

4月USDA供需报告中规中矩

USDA4月供需报告整体偏中性。该报告未对美国平衡表做出任何调整;南美方面,再度大幅下调阿根廷产量预期,由3300万吨调低至2700万吨,低于市场普遍预估的2900万吨水平,且后续或仍有继续下调空间,但市场前期已充分交易,对价格影响并不大。巴西方面,将新季产量预期从1.53亿吨上调至1.54亿吨,相应结转库存亦小幅上调至3275万吨,整体供应越发宽松。本次调整主要集中于南美产区,调整后全球大豆产量预计将由3.7515亿吨小幅下调至3.6964亿吨,库存由1.0001亿吨上调至1.0029亿吨,变动幅度较小,对盘面无明显影响。

02

巴西供应压力仍较大

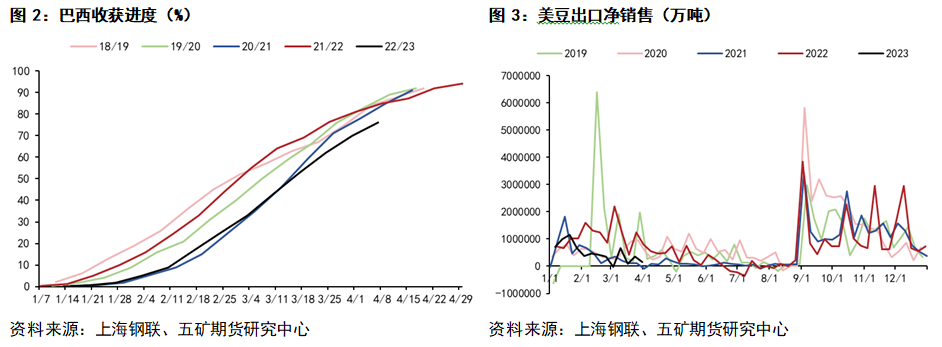

据钢联统计,截止4月7日,巴西大豆收获进度为76%,上期为70%,去年同期为85%。CONAB数据显示,截至04月15日,巴西大豆收割率为85.0%,上周为78.2%,去年同期为87.1%。巴西收获进度已过半,目前部分区域收获已接近尾声,若后续物流顺畅,则短期美豆仍将面临巴西的涛涛卖压。

且我们亦注意到,巴西出口贴水已创历史新低,近月出口报价也不断走低,亦印证了巴西供应压力的大增。且从美豆出口数据来看,截止4月15日当周,美国2022/2023年度大豆出口净销售为36.5万吨,符合预期,前一周为15.5万吨;2023/2024年度大豆净销售6.6万吨,前一周为-4.8万吨。美国2022/2023年度对中国大豆净销售1.3万吨,前一周为16.2万吨;2023/2024年度对中国大豆净销售6.6万吨前一周为-6.6万吨;美国2022/2023年度对中国大豆累计销售3100.5万吨,前一周为3099.1万吨。虽本周出口符合预期,但年度出口仍低于市场预期,巴西历史高位产量带来的出口增量严重挤压了美豆出口进度。

03

关注美国种植期天气

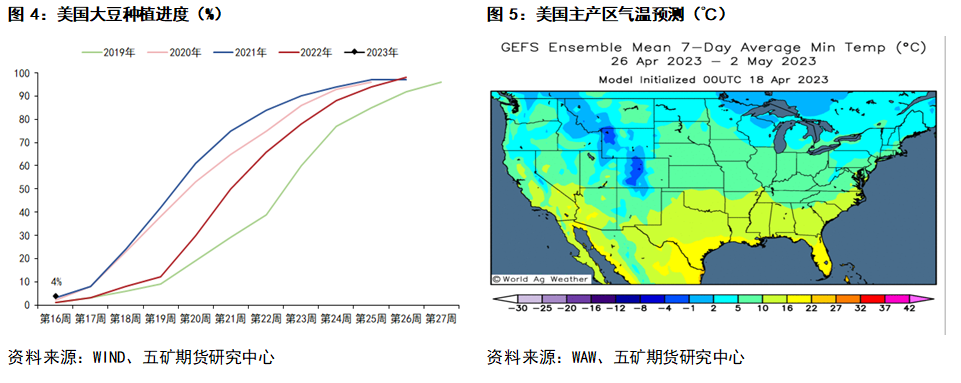

美国大豆种植已开启,USDA预估新季美豆种植面积为8750万英亩。截至4月16日当周,美国大豆播种率为4%,市场预期为2%,去年同期为1%,五年均值为1%。12个州的农户已经开始种植玉米和大豆,这两种作物的播种进度均高于往年均值水平。目前美国天气良好,利于播种,整体播种进度较快;但播种初期数据指导意义不强,后续仍需重点关注主产区天气情况及玉米与大豆争地情况。

周末,天气预报提示美国中西部地区未来将出现零星降雨,北部地区有降雪可能。或将带动气温快速下降,导致局部区域出现霜冻情况,需重点关注。且预期本周后半周,美国主产区可能会迎来数轮降雨,部分区域有降雪可能。同时,中西部地区将遭遇冷空气侵袭,有造成大面积霜冻可能,不利于大豆及玉米种植。

04

国内阶段性供应偏紧

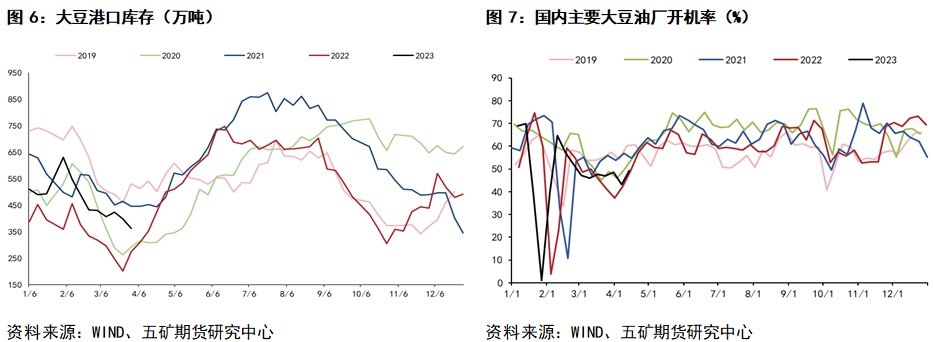

国内港口大豆通关问题仍未得到有效解决,政策审批问题仍存。虽上周一度传出市场将放行消息,但本周CIQ证书审批慢于预期。这导致了大豆虽到港,但清关较慢,港口库存持续下滑;部分油厂因缺豆停机,下游继续回补头寸,现货价格飙涨。但据了解,清关问题并非无法解决,后续解决后,仍将有大量大豆到港,供应端增量较大。

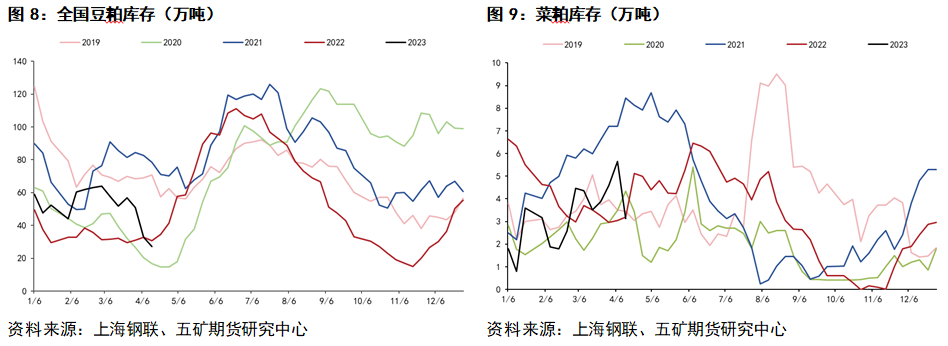

中国2月进口大豆704万吨,环比-22.8%,同比+38.3%;中国2月进口菜籽40.84万吨,环比减少24万吨,同比增加34.31万吨。据Mysteel对4月及5月的进口大豆数量初步统计,其中4月进口大豆到港量预计960万吨, 5月进口大豆到港量预计850万吨,均处近年偏高水平。从钢联预估情况来看,后续进口量预计仍将居高位;而国内短期因通关偏慢导致的缺豆问题在后续通关流程更清晰后将得到解决。且国内生猪养殖利润持续偏差,后续消费难见实质性好转,中长期来看豆粕累库可能性较高。对菜粕而言,国内菜籽库存仍偏高,虽水产消费随着气温回升有所好转,但我们认为供应端增量将覆盖掉消费端增量,中期亦有累库预期。

05

行情展望

对全球而言,4月USDA大豆供需报告中规中矩,无太多亮点。虽再度大幅下调阿根廷产量预期,但巴西大豆产量预估有所调高,全球期末库存小幅上调,整体影响不大。短期来看,美豆将在巴西卖压及美国种植期天气间展开博弈。巴西目前收获接近尾声,出口过半,创历史新低的升贴水及不断走低的出口报价均显示了市场对其供应压力的担忧;美国大豆已开始种植,后续需谨防可能的天气问题。

对国内而言,在美豆仍维持高位背景下,短期仍难见较大跌幅。近期国内大豆到港清关较慢,部分油厂缺豆,开机率偏低;而下游消费随着气温上升略有好转,买涨不买跌心态影响下,成交火爆。国内阶段性供应偏紧,现货价格暴涨,近月走势偏强、远月仍偏弱运行。但中期来看,在巴西丰产预期下,后续大豆到港预期偏高,而国内消费未见明显好转,中期蛋白粕整体累库预期仍较强,远月有继续承压可能,但需注意美国种植期的天气扰动。