1、液化石油气国内供应来源

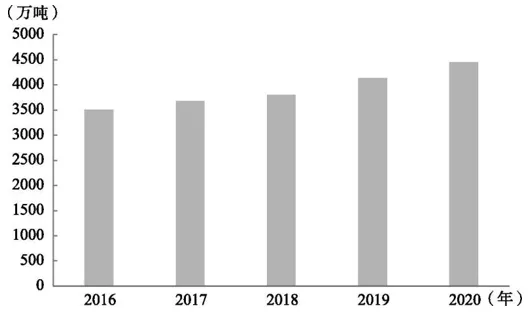

国内液化石油气供应来源主要为国产和进口。近几年我国液化石油气产量显现不断上升趋势。2020年,我国液化石油气国内总产量为4447.3万吨,仅次于美国和沙特阿拉伯,为全球第三大生产国。因我国油气田资源匮乏,国产液化石油气以炼厂气为主,炼厂气占全国总产量的99%,占全球炼厂气总产量的1/3(见图1)。

图1 2016—2020年中国LPG产量

资料来源:中国石油和化学工业联合会。

在国内产能中,主营炼厂中石油、中石化和中海油供应量约占供应总量的60%。而由地方炼厂及燃气深加工企业组成的非主营炼厂液化气供应量约占供应总量的40%。后期随着中石油和中石化相继建设自身的烯烃深加工装置,其原料醚后碳四将以自用为主,外放量将逐步减少,主营厂家的液化气产量或将逐渐减少,非主营厂家占比将会有所扩大。

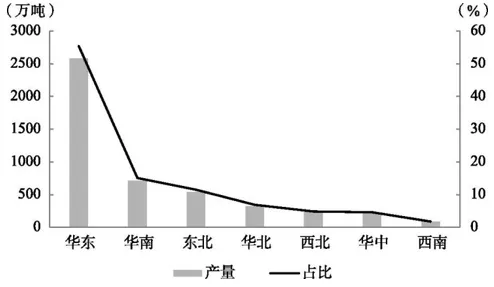

2、液化石油气国内产量分布

由于国内液化石油气产量主要来源于炼厂气,因此,液化石油气国内产量分布也基本与原油开采和冶炼区域分布相近,华东、华北、东北以及华南体量相对较大。根据国家统计局的数据,2021年华东地区液化石油气产量最高,达到2583万吨,占全国总产量的55.4%;其次是华南地区,全年产量716.6万吨,占全国总产量15.1%;随后是东北地区和华北地区,分别生产540.7万吨以及320.4万吨,分别占比为11.5%和6.9%(见图2)。

图2 2021年中国各地区液化石油气产量占比

资料来源:国家统计局。

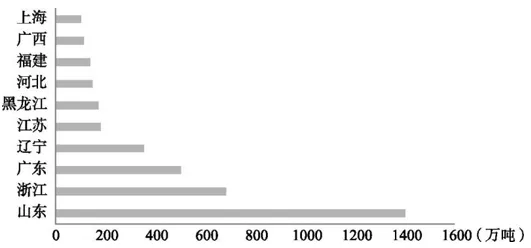

从全国各省份液化石油气产量来看,2021年,中国液化石油气产量排第一位的是山东省,产量为1403.8万吨,占总产量的29.51%;排名第二位的是浙江省,产量为684.1万吨;第三是广东省,产量为503.7万吨。山东地区依然是液化石油气供应大省,产量稳步提升(见图3)。

图3 2021年中国各省份液化石油气产量

资料来源:国家统计局。

3、液化石油气国内供应因素分析

中国作为世界液化石油气市场中的重要一环,其供应主要来源于炼油厂副产品,进口货源作为补充。需求主要包括燃烧及化工原料深加工。据中国液化石油气平衡表显示,自2016年以来,国内液化气产量呈现逐年递增的趋势,其中2016年产量增幅最大,为19%;2017年以来增速放缓并且在近两年保持小幅波动,产量增长相对平稳。我国液化石油气产量增长的原因为:炼厂原油加工量逐年增长,带动液化气产量增加。2016年山东地炼整体开工负荷较高带动液化气产量大幅提升。近几年,中国独立炼厂进口原油使用权继续开放,同时部分大型炼化一体化项目投建及炼油项目升级等均助推液化气产量的增加。

由于国产液化石油气主要来源是炼油装置,原油加工量的多少理论上将决定液化石油气产量的多少,液化石油气国内产量约为原油加工量的固定比例,为3.5%~4%。

2019年以来国内新增炼化项目较少,液化气产量未出现大幅增长,多数地区液化气产量增速平稳。月度产量变动与季节存在一定相关性,即春、夏季节产量相对偏低,秋、冬季节产量相对偏高,这与液化气传统燃烧需求淡旺季联系较密切。炼厂多在需求淡季时安排检修。

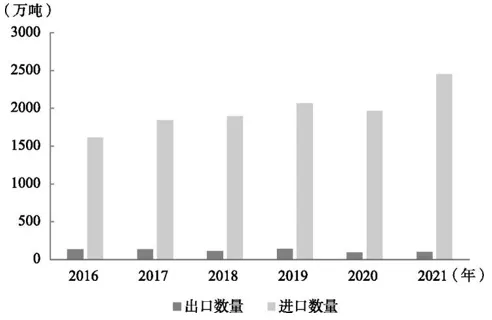

4、液化石油气进口格局分析

下游深加工装置的投产,对进口液化石油气的刚需不断增加。从2016年起,国内进口量迅速增长;2021年国内液化石油气进口量为2449.4万吨,较2016年增加836.9万吨(见图4)。

图4 2016—2021年中国液化石油气进出口数量

资料来源:海关总署。

进口气方面,我国主要从中东地区进口。2013年起美国对中国的液化石油气出口保持高速增长。2018年,随着中美贸易冲突,进口关税税率上调(丙烷税率26%、丁烷税率28.5%),美国出口至中国的液化石油气船货量锐减。2020年3月以后,随着贸易协定的达成、关税税率的下调,中国恢复对美国液化石油气的进口。

进口货源约占我国整体供应的47%,目前排名前五位的进口国分别为阿联酋、卡塔尔、科威特、沙特阿拉伯和阿曼,都处于中东地区。

5、液化石油气进口量区域分布

我国液化石油气进口集中在华南、华东和华北地区,这三个地区进口量占比达到全国进口量的99%。其中,华东地区进口量居全国首位。液化石油气进口省份排名前五位的分别是浙江、广东、山东、上海和江苏。据统计,2021年浙江省液化石油气进口量为526.89万吨,广东省进口量为490.92万吨,山东省进口量为452.26万吨。广东省主要进口企业有汕头暹罗、潮州欧华、深圳华安、九丰能源、珠江龙华等。江、浙、沪地区主要进口企业有东华能源、中国燃气、宁波海越等。山东地区主要进口企业有烟台万华和天津渤化。其中,东华能源、中国燃气、万华化学、九丰能源和天津渤化为我国前五大进口企业,占全国进口的67%。