一、一季度开工旺季,春节期间存累库预期

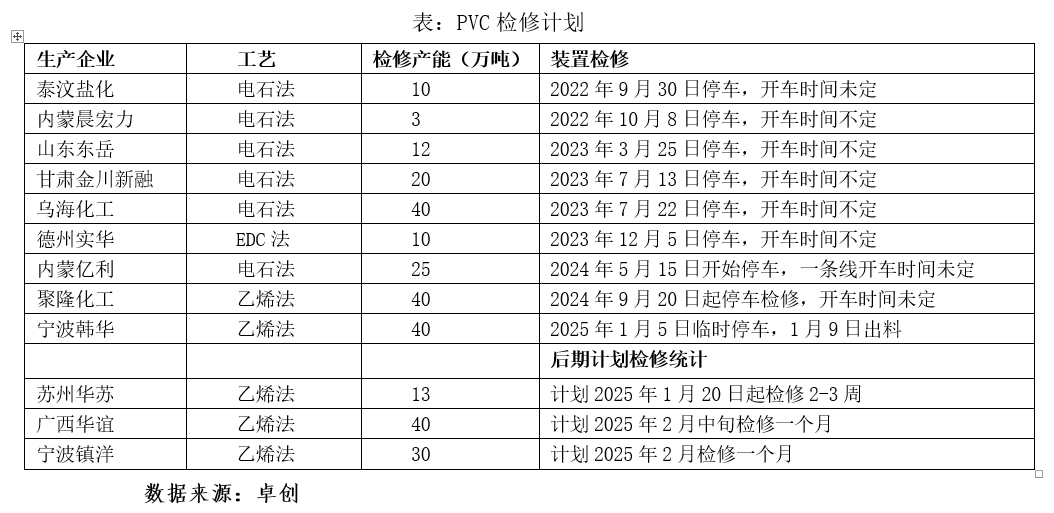

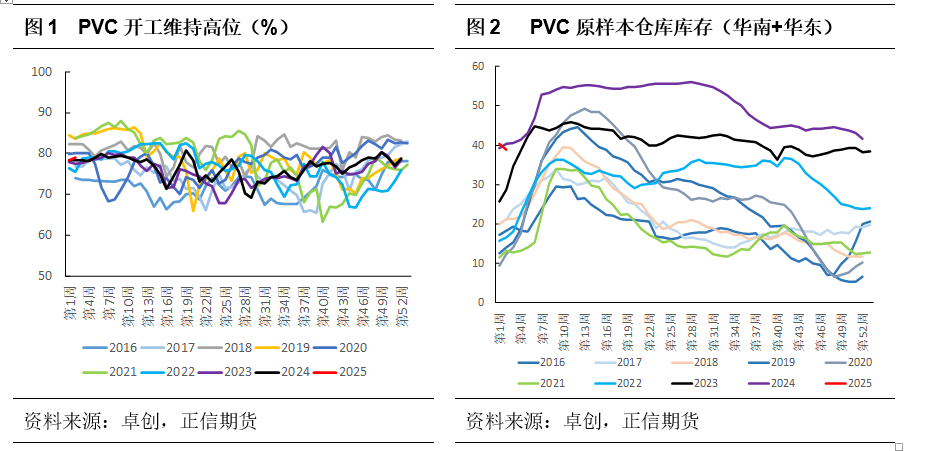

目前在1-2月仅苏州华苏(13万吨)、广西华谊(40万吨)、宁波镇洋(30万吨)公布有检修计划(PVC 企业一般不会提前太久公布检修计划),以及前期长期停车的企业。从行业特性来看,一季度处于行业开工旺季,叠加氯碱-PVC一体化仍有一定利润的情况下,预计短期PVC整体开工负荷维持偏高运行,截至1月9日,PVC行业周度开工为79.01%(环比+0.62%)。

从库存上看,近期低价阶段性成交好转,但当前库存绝对量依旧高位(卓创统计,1.9号华东华南仓库库存在38.81万吨,扩充后样本库存为74.49万吨),目前下游制品企业终端订单不足,软制品虽尚可,但硬质品市场处于需求淡季。春节期间行业将季节性累库,按照8天春节假期算,PVC行业日产量将在6.5万吨左右,此期间下游基本放假,PVC库存量或将增加52万吨,若假期后下游恢复开工较晚,实际累库量或将更多。

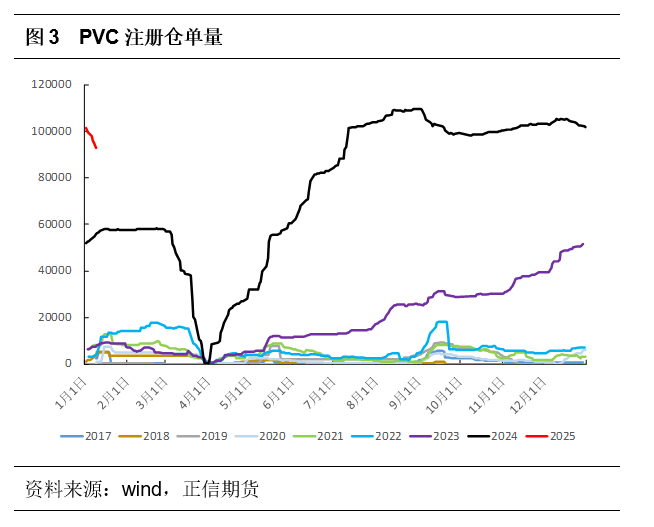

总体看高库存依旧是PVC最大的弱现实,压制着其价格表现,另外每年3月份将集中注销注册仓单,从目前的PVC注册仓单量来看,截至1.9注册仓单量仍有9.3万手,折合46.5万吨左右,这其中部分货源或在3月份将集中流入市场,给市场带来一定压力,1月随着基差逐步走强,部分仓单已经开始提前流入市场。

二、短期宏观政策较为平静,市场进入季节性需求淡季

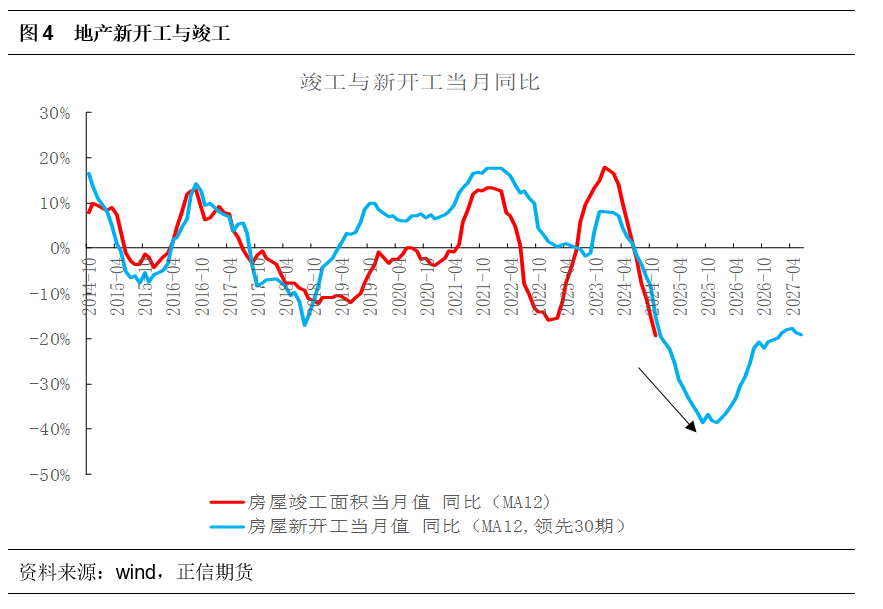

从终端地产数据看,1-11月竣工累计同比下滑26.2%,新开工同比下滑23%,销售面积累计同比下滑14.3%,其中去年四季度成交同比改善,主要在于9月底政策刺激力度较强叠加传统销售旺季。一般竣工端决定PVC当下需求,新开工决定未来需求预期,2024 年竣工端存量项目预计将保持缩减。目前地产政策主要集中于“控增量、降存量、提质量”,若未来销售端未能传导至新开工端,PVC 需求预期难以改善。近两年新开工的持续走弱,将影响到未来两年的竣工端,后续地产链对PVC需求仍有走弱可能,乐观情况下在2025年四季度竣工同比边际改善。

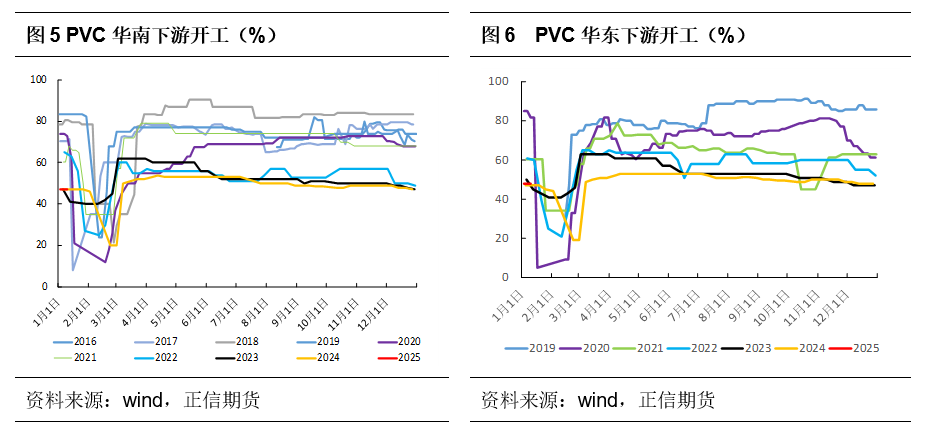

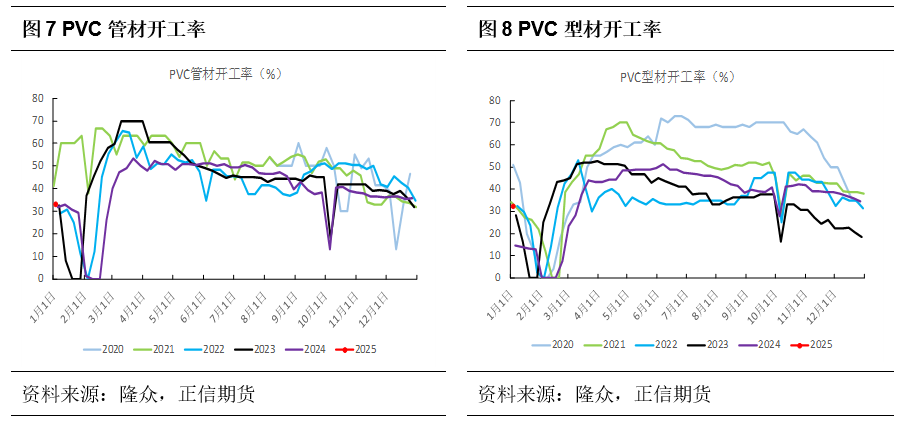

从内需看,2024年四季度虽有政策刺激,但“金九银十”并未有很明显表现,其中硬质品如管材型材等依旧受到地产的拖累;部分软制品订单比如薄膜、地板膜虽有改善,但这部分需求占比有限,此外由于全球经济景气度下降,铺地制品出口较往年同期下降。短期来看,管材企业交付订单为准,生产以销定产;型材企业受房地产低迷、塑钢替代影响及天气影响,北方开工下移。1月春节假期临近影响,管型材开工将面临回落,春节期间下游开工将进入年内最低水平。

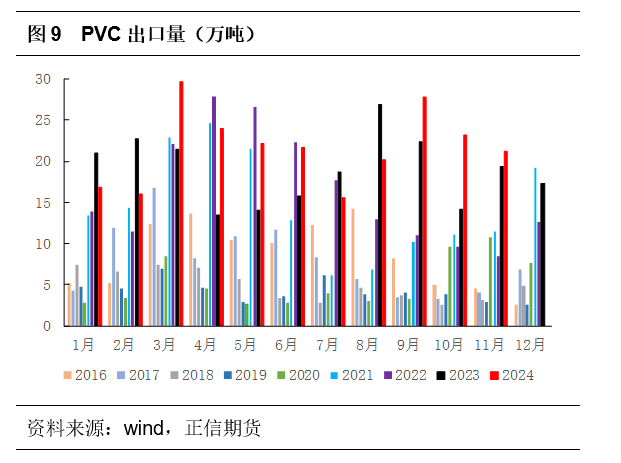

从外需看,国内需求虽然表现不佳,近几年PVC出口对于价格起到一定底部支撑作用,2024年PVC出口市场阶段性的受印度 BIS 认证政策的扰动以海运费大幅波动的影响,但仍旧保持了增长态势,2024年1-11月出口合计238.49万吨,同比增加13.5%。11-12月接单情况好于10月,并且12月部分企业存在出口单交付速度加快的情况,预计12月PVC出口量略高于11月,此外12月底随着BIS认证延期,1月出口接单预期维持较好,2025年一季度预计国内价格优势仍存,出口将维持。

总体看,2024年四季度开始虽然宏观政策加码,但能否修复PVC市场信心有待观察,此外地产等政策落到微观产业还需时间,PVC弱现实的局面可能短期难有实质性改善。当前处于政策空档期,3月的两会政策预期或需要至年后才会有所反应,虽当前低价导致下游存在一定投机需求,但随着春节假期到来,需求仍有走弱预期,基本面驱动不足。

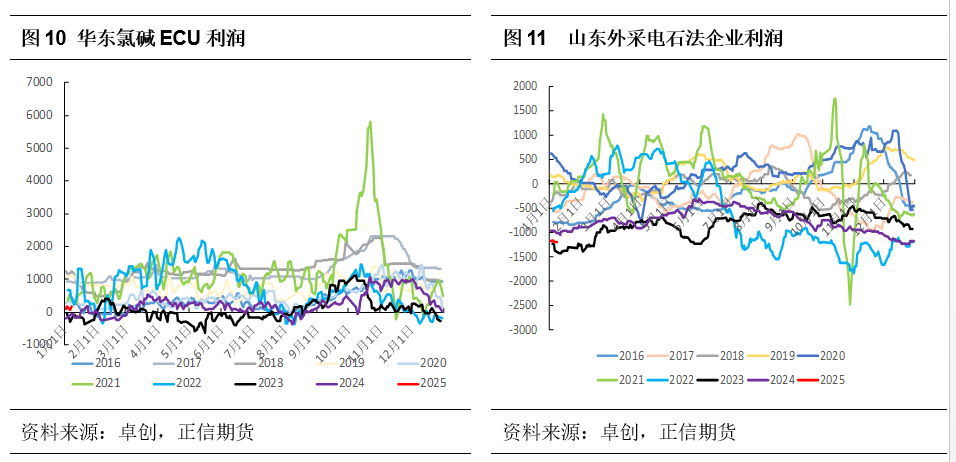

三、成本存一定支撑但作用尚不明显

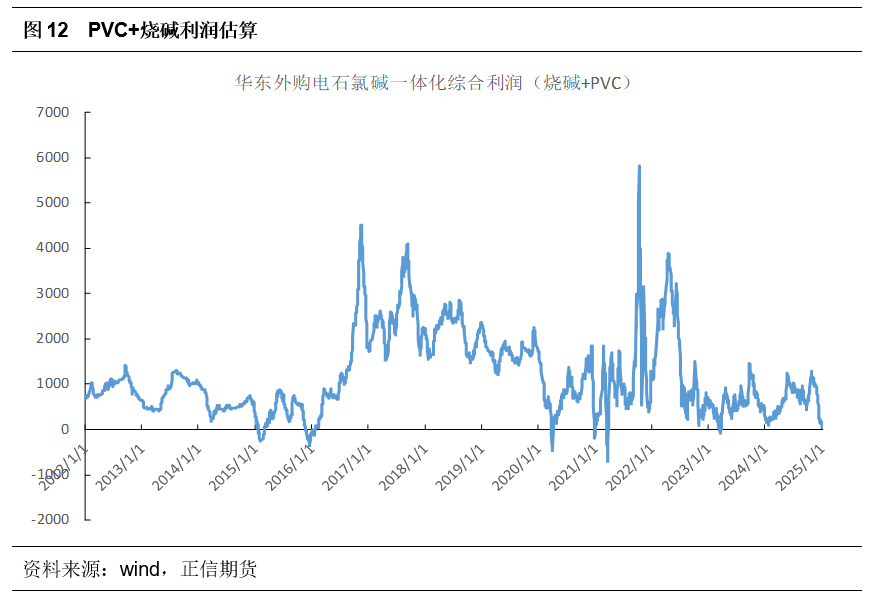

尽管近两年PVC单产品延续亏损状态,但在烧碱利润支撑下,氯碱企业综合小幅盈利,2024年内上游PVC并未出现很明显主动减产,烧碱企业也维持高开工运行。一季度氯碱行业检修计划有限,PVC 原料电石供需均难有大的变化,价格重心变动或有限, PVC单产品亏损幅度则需关注后续PVC价格表现。今年上半年氧化铝需求预期下,烧碱价格尚存一定支撑,利润预期尚可,短期烧碱利润补充 PVC 亏损将延续存在。

对于 PVC 而言,今年依旧是弱现实与政策预期的博弈,成本更多起到底部支撑作用而非估值抬升作用。目前PVC估值不高,后续若有宏观政策驱动下会出现一定反弹修复,只是行业基本面依旧表现弱势,难以形成趋势性做多的机会。

从品种相关性来,烧碱利润补充是PVC行业未出现主动减产的原因,当前若烧碱表现强势,则PVC成本支撑作用将减弱,供应端则难以出现减产,而在当前淡季水平下,需求预期走弱,在供强需弱预期下,PVC价格难有表现。后续需继续关注烧碱价格走势,若未来烧碱价格下行则PVC可能边际改善,反之烧碱延续强势下,PVC则可能继续探底。

四、结论

从供应角度看,一季度开工旺季,产量将延续高位,此外当前库存绝对量偏高后续有累库预期,整体供应端较为充裕。从需求角度看,PVC 依旧受到终端地产影响,虽然去年9月底以来地产利好政策陆续出台,但传导至微观产业仍需时间,而且春节前后需求将进入淡季,PVC国内需求存有走弱预期,出口端虽然表现尚可但支撑力度有限。从利润端看,氧化铝对烧碱支撑仍较强,烧碱利利润将补充PVC,氯碱综合尚有小幅盈利空间下 PVC或难以出现明显减产。

从策略角度看,PVC高库存始终将压制着价格表现,近两年每一轮政策预期以及宏观商品氛围改善会带来PVC盘面阶段性反弹,而但当商品情绪走弱后,盘面又再度下行。短期来看,宏观政策相对平静,年后或才交易两会预期,当前供应高位而需求存走弱预期,虽低价成交阶段性改善以及盘面空头减仓,但难以改变基本面弱势,春节前盘面重心仍有小幅下移可能。中期来看尽管4-5月PVC行业进入集中检修季,但在绝对库存高位下,少量利多因素难以形成持续驱动,对于05合约而言,PVC依旧是面临压力。