观点概述

沪铜近期大幅回落后收敛。美联储11月降息25基点。中期来看目前已步入降息周期,美元或遇阻回落仍有利于商品回升。特朗普上任后长期利多铜价,盘面反应主要侧重在政策对冲力度上。市场预期在关税忧虑短期情绪之后,国内会应对贸易冲突加大跟进美联储进行降准降息,并刺激内需来对冲贸易损失,因此对有色都是长期利好。

供应紧缺程度决定了弹性的大小。内部分化来看,基本面偏紧强弱依次锌>锡>铜>铅>镍。

矿端看全球扩建和新投产项目较年初下调22.3万吨,新增57.7万吨,但老项目大幅下调,总体矿端增速预估仅为0.19%。TC短期小幅回升,仍维持在2013年以来低位。矿端紧张从8月起开始传导到精炼铜冶炼环节,产量增速已开始下滑。需求面旺季预期交易结束,提供低吸机会。目前价格回落后收敛,中期偏强。

技术上逢支撑位做多,跌破止损,支撑位在73300-74500,72300-73000,其次是前低。注意需要反复做回升。短期观察73000-74500突破方向。

风险提示

美国经济硬着陆导致波动加大;中国政策托底需求不及预期

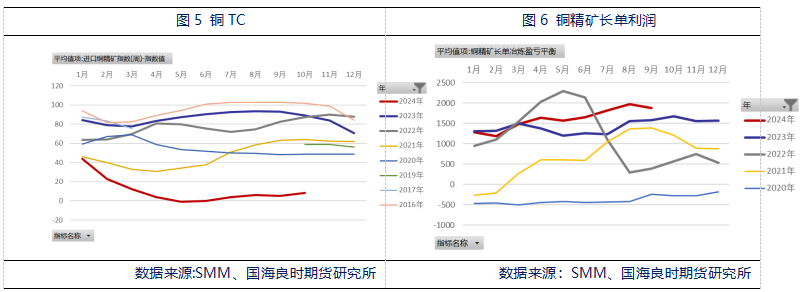

一、短期TC有回升势头,但供应偏紧不变

最新2024年全球铜精矿产量全年增加数约为57.75万吨,较年中预测增加27.76万吨,仍然较年初预估下调22.25万吨。但各个原有矿产公司由于矿品位下降,矿山老龄化等原因产量减少33.3万吨, 24年铜精矿产量增速下调至0.19%。铜精矿需求端显示,24年粗铜产能的大幅扩张约198万吨,远超铜精矿供应端增速,且较年中预期上调67万吨。这使得铜精矿供应平衡表直接从过剩调整为短缺22.1万吨。

TC指铜的粗炼费用。低TC反应了铜精矿紧缺的预期,SMM进口周度TC报10.64美元/干吨,较上一期增加0.31美元/干吨。目前中国冶炼厂也为即将到来的年底长单谈判做准备,在长单结果落地之前冶炼厂并不缺四季度装运的货,因此TC小幅上行。由于长单利润好、副产品收入增加等原因铜冶炼不会减产,从而一直保持对粗铜和铜精矿的旺盛需求,TC虽然短期回升但仍会位于2013年来相对低位。

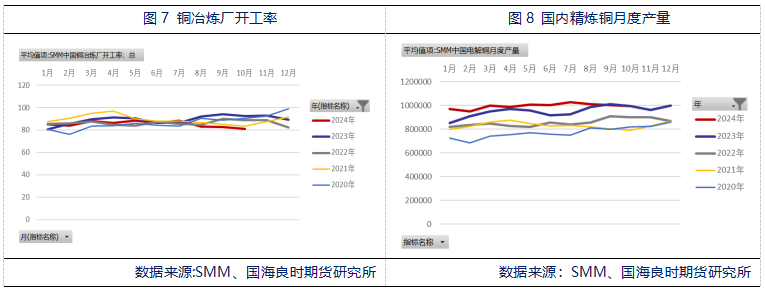

二、铜精矿供应偏紧已自8月开始传导自精炼铜环节

对于多头最有疑虑的就是低TC下产量相对高位。最主要的原因就是决定冶炼利润的关键是铜价而不是TC。高铜价可以带来额外收益。一是国内铜的冶炼回收率是99%,高于标准的97%,多出的额外2%乘以铜价带来额外的收益。二是副产品金银的收益较高。另外回顾历史看5月铜价大幅上升令精废价差扩大,废铜产粗铜和阳极铜供应增加,冶炼厂可以采购到足够多的原料令检修影响量明显下降。另外那时西南地区某冶炼厂投产速度较快。产量高位是暂时现象。我们更应关注从8月开始虽然环比小幅增加,产量同比和累计同比增速已经大幅趋缓,这说明上游铜精矿供应偏紧已经传导到了精炼铜环节。

三、边际来看10月铜产量减少但略超预期,预计增速持续下滑

10月SMM中国电解铜产量环比下降0.86万吨,降幅为0.86%,同比上升0.19%,且较预期上升0.22万吨。1-10月累计产量同比增加48.01万吨,增幅为5.06%。

不过10月产量降幅不如预期,这主要归因于《公平竞争审查条例》推迟实施,废铜供应增加,近期冷料供应较之前宽松,且10月阳极板加工费止跌反弹。此外,从SMM统计的不用铜精矿(废铜或阳极板)冶炼厂的开工率为64.2%环比上升1.5个百分点,也能反映出来。

预计11月国内电解铜产量将环比下降1.48万吨降幅为1.49%,同比增加2.01万吨升幅为2.09%。

宏观面各种不确定性尘埃落地之后铜价持续看辗转回升。供应方面,铜矿供应偏紧预期持续,精铜产量增速将趋缓。消费方面,10月下旬开始旺季预期即将交易结束,正好提供低吸机会。

技术上逢支撑位做多,跌破止损,支撑位在73300-74500,72300-73000,其次是前低。注意需要反复做回升。短期观察73000-74500突破方向。

(国海良时 何燕艳)