关注下游对高价格的接受程度

短期来看,产量和港口库存偏高且下游需求对高价甲醇抵触情绪渐显,甲醇继续向上面临阻力。中长期看,供给和进口压力逐步减弱,MTO需求尚可保持较高景气度,甲醇仍有上行动能。

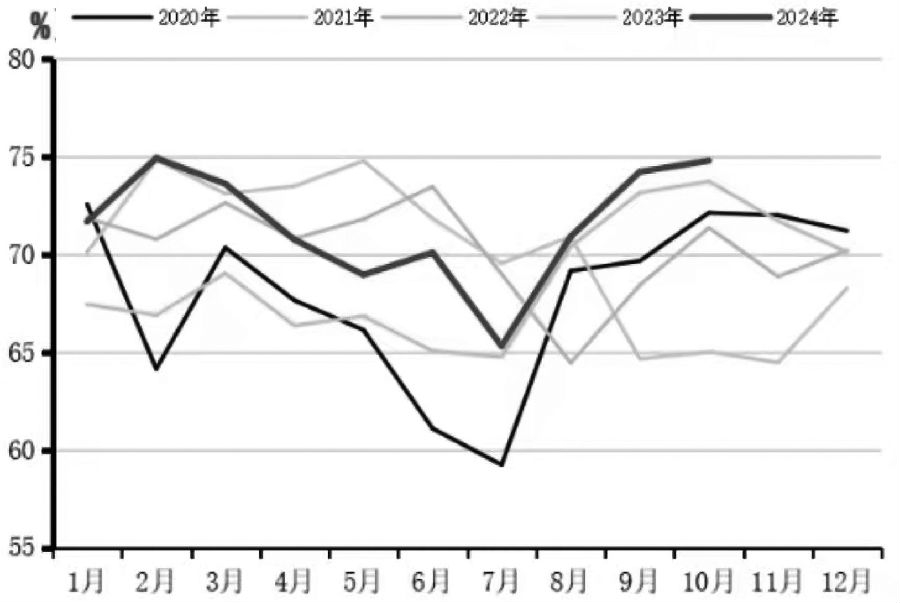

图为甲醇开工率走势

前期,甲醇主力合约在突破震荡区间后一路增仓上涨,这主要与国内外气头甲醇装置限气停车开始逐步兑现,以及内地CTO企业加大甲醇外采量提振市场氛围等有关。但由于甲醇港口库存一直处于历年偏高位置,且甲醇持续上涨使下游接受度有限,部分MTO装置有停车降负的意愿,因此期价在触摸到2628元/吨前期高位后迅速回调,并在2600元/吨整数关口受到较强压制。

煤头开工维持高负荷

当前煤制甲醇开工率在90.36%,天然气制甲醇开工率在68.99%,同比均处于偏高位置。煤头企业冬季一般不会选择大范围和长时间的停车检修,因为停车后管道结冰装置很难再开回来,更多会因装置故障而发生短时间的减停产行为。鉴于近期坑口煤价大跌而内地甲醇在CTO企业持续外采的带动下大幅反弹,以完全成本计的甲醇生产利润最高时已回升至超过200元/吨。在生产利润高企的情况下,预计煤头开工将维持高负荷运转。

气头企业方面,青海中浩和四川泸天化已停车检修,中海化学、广安玖源、中石化川维、江油万利、重庆万利来和重庆卡贝乐等西南地区天然气制甲醇装置计划于12月中上旬开始停车。由于当前气头装置利润不佳,叠加冬季限气停车逐步兑现,年内供应端高点将逐步显现,但产量基数仍处于历年偏高位置。

看向国外,美国Geismar 3#(180万吨/年)新装置试运行中,马石油(170万吨/年)新装置延期至明年上半年投产,国际新装置供应年内难见全部落地。前期因天然气供应问题停车的新西兰Methanex 3套共计230万吨/年甲醇装置目前仅运行Motunui其中一套90万吨/年装置,Motunui另一套90万吨/年装置暂时闲置长停,后续生产取决于当地天然气的可用性以及当地的电力供应。马石油2#(170万吨/年)甲醇大装置暂时取消检修,北美Natgasoline175万吨/年甲醇装置因起火事件意外停车后尚未重启,南美委内瑞拉甲醇装置因天然气管道问题而全线停车。

伊朗方面,Sabalan(165万吨/年)上周末重启后维持负荷六成运行,Kaveh(230万吨/年)、Marjan(165万吨/年)和ZPC一套165万吨/年甲醇装置维持停车,ZPC另一套165万吨/年甲醇装置由五成负荷提升至七至八成运行,Arian(165万吨/年)重启后五成负荷运行。此外,Arian(165万吨/年)和Kimiya(165万吨/年)近期有停车计划,伊朗甲醇装置限气停车规模有进一步扩大趋势。不过,在限气预期已经被提前交易的背景下,后续限气预期再度交易将大打折扣。

下游生产利润不佳

“金九银十”兑现程度明显不及预期,综合开工率逐步见顶回落。在加工利润不断被压缩且持续走低的背景下,传统下游需求后期难有亮眼表现,需重点关注新增的精细化工品需求和冬季燃料需求所形成的边际拉动效应。

天津渤化(60万吨/年)MTO装置降负至六成运行,鲁西化工(30万吨/年)MTO装置因故障低负荷运行,计划近期停车20天左右,其余内地和沿海MTO装置暂维持常态稳定运行,MTO开工率维持在九成以上,需求总体尚能保持在比较高的景气水平。不过,随着近期甲醇持续反弹,MTO加工利润再度回落,后市密切关注下游需求对高价甲醇的接受度。

库存方面,本周到港较少,下游刚需消耗,港口库存去化。主港库存为117.7万吨,较前一周减少9.87万吨,环比减少7.74%。目前港口库存仍维持在历年高位,市场可流通货源充足,主力合约弱基差反映了港口库存压力仍大。

综合来看,虽然国内外天然气制甲醇装置限气停车逐步兑现提供利多支撑,但产量和港口库存偏高且下游需求对高价甲醇抵触情绪渐显,市场担心MTO高开工难以持续,短期甲醇继续向上面临阻力。不过,鉴于供给和进口压力逐步减弱,MTO需求尚可保持较高景气度,精细化工品需求和冬季燃料需求带来边际增长效应,中长期甲醇仍有上行动能,上方空间受宏观氛围、MTO利润和港口库存去化幅度限制。