一、行情回顾

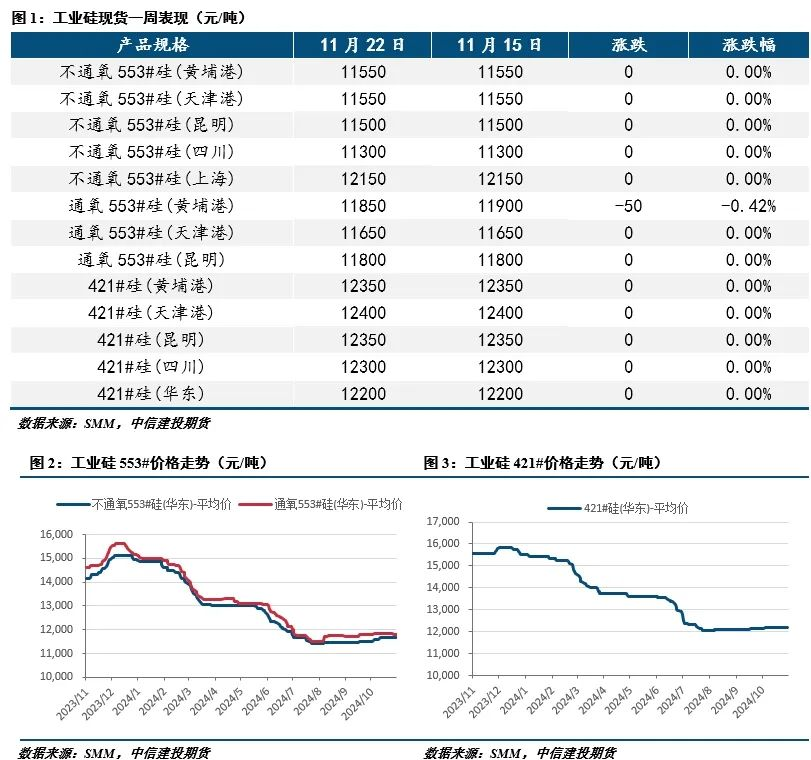

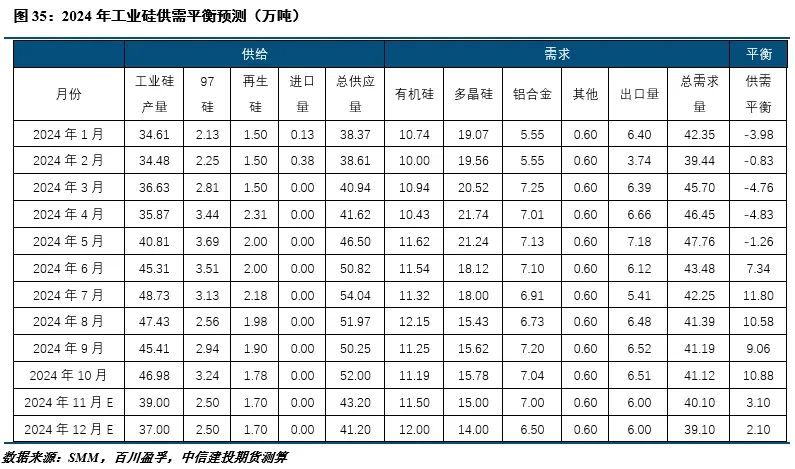

本周工业硅期货震荡偏弱运行,供应虽有缩减,但需求仍有下行担忧,使得价格支撑有限,但近期市场矛盾并不尖锐,盘面波动也有所减弱。SI2501整周涨跌幅-1.05%,收于12270元/吨。现货市场方面,西南厂家继续减产,西北开工增加,总供应趋于减少,需求端保持弱势,下游多按需采购,现货价格基本持稳。

二、价格影响因素分析

1、供应

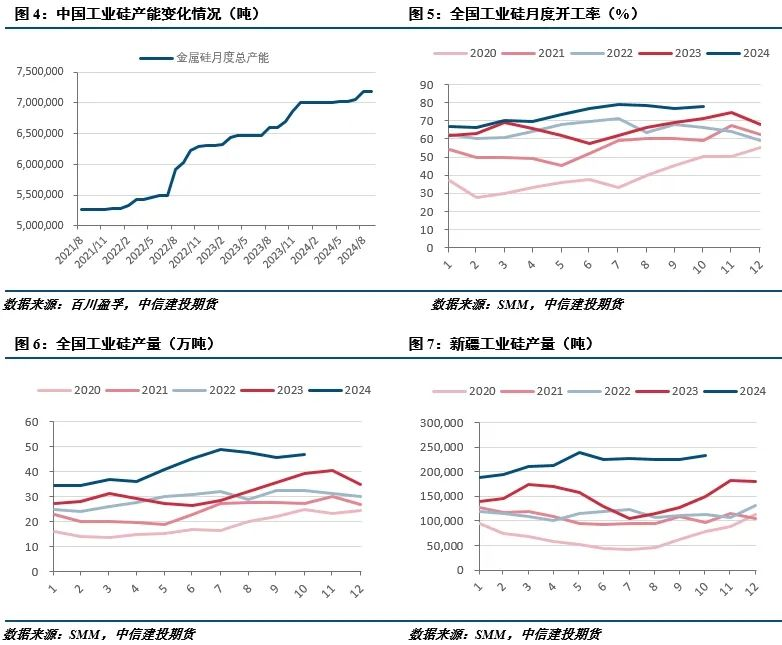

本周工业硅开炉数继续回落,虽然北方有部分硅炉开工,但西南厂家持续减产,使得总开炉数量减少。据百川盈孚数据,截止11月21日,我国金属硅开工炉数317台,整体开炉率42.49%,较上周减少3台。

2、需求

2.1多晶硅价格松动

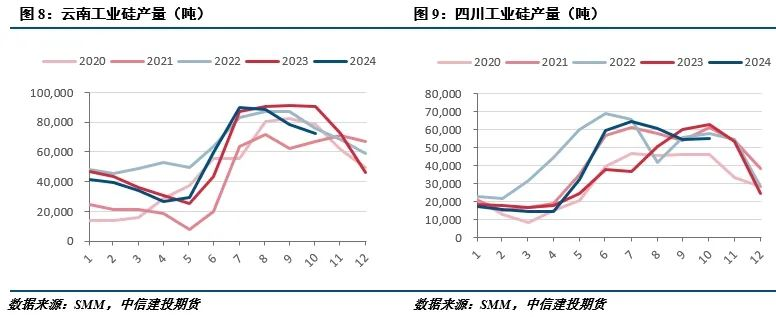

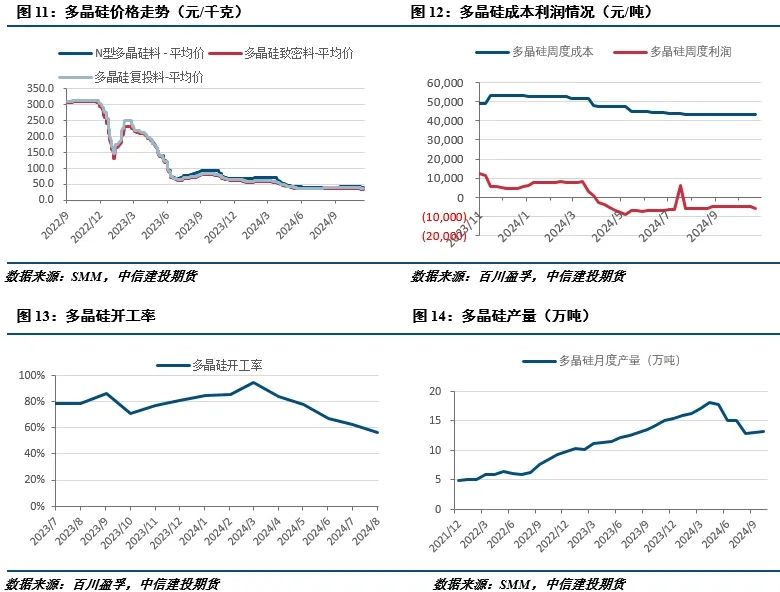

本周多晶硅价格有一定松动,成交价略有下调,主要是近期硅片减产幅度较大,而硅料端减产规模仍待确定,使得硅料价格压力逐渐显现。考虑到硅料减产预期,多晶硅对工业硅需求存在下滑空间,将继续给工业硅带来压力。

2.2有机硅小幅降价

本周有机硅价格小幅下调,当前有机硅开工稳中有升,但下游需求仍不乐观,下游需求仍不乐观,有机硅价格支撑较弱,后续价格或仍有下调风险。近期有机硅对工业硅消费总量小幅增加,主因新产能投产带来需求增量,但当前有机硅行业依然面临亏损压力,难以给工业硅利润支撑。

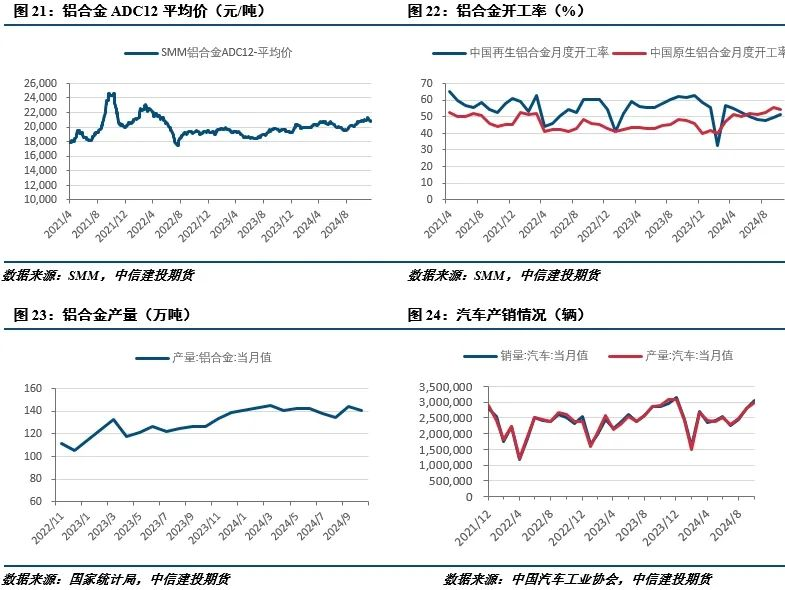

2.3铝合金相对稳定

本周铝合金ADC12价格稳定运行。本周铝价波动较前期放缓,给铝合金价格稳定带来基础,铝合金企业近期生产稳定,对工业硅需求波动较小。

2.4出口表现趋稳

10月工业硅出口环比持稳,但出口价格依然低迷。海关数据显示, 2024年10月中国金属硅出口量为6.51万吨,环比持平同比增加49%。2024年1-10月金属硅累计出口量61.41万吨,同比增加30%。

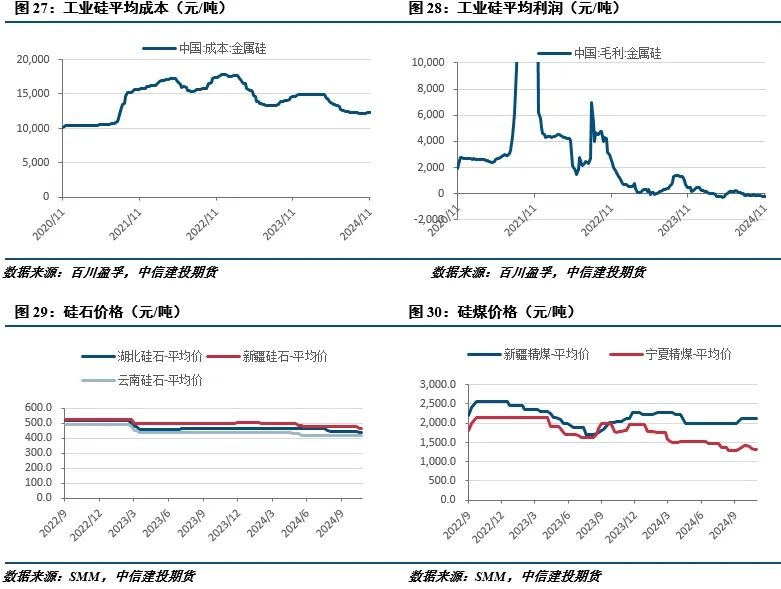

3、成本利润

工业硅生产成本暂稳,但后续仍有上行空间,西南电价或进一步上调,带动成本上升,行业整体继续面临亏损压力。

4、库存

本周工业硅库存小幅上升,社会库存51.8万吨,较上周增加0.6万吨,其中广期所仓单库存25.5万吨,较上周减少0.7万吨。近期社库增而仓单库减,主要在于部分货物已进入交割仓库,等待老仓单集中注销后进行新的注册,预计新仓单数量可观。本周工业硅工厂库存继续上升,工厂库存18.8万吨,较上周增加0.1万吨。

策略

本周工业硅期货偏弱震荡,市场矛盾并不显著,现货市场保持稳定,下游多按需采购。从供需来看,西南厂家继续减产,西北开工小幅增加,供应量总体趋减,但多晶硅减产落地情况仍待明朗,当前供需平衡仍倾向于过剩。总体来看,近期市场矛盾并不显著,市场等待老仓单集中注销后新仓单注册情况,以及下游多晶硅减产情况,因此盘面震荡运行,但长期来看,尽管行业已面临亏损,但工业硅过剩压力将继续施压盘面。操作上,轻仓做空,SI2501合约参考区间11900-12500元/吨。