来源:熊园观察

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,刘安林

每半个月,我们基于“供给、需求、价格、库存、交通物流、流动性”等6大维度,跟踪最新宏观高频数据的边际变化,本期为11月18日-12月1日相关数据跟踪。

核心观点:基于“6大维度”,近半月高频数据显示,需求指标延续改善、尤其是地产销售指标再度环比走强。往后看,紧盯需求改善的持续性,尤其是地产销售、汽车销售、土地成交等指标。此外,短期紧盯3点:12月政治局会议和中央经济工作会议对明年的政策定调、年内政策的接续、特朗普可能的关税升级。

1、具体看,近半月高频数据的变化主要体现在:

>需求端看,30大中城市商品房销售面积环比再度改善,绝对值重新高于2022、2023年同期;18城二手房销售面积续创同期新高;汽车销售韧性仍强;土地成交环比改善。

>供给端看,钢铁、水泥等受北方冬季错峰生产政策影响,开工率有所回落;汽车半钢胎、纺织等中下游开工率稳中小降。

2、具体看,近半月(11.18-12.1)高频数据特征如下:

>供给:上游开工延续分化,中下游开工稳中小降;

>需求:地产、钢材、耗煤、土地成交都有改善,汽车销售仍强;

>价格:上游大宗商品、下游食品价格续降,中游延续分化;

>库存:工业金属、沥青、水泥去库;电煤延续补库;

>交通物流:航班执飞、航线运价有所回升,货运物价再降;

>流动性:货币市场利率小升,特殊再融资债集中发行。

报告摘要:

一、供给:上游开工延续分化,中下游开工稳中小降。

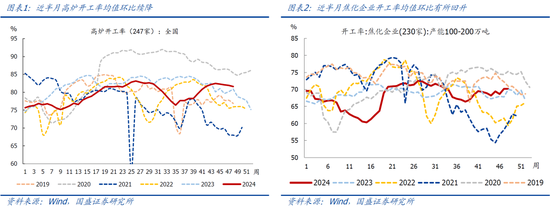

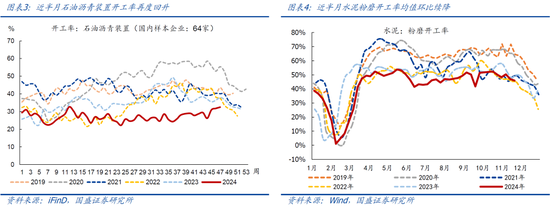

>中上游看,近半月,247家高炉开工率环比续降0.4个百分点至约81.8%,相比2023年、2019年同期分别偏高1.2、4.4个百分点。焦化企业开工率环比续升1.1个百分点至70.2%,相比2023年同期仍然偏高1.3个百分点、相比2019年同期偏低1.4个百分点。石油沥青装置开工率均值环比回升4.4个百分点至32.2%、接近年内高点,但仍为同期最低,相比2023年、2019年同期分别偏低5.0、9.7个百分点。水泥粉磨开工率均值环比续降2.7个百分点至45.9%,2017-2023年同期均值为降2.5个百分点,相比2023、2019年分别偏低3.7、18.1个百分点。

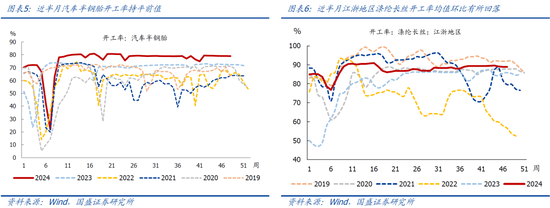

>下游看,近半月,汽车半钢胎开工率持平前值79.1%,仍为同期最高;相比2023年、2019年同期分别偏高6.6、12.5个百分点。江浙涤纶长丝开工环比回落0.7个百分点至88.9%,同比偏高3.2个百分点、较2019年同期偏低3.0个百分点。

二、需求:地产、钢材、耗煤、土地成交都有改善,汽车销售仍强。

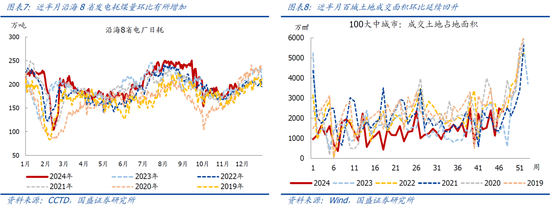

>生产复工:沿海8省发电耗煤均值环比增加5.1%至192.7万吨,环比弱于季节规律(2017-2023年同期均值为增9.6%),绝对值仍在同期偏高水平,同比2023年偏高0.6%。百城土地周均成交2414.3万㎡,环比续增37.5%,强于2019-2023年同期均值-14.9;同比增64.6%,相比2019-2021年同期分别同比增5.9%、6.6%、44.8%。钢材、螺纹钢表需稳中小升、强于近年同期季节性,但绝对值仍为近年同期最低,其中:钢材、螺纹表需分别环比增0.4%、0.0%,2019-2023年同期均值分别为-1.1%、-3.6%,同比分别为-5.3%、-11.5%。

>线下消费:新房销售再度改善、二手房销售有所回落,汽车销售仍强。具体看,近半月30大中城市新房销售环比增30.7%,强于季节性(2017-2023年同期均值增11.1%),同比增24.9%,相比2019-2021年同期分别偏低32.0%、33.7%、15.6%,降幅明显收窄。18城二手房销售环比回落8.2%至26.1万㎡,弱于2017-2023年同期均值,绝对值仍为同期最高、同比2023年偏高13.7%。11月前3周,乘用车日均销售6.83万辆,同比增28.9%,汽车“以旧换新”政策效果进一步显现。

三、价格:上游大宗商品、下游食品价格续降,中游延续分化。

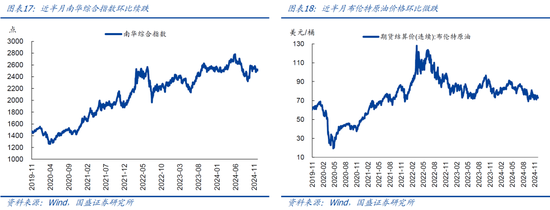

>上游资源品:南华综合指数环比续跌1.1%,同比仍然偏低1.3%。重点商品中:布油价格环比微跌0.1%、收于72.9美元/桶,主因仍跟特朗普当选、市场预期美国页岩油可能增产有关;黄骅港Q5500动力煤价均值环比续降2.2%、收于828元/吨,同比降幅扩大至11.1%;铁矿石价格均值持平、同比降幅扩大至22.3%。

>中游工业品:螺纹钢价进一步回落、均值环比续跌2.9%,同比降幅扩大至15.4%;水泥价格指数环比续涨0.8%,同比增19.7%,供给收缩仍是支撑。

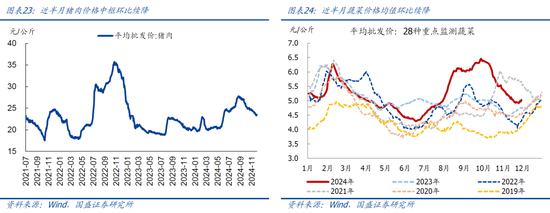

>下游消费品:猪肉价格均值环比续降2.7%至约23.6元/公斤,同比仍偏高16.5%;蔬菜价格均值环比续跌3.9%,仍弱于季节性(2017-2023年同期均值为涨0.1%);绝对值仍为同期次高,同比偏高约5.3%,趋势上看,菜价有止跌回升迹象。

四、库存:工业金属、沥青、水泥去库;电煤延续补库。

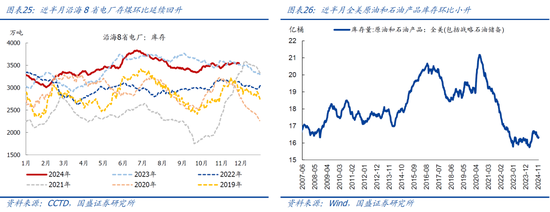

>能源:沿海8省电厂存煤环比续升,弱于同期均值;绝对值阶段性创同期新高。

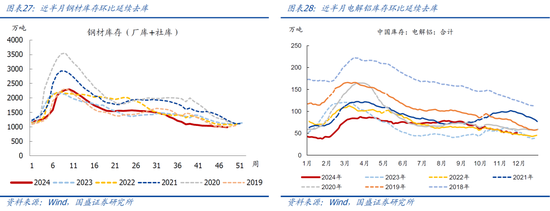

>工业金属:钢材库存环比续降3.1%,绝对值再创同期新低;铝环比续降5.6%。

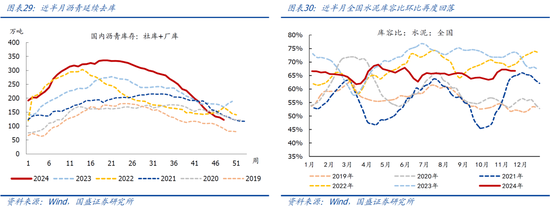

>建材:沥青库存环比续降12.0万吨、绝对值续创同期次低;水泥库存再度回落。

五、交通物流:航班执飞、航线运价有所回升,货运物价再降。

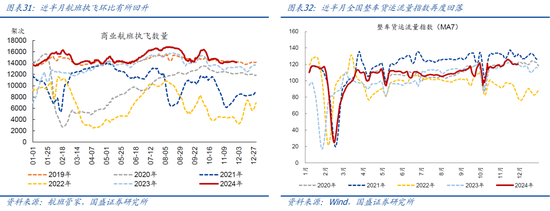

>人员流动:近半月,商业航班执飞数量均值环比升1.3%,绝对值仍为同期次高、约为2019年同期的99.7%;整车货运流量指数环比回落2.0%,同比偏高0.5%。

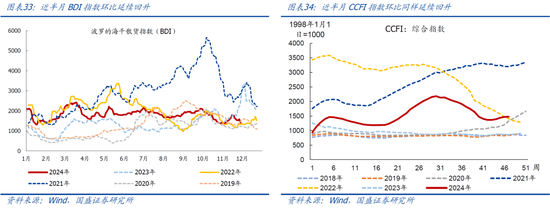

>出口运价:BDI指数环比小升0.3%,同比降幅扩大至32.0%;CCFI指数环比续升4.1%,同比仍然偏高71.4%、涨幅有所扩大。

六、流动性跟踪:货币市场利率小升,特殊再融资债集中发行。

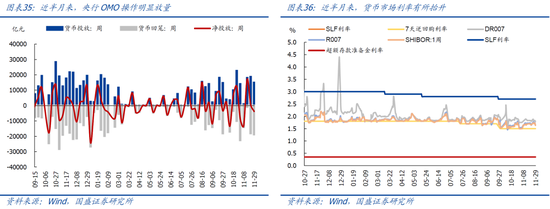

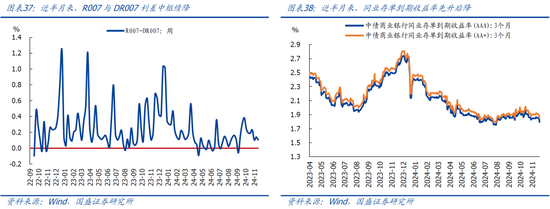

>货币市场流动性:近半月,央行OMO投放和到期均显著增加,合计净回笼3141亿元。货币市场利率有所回升,近半月DR007、R007、Shibor(1周)均值环比分别提高0.6bp、6.9bp、8.5bp。3月期AAA、AA+同业存单收益率同步续降0.1bp。

>债券市场流动性:近半月利率债发行19048亿,环比多发10774亿;地方政府专项债发行805亿,累计发行39821亿,发行进度达到102.1%,其中:超过3.9万亿的部分主要来源于10.12财政部下达的4000亿债务限额;此外,11月地方特殊再融资债集中发行,单月发行规模达到11183亿元。10Y、1Y国债到期收益率分别环比回落2.6bp、3.3bp,分别收于2.025%、1.371%。

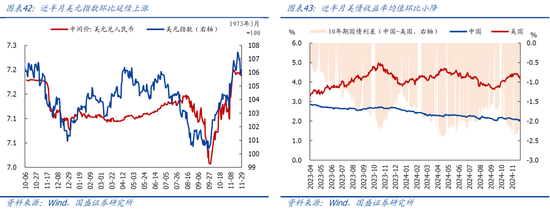

>汇率&海外市场:美元指数均值环比续涨1.2%、收于105.78;美元兑人民币(央行中间价)均值升0.5%。截至11.29,10Y美债收益率均值回落3.0bp、收于4.18%。

风险提示:政策力度、外部环境、地缘博弈等超预期变化。

正文如下:

一、供给:上游开工延续分化,中下游开工稳中小降

上游开工延续分化。近半月来(11.18-12.1),全国247家样本高炉开工率续降,均值环比回落0.4个百分点至81.8%,可能跟北方冬季停工有关,相比2023年、2019年同期仍然分别偏高1.2、4.4个百分点。焦化企业开工率均值环比回升1.1个百分点至70.2%,相比2023年同期仍然偏高1.3个百分点、相比2019年同期偏低1.4个百分点。石油沥青装置开工率均值环比再度回升4.4个百分点至32.2%,相比2023年、2019年同期分别偏低5.0、9.7个百分点。水泥粉磨开工率均值环比续降2.7个百分点至45.9%(数据截至11.21),续创近年同期次低,环比略弱于2017-2023年同期季节性(均值为环比回落2.5个百分点),相比2023年和2019年同期分别偏低3.7、18.1个百分点。

中下游开工延续稳中小降。近半月来,汽车半钢胎开工率持平前值79.1%、仍为有数据以来同期最高,相比2023年和2019年同期分别偏高6.6、12.5个百分点。江浙地区涤纶长丝开工环比小降,均值录得环比回落0.7个百分点至88.9%,相比2023年同期偏高3.2个百分点、相比2019年同期仍然偏低3.0个百分点。

二、需求:地产、钢材、耗煤、土地成交都有改善,汽车销售仍强

1.生产复工:发电耗煤、土地成交环比续增,钢材表需稳中小升

沿海8省发电耗煤环比有所增加、弱于季节规律,绝对值仍在偏高水平。近半月来(11.15-11.30),沿海8省发电日均耗煤均值环比增加5.1%至约192.7万吨,弱于近年同期季节规律(2017-2023年同期均值为增9.6%),绝对值仍在同期偏高水平;近半月均值同比偏高0.6%,相比2019年同期偏高9.7%。

百城土地成交环比延续回升、强于季节规律。近半月来(数据截至11.24),百城土地周均成交面积均值录得2414.3万㎡,环比续增37.5%,强于季节性(2019-2023年同期均值为-14.9%);相比2023年同期增64.6%,相比2019-2021年同期分别同比增5.9%、6.6%、44.8%。年初以来周均成交面积1396.8万㎡,同比下降9.6%,降幅延续收窄。

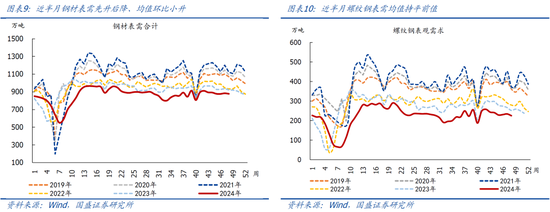

钢材、螺纹钢表需稳中小升、强于近年同期季节性,但绝对值仍为近年同期最低。近半月来,钢材表需先升后降、延续偏低,均值环比小升0.4%至约880.6万吨,强于近年同期均值(2019-2023年同期环比均值为降1.1%);绝对值续创同期最低,相比2023年和2019年同期分别偏低5.3%、21.3%。其中,螺纹钢表需环比持平前值229.8万吨,同样强于近年同期均值(2019-2023年同期环比均值为降3.6%),绝对值仍为近年同期最低;相比2023年、2019年同期分别偏低11.5%、41.6%。

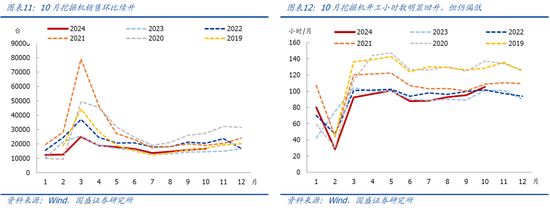

挖掘机销售环比续升,尤其是国内销售改善更加明显;使用时长明显回升、但绝对值仍然偏低。10月挖掘机销量环比续增6.1%,强于往年同期均值(2019-2023年同期均值为增1.2%),绝对值仍为近年同期次低。其中:国内销售8266台,环比续增8.6%,同比增21.6%。10月挖掘机平均开工时长环比增加10.2小时至105.3小时/月,仍为近年同期第3低(高于2022年和2023年同期水平);相比2023年同期偏高4.3小时/月、相比2019年同期仍然偏低23.1小时/月。

2.线下消费:汽车销售仍强,新房销售再度改善、二手房销售有所回落

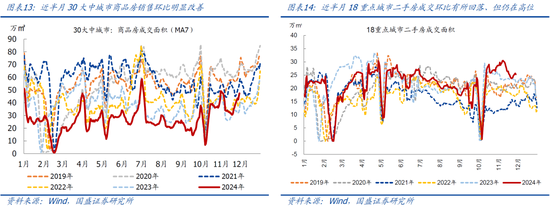

30大中城市新房销售面积环比明显改善、强于季节性,同比降幅收窄、但持续性仍待进一步观察。近半月来(11.16-11.29),30大中城市新房日均成交面积环比增加30.7%,强于季节规律(2017-2023年同期均值为增11.1%);相比2023年同期增加24.9%,相比2019-2021年同期仍然分别偏低32.0%、33.7%、15.6%,降幅明显收窄。

18城二手房销售环比有所回落、但绝对值仍在高位。18个重点城市二手房销售面积日均成交均值环比再度回落8.2%至约26.1万㎡,弱于近年同期季节规律(2017-2023年同期环比均值为增0.6%);绝对值仍为同期最高,相比2023年同期偏高13.7%、相比2019年同期偏高24.6%。

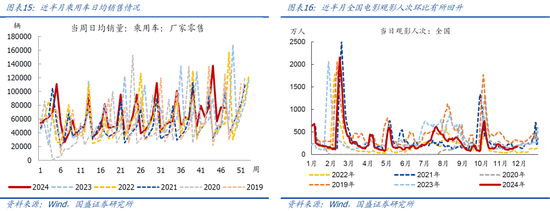

汽车“以旧换新”政策进一步显现,乘用车销售延续大增。据乘联会,11月前24天乘用车日均销售6.83万辆,环比10月同期增加3.9%,同比增28.9%;8月汽车“以旧换新”政策加码以来,日均乘用车销售7.22万辆,同比增19.9%。全年看,年初以来乘用车日均销售5.99万辆,相比2023年同期增5.0%。

观影人次环比有所回升。近半月全国电影日均观影人次环比增加17.8%,绝对值仍在近年同期低位(仅高于2022年和2023年同期),相比2023年同期偏高0.4%、相比2019年同期下降51.3%。

三、价格:上游大宗商品、下游食品价格续降,中游延续分化

上游资源品:南华综合指数环比续跌,上游大宗价格多数回落。近半月来,南华综合指数均值环比续跌1.1%,相比2023年同期偏低1.3%。重点大宗商品中:布伦特原油价格近半月均值环比微跌0.1%、收于72.9美元/桶,相比2023年同期偏低10.0%。黄骅港Q5500动力煤平仓价均值环比续降2.2%、收于828元/吨,相比2023年同期跌幅扩大至11.1%。铁矿石期货(连续合约)结算价收于788.5元/吨,近半月均值环比持平前值,相比2023年同期均值降幅扩大至22.3%。

中游工业品:钢铁价格进一步回落,水泥价格续升。近半月来,螺纹钢现货价格均值环比续跌2.9%,绝对值续创近年同期新低,相比2023年同期降幅进一步扩大至15.4%。水泥价格指数均值环比续涨0.8%,收于134.07点,相比2023年同期偏高19.7%,主因仍是部分企业冬季停产导致供给收缩。

下游消费品:猪肉、蔬菜价格环比续降。近半月来,猪肉价格均值环比续降2.7%至约23.6元/公斤,相比2023年同期仍然偏高16.5%。蔬菜价格均值环比续跌3.9%,仍然弱于季节规律(2017-2023年同期均值为涨0.1%);绝对值仍为同期次高,相比2023年同期仍然偏高约5.3%;趋势上看,由于冬季到来,蔬菜价格有止跌回升迹象。

四、库存:工业金属、沥青、水泥去库;电煤延续补库

1.能源库存

沿海8省电厂存煤环比延续回升、绝对值仍为同期次高;全美原油及石油产品库存小升。近半月来,沿海8省电厂存煤均值3548.6万吨,阶段性创同期新高、均值略低于2023年同期;环比续升1.0%,弱于近年同期均值(2017-2023年同期环比均值增2.7%),相比2023年同期仍然偏低0.1%、相比2019年同期偏高14.7%。截至2024年11月22日,全美原油及石油产品库存环比小升382.3万桶,绝对值升至约16.32亿桶。

2.工业金属

钢材、电解铝延续去库,绝对值均已降至同期低位。近半月来,钢材库存环比续降3.1%,录得986.0万吨,再创近年同期新低。电解铝库存环比续降5.6%、仍然小幅弱于季节规律(2017-2023年同期均值为降5.1%),绝对值仍为近年同期次低(仅高于2022年同期),相比2023年同期水平偏低8.8%。

3.建材库存

沥青延续去库,水泥库存环比再度回落。近半月来,沥青库存(厂库+社库)环比续降12.0万吨至约122.1万吨,续创近年同期次低(仅高于2019年同期),相比2023年同期偏低45.5万吨。水泥库容比均值环比再度回落0.3个百分点至66.7%(数据截至11.22),相比2023年同期仍然偏低6.0个百分点。

五、交通物流:航班执飞、航线运价有所回升,货运物价再降

人员流动:商业航班数量有所回升。近半月来,商业航班执飞数量有所回升,均值环比回升1.3%至约14248架次/日,仍为有数据以来同期次高(低于2019同期);相比2023年同期偏高约7.7%,约为2019年同期的99.7%。

货物运输:全国整车货运流量指数再度回落。近半月来,全国整车货运流量指数再度回落,均值环比回落2.0%至约120.5,相比2023年同期偏高0.5%。

出口运价:BDI指数、CCFI指数环比续升。近半月来,波罗的海干散货指数(BDI)环比续升0.3%,录得均值1550.4,均值相比2023年同期仍然偏低32.0%;中国出口集装箱运价指数(CCFI)环比续升4.1%,相比2023年同期仍然偏高71.4%、涨幅有所扩大。

六、流动性跟踪:货币市场利率小升,特殊再融资债集中发行

1.货币市场流动性

流动性投放:为了保持跨月流动性平稳,央行OMO明显放量。近半月来,央行通过OMO实现货币投放33594亿元,到期回笼36734.7亿元,净回笼3140.7亿元。此外,11.25央行缩量续作MLF 9000亿元,11月MLF到期为14500亿元。

货币市场利率:货币市场利率有所回升,同业存单利率环比微降。近半月来,DR007、R007、Shibor(1周)中枢环比上期分别提高0.6bp、6.9bp、8.5bp;绝对值看,DR007、R007、Shibor(1周)中枢仍然高于政策利率。R007、DR007利差中枢续降4.5bp,表明当前货币市场流动性仍然合理充裕。同业存单到期收益率环比微降,3月期AAA、AA+同业存单到期收益率中枢环比同步回落0.1bp,趋势上,先升后降、11.29单日回落较多。

整体看,继续提示:当前经济好转仍待继续巩固,更多增量政策有望出台,具体到货币端,大方向将延续宽松,年内很可能降准,快的话明年1月降息。

2.债券市场流动性

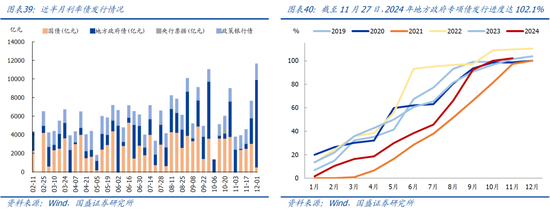

一级市场:近半月来,利率债合计发行19048.4亿元,环比上期多发10773.7亿元。其中:国债发行3737.9亿元,环比少发1346.0亿元;地方政府债发行12160.3亿元,环比多发11509.5亿元,是本期利率债多发的主要支撑;地方专项债发行805.2亿元,年初以来合计发行39821.1亿元;按照全年3.9万亿额度计算,发行进度达到102.1%;此外,近期地方特殊再融资债发行明显加速,其中:11月单月发行11183.1亿元。政策性银行债发行3111.5亿元,环比多发571.5亿元。

二级市场:近半月来,国债到期收益率延续回落。其中:10Y、1Y国债到期收益率均值分别环比回落2.6bp、3.3bp,分别收于2.025%、1.371%。

3.汇率&海外市场

近半月来,美元指数环比续涨1.2%、收于105.78,主因仍是特朗普当选,美国“再通胀”预期升温,制约美联储降息预期。其中:美元兑人民币(央行中间价)均值升值0.5%,升幅仍然小于美元指数涨幅。10年期美债收益率均值环比回落3.0bp、收于4.18%;截至11月29日,近半月中美利差(中国-美国)倒挂幅度均值收窄0.8bp、收于215.5bp。

风险提示:政策力度、外部环境、地缘博弈等超预期变化。