11月焦炭市场呈现下跌趋势,宏观政策空窗期,市场回归自身基本面,下游需求没能给到焦炭价格支撑,且焦煤价格下跌带来的成本持续下移,使得下游转移成本压力的空间上升,现实也是确实走出焦炭累计降价3轮的行情(每轮跌幅50/55元/吨),煤价带跌焦价。近期市场看跌情绪仍在,但时间上已经开始进入传统的冬储补库时间节点,原料煤有望止跌企稳,焦炭前期降价的逻辑减弱,焦炭信心逐渐修复中的,等待市场方向进一步明朗,短期降价阴云犹在,但市场连续看跌情绪已明显减弱。

展望12月,焦炭市场仍面临下跌风险,不过下行空间有限,甚至乐观看待中下旬有小幅反弹机会。

一、价格情况

11月焦炭价格跌幅100/110元/吨,29日Mysteel冶金焦国产现货价格指数1700.8元/吨,11月均价1736.1元/吨,产地山西长治准一干熄焦报1815-1885元/吨,一级湿熄焦报1720元/吨,一级干熄焦报1995-2025元/吨,港口准一级出库价格1680元/吨,一级出库价格1780元/吨;港口湿熄准一级平仓价格1790元/吨,一级平仓价格1890元/吨。

|

品种(元/吨)

|

11月29日

|

周环比

|

月环比

|

年同比

|

|

MyCpic焦炭指数

|

1700.8

|

-0.03%

|

-4.92%

|

-29.22%

|

|

MyCpic焦煤指数

|

1385.5

|

-1.05%

|

-8.49%

|

-35.79%

|

|

准一级焦炭唐山到厂

|

1710

|

0.00%

|

-5.52%

|

-27.54%

|

|

焦炭出口CSR62(美元/吨)

|

259

|

0.00%

|

-1.15%

|

-24.05%

|

|

日照港准一出库价格

|

1680

|

0.60%

|

-6.15%

|

-30.86%

|

11月焦炭市场维持弱势运行的态势,分别在11月8日和11月18日进行了两轮价格下调。延续10月底的淡季市场,当政策性干扰因素褪去,市场终归于基本面逻辑。从下游终端来看,随着冬季的到来,气温开始持续走低,钢厂季节性淡季不断突显,成材出货呈现出持续性疲软状态,钢价配合需求保持震荡偏弱运行。而由于钢厂利润的不断收缩,加之原料端率先下调让利,给焦企留出一定利润空间。钢焦利润的不均衡,使得钢厂在亏损下不断向上寻求利润。月初8日的降价,尽管主流地区焦企发函表示抵制,但焦企焦炭的出货节奏并未发生改变,在现阶段产能过剩格局未改变的大背景下,钢厂为主导的定价模式难变,焦企的抵制函也未能改变8日降价的节奏。所以在短时焦炭需求尚可阶段,价格与需求也存有短时错配。

随着市场悲观预期的不断蔓延,钢厂利润修复困难,部分北方地区开始环保检查,铁水产量开始见顶回调,而焦炭降价周期期间,部分钢厂考虑原料利润,存在控制到货行为。焦炭价格继续维持偏弱运行,11月中旬之后,焦炭价格再降一轮。随着焦炭价格的不断下跌,焦企利润同样下移。钢厂在高铁水位下,同样谨慎提降,防止焦炭价格降速过快出现盈利不足之下的主动减产。在焦炭中下旬降价之后,焦炭降速开始收窄。

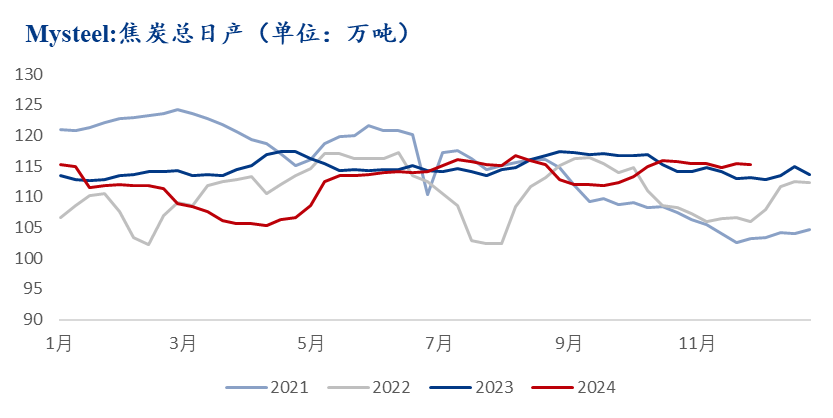

二、 供应方面

十一月焦企焦炭供应未有大幅波动,主要归功于焦煤价格在十一月内整体呈现下移趋势,故本月焦炭价格虽经历两轮降价,但在焦煤价格降幅大于焦炭下,主产地多数焦企仍抱有一定利润。十一月中下旬,焦企端在个别钢厂补库行情下,整体供应未有明显下移,出货积极。根据11月29日Mysteel的调研数据,全样本独立焦企日均产量66.72 增 0.1,月同比下移0.15,产能利用率为73.96% 减 0.28%。本月钢厂焦化日产持稳,29日调研钢厂焦化焦炭日均产量 46.78万吨/日,较上周日产持平。本月焦炭供应震荡持稳的原因一是本月高炉原料需求不减,既存在高炉检修增多的事实,但也有产能置换的高炉投入生产,整体来说刚需仍存;二是虽本月因为钢材价格震荡,但仍有大部分钢厂存在利润,不至于因为亏损打压焦价从而影响焦炭供应;第三点就是煤价的整体降幅大于焦价,虽焦炭价格方面存在降价,但仍有焦企处于盈利区间,开工降幅较小。

而对于12月的焦炭供应:十二月存在三点支撑条件,一是12 月存在重要会议预期,预计期货盘面将会向上波动给市场带来较好的投机情绪,使焦炭价格在 12 月里存在小幅反弹的动力;二是十一月底十二月里,钢厂原料冬储也逐步在启动,会给需求带来一定支撑,从而影响焦炭供应的稳定;三是在焦煤供给偏宽松的格局下,焦企成本上的压力不会很大,故即使十二月存在焦炭价格的下移,多数焦企也不会因为亏损而发生明显的供应减量。

但同时也存在几点不利因素,一是钢材进入传统的需求淡季,铁水产量在 12 月份会季节性下滑,对原料刚需减弱,市场只能指望原料冬储对价格形成一定支撑,这意味着价格反弹高度不足,若焦煤价格反弹超预期,那焦企利润上移之后不排除因亏损减量;二是基本面上双焦供需并未有明显的改变,原料的供应目前来说是稍显宽松的。综合以上观点,认为冬储行情仅能以阶段性小反弹看待,对焦炭价格稳定带来一定支撑,但并不会改变供需关系。

三、 需求方面

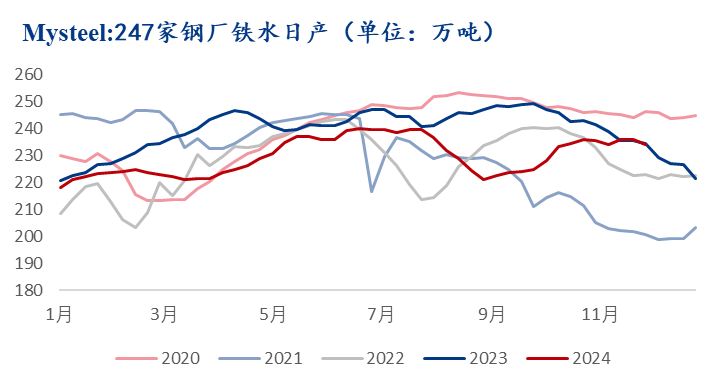

11月29日Mysteel调研247家钢厂高炉开工率81.62%,环比上周减少0.31个百分点,同比去年增加0.76个百分点 ;高炉炼铁产能利用率87.8%,环比上周减少0.73个百分点 ,同比去年增加0.17个百分点;钢厂盈利率51.95%,环比上周减少2.60个百分点,同比去年增加12.56个百分点;日均铁水产量 233.87万吨,环比上周减少1.93万吨,同比去年减少0.58万吨。

11月份焦炭市场整体偏弱运行。本月以来,钢材旺季转淡,钢材市场情绪端也随之走弱,此前在宏观政策的预期驱动下,现货价格从预期主导的交易逻辑重回基本面。与此同时,伴随着近期价格的反复震荡,钢厂利润急剧下降,悲观情绪蔓延。另外本月焦炭迎来两轮提降,成本支撑再次走弱。Mysteel27日调研结果显示:本周唐山主流样本钢厂平均铁水不含税成本为2370元/吨,平均钢坯含税成本3144元/吨,周环比下调8元/吨,与11月27日当前普方坯出厂价格3090元/吨相比,钢厂平均亏损54元/吨,周环比减少18元/吨。受钢厂利润持续收缩,同时淡季建材需求转弱,11月份铁水产量增加不及预期。

截至11月29日,据Mysteel统计247家钢厂样本11月铁水产量总量环比减少220万吨至7045万吨,日均铁水产量环比增加0.6万吨/天至234.8万吨/天,增幅0.2%。据最新的高炉新增停复产调研统计,12月有14座高炉计划检修,涉及产能约6.2万吨/天;有2座高炉计划复产,涉及产能约1.75万吨/天。若按照目前统计到的停复产计划生产,预计12月日均铁水产量232.5万吨/天。考虑12月份淡季需求趋弱,叠加钢材冬储不及预期。如果钢厂利润持续回落,宏观政策不及预期,市场对明年的预期转弱,那么 12月份高炉铁水日均产量可能呈现下跌态势。虽然基本面对钢价难有向上的驱动,但同时考虑到12月仍有中央政治局及中央经济工作会议的预期引导,包括钢厂对原料冬储的需求推动,因此钢价底部暂时或仍有强支撑存在。

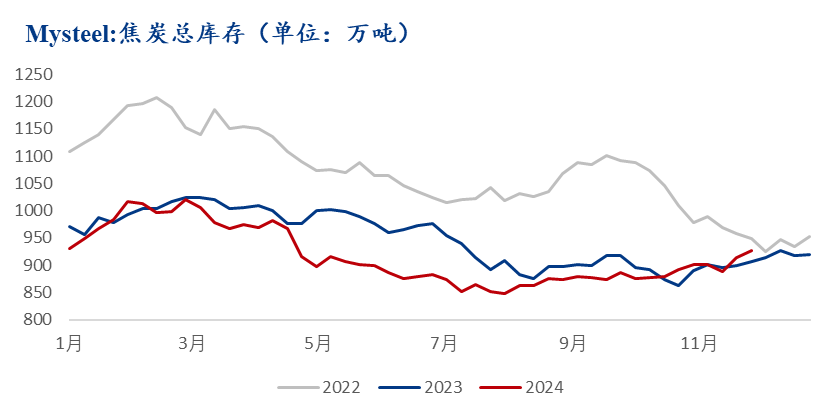

四、 库存方面

截止至11月29日,Mysteel调研焦炭总库存(247钢厂+全样本独立焦企+4大港口)为861.61万吨,周环比增加9.32万吨,月环比增加23.39万吨,年同比增加5.23万吨。从库存结构来看,全样本独立焦企焦炭库存85.57万吨,月环比增加7.68万吨,年同比增加77.85万吨;247家钢厂库存603.82万吨,月环比增加35.74万吨,年同比增加25.15万吨;四大港口焦炭库存172.22万吨,月环比减少13.97万吨,年同比减少20.03万吨。

整体来看11月份焦炭总库存呈现先减后增的趋势。上半月的下降主要表现在于独立焦化厂和港口库存的下滑。由于焦炭价格下调,焦企利润有所收缩,部分焦化厂开始限产,焦炭产量有所减少;叠加钢厂利润尚存,钢厂对焦炭的需求依然存在,前期钢厂对焦炭采购较为积极,因而焦化厂焦炭库存下降。接着从中旬开始,随着焦煤价格快速下跌,焦企利润空间增大,焦炭供应保持较高位置,焦企发运积极;并且随着天气逐渐降温,下游开始了补库行为,因此焦炭库存在中旬开始有了一个较为明显的增长。本周钢厂库存也达到了一个较高水平,并且据我们了解,河北这边钢厂已陆续开始了控制到货,库存维持在一定区间内,预计钢厂短期内仍将采取按需补库的采货节奏。

五、 价格展望

12月焦炭市场将基于供需基本面展开新的博弈。供应端,焦炭产量预期平稳,甚至在秋冬季面临一定环保压力下,存在小幅减产的可能性,不过整体产量仍与下游需求保持相对匹配。回顾11月,焦炭市场已连续下跌三轮,焦企虽仍维持盈利,但盈利水平一般,难以通过利润来刺激增产。

需求端,根据Mysteel调研数据显示,全国钢厂12月排产计划以减产为主,但铁水产量下降空间有限,刚需依旧存在,因此焦炭需求不会出现大幅减少。供需基本面矛盾并不突出,市场博弈点主要集中在利润的再分配上。在产能过剩的大背景下,焦炭议价权长期丧失,价格波动受上游成本和下游利润双重影响。

当前焦煤市场仍处于阴跌状态,对焦价而言存在成本支撑缺失的风险,同时钢厂在自身亏损压力下也有继续转移成本的诉求。在需求下降和焦炭补库空间有限的背景下,焦炭降价压力持续存在。预计12月初焦炭市场可能迎来第四轮降价。

然而,近期焦炭与钢铁企业的盈利水平相近。而焦煤拥有一定的冬储补库预期,下游的补库能够促使煤价有望持稳甚至小幅反弹。若煤价持稳,焦炭企业盈利空间将不再受焦煤价格压制,钢厂通过焦炭企业转移成本的空间也将减小。此外,钢厂盈利状况并未恶化至严重亏损地步,因此连续要求焦炭降价的意愿不强。在刚需支撑下,焦炭市场有望在成本与刚需的双重作用下逐渐企稳,甚至可能出现一轮反弹。

此外,12月一些重要会议的召开也将对焦炭市场产生影响。若会议持续出台利好政策,将刺激市场情绪和期货面上涨,叠加基本面存在一定利好预期和无矛盾的现实,能够进一步放大焦炭转好的高度。因此,后续在关注焦炭市场的同时,也应密切关注政策面的变化

(转自:煤炭视界)