建信期货研究服务

专题报告:当钢铁市场失去房地产这根“救命稻草”

从业资格号:F03124070

一、概述

2021年下半年,我国房地产行业进入下行阶段,自此已有三年时间。在这三年时间里,地产相关政策经历了由收紧到微调、再到全面宽松的过程,但这一系列的宽松政策带来的更多是销售端的短暂抬头,并没有传导到投资端,整体来看,我国房地产行业仍处于底部调整阶段。受地产寒冬的影响,房地产用钢需求萎缩,建筑钢材占钢材总消费量的比重逐年下滑,钢材供应也同样出现结构性改变,螺纹钢、线材产量明显滑坡。与此同时,需求减量下原料价格持续走低,成本坍塌利空钢材价格,钢企经营压力凸显,业绩普遍下滑。处在我国经济体转型的时间节点上,房地产已不再是钢铁行业的“救命稻草”,钢铁企业也应当顺应时代趋势,积极优化产品结构,淘汰落后产能,加速行业的转型升级。

二、现状:我国房地产仍处于底部调整阶段

我国的房地产行业在自21世纪之初直至2021年上半年的20年时间里,几度经历繁荣与衰微,但整体依然呈现出波浪式上涨的局面。而进入2021年下半年,房屋新开工面积累计同比、商品房销售面积累计同比等房地产先行指标纷纷由正转负,标志着我国房地产行业进入下行通道,自此已有三年时间。本轮相比2008年、2014-2015年跌幅更大,持续时间更长,影响更为显著。

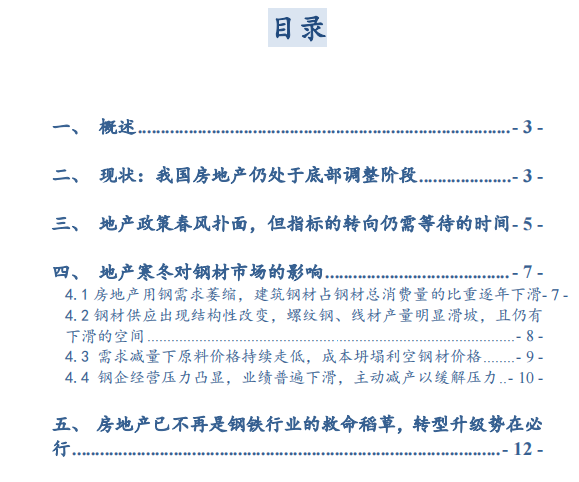

销售端,2024年1-10月,商品房累计销售面积7.79亿平方米,同降15.8%,降幅继续收窄,较2021年同期下滑45.52%;累计销售额7.69万亿元,同降20.9%,降幅同样继续收窄,较2021年下滑47.78%。二手房方面,受增量政策影响,10月销售数据有所改善,环比来看,70座大中城市二手住宅价格平均下降0.48%,跌幅有所收窄,其中,一线城市由跌转涨,平均上涨0.37%,二线城市平均下降0.44%,三线城市平均下降0.62%;同比来看,10月70座大中城市二手住宅价格平均下降8.94%,跌幅同样有所收窄,其中,一线城市价格同比平均跌幅高于二、三线城市,降9.63%;二线城市平均下降8.80%,三线城市平均下降9.00%。

施工端,1-10月,房屋累计新开工面积6.12亿平方米,同降22.6%,降幅有所扩大,较2021年下滑63.28%;累计施工面积72.07亿平方米,同降12.4%,降幅同样有所扩大,较2021年下滑22.9%;累计竣工面积4.20亿平方米,同降23.90%,降幅有所收窄,较2021年下滑26.70%。

投资端,1-9月房地产开发投资累计完成额为8.63万亿元,同降10.3%,降幅有所扩大,较2021年下滑30.92%。

整体来看,房地产各项指标仍在进一步下滑,销售指标与竣工面积的同比降幅有所收窄,而新开工面积、开发投资额的降幅有所扩大。我国房地产基本面压力仍存,尤其是投资端的修复速度较为缓慢,房地产行业依然处于筑底阶段。

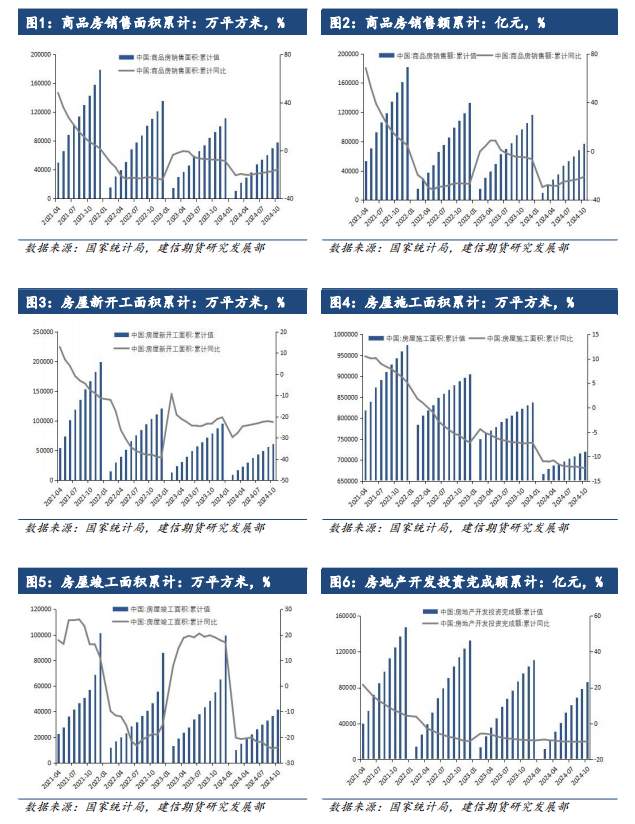

三、地产政策春风扑面,但指标的转向仍需等待的时间

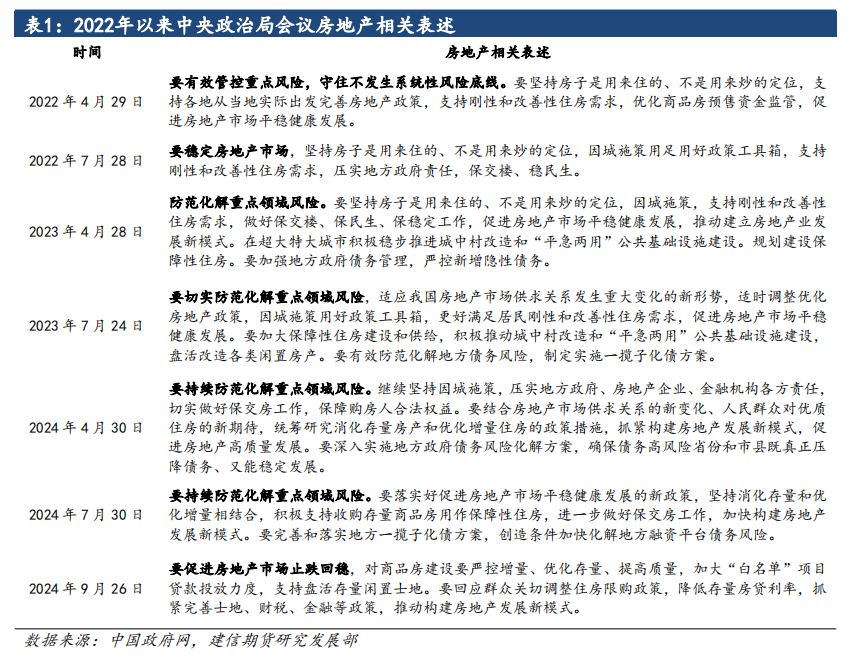

自房地产进入下行区间以来,我国政策经历了由收紧到微调、再到全面宽松的过程。2021年仍处于政策收紧的最后阶段,限购、限贷、限售、限价等“四限”政策严格执行;2022年适度调整政策以稳定市场预期,部分城市放松限购、限贷,同时加大保障性住房建设,满足不同层次住房需求;2023年进入全面宽松阶段,取消或放松限购、限贷政策,下调房贷利率,降低购房首付比例,加大保障性住房建设和城中村改造力度;2024年政策持续优化,4月政治局会议提出研究消化存量房产,5月提出3000亿保障性住房再贷款,取消按揭贷款利率下限,9月将首套和二套的按揭贷款首付比例下限统一调整为15%,批量调整存量房贷利率。在政策组合拳之下,购房门槛和成本得到有效降低。

需要注意的是,这一系列政策的提出带来的更多是销售端的短暂抬头,并没有通过“销售-拿地-开工-投资”的链条传导到投资端。尤其从“5·17”以来的政策导向来看,虽然我国已出台“史上最宽松”政策,但主要都是以去库存、减供应、促消费为主基调,这确实有助于房价的企稳,但也意味着“开工-投资”链条的打通还需要更为漫长的等待。

四、地产寒冬对钢材市场的影响

4.1 房地产用钢需求萎缩,建筑钢材占钢材总消费量的比重逐年下滑

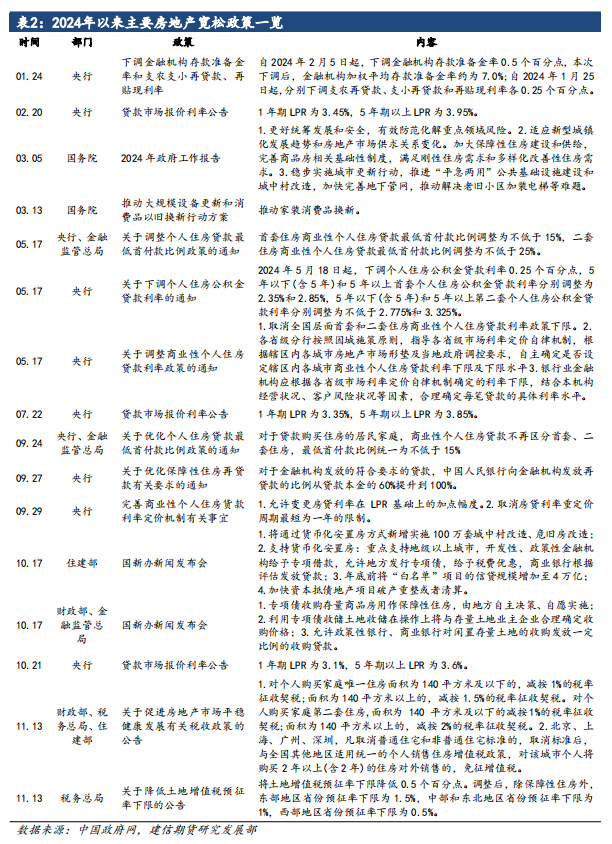

房地产是钢铁下游行业占比最大的领域,据中国钢铁工业协会,2022年建筑领域钢材用量(含基础设施建设)占全国总消费量的53%。随着房地产市场进入持续深度调整阶段,新开工面积和施工面积大幅萎缩,投资和销售数据连续下滑,房地产行业对钢铁需求的影响逐渐减弱。

新房建设流程通常为“新开工-正负零-主体封顶-竣工”四个阶段。其中,新开工阶段是基础施工阶段,因涉及建筑物的主体结构和支撑系统的建设,所以钢材消耗量最大,整个流程一般需要2-3个月。地上建设阶段根据不同的项目规模,所需时间也有所不同,近年来,受房地产到位资金的影响,施工进度较为缓慢,时间有所延长。

根据一般住宅结构钢筋限额标准,地下建设钢筋用量为100-160Kg/m2,而传统地上建设钢筋用量只有40-60Kg/m2。我们取中值130Kg/m2、50Kg/m2,分别对地下与地上建设的房地产用钢需求进行测算。其中,考虑到钢结构在近年来的广泛应用,特别将钢结构建筑用钢量拆分单独计算。

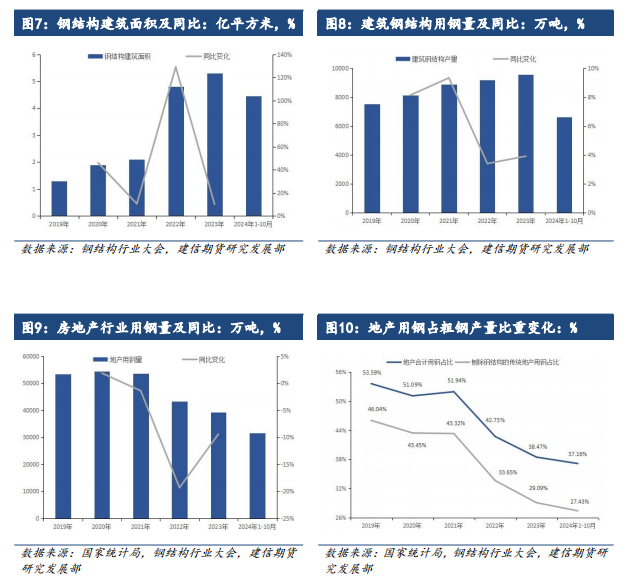

据全国建筑钢结构行业大会信息,2022年建筑钢结构产量9200万吨,同比增长3.4%,在建的钢结构建筑面积为4.81亿平方米,2023年建筑钢结构产量约为9560万吨,同比增长3.9%,在建钢结构建筑面积约5.3亿平方米。据此推算,每平方米钢结构建筑耗钢量平均约为185.82千克。假设2024年钢结构产量同比增幅仍为3.9%,预计2024年1-10月建筑钢结构产量将达8277.37万吨,对应建筑面积4.45亿平方米。

经测算,2024年1-10月房地产合计用钢量达3.16亿吨,占粗钢总产量的37.16%,地产用钢占比逐年下滑。若刨除钢结构建筑用钢量8277.37万吨,则传统的地产用钢量仅为2.33亿吨,占比27.43%。据测算,房地产合计用钢量自2020年起逐年下滑,2023年用钢量约为3.92亿吨,较2020年下滑了27.92%,占粗钢总产量的比重仅为38.47%,较2020年下滑了12.61个百分点。预计2024年全年地产用钢量约为3.50亿吨,扣除钢结构用量后约为2.50亿吨,较2020年减少了近2亿吨。

4.2 钢材供应出现结构性改变,螺纹钢、线材产量明显滑坡,且仍有下滑的空间

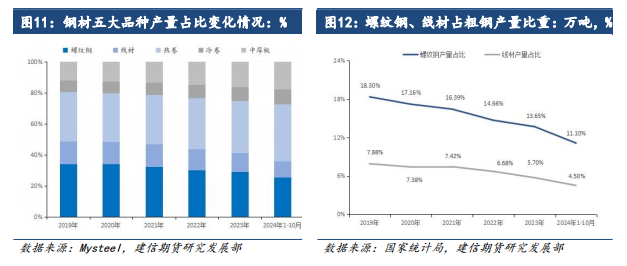

地产投资的持续低迷使得建筑钢材如螺纹钢、线材的需求持续萎缩,为适应这一转变,我国钢铁企业积极调整产品结构以满足下游需求,部分螺纹钢生产企业转而生产热轧板卷、中厚板等利润更高的品种。从钢联数据来看,2023年作为建筑用钢的线材、螺纹钢产量分别同比下滑了14.23%、6.27%,较2020年下滑了26.07%、23.83%,而冷轧卷板、中厚板产量则分别同比增长了0.43%、6.88%,较2020年增长了3.65%、14.50%。2024年,产量的滑坡更为明显,1-10月线材、螺纹钢的产量在去年低基数的基础上再度下滑22.27%、19.13%,其中,8月下旬的螺纹钢周度产量创下了该指标2015年统计以来的新低。总体来看,2024年螺纹钢、线材的产量预计将较2020年下滑近1亿吨。

从占比情况来看,线材、螺纹钢产量占粗钢总产量的比重自2020年的7.38%、17.16%下滑至2023年的5.69%、13.65%,2024年1-10月,这一占比继续走低至4.50%、11.10%,钢材的供应出现结构性改变。未来,随着汽车、造船等行业用钢需求的进一步扩张,中厚板、镀层板、焊管、电工钢等高需求、高利润的钢材品种的产能预计将有所增长,而螺纹钢、线材的产量仍有下滑的空间。

4.3 需求减量下原料价格持续走低,成本坍塌利空钢材价格

今年以来,地产用钢持续低迷,基建投资增速同样有所放缓,且海外反倾销政策频出也在一定程度上影响钢材出口,钢材需求进一步萎缩,钢铁企业几度陷入严重亏损状态,不得不通过主动减产以缓解生产压力。粗钢产量下滑之下,原料价格失去支撑。2024年9月24日,大连商品交易所的1月铁矿石期货价格创下年内新低657.5元/吨,自1月2日开盘价1047元/吨下跌了37.20%。焦炭方面,2024年9月11日,大连商品交易所的1月焦炭期货价格创下年内新低1730.0元/吨,自1月2日开盘价2464.0元/吨下跌了29.79%。这一系列价格变化进一步反映出市场对钢铁需求的低迷预期,成本坍塌之下,钢材价格同样震荡走低。

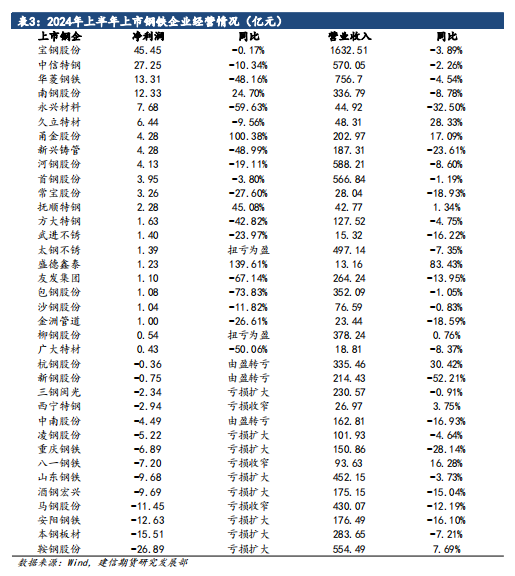

4.4 钢企经营压力凸显,业绩普遍下滑,主动减产以缓解压力

在市场需求持续疲软的背景下,钢铁企业的生产经营也受到了显著影响。上半年,钢铁行业上市公司业绩整体表现欠佳。在统计的36家钢铁行业上市公司中,22家公司实现盈利,但仅9家公司净利润实现同比增长。在如此艰难的形势之下,2024年的钢铁行业经历了2次大面积的自发性减产。1-3月,随着强预期回到弱现实,钢材价格调头回落,持续亏损的钢铁企业在春节假期过后延长了检修时间;7-8月,受新旧国标转换影响,钢材价格再度下跌,刚刚略有好转的生产利润再度走低,钢铁企业不得不主动减产以缓解经营压力。但短期减产只能解决一时的困境,真正解决必须要淘汰掉过剩的产能,加速行业的转型升级,才能使得钢材供需达到新的平衡。

五、房地产已不再是钢铁行业的救命稻草,转型升级势在必行

总结来说,我国房地产目前仍处于底部阶段,一系列的宽松政策带来的更多是销售端的短暂抬头,并没有传导至与钢材需求真正密切相关的投资与开工阶段,相关指标的转向依然需要漫长的等待。而从中长期来看,房地产的供需结构已经发生了重大的变化,即使熬过了寒冬,需求的增长空间依然有限。

处在中国逐步从依赖房地产和低端制造的旧时代步入由先进制造业和消费支出驱动的新时代的时间节点,房地产已不再是钢铁行业的救命稻草,钢铁企业也应当顺应时代趋势,积极优化产品结构,淘汰落后产能,加速行业的转型升级。正如我们上文测算的那样,建筑钢材的产量占粗钢产量的比重正逐年下滑,而先进制造业所需的各类板材的产量正逐年增长,未来,这一结构性转型仍将进一步深化。

风险提示:

我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成投资者据此做出投资决策的依据。