南华期货

十一期间,中东地缘政治突然爆发,引爆原油市场,油价大涨,现在有两个问题:

1、在伊朗导弹袭击以色列之前,是否有迹象或预警?

2、伊朗导弹袭击以色列之后,油价怎么看?

首先看第一个问题:

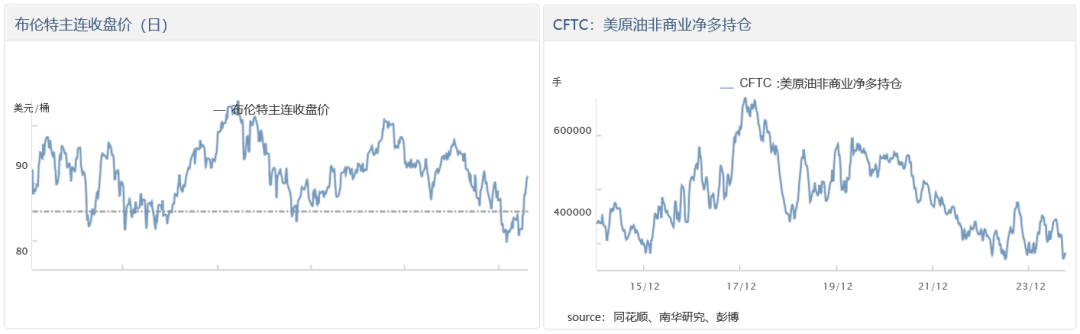

在伊朗导弹袭击以色列之前,布伦特原油在整个三季度价格持续偏弱,基本面上看到:OPEC+准备在12 月增产;汽油消费旺季已过,后续成品油需求环比回落;前期美欧经济数据持续不及预期等。CFTC原油投机净多持仓也降至历史 低位。10月1日布伦特原油一度跌至70美元/桶附近。一切似乎都朝着对空头有利的方向进展。

随后中东地缘政治大爆发改变了此前的所有预期,突然的战争预期引爆市场,市场迅速从此前的伊朗保持相对克制,中东原油 供应不会受到影响的惯性思维中挣脱出来,布伦特原油向上突破关键阻力位75美元/桶,随后大幅走高,地缘政治溢价也达到一年以 来最高水平。

事实上,从最近一系列的事件(国内大规模刺激、债市的大幅回落、俄乌战争、伊朗与以色列的冲突愈发剧烈)可以看出一定 的相似性。都是当这些事件发生时,会让人短期内大吃一惊,剧烈的变化让人措手不及,引发金融市场的大幅波动。过去这些事件 刚发生或发生一段时间后,相对的平静期让很多人认为风险可控,市场会继续按照此前的惯性向前走,忽视或低估了可能的潜在风 险。

反思这一系列事件的过程,可能有一个思维角度能够让人更加清晰的认知,并在后续再次发生类似事件时有一定的前瞻性。这 个思维我理解为:博弈的底线思维。这种博弈包括:国家与国家间的博弈,政府与市场的博弈等。

当一个事件开始发生并逐步引发市场关注时,就存在各方的博弈,尤其是随着时间的推移,矛盾并未完全解决,相反还更加激 化,市场关注度进一步提升,矛盾到了难以调和的程度,这是风险累积的过程,博弈进入更激烈的阶段,量变到质变。进入质变的 时间点很难衡量,此时需要关注博弈各方的心态和底线, 需要市场去测试。触发底线的行为或事件可能成为导火索,引发全局的剧烈变化。

回看此次伊朗导弹袭击事件,以色列针对黎巴嫩真主党的通信设备事件以及对领导人的一系列刺杀触发了伊朗的底线,这是在 过去持续一年时间里不曾出现过的言论,伊朗在9月20日明确表达了这一观点。从这一点来看,随后伊朗的强硬回击和“不再自我克 制”就相对容易理解。

2022年俄乌战争也是一个有效的案例:北约持续向东扩张,乌克兰成为一个“反俄” 国家,北约军事设施通过乌克兰快速向俄罗 斯边境集结,俄罗斯国家安全受到重大威胁,这似乎是俄罗斯的底线。随后俄罗斯对乌克兰的“特别军事行动”一直持续至今,当时 俄乌战争的突然爆发大超市场此前预期,布伦特原油一度上冲至140美元/桶附近。

另一个案例是前两年持续的OPEC+减产支撑油价,沙特的底线来自油价的财政平衡85美元/桶附近,当布油低于80美元/桶时,市场有强烈的预期,沙特会进一步减产支撑油价,油价下方支撑强。随后沙特原油产量降至900万桶/日的低位后,减产支撑油价的逻辑逐步减弱。

第二个问题,油价持续大涨后,怎么看?

以色列报复行动是关键,有两种可能性:其一,针对伊朗军事目标和核能。由于许多核设施深埋地下,很难有效摧毁,可能使 伊朗能够声称袭击失败,同时避免局势进一步升级,该种攻击更具象征意义,油价将回落;其二,针对伊朗石油和天然气基础设施。除非上游设施遭受攻击,否则对炼厂的攻击可能会对原油市场不利,因为这将释放更多原油作为出口;若上游设施遭到攻击, 可能进一步助推油价,可能造成全球性的石油危机,关注伊朗约190万桶/日原油出口的实际受损情况,其中哈尔克岛是关键,因为 伊朗90%的石油出口集中于此。

整体来看,短期原油市场供需平衡和价格最终取决于以色列的回应程度以及伊朗上游能源设施是否受到实质性破坏,在市场等 待以色列的回应之际,这种紧张局势可能会为油价提供短期支撑。原油市场波动率或在以色列行动后进一步放大,注意控制风险。

投资咨询业务资格 : 证监许可【2011】1290号

作者:南华研究院能化分析师刘顺昌 Z0016872